כלכלני פרנקלין טמפלטון: "להשקיע במכשירים פיננסים המתמחים במדדי המיד קאפ (MID CUP) האמרקאיים ובמיוחד במכשירי ה-ETF"

"אני רואה פוטנציאל בהשקעה במדדי המיד קאפ Mid Cap האמריקניים, הם צפויים לעמוד טוב יותר בתנאי השוק המשתנים הצפויים ב-2023", כך אומרת דינה טינג, CFA, מנהלת ראשית להשקעות גלובליות צמודות אינדקסים באמצעות תעודות סל בפרנקלין טמפלטון.

טינג מסבירה כי השקעה בחברות בעלות שווי שוק בינוני בארה"ב - המוגדר בדרך כלל כחברות עם שווי שוק בין 2 ל-10 מיליארד דולר - יכולה להציע סיכויי צמיחה מהירים יותר מאשר השקעה במניות גדולות זאת לצד, פרופיל סיכון נמוך יותר מחברות קטנות.

לדבריה, משקיעים רבים שמחים להמשיך הלאה מהתנודתיות בשוק של 2022, שהשאירה רק כמה מקומות טובים להסתתר בהם. עם זאת, נראה כי, קרנות סל הנסחרות בבורסה (ETF) עוררו עניין מרשים אצל המשקיעים בשנה שעברה. השימוש הכולל בתעודות וקרנות סל סימן שיא שנתי חדש של למעלה מ-45 טריליון דולר בנפח מסחר עד סוף שנת 2022 - כ-10 טריליון דולר יותר מנפח המסחר ב 2021.

לאחר רצף הצלחות ממושך של מגזר הצמיחה בארה"ב, חולשת סקטור הטכנולוגיה הגדול הובילה לחלק גדול מהירידות שראינו בשנת 2022, מה שעשוי לאותת כי מתנהלת רוטציה. לדברי טינג, בעוד שהמניות הקטנות בארה"ב נשארו זולות, הן עשויות לחוות תנודתיות רבה יותר ולהיתקל בנזילות נמוכה יותר על רקע העלאות ריבית, במיוחד אם השווקים ייכנסו לטריטוריית מיתון. במבט קדימה, משקיעים המחפשים חשיפה עקבית למניות שעשויות לעמוד טוב יותר במערבולת, עשויים למצוא שזה זמן אידיאלי לשקול מניות של חברות בגודל בינוני.

- קרן ETF עם תשואה של 300% – האם זה מתאים לכם?

- FTSE 100: מה מייחד את המדד הבריטי, ולאן נעלמו מניות הטכנולוגיה?

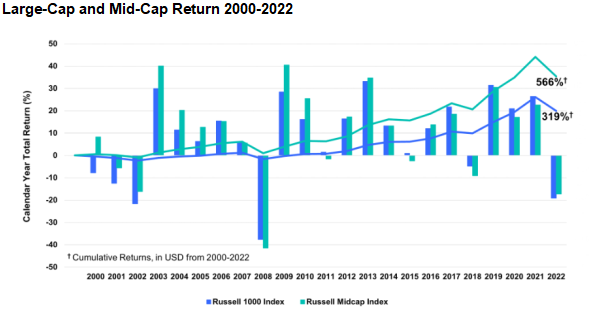

התשואות המצטברות מתחילת 2000 ועד דצמבר 2022 מראות שמדד ראסל מידקאפ עלה בהרבה על מדד ראסל 1000 עם תשואות של 598% לעומת תשואות של 334% למדד ראסל 1000.

למניות ה-Mid caps יש היסטוריה של ביצועים טובים יותר בתקופות שלאחר מיתון פיננסי. משנת 2003 עד 2006, מניות הביניים השיגו ביצועים טובים יותר ממניות גדולות במשך שלוש שנים רצופות לאחר המיתון של תחילת שנות ה-2000.

המדדים הבינוניים השיגו ביצועים טובים יותר בארבע מתוך חמש השנים שאחרי המשבר הפיננסי העולמי ב-2008. כשמסתכלים על התשואה הכוללת השנתית מ-2009, המדדים הבינוניים השיגו ביצועים טובים יותר בארבע מתוך חמש השנים שאחרי המשבר הפיננסי העולמי. לא רק שהם גם עשו ביצועים טובים בהשוואה לפלח החברות הקטנות שלאחר המיתון, אלא שהתשואות המצטברות מתחילת 2000 ועד דצמבר 2022 מראות שמדד ראסל מיד קאפ עלה בהרבה על מדד ראסל 1000 עם תשואות של 598% לעומת תשואות של 334% למדד ראסל 1000.

יתרון נוסף הוא הגיוון. ארגונים בינוניים נוטים להיות מושפעים פחות מתנודות מטבעות ומירידה גלובלית מאשר חברות גדולות, הכוללות לרוב תאגידים גדולים וחברות רב לאומיות הפועלות ברחבי העולם. בסוף 2022, אחזקות מגזר הטכנולוגיה היוו 24% ממדד ראסל 1000, כולל 13.4% מ-10 האחזקות המובילות במדד. לעומת זאת, אחזקות מגזר הטכנולוגיה במדד ראסל מידקאפ היוו רק מחצית מזה ב-12%, עם טכנולוגיה שמייצגת רק 1.5% מעשר האחזקות המובילות.

- מנהלת ה-VC שמצהירה: "חברה בלי מכירות גדולות בארה"ב לא שווה השקעה"

- שר האוצר האמריקאי מזהיר: "אנחנו באזור הסכנה" לגבי תקרת החוב הפדרלי

- תוכן שיווקי "הקרנות הפאסיביות מהוות 60% מהענף"

מעבר לקריטריונים של שווי שוק, אנו מאמינים שאסטרטגיות מרובות גורמים יכולות לספק פיזור משופר עם תשואות גבוהות יותר מותאמת סיכון ותנודתיות נמוכה יותר מאשר אינדקס מסורתי מבוסס שווי שוק. להערכתנו, עיצוב אינדקס צופה פני עתיד, מבוסס כללים, המנתח חשיפה של מניות בודדות אל מול שילוב בדוק היטב של גורמים - איכות, ערך, מומנטום ותנודתיות נמוכה - עוזר לספק חשיפה לחברות איכותיות במחיר סביר והימנעות ממלכודות ערך.

אנו מאמינים ששילוב אסטרטגי של גורמים אלו יכול להביא לפרופיל תשואה חלק יותר, שאמור לפנות למשקיעים כאשר אנו בפתחה של שנה נוספת עם תנאי שוק משתנים.