הפער בין התשואה על האג"ח לשנתיים ולעשור שובר שיא נוסף - מה ההיסטוריה מלמדת אותנו

שנת 2022 הייתה שנה קשה וכואבת לרוב הניכר של המשקיעים - הנאסד"ק ירד ביותר מ-30%, ה-S&P 500 בכ-20% ואין כמעט מניות שסיימו את השנה עם תשואה חיובית, לכן ברור למה השוק מעדיף לשמוע כמה שיותר חדשות טובות מאשר להתמודד עם האמת הכואבת. ראינו את העלייה של חודש ינואר ופתאום שמענו שוב קולות שאומרים לנו שהפעם זה יהיה בסדר - הפעם הפד' יצליח לנצח את האינפלציה, והאמת שנתוני האינפלציה לנובמבר ודצמבר אכן היו בהתאם לציפיות ונדמה היה שהכיוון הוא חיובי.

לפני כשבועיים פורסמו נתוני האינפלציה לחודש ינואר שהראו דווקא היפוך מגמה וכך קרה גם עם פרסום נתוני מדד ה-PCE (המדד המועדף על הפד' למדידת האינפלציה), אשר הוכיחו לנו גם כן כי המרחק מיעד האינפלציה של 2% הוא עדיין גדול. היום יושב ראש הפד', ג'רום פאוול, מדבר בפני הנבחרים בארה"ב, מאשש את החששות ומחדיר פחד נוסף בשוק, כשהוא מדגיש כי העלאות הריבית לא קרובות להרגע, עם השענות מסויימת על נתוני האינפלציה שפורסמו לחודש ינואר.

כמו שזה נראה המגמה בנוגע לציפיות השוק והפד' בנוגע לאינפלציה משתנות מחדש כל חודש ואי הוודאות בנוגע להאם הפד' יוביל את כלכלת ארה"ב רק עולה. למרות התנודתיות בסנטימנט בשוק, יש אינדיקטור אחד שלאורך עשרות שנים חזה במדויק כל מיתון שהיה בארה"ב והוא רק "מחריף את הטון" - עקום התשואות.

עקום התשואות מבטא את פער התשואה בין אגרות חוב לזמנים שונים של ממשל ארה"ב. אג"ח הוא בעצם הלוואה לממשלה שבתמורה לכך שהממשלה מקבלת את הכסף שלנו היא תיתן לנו ריבית - תשואה על הכסף. מן הסתם, ככל שנלווה את הכסף לממשלה ליותר זמן, נצפה בהתאם לתשואה יותר גבוהה - לזמן יש מחיר ואתם לא תהיו מוכנים להלוות סכום של כסף לחודש ול-30 שנה אם תקבלו בשני המקרים את אותה התשואה על הכסף.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

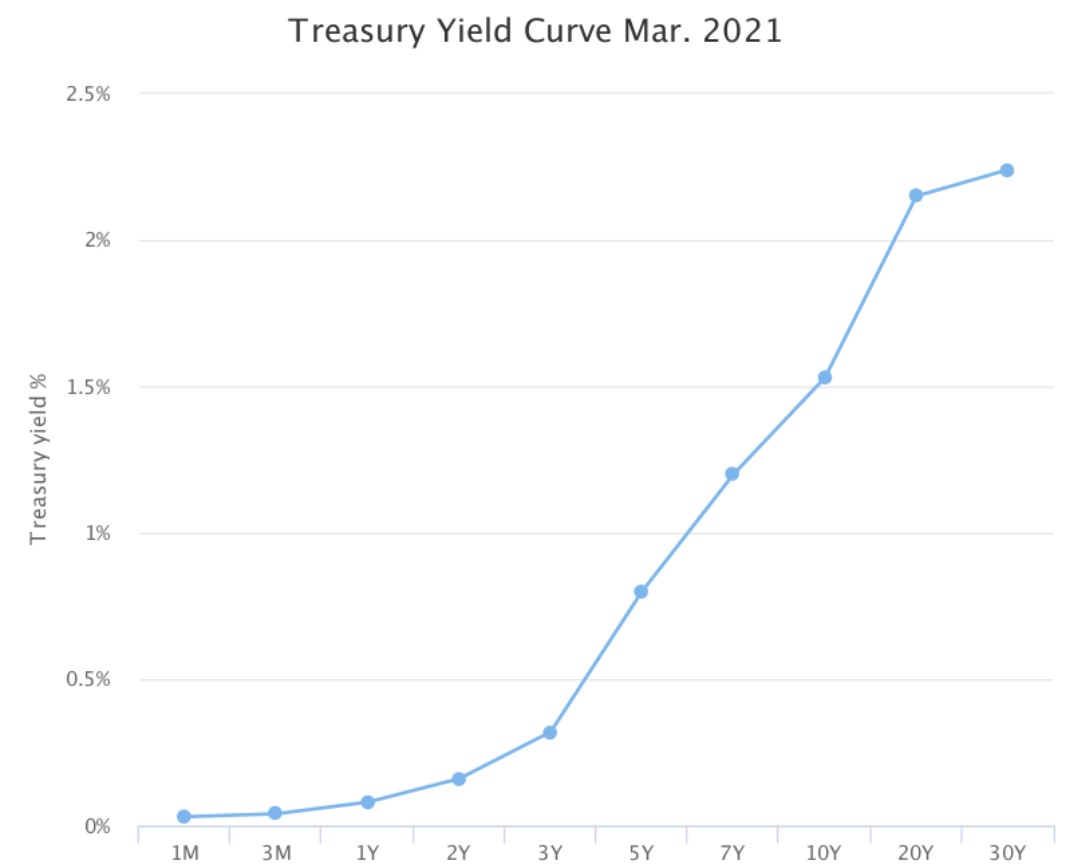

בתמונה ניתן לראות את עקום התשואות במרץ 2021 - בציר ה-X אנחנו רואים את כל סוגי האג"ח לפי סדר כרונולוגי, ועל ציר ה-Y ניתן לראות את התשואה עבור כל אגרת חוב. כפי שניתן לראות העקום עולה משמאל לימין - תשואה גבוהה יותר עבור זמן רב יותר שהכסף לא נמצא אצלנו, בדיוק כמו שההיגיון אומר לנו.

אז איך בעצם העקום עוזר לנו?

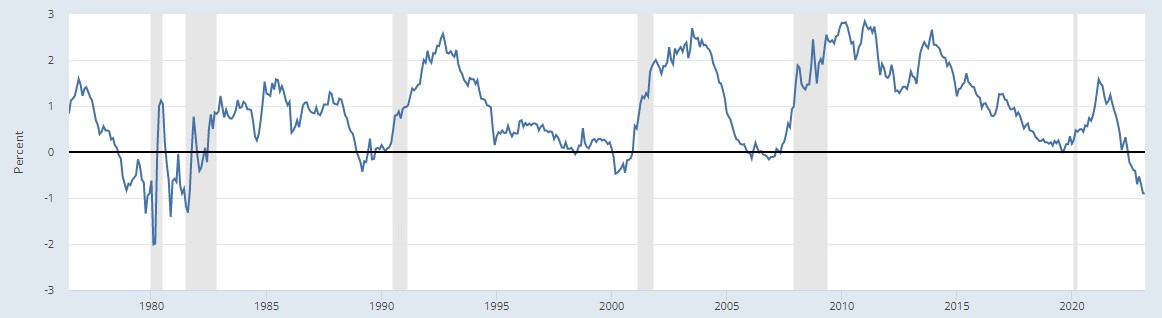

ישנם מקרים בהם קורה מצב הפוך - התשואה עבור אג"ח לזמן קצר גבוהה מזו על אג"ח לזמן ארוך, למצב זה קוראים היפוך עקום התשואות. אמנם בגרף שראינו יש סוגים רבים של אג"ח, אך לרוב נהוג להסתכל על הפער בין האג"ח לשנתיים והאג"ח לעשור. עד כה, כל פעם שהפער בין שני אגרות החוב הללו הפך לשלילי - ארה"ב נכנסה למיתון, בערך כשנה וחצי לאחר מכן, היום הפער השלילי בין האגרות הגיע ל-1%, לראשונה מאז שנות ה-80. אין הסבר בודד ומדויק עבור מדוע ההיפוך בין התשואות של אגרות החוב הללו מנבא בצורה כה מדוייקת מיתונים בארה"ב, אך הסבר אפשרי הוא שהפער מביע את הצפי של השוק למצב שעתיד לבוא.

בתמונה ניתן לראות את הפער בין התשואות של שני סוגי האג"ח מאז אמצע שנות ה-70, כשבכל תקופה שמסומנת באפור ארה"ב הייתה במיתון. ניתן לראות עד כמה המצב היום לא מזהיר - לא היינו במצב הזה כבר מעל 40 שנה והמגמה השלילית לא משנה כיוון. עוד ניתן לראות שהאינדיקטור כה מדויק שאפילו לפני המיתון הקצר של תחילת הקורונה, נרשם היפוך בתשואה על שתי אגרות החוב הללו.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מה משפיע על עקום התשואות והראות בצורה רגילה או מהופכת?

יש לתשובה כמה חלקים אבל הגורמים העיקריים הם הבנק המרכזי של ארה"ב והמשקיעים. כשהפד' מעלה את הריבית במשק, הוא מוביל לכך שהתשואה על פקדונות בבנקים עולה ואם התשואה הזו עולה, משקיעים יסיטו כספים מאגרות חוב ממשלתיות (בעיקר לזמן קצר), משמע ימכרו את האגרות חוב שלהם. המכירה של אגרות החוב תוריד את המחיר שלהן ותעלה את התשואה (לאגרות חוב יש כמות כסף שהן מחזירות בסוף, למשל 100 דולר, והתשואה על האגרות נגזרת מהמחיר בהן הן נקנו, אז אם האגרת נקנתה ב-90.9 דולר התשואה היא 10%). הפד' יכול להשפיע גם על התשואה על האג"ח לזמן ארוך על ידי כך שימכור או יקנה אגרות חוב לזמן ארוך בכדי להשפיע על המחיר והתשואה שלהן.

לסיכום, אפשר להתווכח או להקשיב לעצה של אנליסט כזה או אחר, אך בסופו של דבר יש לנו נתון אחד שהוא אובייקטיבי ולא נשען דעתו של אף אחד והנתון הזה מצביע על דבר אחד - כנראה שארה"ב לא תתחמק ממיתון, לפחות על בסיס נתוני עבר. מתי צפוי שנראה את המיתון הזה מגיע? אי אפשר באמת לדעת, אך אפשר לראות שבממוצע עוברת שנה וחצי מהרגע בו קורה ההיפוך ועד שארה"ב נכנסת למיתון, משמע התזמון הסביר יהיה בסוף השנה הנוכחית (ההיפוך קרה בסוף חודש יולי).

- 4.ראש כרוב 07/03/2023 21:51הגב לתגובה זוגם הגירעון לא,הבורסות טסו עם נתונים כאלה. מה שמשפיע זה האבטלה וציפיות האינפלציה ושניהם מראים על יציבות וחוסן של הכלכלה האמירקאית שמישהו ישלח את הכתבים האלו ללמוד כלכלה למען השמש

- העם איתך, גם שמחה רוטמן איתך (ל"ת)בני גור 08/03/2023 01:45הגב לתגובה זו

- 3.שנת הבחירות בארה"ב (ל"ת)נועם 07/03/2023 19:53הגב לתגובה זו

- 2.ק ר מ י נ ל י ם . 07/03/2023 19:34הגב לתגובה זואתם רוצים לפתור ב - 3 חודשים חחחחחחחחחחחחחחחחחחח

- 1.ריבית לשנה 5.2% מושכת משקיעים מכל העולם (ל"ת)לילי 07/03/2023 19:23הגב לתגובה זו