סיכום דוחות הרבעון הרביעי; בבנק העולמי חוששים מ"עשור אבוד"

מאקרו: סוף סוף שינוי בטון של הפד'

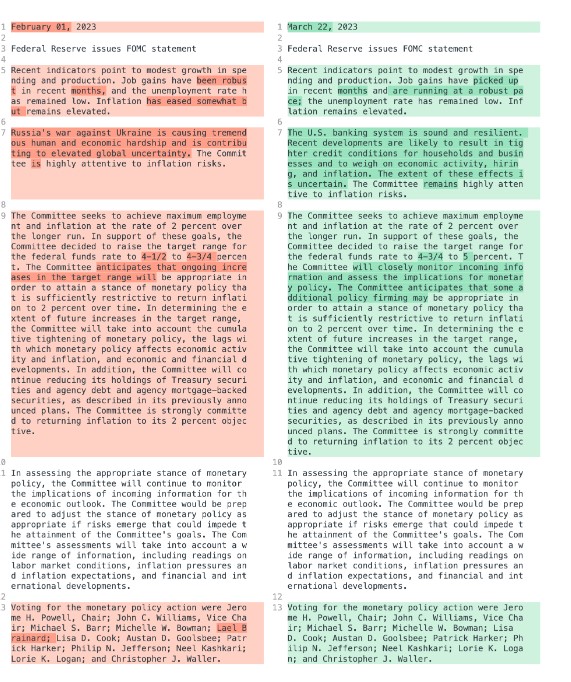

מה שלא הצליחו לעשות 9 העלאות הריבית הרצופות והאגרסיביות במשך כשנה, עשו שתי קריסות של בנקים בשבועיים. סוף סוף נרשם שינוי משמעותי בטון של הפד' בפרסום גובה הריבית בשבוע שעבר. הריבית אמנם עלתה ברבע אחוז, אך ההצהרה שלוותה את ההכרזה הייתה יונית יותר באופן משמעותי מההצהרה הקודמת, וגם מסיבת העיתונאים של פאוול הייתה מרוככת יותר. להלן השוואה בין שתי ההצהרות, כשהשינויים מודגשים:

כפי שניתן לראות ישנם כמה שינויים משמעותיים יותר או פחות:

ראשית, שוק העבודה כבר לא רק "חזק", אלא גם "הגיע לשיא" בחודשים האחרונים. אם הוא הגיע לשיא זה אומר לכאורה שהוא כבר לא ימשיך לעלות. אכן ניתן להתרשם שנרשמת פה ושם חולשה בבחינות מסוימות של שוק העבודה כמו קצב עליית המשכורות שכבר לא משיג את האינפלציה.

שנית, במקום הדגשה של השפעה המלחמה באוקראינה על האינפלציה (שנעלמה לחלוטין מההצהרה), ישנה פסקה שלמה שמדברת על השפעת משבר הבנקים, שהיא השפעה הפוכה, שכן היא מהדקת את תנאי האשראי למשקי הבית ולעסקים – התפתחות השקולה בעצם להעלאת ריבית ושמשיג את אותן מטרות, שכן היא "מכבידה על הכלכלה, התעסוקה והאינפלציה".

לבסוף, במקום לצפות "להמשך העלאות הריבית", כעת הפד' מעריך כי "חיזוק המדיניות ייתכן שיהיה ראוי" – התבטאות הרבה פחות נחושה שבהחלט רומזת על הפסקת העלאות הריבית בקרוב.

- הבנק העולמי: הצמיחה העולמית בדרך לשפל של 60 שנה

- בסנט תוקף את קרן המטבע: "שכחתם את התפקיד שלכם"

- המלצת המערכת: כל הכותרות 24/7

גם בחינת ציפיות בכירי הפד' שמפורסמת במקביל לריבית ולהצהרה מביאה למסקנה דומה. על פי ממוצע התחזיות הריבית תגיע בשיאה ל-5.1%, כפי שצפו בפגישה הקודמת. כלומר רוב חברי הפד' צופים עליה אחת נוספת ואחרונה. טווח הציפיות לגבי ההמשך הוא רחב, אך הממוצע מתכנס לצפי לירידה של 0.8% בשנת 2024 ו-1.2% ב-2025.

נראה, אם כן, שהמשבר הבנקאי הוא הסיבה העיקרית לריכוך המדיניות והניסוח היוני יותר של הבנק המרכזי. כעת הדעות בשוק לגבי ההמשך חלוקות בין העלאה נוספת של רבע אחוז לבין השארת הריבית ברמה של 4.75% - 5% גם בהחלטה הבאה. בכל מקרה נראה שהעלאות קרובות לסיומן כעת יותר מאשר מה שנראה היה לפני שבועיים. יחד עם זאת זה עדיין לא אומר שהורדת הריבית קרובה. פאוול אמר כי הורדת ריבית "אינה תרחיש הבסיס לשארית 2023". הצפי הסביר אם כן הוא לריבית ברמה הנוכחית פחות או יותר לפחות עד תחילת 2024.

מאקרו: סיכום עונת הדוחות ומבט קדימה

יש הרבה רעש בשוק, בעיקר משבר הבנקים בארצות הברית ובאירופה. נדמה שהרעש הצליח להסתיר את העובדה, שמתחת לרדאר באה לה לסיום עונת הדוחות הרביעית והמסכמת של שנת 2022, ממנה חששו האנליסטים. עד כה דיווחו 498 מתוך חברות ה-SP500. והתוצאות? גרועות למדי, אבל לא משהו שישבור את השוק, לפחות בינתיים.

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

על פי חברת המחקר Refinitiv נרשמה עלייה בהכנסות חברות מדד הדגל של הכלכלה האמריקאית והעולמית ב-5.8%. בניכוי מגזר האנרגיה העליה היא של 5.0%. 67.6% מהחברות הכו את התחזיות בשורת ההכנסות, לעומת ממוצע רב שנתי של 62.0%, ולעומת 72.8% ברבעון הקודם. יש לציין שההכנסות משקפות את הצד "החיובי" של האינפלציה, שכן החברות מוכרות במחירים גבוהים יותר. הצד "השלילי" של האינפלציה עלול להיות בשורת הרווח, שכן אם החברות לא מצליחות לגלגל את כל העלויות המרווחים יפגעו והרווחים ירדו.

אז מה באמת קורה בשורת הרווח? אכן, ירידה של 3.2% ושל 7.4% בניכוי אנרגיה. 68.1% מהחברות היכו את תחזיות האנליסטים לעומת ממוצע רב שנתי של 66.3% ושל 75.5% ברבעון הקודם. התוצאות משקפות מכפיל רווח עתידי של 17.1, מתחת לממוצע חמש השנים האחרונות של מכפיל רווח עתידי של 18.5 וממוצע עשר שנים של 17.3.

כשיורדים לרזולוציה לפי סקטורים נראה שאלו הדפנסיביים הציגו הכנסות טובות מהמצופה עם האחוז הגבוה ביותר של החברות שהיכו את התחזיות – מגזר התשתיות (Utilites), הצריכה הבסיסית, והבריאות. חברות הטלקום, החומרים והאנרגיה הציגו את התוצאות הגרועות ביותר ביחס לציפיות האנליסטים. ירידת ההכנסות במגזר האנרגיה היו צפויות לנוכח הירידה החדה במחירי האנרגיה, אך בכל זאת האנליסטים לא העריכו נכונה עד כמה חזקות הן יהיו. ברבעון הראשון של שנת 2023 צפויה נפילה חדה אף יותר. בשורת הרווח המגזרים המובילים היו בריאות, טכנולוגיה ותעשייה לעומת הטלקום, שמוביל לשלילה גם פה, ולאחריו, שוב מגזר החומרים ולבסוף הנדל"ן. רווחי חברות הטכנולוגיה התייצבו יחסית אחרי תקופה קשה.

האנליסטים כבר מחממים מנועים לקראת הרבעון הבא. ההערכות כרגע משקפות ירידה נוספת ברווחים, משמעותית יותר, של 6.1% לעומת תחזיות קודמות לירידה של 0.3% בלבד. מדובר ביחידה החדה ביותר מאז "רבעון הקורונה" – השני של 2020. יהיה זה אם כן הרבעון השני ברציפות בו נרשמת ירידה ברווח הנקי. ההערכות לשנת 2023 כולה גם עודכנו כלפי מטה בצורה חדה, מצמיחה ברווחים של 4.6% ל-1.9% . בשורת ההכנסות צומצמה הצמיחה הצפויה מ-3.4% ל-1.9%.

כשבוחנים את המלצות האנליסטים לפי סקטורים מגלים מגמה מפתיעה – למרות הירידה בצפי ההכנסות והרווחים, סקטור האנרגיה גורף הכי הרבה המלצות קניה, לאחריו שירותי תקשורת, ותעשיית הבריאות. בממוצע צופים האנליסטים לסקטור עליה של 32.3% במחירי המניות. נראה לעניות דעתי שמישהו לא ממש עדכן את המודלים שלו. סקטור מוצרי הצריכה הבסיסיים קיבל הכי מעט המלצות קניה, ומחירי היעד משקפים את העליה הנמוכה ביותר במחירי המניות. ולאחריו החומרים והפיננסים. באופן כלל אחוז המלצות הקניה מבין כלל 10,966 המלצות האנליסטים שמסתובבות בשוק ירד מ-57.4% לפני שנה ל-53.5%, 40.3% המלצות החזק ו-6.2% המלצות מכירה. נזכיר שאנליסטים נוטים לפרסם המלצות חיוביות יותר מאשר שליליות.

גם החברות עצמן די מיישרות קו עם התחזיות הפסימיות. מבין 108 חברות שפרסמו תחזיות רווח למניה 83 מהן עם תחזיות שליליות ורק 25 עם תחזיות חיוביות. ממוצע חמש השנים האחרונות הוא של 57 חברות עם תחזית שלילית ושל עשר השנים האחרונות 65. צפוי לנו, אם כן, רבעון גרוע נוסף.

מאקרו: הבנק העולמי חושש מ"עשור אבוד"

גם סקירה כללית של רבעון שלם ושל הצפי לרבעון הבא היא בסופו של דבר מצומצמת ומשקפת את החדשות של אתמול. די ברור שנראה ירידה נוספת ברווחים עם עליה קלה בהכנסות – תופעה שמשקפת כלכלה אינפלציונית (המחירים גבוהים יותר אבל העלויות גבוהות אף יותר והמרווחים נשחקים). השאלה היא מה יקרה אחר כך ברבעון השני, ובזה שלאחריו, ובשנה שאחר כך ובעשר השנים הבאות. איך ישפיע השילוב הקטלני שחווינו בשנים האחרונות של מגיפה עולמית, מלחמה בסדר גודל שמשפיע על כל העולם, התפרצות אינפלציונית, בנוסף למתחים גיאופוליטיים נוספים כמו בין סין לטיוואן או בין סין לארצות הברית? קשה להתנבא אבל יש מי שמנסה, והוא לא אופטימי.

בבנק העולמי צופים שממוצע הצמיחה העולמי לשנה עד סוף 2030 יהיה 2.2%. מדובר בשפל של שלושה עשורים. בין השנים 2011 ל-2021 נרשמה צמיחה ממוצעת עולמית של 2.6%, בין 2000 ל-2010 הצמיחה העולמית הייתה 3.5% לשנה. בשווקים המתפתחים הצפי הוא לצמיחה של 4% לעומת 5% ו-6% בשני העשורים הקודמים בהתאמה. להאטה בצמיחה תורמים האטה בצמיחת הפריון ובהשקעות שיהיו הנמוכים ביותר בשווקים המתעוררים בשנים 2022 – 2024 מכל עשרים השנים האחרונות.

ההאטה בצמיחה תקשה על התמודדות עם אתגרי שינוי האקלים והפחתת העוני נכתב בדו"ח. אבל יש תקווה. לדברי הבנק התחזית הפסימית תתממש, אלא אם כן קובעי המדיניות יאמצו יוזמות שאפתניות להמריץ את היצע העבודה, הפריון וההשקעות. פעילות כזו צריכה להתרכז במאמצים לתמרץ השקעות בסקטורים ברי קיימא, לחתוך עלויות סחר, למנף צמיחה של שירותים, ולהרחיב את ההשתתפות בשוק העבודה. כל זה עשוי להעלות את הצמיחה בתוצר השנתי העולמי הממוצע ב-0.7% ל-2.9%.

הדו"ח מפרט אף יותר. לדברי הבנק העולמי יש לפעול להנמכת מחירי השילוח, הלוגיסטיקה והרגולציה, מה שיגביר את הסחר העולמי. יש לשנות את הנטייה הנוכחית לתעריפים מעודפים בסחר העולמי, למוצרים עתירי פחמן, שקיימת במדינות רבות, לדברי הבנק, למוצרים ושירותים ידידותיים לסביבה. הרחבת יצוא שירותים דיגיטליים יכולה להוביל לעליה גדולה בפריון, בעוד הרחבת ההשתתפות בשוק העבודה, במיוחד לנשים, היא בעלת פוטנציאל להגדלת התוצר ב-0.2%. 0.3% יבואו מהגדלת ההשקעות בסקטורים "ידידותיים לסביבה".

נזכיר, שההתעקשות על "השקעה בסקטורים ברי קיימא" ובמדיניות ESG קיצונית במדינות המערב הדמוקרטי הייתה אחת הגורמים למשבר בשנתיים האחרונות. חוסר השקעה מספק במערב במיזמי אנרגיה מסורתיים עקב לחצי מדיניות ESG של ענקיות ההשקעה גרמה למחסור חמור וזינוק במחירי האנרגיה, כמו גם לתלות במדינות טוטליטריות החברות באופק, ובמיוחד רוסיה. גם כעת רבות מחברות האנרגיה מעדיפות לחלק את הרווחים העודפים למשקיעים במקום להשקיע במיזמים חדשים ולהתמודד עם מכשולים רגולטוריים ופעילי סביבה שמעיקים על הסקטור, מה שבעצם זורע את הזרעים למשבר הבא. נדמה שגם השקעה בסקטורים לא "ברי קיימא" כמו אנרגיה מסורתית בהחלט יכולה להזניק את התוצר העולמי לא פחות, ואולי אף יותר, מהשקעה בסקטורים "ברי קיימא".

בבנק העולמי עוקבים בדאגה גם אחר המשבר המתפתח בסקטור הבנקאי שמגיע במקביל למגמת העלאות הריבית העולמית ולאינפלציה, ומקשיח מאד את תנאי האשראי והנזילות העולמי. הבנק מודאג במיוחד מההשפעה שלו על עלויות האשראי במדינות מתפתחות "ההאטה שאנו מתארים... יכולה להיות חדה בהרבה אם יפרוץ משבר פיננסי גלובלי נוסף" אמר אייהן קוסה, מנהל קבוצת התחזית של הבנק העולמי, "במיוחד אם המשבר הזה ילווה במיתון".

יש לזכור שהתחזיות האלו הן אמנם צופות התפתחות עתידית, אבל נטועות בנקודה הספציפית הזאת בזמן. הבנק לא יכול לצפות באמת התרחשויות רבות משמעות שאיננו יכולים אפילו לדמיין כעת, לטוב ולרע: מלחמה חדשה, השפעת הבינה מלאכותית, (לדעת רבים אנו עומדים בפני מהפכה אמיתית בתחום שתשפיע עמוקות על הפריון), פיתוח טכנולוגי לא צפוי אחר, סיום פתאומי של המלחמה באוקראינה, או אדרבה הרחבתה ועוד כיד הדמיון הטובה או הרעה עליכם. זהו שיקוף של המצב הנוכחי במידה וימשך באותו מסלול ללא שינויים דרסטיים, דבר שכמובן לא יקרה. זו כמובן הסיבה שהתחזיות הללו מתעדכנות ומשתנות לעיתים קרובות לפעמים מרבעון לרבעון או אפילו מחודש לחודש. לכן, יש לקחת את התחזיות האלו בערבון מאד מוגבל.

מיקרו: נקשיב לאנליסטים עם שתי תעודות בסקטור עם הרבה המלצות קניה

נזרום הפעם עם תחזיות האנליסטים, אבל קשה לנטוש את הסקפטיות ביחס לסקטור האנרגיה לאור השפל במחירי האנרגיה, אז נעבור לסקטור מספר שתיים של האנליסטים – שירותי תקשורת. למרות צפי לירידה ברווחים ויציבות בהכנסות של מניות הסקטור ברבעון הראשון במבט שנתי ישנו דווקא צפי לעלייה בשני הפרמטרים, והסקטור הוא השני מבחינת המלצות קניה מבין 12 הסקטורים המסורתיים המרכיבים את שוק המניות האמריקאי. נציג שתי תעודות סל מרכזיות המכסות את הסקטור עם הבדל מהותי ביניהן.

Vanguard Communication Services ETF (סימול: VOX): תעודת הסל של ענקית תעודת הסל Vanguard מנהלת 2.73 מיליארד דולר. היא גובה 0.1% בלבד מחזיקה ב-115 ניירות ערך מהסקטור עם צמיחה ממוצעת ברווחים של 15.3% ובמכפיל רווח ממוצע של 19.3. האחזקה הגדולה ביותר היא של חברת מטא עם 13.54%, לאחריה גוגל קלאס A עם 11.7% וקלאס B עם 10.18%. עוד אחזקות בולטות: וולט דיסני, וריזון, AT&T ונטפליקס. מאז תחילת השנה רשמה התעודה עליה של מעל 10% אך התשואה בשנה האחרונה היא עדיין שלילית בגובה 23%. ממוצע התשואות השנתי מאז השקת התעודה בשנת 2004 הוא 5.93%. ממוצע חמש השנים האחרונות לעומת זאת עומד על 2.11% בלבד. התעודה מחלקת דיבידנד מדי רבעון. תשואת הדיבידנד הנוכחי היא 0.8%.

Invesco S&P 500 Equal Weight Communication Services ETF (סימול: EWCO) חברת אינווסקו מציעה אף היא תעודת סל על הסקטור, אבל במשקל שווה. כלומר משקל כל אחזקה בתעודה אינו לפי גודל החברה אלא לכל אחת מהאחזקות יש משקל שווה בקרן. דמי הניהול גבוהים יותר ועומדים על 0.4%. התעודה מנהלת כ-50 מיליון דולר המפוזרים על פני 25 אחזקות בלבד.

- 2.חוחי 30/03/2023 11:01הגב לתגובה זומדוע הבורסה הישראלית עולה ? על מה ולמעלה ? כנראה מניפולציות

- 1.SHIMON 29/03/2023 09:18הגב לתגובה זואיזו היסטריה משוגרת לא צמחנו וואו ...!!! חברים די עם הרעל אפשר גם לעמוד במקום אחריי שנתיים של קורונה לא חייבים לדרוס את העולם לא קרה כלום אם ירוויחו רק 100 מילארד במקום 300...