"אינפלציית רווחים": האם החברות הגדולות הן הגורם לאינפלציה?

מאקרו: אולי הגורם לאינפלציה הוא בכלל לא מה שחשבנו?

מאז שנת 2021 האינפלציה חזרה לחיינו בסערה (אז עוד חשבו בפד שהיא "זמנית") לאחר עשורים שבהם נהנה העולם כולו כמעט מיציבות מחירים. המומחים עדיין חלוקים לגבי השאלה מהם הגורמים להתפרצות האינפלציונית הזו. השאלה הזו חשובה כדי לנסות להעריך עד כמה היא "דביקה", עד כמה העלאות הריבית מסייעות למאבק באינפלציה וכמה זמן יש להמשיך במסלול הזה. או בכלל, מה המדיניות הנכונה לבלום את האינפלציה שהתעוררה לחיים אחרי שנות תרדמה ארוכות. כרגע, אמנם, האינפלציה כבר רחוקה מרמות השיא אבל עדיין הרבה יותר גבוהה מיעד האינפלציה, או ממה שנחשב לאינפלציה "בריאה" של 1% עד 3%, כך שעדיין מדובר בבעיה שיש לפתור, וכמה שיותר מהר.

באופן כללי ישנם שני כיוונים להסבר האינפלציה בקרב הכלכלנים, לאו דווקא סותרים זה את זה, אבל בשוליים מתפתחת גם תיאוריה שלישית מעניינת.

חלק מהכלכלנים תולים את האינפלציה בצד הביקוש. כלומר כוח הקניה עלה והגדיל מאד את הביקוש מה שמתדלק את עליית המחירים. העלייה בכוח הקניה מיוחסת בחלקה לתמריצי הקורונה או לירידה בצריכה בזמן הקורונה שיצרה מאגרי מזומנים שכעת מחפשים מה לקנות. רבים פנו גם לעקומת פיליפס המסורתית שקושרת בין ירידה באבטלה ועליית השכר לעלייה באינפלציה (ייתכן שזו הייתה הסיבה שחשבו שהיא "זמנית" שכן הטרייד אוף בין אינפלציה לאבטלה נכון בעיקר בטווח הקצר). לפי זה, מה שאמור לעצור את האינפלציה זו עליה באבטלה או מיתון, לפחות קל. זו פחות או יותר הגישה הכללית של הפד', אם כי שם מאמינים שאפשר להשיג "נחיתה רכה", כלומר האטה של הכלכלה בצורה מתונה באופן שתוריד את האינפלציה מבלי לגרום לפגיעה קשה בכלכלה עד כדי מיתון.

התיאוריה השניה דווקא קשורה לצד ההיצע, נוצר מחסור במוצרים, כך טוענים הכלכלנים, שגרם לעליית המחירים. המחסור התחיל עם הקשיים בשרשראות האספקה, בעיקר עקב מדיניות הקורונה הקשוחה בסין ובמקומות נוספים, כמו גם עצירת הכלכלה במקומות רבים בעולם בתקופת הקורונה. לאחר מכן הצטרפה גם המלחמה באוקראינה שיצרה מחסור באנרגיה, בחומרי גלם ובמוצרי מזון. זה היה המרעום הראשוני שהפעיל את הפצצה, ומכאן האינפלציה כבר המשיכה בכוח האנרציה - עליית מחירי חומרי הגלם - עליית מחירי המוצרים - עליית שכר שמגדילה אף היא את עלויות הייצור וכו'.

כאמור, שני ההסברים לא מבטלים זה את זה וייתכן מאד ששני הצדדים צודקים, וחוסר האיזון שהביא לעליית המחירים נבע גם מצד ההיצע וגם מצד הביקוש. אבל כלכלנים מסוימים, אלו ששייכים לקבוצה השלישית אותה נציג עוד מעט, מצביעים על בעיה עם ההסברים המסורתיים האלו לאינפלציה. בדרך כלל מה שאמור לקרות במצב המתואר קודם לכן הוא שהחברות ינסו לגלגל את עליות המחירים על הצרכנים, אך יתקשו לעשות זאת בצורה מלאה ויאלצו לספוג חלק מהעלויות. התוצאה אמורה לבוא לידי ביטוי בדוחות בעלייה בהכנסות (כי המחירים גבוהים יותר) אך פגיעה בשולי הרווח (כי לא הכל מתגלגל לצרכן). זו תופעה שמאפיינת אולי את שני הרבעונים האחרונים (הרביעי של שנת 2022 והראשון של שנת 2023), אבל לא את הרבעונים שלפניהם שהיו כבר עם אינפלציה גבוהה, ובכל זאת שולי הרווח רק עלה. מה ההסבר לתופעה המוזרה הזו? איך יכול להיות שהחברות מרוויחות יותר בתקופה של אינפלציה כל כך גבוהה?

ההסבר שהקבוצה השלישית של הכלכלנים נותנים לתופעה מחזיר לחיים מושג שנטבע עוד בשנות ה-50, אך נשאר בשוליים של מדע הכלכלה - "אינפלציית רווחים", או "אינפלציית מוכרים". לפי התיאוריה הזו, שנראית לפחות במבט ראשון מתאימה להתרחשויות האחרונות בשוק, בתקופה ארוכה של יציבות כלכלית יחסית המרווחים מתרחבים לאיטם אודות לעלויות ייצור שפוחתות ומחירים יציבים של חומרי הגלם שמאפשרים לחברות להתייעל אבל גם להעלות מחירים בצורה סבירה ומתונה. נוסיף לזה גם שיפורים טכנולוגיים שמסייעים בהורדת עלויות ונקבל הגדלה מתמדת של שולי הרווח. לאורך זמן החברות והשוק מתרגלים ל"נורמלי החדש" מבחינת שולי הרווח.

ואז לפתע נוצר משבר (במקרה שלנו המגפה והמלחמה באוקריאינה הם שניים מהגורמים העיקריים) שמזעזע את השוק וגורם לעליות במחירים, לדוגמה בשוק חומרי הגלם. אבל לחברות הגדולות יש מספיק כח תמחור שמאפשר להם להעלות את המחירים באופן אגרסיבי כדי להגן על המרווחים להם הם התרגלו. הן מצליחות להעלות מחירים אפילו יותר מאשר העליה בעלויות שלהן ומשפרות את שולי הרווח, לא רק שלא פוגעות בו.

לולא המצב המשברי החברות לא היו מרשות לעצמן כזאת העלאת מחירים אגרסיבית שהייתה גורמת להתרעמות בקרב הצרכנים נגד החברות. האווירה המשברית מסיתה את האש כלפי פוטין או פאוול או כלפי וירוס סיני מסתורי, היא גם מייצרת הסחת דעת, ויוצרת בסופו של דבר אקלים מתאים להעלאת מחירים חדה. לעיתים, עצם הקשיים בשרשראות האספקה יוצרים מעין מונופלים של החברות שמצליחות להתגבר על המכשול הזה, מה שמעלה עוד יותר את כוח התמחור של אותן חברות. החברות, אם כן, לא מעלות מחירים בגלל שהן חייבות, אלא בגלל שהן יכולות. השלב האחרון מגיע בצורת עליות שכר עקב עליות המחירים, אך הדבר רק מהווה עוד תירוץ לחברות להמשיך להעלות מחירים ולשפר מרווחים, ומתחילה "ספירלת מחיר - מחיר" (על משקל "ספירלת שכר – מחיר" שמקובל כהסבר לאינפלציה מתמשכת), כשעליית המחירים עצמה מתדלקת עוד עליות מחירים.

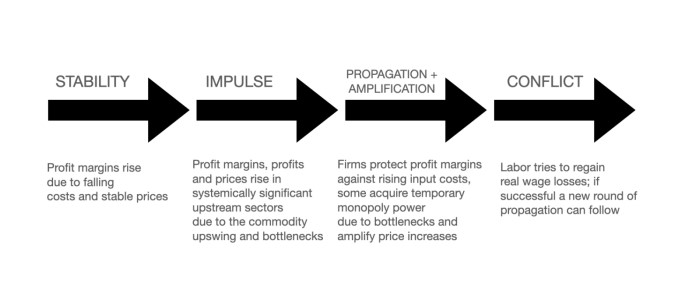

כלכלנים איסבלה וובר ואיוואן ווזנר תיארו את זה בתרשים הבא מתוך מאמרם: "אינפלציית מוכרים, רווחים וקונפליקט: למה החברות הגדולות מעלות מחירים בשעת חירום?":

כך לדוגמה, סגן יו"ר הפד לייל בריינרד הצביע באוקטובר בשנה שעברה (הרבה לפני שהתפרסמו דוחות הרבעון הרביעי גרועים) על התופעה המופלאה הזו – המרווח הגולמי של החברות (בדוחות הרבעונים השני והשלישי של שנת 2022) לא רק שלא הורע אלא השתפר, למרות עליות המחירים של חומרי הגלם ועליות השכר, מה שמשקף את העובדה שעליית המחירים לצרכן הייתה חזקה יותר מעליית המחירים ליצרן: "מאז המגפה, חוסר איזון משמעותי בין ההיצע לביקוש גרם לעליית המרווח הקמעונאי במספר סקטורים. בכמה סקטורים המרווח הקמעונאי היה גבוה יותר מהעליה במשכורות לעובדים באותו סקטור... חזרה של המרווח הקמעונאי לרמות נורמליות יכול לסייע בצורה משמעותית להפחית את הלחצים האינפלציוניים בכמה מצרכים, בהתחשב בכך שהמרווח הקמעונאי הוא כ-30% מערך המכירה הכולל" אמר סגן היו"ר, במה שממחיש את עיקרון "אינפלציית הרווחים".

התיאוריה הזו קונסיסטנטית עם שני נתונים. ראשית האינפלציה הייתה נמוכה בשנים האחרונות למרות אבטלה נמוכה שגם הלכה וירדה, מה שנוגד עקרונית את עקומת פיליפס. שנית, ישנו מתאם די ברור בין שולי הרווח לבין האינפלציה בשנה וחצי האחרונות, שוב בניגוד למקובל, כשבדרך כלל אינפלציה פוגעת בשולי הרווח. האינפלציה, אם כן, הגיעה לשיא במקביל למרווחים גבוהים היסטורית במהלך השנה שעברה, ובהמשך - הירידה האחרונה באינפלציה התרחשה דווקא במקביל לצמצום המרווחים בשני הרבעונים האחרונים, במקום שהירידה תסייע בשיפור המרווחים. הירידה באינפלצתיה מגיעה גם למרות שוק עבודה חזק מאד ואף ירידה מסוימת נוספת באבטלה. ניתן, אולי, להסיק מהנתונים האלה שהירידה באינפלציה נובעת בדיוק מזה – הירידה במרווחים, והעליה הקודמת באינפלציה מעליית המרווחים.

אז מה עושים?

יש, אם כן, מספר אינדיקציות לכך שייתכן שההסברים הרגילים על חוסר איזון בין ביקוש להיצע לא מספיקים להסביר את האינפלציה הנוכחית וייתכן שדווקא התיאוריה של אינפלציית רווחים מתאימה לכל הפחות להשלים את ההסברים המסורתיים. השאלה הגדולה היא מה עושים בקשר לכך?

פתרון גרוע ראשון

וובר מציעה פתרון שמעורר הסתייגות עצומה ונחשב כמעט למילה מגונה בכל חוג לכלכלה – פיקוח מחירים. עוד בתחילת 2022 כתבה במאמר שפורסם בגרדיאן: "כיום, ישנה שוב בחירה בין סובלנות כלפי התפוצצות מתמשכת של הרווחים שגורמים לעליית מחירים לבין שליטה מותאמת על מחירים של מוצרים שנבחרו בקפידה. פיקוח מחירים יכול להרוויח זמן בהתמודדות עם צוואר הבקבוק שיצרה המגפה".

קשה להתחיל אפילו לתאר כמה הפתרון של פיקוח מחירים הזוי וגורם לנזק בכל מקום בעולם בו הוא נוסה, בכל זמן בהיסטוריה ובכל סוג של שוק. אין שום סיבה לחשוב שדווקא עכשיו פתרון כזה יעבוד.

פתרון גרוע שני

פתרון נוסף שמציעים כלכלנים מסוימים, ביניהם אוליבייר בלנשארד, פרופסור לכלכלה ב-MIT הוא מיסוי של רווחים עודפים. "אל תאשימו את חברות הנפט על הרווחים הגבוהים שלהן... אבל אין שום דבר רע בלמסות את הרווחים יוצאי הדופן האלו" צייץ בלנשארד

אבל העלאת מס היא גם פתרון שרבים מסתייגים ממנו שכן הוא יגרום לכך שהחברות תעדפנה פשוט לא להשקיע. זהו אחד הגורמים שגרם לחוסר האיזון בשוק הנפט מלכתחילה, כשתנועת ה-ESG גרמה לירידה בהשקעות בגילוי משאבי אנרגיה נוספים עקב יחסי ציבור שליליים, קשיים רגולטוריים, וירידה בכדאיות ההשקעה, מה שהוביל בסופו של דבר למחסור במקורות אנרגיה ולאינפלציה. אם הרווחים לא הולכים לבעלי המניות, למה שהחברות ישקיעו. בסופו של דבר, קשה גם לראות איך עוד עלויות על החברות דווקא יפחית מחיר לצרכן הקצה.

פתרון שלישי - אין פתרונות קסם

כלכלנים קלאסיים יגידו שהפתרון הוא פשוט, אם כי לוקח זמן: שוק חופשי שמאפשר יזמות ותחרות עם כמה שפחות חסמים. בסופו של דבר, אם נוצרים מרווחים גבוהים מאד יש תמריץ ליזמים נוספים להיכנס לתחום, למצוא פתרונות חדשים שישבשו קונבנציות קיימות, ולשבור אפילו מונופלים חזקים. בנוקיה יכולים לספר לכם עך זה, גם ב-IBM ובחברות נוספות שפעם חשבו שהם בלתי מנוצחות, ובסופו של דבר תחרות חופשית היא מה שהורידה אותן מגדולתן ולא שום דבר אחר. יחד עם הירידה מהמעמד המונופליסטי גם כוח התמחור נשחק ובסופו של דבר המחירים מתאזנים.

הנה דוגמה מהחודשים האחרונים: טסלה הצליחה ליצור כמעט לבדה שוק חדש יש מאין, שוק הרכב החשמלי, וצברה פערים אסטרונומיים מהמתחרים בתחום הבטריות, הנהיגה האוטנומית ועוד, מה שהשאיר אבק לכל חברות הרכב הוותיקות ויצר חסמים חזקים לתחרות. לטסלה פשוט היה (ועדיין יש) את הרכב החשמלי הטוב ביותר בשוק, בפער.

המצב הזה אפשר לה לתמחר את המכוניות שלה בצורה אגרסיבית עם שולי רווח גבוהים בהרבה מהמקובל בתעשייה. היא העלתה שוב ושוב את המחירים, ולא התקרבה אפילו להרוות את הצמא בשוק למכונית החדשנית והבאמת טובה שלה. אבל בחודשים האחרונים זה משתנה. המתחרים מדביקים פערים, ההיצע של מכוניות חשמליות טובות מתרחב ומתגוון, ופתאום הביקוש כבר לא כל כך עוצמתי. והנה, אפילו טסלה הגדולה נאלצת להוריד מחירים ולחתוך את שולי הרווח. בסופו של דבר התחרות הכריעה את כוח התמחור העודף ולאט לאט מחזירה את טסלה לכיוון המרווחים המקובלים בתעשייה. אם טסלה הייתה מונפול או קרוב לכך בשוק הרכב החשמלי כוח התמחור שלה היה מאפשר לה ליצור "אינפלציית רווחים" בתחום. התחרות מונעת זאת, גם אם לוקח לזה זמן.

בינתיים, עד שזה יעבוד, אסור לפנות לפתרונות רדיקאליים וקלוקלים כמו פיקוח מחירים או מיסוי יתר. הדברים האלו לא עבדו בעבר וגם לא יעבדו בהווה. אם לחברות יש כוח תמחור עודף, צריך לדאוג שלא יהיה להם כזה. בישראל ראינו בשנה האחרונה איך כמה העלאות מחירים נבלמו בעזרת קמפיין ציבורי חריף (קמפיין שנחלש בהעלאות המחירים האחרונות). הניסיונות להעלאת מחירים מופרזת מצד החברות האלו הוא בדיוק אינפלציית הרווחים עליה דיברנו, והיא נמנעה באופן חלקי. כעת היא מתחדשת. גם אם החברות יצליחו להעלות מחירים, הן לא יוכלו לעשות זאת לנצח, ופה לתקשורת ולציבור יש תפקיד חשוב כבלמים.

למרות, שכאמור, פתרונות רדיקליים אינם הדרך, להבנה נכונה של גורמי האינפלציה חשיבות מכרעת לקביעת המדיניות המוניטרית והפיסקלית. לדוגמה, נשק הריבית לא יעיל כל כך לאינפלציית רווחים שכזו, ואולי אפילו הוא מדרבן אותה מבחינה מסוימת. זה לא אומר שלא היה צורך להעלות ריבית, אבל אולי המינון, הקצב, והזמן בו הריבית צריכה להישאר גבוהה צריכים להישקל מחדש לאור הנתונים, אם אלו יובילו למסקנה שהמשקל של אינפלציית הרווחים באינפלציה הכוללת אכן משמעותי.

מיקרו

נישאר בצפון אמריקה אבל בחלק הדרומי שלה. עם עלייתו לשלטון של הנשיא הסוציאליסטי אנדרו לופז אוברדור בשנת 2018 היו חששות כבדים שהנשיא הפופליסט יוביל את מקסיקו בדרכה של וונצואלה אל חורבן כלכלי ברוח "סוסילאסימו דל סיגלו וונטה אונו" (הסוציאליזם של המאה ה-21 - סיסמתו של הוגו צ'אבס נשיא ונצואלה לשעבר). בפועל החששות התבדו וכלכלת מקסיקו מציגה ביצועים יפים, ואף נהנית מהמתיחות הגוברת בין ארצות הברית למקסיקו שיותר ויותר חברות מעבירות את הייצור למקסיקו הקרובה עם כוח העבודה הזול. בנוסף, זרם המהגרים החוקיים והחוקיים פחות לארצות הברית רק התגבר עם שלטונו של ביידן, וכידוע אחד ממקורות ההכנסה החזקים של מקסיקו זה כסף שהמהגרים שולחים מארצות הברית.

התוצאה היא שהפסו המקסיקני נמצא בשיא מול הדולר שלא נרשם מאז סוף שנת 2015, התוצר חזר לצמוח והאינפלציה ברמות סבירות יחסית של כ-6.25%.

נציג שתי חברות מקסיקניות שנהנות מיציבות יחסית מצד אחד, ומשקפות גם פוטנציאל צמיחה. אחת מהן יצרה את אחד האנשים העשירים בעולם (או יותר נכון, הוא יצר אותה).

AMERICA MOVIL SAB DE ADS אחת מחברות הסלולר הגדולות בדרום ומרכז אמריקה, בבעלות ובשליטת קרלוס סלים, המולטי מליארדר המקסיקני ממוצא לבנוני, שאף שהה תקופה מסוימת במקום הראשון ברשימת עשירי העולם (כיום הוא "רק" במקום השמיני עם הון מוערך של 100 מיליארד דולר). אמריקה מוביל היא לא חברת הסלולר היחידה של קרלוס סלים ולא אחראית באופן בלעדי לעושרו, אבל היא בעלת שווי של כ-73 מיליארד דולר, מכפיל רווח של 16 ותשואת דיבידנד של 2.86%. ההכנסות השנתיות מעל 800 מיליארד פסו מקסיקני (כמעט 50 מילארד דולר), ועם התחזקות הפסו הערך הדולרי שלהם כמובן עולה. סך הכל עלתה המניה ב-13% מתחילת השנה. החברה צופה צמיחה חד ספרתית גבוהה ברווחים בשנים הקרובות. היא נסחרת בעיקר במקסיקו אך ניתן להיחשף אליה גם בבורסה בארצות הברית.

COCA-COLA FEMSA SAB DE יצרנית המשקאות היא חברת בת של קוקה קולה, ונהנית אף היא מצמיחה יציבה בשיעור חד ספרתי גבוה, ממכפיל רווח נמוך יחסית לתעשיית המשקאות (18) ומדיבידנד נדיב של כ-3%. מחיר המניה זינק ב-31% מתחילת השנה ובכ-57% בשנה האחרונה.

כך לדוגמה, סגן יו"ר הפד לייל בריינרד הצביע באוקטובר בשנה שעברה (הרבה לפני שהתפרסמו דוחות הרבעון הרביעי גרועים) על התופעה המופלאה הזו – המרווח הגולמי של החברות (בדוחות הרבעונים השני והשלישי של שנת 2022) לא רק שלא הורע אלא השתפר, למרות עליות המחירים של חומרי הגלם ועליות השכר, מה שמשקף את העובדה שעליית המחירים לצרכן הייתה חזקה יותר מעליית המחירים ליצרן: "מאז המגפה, חוסר איזון משמעותי בין ההיצע לביקוש גרם לעליית המרווח הקמעונאי במספר סקטורים. בכמה סקטורים המרווח הקמעונאי היה גבוה יותר מהעליה במשכורות לעובדים באותו סקטור... חזרה של המרווח הקמעונאי לרמות נורמליות יכול לסייע בצורה משמעותית להפחית את הלחצים האינפלציוניים בכמה מצרכים, בהתחשב בכך שהמרווח הקמעונאי הוא כ-30% מערך המכירה הכולל" אמר סגן היו"ר, במה שממחיש את עיקרון "אינפלציית הרווחים".

התיאוריה הזו קונסיסטנטית עם שני נתונים. ראשית האינפלציה הייתה נמוכה בשנים האחרונות למרות אבטלה נמוכה שגם הלכה וירדה, מה שנוגד עקרונית את עקומת פיליפס. שנית, ישנו מתאם די ברור בין שולי הרווח לבין האינפלציה בשנה וחצי האחרונות, שוב בניגוד למקובל, כשבדרך כלל אינפלציה פוגעת בשולי הרווח. האינפלציה, אם כן, הגיעה לשיא במקביל למרווחים גבוהים היסטורית במהלך השנה שעברה, ובהמשך - הירידה האחרונה באינפלציה התרחשה דווקא במקביל לצמצום המרווחים בשני הרבעונים האחרונים, במקום שהירידה תסייע בשיפור המרווחים. הירידה באינפלצתיה מגיעה גם למרות שוק עבודה חזק מאד ואף ירידה מסוימת נוספת באבטלה. ניתן, אולי, להסיק מהנתונים האלה שהירידה באינפלציה נובעת בדיוק מזה – הירידה במרווחים, והעליה הקודמת באינפלציה מעליית המרווחים.

אז מה עושים?

יש, אם כן, מספר אינדיקציות לכך שייתכן שההסברים הרגילים על חוסר איזון בין ביקוש להיצע לא מספיקים להסביר את האינפלציה הנוכחית וייתכן שדווקא התיאוריה של אינפלציית רווחים מתאימה לכל הפחות להשלים את ההסברים המסורתיים. השאלה הגדולה היא מה עושים בקשר לכך?

פתרון גרוע ראשון

וובר מציעה פתרון שמעורר הסתייגות עצומה ונחשב כמעט למילה מגונה בכל חוג לכלכלה – פיקוח מחירים. עוד בתחילת 2022 כתבה במאמר שפורסם בגרדיאן: "כיום, ישנה שוב בחירה בין סובלנות כלפי התפוצצות מתמשכת של הרווחים שגורמים לעליית מחירים לבין שליטה מותאמת על מחירים של מוצרים שנבחרו בקפידה. פיקוח מחירים יכול להרוויח זמן בהתמודדות עם צוואר הבקבוק שיצרה המגפה".

קשה להתחיל אפילו לתאר כמה הפתרון של פיקוח מחירים הזוי וגורם לנזק בכל מקום בעולם בו הוא נוסה, בכל זמן בהיסטוריה ובכל סוג של שוק. אין שום סיבה לחשוב שדווקא עכשיו פתרון כזה יעבוד.

פתרון גרוע שני

פתרון נוסף שמציעים כלכלנים מסוימים, ביניהם אוליבייר בלנשארד, פרופסור לכלכלה ב-MIT הוא מיסוי של רווחים עודפים. "אל תאשימו את חברות הנפט על הרווחים הגבוהים שלהן... אבל אין שום דבר רע בלמסות את הרווחים יוצאי הדופן האלו" צייץ בלנשארד

אבל העלאת מס היא גם פתרון שרבים מסתייגים ממנו שכן הוא יגרום לכך שהחברות תעדפנה פשוט לא להשקיע. זהו אחד הגורמים שגרם לחוסר האיזון בשוק הנפט מלכתחילה, כשתנועת ה-ESG גרמה לירידה בהשקעות בגילוי משאבי אנרגיה נוספים עקב יחסי ציבור שליליים, קשיים רגולטוריים, וירידה בכדאיות ההשקעה, מה שהוביל בסופו של דבר למחסור במקורות אנרגיה ולאינפלציה. אם הרווחים לא הולכים לבעלי המניות, למה שהחברות ישקיעו. בסופו של דבר, קשה גם לראות איך עוד עלויות על החברות דווקא יפחית מחיר לצרכן הקצה.

פתרון שלישי - אין פתרונות קסם

כלכלנים קלאסיים יגידו שהפתרון הוא פשוט, אם כי לוקח זמן: שוק חופשי שמאפשר יזמות ותחרות עם כמה שפחות חסמים. בסופו של דבר, אם נוצרים מרווחים גבוהים מאד יש תמריץ ליזמים נוספים להיכנס לתחום, למצוא פתרונות חדשים שישבשו קונבנציות קיימות, ולשבור אפילו מונופלים חזקים. בנוקיה יכולים לספר לכם עך זה, גם ב-IBM ובחברות נוספות שפעם חשבו שהם בלתי מנוצחות, ובסופו של דבר תחרות חופשית היא מה שהורידה אותן מגדולתן ולא שום דבר אחר. יחד עם הירידה מהמעמד המונופליסטי גם כוח התמחור נשחק ובסופו של דבר המחירים מתאזנים.

הנה דוגמה מהחודשים האחרונים: טסלה הצליחה ליצור כמעט לבדה שוק חדש יש מאין, שוק הרכב החשמלי, וצברה פערים אסטרונומיים מהמתחרים בתחום הבטריות, הנהיגה האוטנומית ועוד, מה שהשאיר אבק לכל חברות הרכב הוותיקות ויצר חסמים חזקים לתחרות. לטסלה פשוט היה (ועדיין יש) את הרכב החשמלי הטוב ביותר בשוק, בפער.

המצב הזה אפשר לה לתמחר את המכוניות שלה בצורה אגרסיבית עם שולי רווח גבוהים בהרבה מהמקובל בתעשייה. היא העלתה שוב ושוב את המחירים, ולא התקרבה אפילו להרוות את הצמא בשוק למכונית החדשנית והבאמת טובה שלה. אבל בחודשים האחרונים זה משתנה. המתחרים מדביקים פערים, ההיצע של מכוניות חשמליות טובות מתרחב ומתגוון, ופתאום הביקוש כבר לא כל כך עוצמתי. והנה, אפילו טסלה הגדולה נאלצת להוריד מחירים ולחתוך את שולי הרווח. בסופו של דבר התחרות הכריעה את כוח התמחור העודף ולאט לאט מחזירה את טסלה לכיוון המרווחים המקובלים בתעשייה. אם טסלה הייתה מונפול או קרוב לכך בשוק הרכב החשמלי כוח התמחור שלה היה מאפשר לה ליצור "אינפלציית רווחים" בתחום. התחרות מונעת זאת, גם אם לוקח לזה זמן.

בינתיים, עד שזה יעבוד, אסור לפנות לפתרונות רדיקאליים וקלוקלים כמו פיקוח מחירים או מיסוי יתר. הדברים האלו לא עבדו בעבר וגם לא יעבדו בהווה. אם לחברות יש כוח תמחור עודף, צריך לדאוג שלא יהיה להם כזה. בישראל ראינו בשנה האחרונה איך כמה העלאות מחירים נבלמו בעזרת קמפיין ציבורי חריף (קמפיין שנחלש בהעלאות המחירים האחרונות). הניסיונות להעלאת מחירים מופרזת מצד החברות האלו הוא בדיוק אינפלציית הרווחים עליה דיברנו, והיא נמנעה באופן חלקי. כעת היא מתחדשת. גם אם החברות יצליחו להעלות מחירים, הן לא יוכלו לעשות זאת לנצח, ופה לתקשורת ולציבור יש תפקיד חשוב כבלמים.

למרות, שכאמור, פתרונות רדיקליים אינם הדרך, להבנה נכונה של גורמי האינפלציה חשיבות מכרעת לקביעת המדיניות המוניטרית והפיסקלית. לדוגמה, נשק הריבית לא יעיל כל כך לאינפלציית רווחים שכזו, ואולי אפילו הוא מדרבן אותה מבחינה מסוימת. זה לא אומר שלא היה צורך להעלות ריבית, אבל אולי המינון, הקצב, והזמן בו הריבית צריכה להישאר גבוהה צריכים להישקל מחדש לאור הנתונים, אם אלו יובילו למסקנה שהמשקל של אינפלציית הרווחים באינפלציה הכוללת אכן משמעותי.

מיקרו

נישאר בצפון אמריקה אבל בחלק הדרומי שלה. עם עלייתו לשלטון של הנשיא הסוציאליסטי אנדרו לופז אוברדור בשנת 2018 היו חששות כבדים שהנשיא הפופליסט יוביל את מקסיקו בדרכה של וונצואלה אל חורבן כלכלי ברוח "סוסילאסימו דל סיגלו וונטה אונו" (הסוציאליזם של המאה ה-21 - סיסמתו של הוגו צ'אבס נשיא ונצואלה לשעבר). בפועל החששות התבדו וכלכלת מקסיקו מציגה ביצועים יפים, ואף נהנית מהמתיחות הגוברת בין ארצות הברית למקסיקו שיותר ויותר חברות מעבירות את הייצור למקסיקו הקרובה עם כוח העבודה הזול. בנוסף, זרם המהגרים החוקיים והחוקיים פחות לארצות הברית רק התגבר עם שלטונו של ביידן, וכידוע אחד ממקורות ההכנסה החזקים של מקסיקו זה כסף שהמהגרים שולחים מארצות הברית.

התוצאה היא שהפסו המקסיקני נמצא בשיא מול הדולר שלא נרשם מאז סוף שנת 2015, התוצר חזר לצמוח והאינפלציה ברמות סבירות יחסית של כ-6.25%.

נציג שתי חברות מקסיקניות שנהנות מיציבות יחסית מצד אחד, ומשקפות גם פוטנציאל צמיחה. אחת מהן יצרה את אחד האנשים העשירים בעולם (או יותר נכון, הוא יצר אותה).

AMERICA MOVIL SAB DE ADS אחת מחברות הסלולר הגדולות בדרום ומרכז אמריקה, בבעלות ובשליטת קרלוס סלים, המולטי מליארדר המקסיקני ממוצא לבנוני, שאף שהה תקופה מסוימת במקום הראשון ברשימת עשירי העולם (כיום הוא "רק" במקום השמיני עם הון מוערך של 100 מיליארד דולר). אמריקה מוביל היא לא חברת הסלולר היחידה של קרלוס סלים ולא אחראית באופן בלעדי לעושרו, אבל היא בעלת שווי של כ-73 מיליארד דולר, מכפיל רווח של 16 ותשואת דיבידנד של 2.86%. ההכנסות השנתיות מעל 800 מיליארד פסו מקסיקני (כמעט 50 מילארד דולר), ועם התחזקות הפסו הערך הדולרי שלהם כמובן עולה. סך הכל עלתה המניה ב-13% מתחילת השנה. החברה צופה צמיחה חד ספרתית גבוהה ברווחים בשנים הקרובות. היא נסחרת בעיקר במקסיקו אך ניתן להיחשף אליה גם בבורסה בארצות הברית.

COCA-COLA FEMSA SAB DE יצרנית המשקאות היא חברת בת של קוקה קולה, ונהנית אף היא מצמיחה יציבה בשיעור חד ספרתי גבוה, ממכפיל רווח נמוך יחסית לתעשיית המשקאות (18) ומדיבידנד נדיב של כ-3%. מחיר המניה זינק ב-31% מתחילת השנה ובכ-57% בשנה האחרונה.

- 8.אלבוים 18/05/2023 12:13הגב לתגובה זוהכותב מוכיח באותו ובמופתים איך השוק החופשי מאפשר לשחקני ענק למצוץ את הרווחים שלהם מצרכנים בלי שיש מגבלה אחת שמצליחה לעצור אותם. ההצעה שלו - תסבלו עד שמשהו יקרה. השוק בטוח יאזן את עצמו. בטוח, לא? רגע, איך זה לא קרה קודם? בטח בכלל איזה מכס שמישהו הטיל. אולי הגיע הזמן שאנשים מהחוג לכלכלה ילכו לעבוד בעבודות אמיתיות לפחות פעם בשבוע, אולי נשמע כמה רעיונות פחות אוויליים

- 7.ל 17/05/2023 15:11הגב לתגובה זוהיא תמיד הגורם העיקרי לאינפלציה וראשית הפעם בשל ההסכמים הקואליציוניים והמשך זריקת כסף ללא הכרה

- 6.צח 17/05/2023 13:57הגב לתגובה זואת הכלכלה עמוק באדמה?

- 5.כתבה מעניינת מאוד (ל"ת)נתנאלה 17/05/2023 12:30הגב לתגובה זו

- 4.חיים 17/05/2023 12:20הגב לתגובה זוהניתוח כל כך נכון לגבי משק החלב, עופות, ביצים, ירקות טריים. מה שכן שכאן בארץ הפיתרון של כלים שלובים ו"שהשוק יאזן את עצמו" לא קיים, פשוט יש ממשלה, יותר נכון ממשלות לדורותיהן ששומרות על החוסר יעילות והחזירות כאחד

- 3.אוריג 17/05/2023 09:59הגב לתגובה זובתור אחד שמתעסק במימון ויבוא, הניתוח מדוייק, המחירים עולים כי הבינו שאפשר והריבית הגבוהה מוציאה מהשוק את הקטנים ואז שוב אפשר לעלות רבית

- 2.כותב 17/05/2023 08:07הגב לתגובה זוחזירים קטנים מפטמים חזירים גדולים שוחטים, להפסיק לקנות שטויות ולצמצם הוצאות.

- 1.מבין2 17/05/2023 07:54הגב לתגובה זולא צריך את המוצרים של שטראוס כשיש מחו''ל מוצרים יותר טובים והרבה יותר זולים.

- ל 17/05/2023 15:14הגב לתגובה זוהמוצרים המובאים יהיו יותר יקרים מאשר בכור מחצבתם,חכו שקרפור לא תקיים