"זמן נפלא להעלאת ריבית": העלאה נוספת של 0.25% ביוני שוב על השולחן

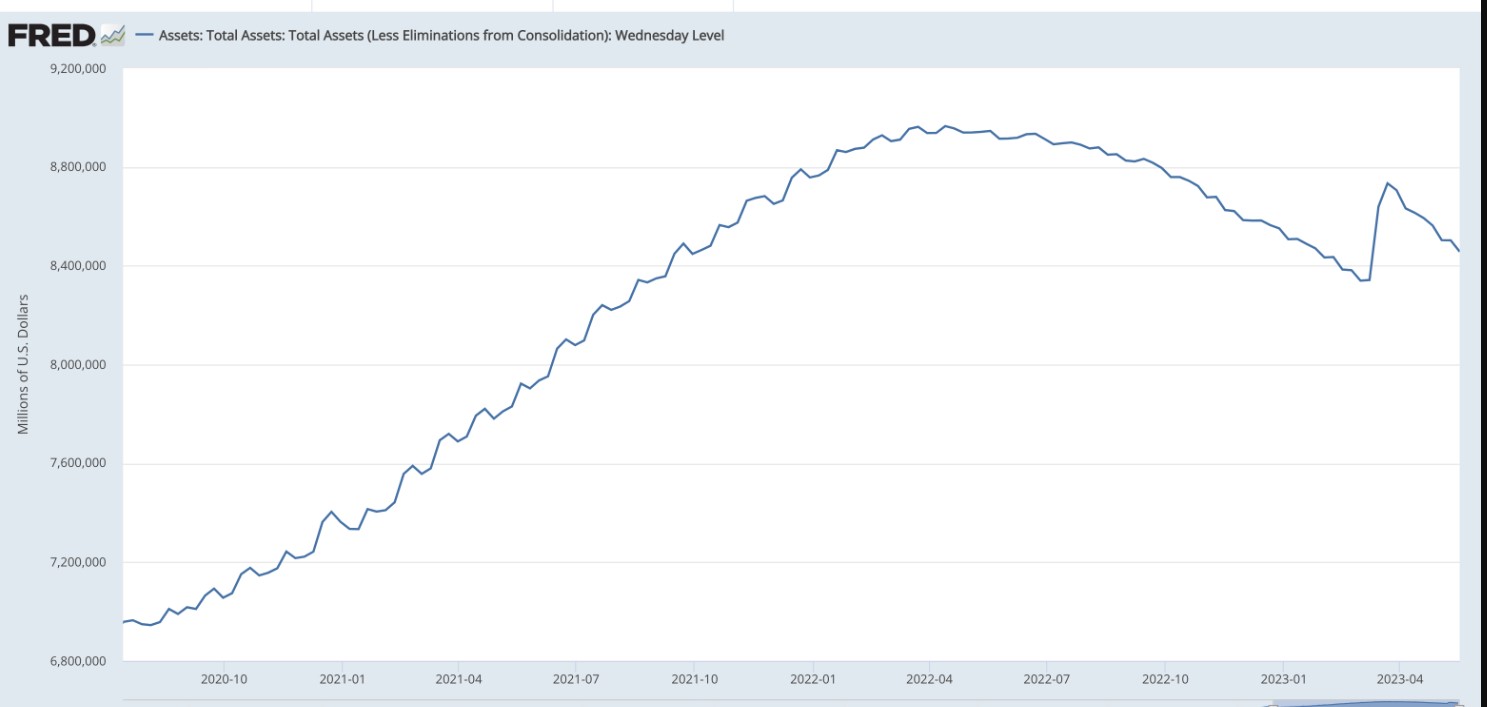

מאקרו: תקרת החוב והנזילות בשוקעבר כבר שבוע מאז כתבנו על הדיונים האינטנסיביים סביב תקרת החוב בארצות הברית, זמן יקר התבזבז, אבל אנחנו עדיין באותו מקום פחות או יותר – אין עדיין הסכמה, והשעון מתקתק. מצב של חדלות פרעון של ארצות הברית עדיין נשמע כמו אירוע מופרך, אבל ככל שהזמן עובר התרחיש ההזוי הזה הופך ליותר ויותר ריאלי. נציג המפלגה הרפובליקאית לשיחות קווין מקארת'י אמר לכתבים שאנחנו "לא קרובים לעסקה" ויום המסחר האחרון עבר לירידות. עד כמה זה משונה? השבוע, פרמיית הביטוח על פשיטת רגל של ארצות הברית עברה את זו של ברזיל!בינתים בבנק אוף אמריקה מציעים אסטרטגיה לגידור הסיכונים של חדלות פרעון של ארצות הברית. לדברי הבנק אסטרגיה כזו היא זולה יחסית עקב הרוגע בשוק (מה שמשקף חוסר אמון בתרחיש של פשיטת רגל). בין השאר מציעים בבנק לרכוש אופציות שורט מחוץ לכסף על ה-SP500 ואופציות לונג על הזהב ועל מדד ה-VIX (מדד תנודתיות). בבנק מזכירים שבדרמה של שנת 2011 סביב תקרת החוב נפל הסנופי ב-17% והזהב וה-VIX זינקו. תרחיש של נפילה אפילו במחצית השיעור של 2011 יניב, לדברי האנליסטים, רווח של פי 35 על אופציות שורט שכרגע נמצאות מחוץ לכסף. אופציות קול על זהב ו-VIX יניבו רווח של פי 39 ופי 19 בהתאמה בתרחיש כזה.מציין, עם זאת, שרוב הסיכוים שכספכם ירד לטימיון אם תלכו על האסטרטגיה הזו. כי לעומת ההימור על חדלות פרעון היסטורית ונפילות בשוק, ההימור הסביר יותר הוא על הגעה להסכם בסופו של דבר. במידה ואכן יהיה הסכם של הרגע האחרון צפויה להישמע אנחת רווחה בשווקים שתגרום לפחות לכמה ימים ירוקים, אבל מה הלאה?נקודה שיש לקחת בחשבון היא הירידה בנזילות בשווקים, וההסכם אמור לתרום לירידה הזו. נציין כמה גורמים לכך. ראשית,צמצום הוצאות הממשל הצפויה בעקבות ההסכם. הסכם ידרוש פשרה כלשהי מצד הדמוקרטים, כלומר איזה שהוא קיצוץ בהוצאות הממשל שתוביל להפחתת הנזילות בשוק, ולאו דווקא קיצוץ מינורי. השיחות אכן מתרכזות סביב הנושא הזה, ואין שום סיכוי שהרפובליקנים יסכימו לוותר בחזית הזו. הגורם השני הוא הנפקת אגרות חוב נוספות מצד הממשל, שכן ההסכם יאפשר למשרד האוצר להנפיק אגרות חוב כדי למלא את מרתפי הכסף הריקים. הנפקת אגרות חוב הוא גורם נוסף ששואב נזילות מהשוק (אם כי הכסף הזה כן יגיע בסופו של דבר לשוק).זה מצטרף לשואב הנזילות מספר אחד - מאזן הפ נמצא במגמת ירידה זה השבוע השמיני ברציפות. המאזן אמנם עדיין לא חזר לרמות שלפני משבר הבנקים, אז מיהר הפד' להקפיץ את המאזן כדי לחלץ את הסקטור, אבל צמצום המאזן חזר לקצב של לפני המשבר, ונראה שתוך שלושה עד ארבעה שבועות ירשם שיא נמוך רב שנתי חדש. ללא תקלות לא צפויות הפד' צפוי להמשיך ולנקות את המאזן מהנכסים העודפים אף מעבר לנקודה הזו. כעת עומד המאזן על 8.456 טריליון דולר כך שיש עוד הרבה הרבה מה לצמצם. בדרך כלל כשהמאזן מצטמצם, הנזילות יורדת (יש פחות כסף בשוק) ונרשמות ירידות, אך זה לא המצב כעת. בשמונת השבועות הללו בהן הצטמצם המאזן ב-3.2% עלה ה-SP500 ב-6.5% והנאסד"ק ב-9.8%. יחד עם זאת מדד הסנופי במשקל שווה, שמנטרל את השפעת המניות הגדולות עלה רק ב-3.6%. התורמות העיקריות לעליות הן אנבידיה, טסלה, אפל ומיקרוסופט. עוד המחשה להשפעה המניות הגדולות – הנאסד"ק שמורכב בעיקר ממניות גדולות מתקרב לעליה של 30% מתחילת שנה בעוד הראסל 2000 שמורכב מהמניות הקטנות לא עלה כלל, כך שהמנוע העיקרי של העליות הוא אותן חברות גדולות ולא מגמה חיובית כללית בשוק. במידה והעליות האלו בחברות הגדולות (שכבר לא זולות, במיוחד אנבידיה) שתומכות בשוק יפסקו, והנזילות תמשיך לרדת ישנו סיכוי לתנועה מסוימת כלפי מטה לאחר "חגיגות" ההגעה להסכם.מאקרו: עוד העלאות ריבית בדרך?בינתיים השתנו גם ציפיות השוק ביחס להחלטת הריבית הבאה ביוני. קודם לכן היו ציפיות לכך שנראה ביוני כבר הורדת ריבית ראשונה. כתבנו כמה פעמים שזה לא ריאלי והציפיה להשארת הריבית על כנה הגיונית יותר. יחד עם זאת, כן הייתה ציפיה ריאלית שהעלאות הריבית יעצרו, והפד' אף רמז לכך לאחר הפגישה האחרונה.ובכן, כעת בשוק אגרות החוב שוב מתומחרת עלאה נוספת של רבע אחוז. תרמו לכך הנתונים האחרונים שפורסמו – הבנקים הקטנים מחזיקים מעמד, הצרכנים ממשיכים להגדיל הוצאות (אם כי בקצב איטי יותר), והאינפלציה מתמתנת אבל היא עדיין בשיעור יותר מפי 2 מהיעד.בנוסף, כנראה, שכמשסבירים לו לאט ובנחישות בסוף השוק משתכנע. כמה התבטאויות ניציות של בכירי הפד' תרמו רבות לשינוי הציפיות בשוק. נשיאת הפד' בדאלאס לורי לוגן אמרה שעדיין לא ברור שהעלאות הריבית יעצרו ביוני. פאוול, נשיא הפד, אמר שעדיין לא התקבלה כל החלטה בנוגע לשאלה האם שיעורי הריבית מגבילים מספיק.אלו עוד ההתבטאויות הנחשבות לנייטרליות. מכאן להתבטאויות ניציות יותר:נשיא הפד במיניאפוליס ניל קשקארי אמר שזו החלטה קשה (האם לעצור את ההעלאות), אך הוסיף כי לפד "יש עוד עבודה לעשות" בהורדת האינפלציה. אנחנו יודעים איך הפד' "עובד" להוריד את האינפלציה. לדבריו, אסור שכמה נתונים טובים יטעו אותנו והאינפלציה עדיין הרבה יותר מדי גבוהה.אליו מצטרפת נשיאת הפד' בדאלאס, לורט מסטר, שאמרה שהריבית לא ברמה מגבילה מספיק.נשיא הפד' בסנט לואיס בולארד, הנץ הנצחי, התבטא בצורה הברורה ביותר: "זהו זמן נפלא להעלאת ריבית" לדבריו, כי הכלכלה כל כך חזקה והאינפלציה לא יורדת מספיק מהר, ולכן לדעתו יש צורך ב-2 (!) העלאות ריבית נוספות עוד השנה. נציין שלבולארד ולמסטר אין כרגע זכות הצבעה בועידת הפד' (חמשת הנציגים של שלוחות הפד' בועידת השוק הפתוח הקובעת את הריבית מתחלפים ברוטציה).כל זה מצביע על כך שהעלאה אחת לפחות עוד השנה הופכת לתסריט היותר ריאלי. אבל בינתיים גם את זה השוק סופג ברוגע יחסית ומפגין חוסן. אולי רואים זאת כמכה קלה בכנף, עיכוב זמני, והפייבוט המיוחל יגיע קצת יותר מאוחר, אך עדיין בטווח הנראה לעין.מיקרו: החוליה החסרה בשוק האנרגיה הירוקההעולם צועד בקצב מהיר לקראת מעבר מאנרגיה פוסילית לאנרגיה מתחדשת. מדובר בתהליך שיקח כ-20 או 30 שנה והוא משפיע על מאפיינים רבים בחיינו (וגם תורם לא מעט ליוקר המחיה). במעבר הזה נדרשים שני שינויים מרכזיים. בדרך כלל אנחנו מתרכזים בשינוי הראשון, וקצת מתעלמים מהשני שהוא, אולי לא פחות חשוב, וללא ספק בעל פוטנציאל גדול.השינוי הראשון הנדרש הוא פשוט לייצר יותר אנרגיה מתחדשת, בין אם באמצעות השמש, המים, הרוח או כל גורם אחר שאינו דלקים פוסיליים. התחום מציע שלל אפשרויות השקעה בחברות לייצור ואחסנה של אנרגיה מתחדשת, והנושא תופס לא מעט תשומת לב ציבורית.אבל ישנו שינוי נוסף שנדרש והוא לא פחות חשוב - חשמול, או מעבר לאפשרות צריכה של אנרגיה ממקורות מתחדשים, להבדיל מצריכת אנרגיה ממקורות פוסיליים. הדוגמה הפשוטה ביותר היא הרכב החשמלי. אם מכוניות צריכות דלק, לא משנה כמה מפעלי אנרגיה נקיה נקים, עדיין יהיה צורך בנפט. מעבר לרכב חשמלי מבטל את הצורך הישיר באנרגיה פוסילית.אך מלבד הרכב החשמלי שכבר תופס את תשומת לב המשקיעים יש עולם רחב של מוצרים שצריכים לעבור חשמול - מערכות חימום ביתי ומסחרי (שבמקומות רבים בעולם מבוססים על גז טבעי), מפעלים שפועלים על דלקים פוסליים וכו'. זו מערכת שלמה שצריכה לעבור לצריכה של אנרגיה שאפשר לייצר גם ממקורות אחרים ולהתחבר לרשת החשמל. על פי הערכות המעבר לחשמל בארצות הברית יגדל ב-5.7% בשנה בשנים הקרובות, בהשוואה ל-1.5% בלבד ב-40 השנים האחרונות.FIRST TRUST NASDAQ CLEAN EDGE SMART GRID INFRASTRUCTURE INDEXהיא תעודת סל שעוקבת אחר מניות העוסקות בחיבור לרשת החשמל אחסון וניהול אנרגיה וכל הקשור למעבר לאנרגיה ירוקה (שלא קשור לייצור שלה). התעודה מנהלת נכסים בהיקף של 730 מיליון דולר וגובה דמי ניהול של 0.58%. מתחילת השנה עלתה התעודה ב-13% ותשואת הדיבידנד שלה עומדת על 1.09%. 50% מנכסי התעודה שייכים לסקטור התעשייה, 24% לטכנולוגיה ו-20% נוספים לתשתיות.האחזקות המרכזיות בתעודה הן NATIONAL GRID PLCהבריטית ABB LTD ADRהשוויצרית ו SCHNEIDER ELECTRIC Sהצרפתית, כך שהתעודה מספקת גם חשיפה בינלאומית מעניינת. בחמש השנים האחרונות התעודה מביסה את ה-SP500 בפער עם תשואה שנתית ממוצעת של 14.8% לעומת 10.8% בסנופי.

בדרך כלל כשהמאזן מצטמצם, הנזילות יורדת (יש פחות כסף בשוק) ונרשמות ירידות, אך זה לא המצב כעת. בשמונת השבועות הללו בהן הצטמצם המאזן ב-3.2% עלה ה-SP500 ב-6.5% והנאסד"ק ב-9.8%. יחד עם זאת מדד הסנופי במשקל שווה, שמנטרל את השפעת המניות הגדולות עלה רק ב-3.6%. התורמות העיקריות לעליות הן אנבידיה, טסלה, אפל ומיקרוסופט. עוד המחשה להשפעה המניות הגדולות – הנאסד"ק שמורכב בעיקר ממניות גדולות מתקרב לעליה של 30% מתחילת שנה בעוד הראסל 2000 שמורכב מהמניות הקטנות לא עלה כלל, כך שהמנוע העיקרי של העליות הוא אותן חברות גדולות ולא מגמה חיובית כללית בשוק. במידה והעליות האלו בחברות הגדולות (שכבר לא זולות, במיוחד אנבידיה) שתומכות בשוק יפסקו, והנזילות תמשיך לרדת ישנו סיכוי לתנועה מסוימת כלפי מטה לאחר "חגיגות" ההגעה להסכם.מאקרו: עוד העלאות ריבית בדרך?בינתיים השתנו גם ציפיות השוק ביחס להחלטת הריבית הבאה ביוני. קודם לכן היו ציפיות לכך שנראה ביוני כבר הורדת ריבית ראשונה. כתבנו כמה פעמים שזה לא ריאלי והציפיה להשארת הריבית על כנה הגיונית יותר. יחד עם זאת, כן הייתה ציפיה ריאלית שהעלאות הריבית יעצרו, והפד' אף רמז לכך לאחר הפגישה האחרונה.ובכן, כעת בשוק אגרות החוב שוב מתומחרת עלאה נוספת של רבע אחוז. תרמו לכך הנתונים האחרונים שפורסמו – הבנקים הקטנים מחזיקים מעמד, הצרכנים ממשיכים להגדיל הוצאות (אם כי בקצב איטי יותר), והאינפלציה מתמתנת אבל היא עדיין בשיעור יותר מפי 2 מהיעד.בנוסף, כנראה, שכמשסבירים לו לאט ובנחישות בסוף השוק משתכנע. כמה התבטאויות ניציות של בכירי הפד' תרמו רבות לשינוי הציפיות בשוק. נשיאת הפד' בדאלאס לורי לוגן אמרה שעדיין לא ברור שהעלאות הריבית יעצרו ביוני. פאוול, נשיא הפד, אמר שעדיין לא התקבלה כל החלטה בנוגע לשאלה האם שיעורי הריבית מגבילים מספיק.אלו עוד ההתבטאויות הנחשבות לנייטרליות. מכאן להתבטאויות ניציות יותר:נשיא הפד במיניאפוליס ניל קשקארי אמר שזו החלטה קשה (האם לעצור את ההעלאות), אך הוסיף כי לפד "יש עוד עבודה לעשות" בהורדת האינפלציה. אנחנו יודעים איך הפד' "עובד" להוריד את האינפלציה. לדבריו, אסור שכמה נתונים טובים יטעו אותנו והאינפלציה עדיין הרבה יותר מדי גבוהה.אליו מצטרפת נשיאת הפד' בדאלאס, לורט מסטר, שאמרה שהריבית לא ברמה מגבילה מספיק.נשיא הפד' בסנט לואיס בולארד, הנץ הנצחי, התבטא בצורה הברורה ביותר: "זהו זמן נפלא להעלאת ריבית" לדבריו, כי הכלכלה כל כך חזקה והאינפלציה לא יורדת מספיק מהר, ולכן לדעתו יש צורך ב-2 (!) העלאות ריבית נוספות עוד השנה. נציין שלבולארד ולמסטר אין כרגע זכות הצבעה בועידת הפד' (חמשת הנציגים של שלוחות הפד' בועידת השוק הפתוח הקובעת את הריבית מתחלפים ברוטציה).כל זה מצביע על כך שהעלאה אחת לפחות עוד השנה הופכת לתסריט היותר ריאלי. אבל בינתיים גם את זה השוק סופג ברוגע יחסית ומפגין חוסן. אולי רואים זאת כמכה קלה בכנף, עיכוב זמני, והפייבוט המיוחל יגיע קצת יותר מאוחר, אך עדיין בטווח הנראה לעין.מיקרו: החוליה החסרה בשוק האנרגיה הירוקההעולם צועד בקצב מהיר לקראת מעבר מאנרגיה פוסילית לאנרגיה מתחדשת. מדובר בתהליך שיקח כ-20 או 30 שנה והוא משפיע על מאפיינים רבים בחיינו (וגם תורם לא מעט ליוקר המחיה). במעבר הזה נדרשים שני שינויים מרכזיים. בדרך כלל אנחנו מתרכזים בשינוי הראשון, וקצת מתעלמים מהשני שהוא, אולי לא פחות חשוב, וללא ספק בעל פוטנציאל גדול.השינוי הראשון הנדרש הוא פשוט לייצר יותר אנרגיה מתחדשת, בין אם באמצעות השמש, המים, הרוח או כל גורם אחר שאינו דלקים פוסיליים. התחום מציע שלל אפשרויות השקעה בחברות לייצור ואחסנה של אנרגיה מתחדשת, והנושא תופס לא מעט תשומת לב ציבורית.אבל ישנו שינוי נוסף שנדרש והוא לא פחות חשוב - חשמול, או מעבר לאפשרות צריכה של אנרגיה ממקורות מתחדשים, להבדיל מצריכת אנרגיה ממקורות פוסיליים. הדוגמה הפשוטה ביותר היא הרכב החשמלי. אם מכוניות צריכות דלק, לא משנה כמה מפעלי אנרגיה נקיה נקים, עדיין יהיה צורך בנפט. מעבר לרכב חשמלי מבטל את הצורך הישיר באנרגיה פוסילית.אך מלבד הרכב החשמלי שכבר תופס את תשומת לב המשקיעים יש עולם רחב של מוצרים שצריכים לעבור חשמול - מערכות חימום ביתי ומסחרי (שבמקומות רבים בעולם מבוססים על גז טבעי), מפעלים שפועלים על דלקים פוסליים וכו'. זו מערכת שלמה שצריכה לעבור לצריכה של אנרגיה שאפשר לייצר גם ממקורות אחרים ולהתחבר לרשת החשמל. על פי הערכות המעבר לחשמל בארצות הברית יגדל ב-5.7% בשנה בשנים הקרובות, בהשוואה ל-1.5% בלבד ב-40 השנים האחרונות.FIRST TRUST NASDAQ CLEAN EDGE SMART GRID INFRASTRUCTURE INDEXהיא תעודת סל שעוקבת אחר מניות העוסקות בחיבור לרשת החשמל אחסון וניהול אנרגיה וכל הקשור למעבר לאנרגיה ירוקה (שלא קשור לייצור שלה). התעודה מנהלת נכסים בהיקף של 730 מיליון דולר וגובה דמי ניהול של 0.58%. מתחילת השנה עלתה התעודה ב-13% ותשואת הדיבידנד שלה עומדת על 1.09%. 50% מנכסי התעודה שייכים לסקטור התעשייה, 24% לטכנולוגיה ו-20% נוספים לתשתיות.האחזקות המרכזיות בתעודה הן NATIONAL GRID PLCהבריטית ABB LTD ADRהשוויצרית ו SCHNEIDER ELECTRIC Sהצרפתית, כך שהתעודה מספקת גם חשיפה בינלאומית מעניינת. בחמש השנים האחרונות התעודה מביסה את ה-SP500 בפער עם תשואה שנתית ממוצעת של 14.8% לעומת 10.8% בסנופי.

- 3.לדעתי 24/05/2023 10:26הגב לתגובה זוכולם מנפיקים אך מצד שני מגדילים הוצאות.דרך התקציב.הריבית היא התרופה היחידה לאינפלציה.לכן צריך לעקוב באופן תמידי על ההשלכות.שוק העבודה בארהב מגיב מיידית לכל התפתחות.וכן כרטיסי האשראי.

- 2.אלי 24/05/2023 09:00הגב לתגובה זולחוץ כמו טמפון. ריבית כזו לאורך זמן עושה את העבודה, מה הלחץ שלך כבר שנה וחצי?

- 1.אריה 24/05/2023 08:35הגב לתגובה זושני שמות בכתבה!!!