לקראת מדד המחירים בארה"ב - השוק מריח הפתעה חיובית

מאקרו: מדד המחירים לצרכן צפוי להראות על המשך התמתנות האינפלציה

האווירה הכללית בשוק לקראת פרסום נתון האינפלציה היא שהנתון יהיה טוב. כלומר, שהאינפלציה תהיה לפי הצפי או אפילו נמוכה יותר. הצפי על פי סקר הכלכלנים של וול סטריט ג'ורנל עומד על 3.1% לעומת 4% במאי – הרחק הרחק משיעור אינפלציה של 9.1% שנרשם בדיוק לפני שנה ביוני 2022. אינפלציית הליבה צפויה לעמוד על 5% בשיעור שנתי לעומת 5.3% בחודש הקודם, ו-0.3% בשיעור חודשי. כלומר, למרות השיפור הניכר, לחצי המחירים נמשכים ברמה גבוהה בהרבה מהרצוי על ידי הפד' ומשיעורי האינפלציה לפני הקורונה.

סאגת נתוני התעסוקה - נתונים סותרים בהפרש של יום

שני נתונים שפורסמו במהלך השבוע האחרון מספרים שני סיפורים שונים לחלוטין על שוק העבודה.

הנתון הראשון שפורסם הוא ה-ADN שבודק "משרות חדשות במגזר הפרטי". זהו נתון לא רשמי אך הכלכלנים נוטים להתייחס אליו די ברצינות על פי רוב. הקריאה שפורסמה השבוע הצביעה על שוק עבודה חזק בצורה מפתיעה עם מספר משרות חדשות הרבה מעל הצפי - תוספת של 479 אלף משרות לעומת צפי ל-226 אלף בלבד. הנתון יוצא הדופן שלח את השוק לירידות כיון שהוא חיזק את ההערכות לשתי העלאות ריבית ולא רק אחת עד סוף השנה. ירידות חזקות נרשמו גם בשוק אגרות החוב שראה את התשואות ל-10 שנים חוצות את קו ה-4% לראשונה מזה זמן רב, ואת התשואה באגרות לשנתים מטפסות למעל ל-5%.

יום לאחר מכן התפרסם נתון המשרות הלא חקלאיות של BLS (ה-NFP), שהוא נתון רשמי, ודווקא הראה על היחלשות יחסית בשוק העבודה. 209 אלף משרות חדשות בלבד לעומת צפי ל-230 אלף. גרוע מכך, הנתונים לחודשים מאי ואפריל תוקנו כלפי מטה באופן מאד משמעותי והורידו 110 אלף משרות ממה שהוערך קודם לכן. בנוסף, חלק גדול מהמשרות שנוספו מאופיינות כמשרות קיץ כמו עובדי אתרי נופש ומסעדות, כלומר משרות חלקיות וזמניות.

אז מה המצב האמיתי של שוק העבודה? כנראה שהוא ממשיך להיות יציב וחזק, אולי חזק מדי. למרות הנתונים החלשים של ה-NFP מבחינת משרות חדשות, הסקר גם הראה שהאבטלה ירדה ל-3.6%, ההשתפות בשוק העבודה עומדת על 62.6% - נתון יציב מזה 4 חודשים (כלומר הירידה באבטלה אמיתית ולא נובעת מירידה בהשתתפות בשוק העבודה), וההשתפות בשוק העבודה בגילאי העבודה (25 עד 54) עלתה ל-83.5% - שיא של עשורים. הנתון ה"מדאיג" ביותר מבחינת הפד' זו העליה הנוספת בשכר הממוצע מעל הצפי. זו אולי הנתון המרכזי שפורסם שנתן את החותם הכמעט סופי להעלאה נוספת של הריבית בפגישה הקרובה, שכן הוא מחזק את החשש מפני ספירלת מחיר-שכר. סקר נוסף – JOLTS – מצביע על כך שיש 1.6 משרות פתוחות על כל מחפש עבודה, או במילים אחרות ישנו פער של 3 מיליון בין מספר המשרות הפתוחות לבין מספר מבקשי העבודה.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

בשולי הדברים נציין שהפד' נוטה להתייחס כמעט באופן בלעדי לנתון הרשמי החלש יותר ולא לנתון ה-ADN שנראה מנופח מאד. עוד נציין, שהנתונים האלו לא מזכירים כלל שוק במיתון או כזה שמתקרב בכלל למצב כזה, מה שמחזק את ההסתברות לתרחיש ה"נחיתה הרכה".

האם נתון האינפלציה יפתיע לטובה?

מאז הירידות בעקבות נתון ה-ADN השוק חזר להיסחר במגמה חיובית מתונה, ומבין השורות ניתן לקרוא ציפיה מסוימת בשוק לנתון אינפלציה חיובי מקונצנזוס הכלכלנים של הוול סטריט ג'ורנל. את התזה החיובית מחזקים כמה נתונים שפורסמו השבוע, מלבד ההיחלשות המסוימת בשוק העבודה לפי נתון ה-NFP. נציין כמה מהם.

ראשית, אינדקס לא רשמי של מחירי המכוניות המשומשות שפורסם ביום שלישי ה-Manheim Used Car Index הראה על ירידה של 10.3% במחירים לעומת השנה הקודמת, ירידה חודשית עשירית ברציפות. רק לפני חודשים ספורים המחירים הרקיעו שחקים על רקע קשיי הייצור עקב בעיות שרשרת האספקה שהביאו לקשיים חמורים בקניית מכוניות חדשות, ודחפו לגבהים היסטוריים את מחירי המכוניות המשומשות. אז, מחירי המכוניות המשומשות (והחדשות) היו אחד מהגורמים לעלייה המהירה באינפלציה. כעת המצב הפוך לחלוטין ומחירי המכוניות מהווים גורם דיפליצוני.

- אוטודסק תובעת את גוגל: מחלוקת סביב השימוש בשם Flow בתוכנות AI

- אפלובין קופצת ב-15%, טאואר עולה ב-6%; הנאסד״ק מטפס ב-1%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

יתכן שחשיבות הנתון הזה חורגת מעבר לרכיב המכוניות במדד, שכן מדובר באינדקס שצובר פופלריות בוול סטריט בהערכת כיוון האינפלציה, שכן נתוני העבר הראו על קורלציה משמעותית בין הרכיב לבין כיוון האינפלציה הכללי. ג'אן הציוס, הכלכלן הראשי של גולדמן זאקס כתב ללקוחות הבנק כי להערכתו מדד הליבה יעלה בשיעור חודשי של 0.2%, פחות מצפי הקונצנזוס ל-0.3%, כשהוא מתייחס למחירי המכוניות המשומשות כאחת הסיבות להערכה הנמוכה. ביחס להמשך הוא סבור שהמדד יעלה בשיעור חודשי בשיעור דומה של 0.2% - 0.3% בחודשים הקרובים, בעקבות רכיב הדיור שממשיך להתמתן. גם בסיטיגרופ הצביעו על רכיב הדיור שמשפיע על כשליש מהמדד כגורם ממתן. נזכיר שהרכיב הזה מתעדכן באיחור יחסית ומשקף את שוק הדיור של לפני כמה חודשים.

גורם נוסף שמצביע על החלשות האינפלציה הוא ציפיות האינפלציה שממשיכות להתמתן. הציפיות הנוכחיות ירדו ל-3.8% - הנמוכות ביותר מאז אמצע 2021, וכידוע, ציפיות יוצרות מציאות, במיוחד בתחום האינפלציה.

נתון נוסף שרומז אולי על אינפלציה חלשה יותר הוא סקר הייצור (PMI) שפורסם השבוע שהראה על התכווצות בייצור בארצות הברית ביוני, זה החודש השמיני ברציפות. כל 5 מרכיבי המדד נמצאים בירידה, מבין 6 סוגי התעשייה הנמדדים רק אחד (ציוד תחבורה) רשם עליה ביוני. ירידה ביצור עלולה להביא לאינפלציה בטווח הארוך יותר אם נוצרת ירידה בהיצע, אך בטווח הקצר זה מעיד על ירידה בביקושים ועשוי גם להביא לירידה בלחצי השכר והחלשה נוספת של שוק העבודה.

אולם אם מדברים על ייצור נראה שהנתון החשוב יותר הגיע השבוע דווקא מסין. מחירי המוצרים "בשער המפעל" בסין ירדו בקצב המהיר ביותר בשבע השנים האחרונות. המומנטום הסיני של פתיחת השוק בינואר האחרון מהגבלות הקורונה נעצר לחלוטין. מדד המחירים ליצרן (PPI) ירד זה החודש התשיעי ברציפות וכעת הוא נמוך ב-5.4% מלפני שנה - הירידה החזקה ביותר מאז דצמבר 2015, ומעל צפי האנליסטים לירידה של 5%. בחודש הקודם הירידה הייתה של 4.6%. גם מדד המחירים לצרכן נמוך מאד בסין ועומד על 0% עגול לעומת השנה הקודמת. הצפי הוא לאינפלציה של 1% בלבד עד סוף השנה. הנתונים האלו מסבירים מדוע בסין מקצצים את שיעורי הריבית בניגוד למגמה בעולם בניסיון נואש להמריץ את הכלכלה המדשדשת.

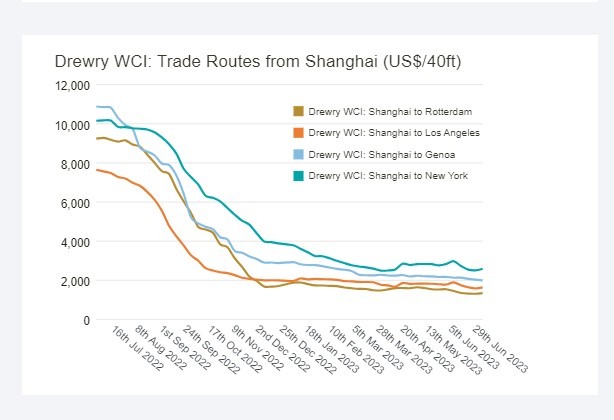

במה שנוגע לעניינו - האינפלציה בארצות הברית: למרות המתיחות הגוברת מול ארצות הברית והחרמות ההדדיות, סין היא עדיין ה"מפעל" של העולם, כולל ארצות הברית, או לפחות אחד המרכזיים שבהם. ירידה במחירי הייצור בסין משפיעה ישירות על המחיר לצרכן בארצות הברית. גם להביא את המוצרים מסין לארצות הברית עולה הרבה פחות מבעבר. מדד Drewey למחירי התובלה ירד 1.3% בשבוע האחרון ועומד כעת על 1474 דולר נמוך בכ-80% מהמחיר לפני שנה, וזאת לעומת השיא של 10,377 דולר שנרשם בספטמבר 2021 ונמוך ב-45% מהממוצע ה-10 שנתי.

נתונים אלו ונתונים נוספים זורעים אופטימיות זהירה בשוק ביחס לנתון שיפורסם היום, ואם אכן יתממשו הציפיות האלו ייתכן שנראה תגובה חיובית מאד בשווקים. חשוב לזכור עם זאת שאופטימיות עלולה להיות גם חרב פיפיות אם היא מתבדה, ונתון שלילי מהצפוי עלול לגרום לירידות חזקות.

מיקרו - לתפוס סכין נופלת: הבנקים האזוריים

עונת הדוחות של הרבעון השני נפתחת, והבנקים יהיו מהראשונים לדווח. ביום שישי ידווחו ג'יי. פי. מורגן, וולס פרגו, סיטיגרופ וחברת ההשקעות הגדולה בעולם בלקרוק. לאחרונה עברו הבנקים בהצלחה את מבחני הלחץ, מה שאיפשר להם להודיע על העלאה צפויה של הדיבידנד, השבוע נראה האם גם השורה התחתונה תומכת בכך.

אבל עם כל הכבוד לבנקים הגדולים, מי שיתפוס לא מעט תשומת לב הפעם אלו דווקא הבנקים הקטנים יותר – האזוריים, אולי אפילו יותר תשומת לב מהגדולים. הסיבה לכך היא שהם אלו שעמדו תחת אור הזרקורים אך לפני מספר שבועות עם חששות כבדים ליציבותם. המשקיעים, וגם קובעי המדיניות, יעיינו בזהירות רבה בתוצאות ובמאזנים וינסו לבחון מה באמת המצב ועד כמה הם בטוחים.

הבנקים האזוריים סבלו מתנועת מלקחיים קטלנית. העלאות הריבית של הפד הובילו לעליית תשואות אגרות החוב הארוכות והורידו את ערך ההשקעות ארוכות הטווח, כלומר, צד הנכסים, במאזן הבנקים. בצד השני של המאזן, ההתחיבויות, - הן הגדילו מאד את עלויות מימון החוב של הבנקים. במקביל לכך אחד ממקורות המימון הזולים של הבנק – הפקדות הלקוחות – סבלו מירידות חדות והכריחו את הבנקים לממש חלק מההפקדות בהפסד או לגייס יותר חוב בעלויות גבוהות יותר.

תנועת המלקחיים הזו - ירידה בערך הנכסים ובמקורות המימון ועלייה בחוב - בנוסף למיני ריצה אל הבנקים, הובילה לקריסות בנקים מהגדולות בהיסטוריה של ארצות הברית, והפנה הרבה עיניים מודאגות לעבר בנקים שסובלים ממבנה הון בעייתי. המשקיעים נסו על נפשם ומניות הבנקים צנחו. תעודת הסל KRE SPDR S&P REGIONAL BANKING ETF העוקבת אחר הבנקים האזוריים נפלה במעל 30% מאז קריסת בנק SVB כשכל מרכיבי המדד רושמים ירידות משמעותיות. אבל, אולי הירידות יצרו הזדמנות?

נציין שבמבחני הלחץ נבחנו גם כמה מהבנקים האזוריים, והם עמדו במבחנים בכבוד. לקראת עונת הדוחות הנתונים המעודכנים מלמדים על התייצבות במספר נתונים חשובים: זרם הפקדונות חזר להתייצב, הנזילות השתפרה והחוב החל לרדת. הקריסות של הבנקים שכבר קרסו לא נראות בשלב זה כ"מדבקות". בנוסף, למרות האמור לעיל, סוף העלאות הריבית כבר נראה באופק, בין אם זה יהיה לאחר העלאת ריבית אחת או שתיים. כל אלו נותנים שביב של אופטימיות.

כנראה שבשיחות ההנהלה לאחר הדוחות המילה שתחזור יותר מכל תהיה "יציבות" כשהמנהלים ינסו לשכנע את המשקיעים שהסכנה מאחוריהם. במידה ויצליחו ייתכן שצפוי ריבאונד מסוים בסקטור החבוט.

- 2.ירידות 12/07/2023 09:34הגב לתגובה זויאללה זמן ירידות

- 1.סווינגר 12/07/2023 08:58הגב לתגובה זולריוורסל כלפי מעלה, ונכנסים עם סיכויים טובים יותר עם הטרנד המתהפך.