הכלכלה האמריקאית יכולה ליהנות מהחולשה בכלכלה הסינית; וגם - למה הורדת הדירוג לבנקים מרמזת על סוף העלאות הריבית

למרות הטור שפרסמנו לפני שבועיים שהציג את הדעה הפסימית (של הכלכלן דייויד רוזנברג, הכלכלן הראשי לשעבר של מריל לינץ'), אנחנו עדיין אוחזים בדעה שאנו לקראת נחיתה רכה, או אולי אפילו לא נחיתה בכלל אלא רק המשך המראה. כלכלת ארצות הברית נראית מעולה. כך לדוגמה, מדד GDPNow של שלוחת הפד' באטלנטה מנסה להעריך את התוצר בזמן אמת. הנתון האחרון שפורסם מצביע על של עליית תוצר מדהימה של 4.1% ברבעון השלישי, נתון כמעט "סיני" - אם אכן יתממש.

נתון מדאיג מצד אחד אך שמדגיש שוב את עוצמת הכלכלה האמריקאית הוא נתון מלאי הנפט של ארצות הברית, שרשם את הירידה השבועית הגדולה בהיסטוריה (17 מיליון חביות). המדאיג הוא שארצות הברית תשאר בלי מספיק נפט (לא יקרה), המעודד הוא שהוא מעיד על ביקוש חזק בארצות הברית לאנרגיה - כלומר הכלכלה רצה במלוא המרץ. כל זה קורה כששוק העבודה ממשיך לשחרר נתונים חזקים (אם כי מספר שעות העבודה ממשיך לרדת - הנתון עליו הסתמך רוזנברג) ואינפלציה שממשיכה לרדת.

בעוד ארצות הברית פורחת, (נראה שפאוול אכן מצליח איכשהו להנדס לנו נחיתה רכה בסופו של דבר), בשאר העולם המצב הרבה פחות מעודד. אירופה נמצאת במיתון מאז סוף שנת 2022 (אם כי שבוע שעבר התפרסמו נתונים מעודדים על חזרה לצמיחה בצרפת וספרד, ונתונים טובים יותר בגרמניה מאשר ברבעון הקודם), בבריטניה צופים שהבחירות הבאות (בשנה הבאה) יתקיימו במהלך מיתון. בשני המקרים הבנקים המרכזיים שוב העלו את הריבית בפגישתם האחרונה ברבע אחוז, מה שלא צפוי להקל במיוחד על התאוששות הכלכלה. כך גם ביפן ישנם נתונים מדאיגים - האינפלציה החלה להתפרץ אפילו שם, והבנק המרכזי החל לשחרר את שליטתו בעקום התשואות, מה שגורם לין להחלש, ולריבית שמשלמת ממשלת יפין לזנק. אולם הדאגה הגדולה ביותר מגיעה דווקא מדינה אחרת במזרח - אלופת הצמיחה העולמית בעשורים האחרונים - סין.

סין מתקרבת למיתון

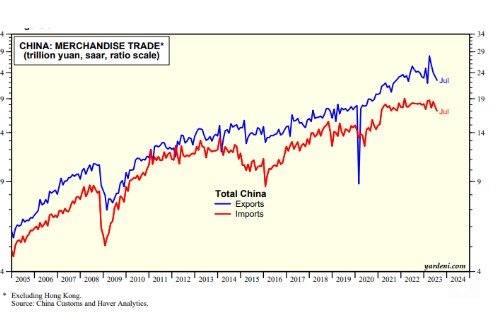

החולשה הסינית היא כבר חדשות ישנות. השוק הסיני ממשיך לאכזב עם מספרים חלשים באופן מפתיע לחודש יולי. גם הייצוא וגם הייבוא הסיני ירדו, הירידה החדה ביותר מאז פברואר 2020 (עיצומה של מגיפת הקורונה).

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

כפי שניתן לראות בגרף היבוא הסיני לא ממש צמח מאז ימי המגיפה, והיצוא חזר לרמתו משנת 2021. נתון הייצור היה מתחת לציפיות הלא גבוהות של האנליסטים. הנתון הזה מצטרף לנתונים נוספים מהחודשים האחרונים שמעידים על כלכלה מקרטעת. בהתאם, השוק מצפה לתגובה אגרסיבית של הממשל לחולשה הכלכלית (מה שאולי בא לידי ביטוי במחירי השיא למניות הענקיות הסיניות בוול סטריט), אך נכון לעכשיו, לא ידוע על תמריצים משמעותיים של הממשלה שנועדו להוציא את הכלכלה מהמשבר.

כעת מתפרסם נתון האינפלציה בסין, שמצביע אף הוא על כלכלה מתקררת, שלא לומר קפואה. מדד המחירים לצרכן, ה-CPI, רשם ירידה בשיעור שנתי של 0.3%, ירידה ראשונה מאז פברואר 21. מדד המחירים ליצרן, ה-PPI, נפל ב-4.4%.

מה ההשפעה של מה שמסתמן כמיתון סיני על הכלכלה בארצות הברית? במבט ראשון ההשפעה היא שלילית. בעולם הגלובלי שבו אנו חיים, ועם העלייה בעשורים האחרונים של רמת החיים הסינית, היוצרות התהפכו מעט, וסינים לא רק מייצרים לארצות הברית אלא גם צורכים מוצרים אמריקאיים, והרבה. כל החברות הגדולות כמעט (אולי חוץ מגוגל) מסמנות את סין כאחד משווקי היעד המרכזיים אם לא המרכזי לאחר ארצות הברית (ולפעמים אפילו לפניה). ארצות הברית תתקשה להמשיך לצמוח לבדה כשכל העולם מסביבה נמצא בקשיים מהותיים, ובמיוחד אם מי שנמצאת בקשיים זו סין.

- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

יחד עם זאת, המיתון בסין יכול להיות דווקא מעודד עבור ארצות הברית, לפחות מבחינה אחת, ועל כך בפסקה הבאה.

מדד המחירים לצרכן - הפתעה נוספת?

נתון האינפלציה של ארצות הברית יתפרסם ביום חמישי השבוע. החודש נרשמה עליה במחירי האנרגיה ובמחירי סחורות נוספות. זו הסיבה כנראה צפי האנליסטים היא לעליה בשיעור האינפלציה ל-3.3% ברמה השנתית לעומת 3% בחודש הקודם. יחד עם זאת קונצנזוס התחזיות ביחס לאינפלציית הליבה שאינה כוללת את מחירי האינפלציה והמזון התנודתיים הוא לירידה קלה ל-4.7% לעומת 4.8% בחודש הקודם.

דגל אדום מגיע מ-Inflation Nowcasting - מדד שפותח בשלוחת הפד' בקליבלנד שמנסה לחזות את נתון האינפלציה על סמך נתונים עכשויים. הצפי כעת הוא לאינפלציה חודשית של 0.4% ושנתית של 3.4% לעומת 0.2% וכאמור 3.3% בצפי האנליסטים. זה נתון שהשוק לא יקבל בשמחה. לעומת זאת מדד ה-"טרופלשין", שהוא יוזמה פרטית שאף היא מנסה לחזות את האינפלציה על סמך נתונים יומיומיים התחזית היא לאינפלציה של 2.1% עד 2.6% - נתון שככל הנראה יגרום לשוק לצאת במחול. קשה אם כן על סמך התחזיות הללו לדעת מה יהיה נתון האינפלציה ביום חמישי, ונראה שהכל פתוח. להבדיל מהחודש שעבר, גם שוק המניות (שהיה אז אופטימי) לא נותן אינדקיציות ברורות.

נצביע בכל זאת על כמה נתונים אופטימים ביחס לאינפלציה. ראשית, מדד מנהיים למחירי המכוניות המשומשות – מדד שניבא לאחרונה את כיוון האינפלציה בצורה מוצלחת למדי – הצביע על נפילה נוספת ביולי. כמו כן מודל שפותח בשלוחת הפד' בסן פרנסיסקו מצביע על ירידה נוספת באינפלציית "קורת גג" (Shelter) שמורכב מכמה נתונים ומהווה כ-30% ממרכיבי המדד. יחד עם זאת, אלו לא אינדקציות ברורות והנתון שיתפרסם ביום חמישי בהחלט יכול להפתיע כלפי מעלה או כלפי מטה, ולהשפיע על המסחר בבורסה בצורה דרסטית.

סין כגורם דיפליצוני

אולי דווקא החולשה הסינית היא דבר חיובי לאינפלציה בארצות הברית. ייתכן שעצם החולשה הסינית והדיפלציה במדדים לצרכן וליצרן יבואו לירידה במחירי הייצוא בסין מה שכמובן יסייע להתמתנות האינפלציה בארצות הברית - הצרכנית הגדולה ביותר של מוצרים סיניים.

חשוב לציין שמזה שנים ארוכות יש קורלציה גבוהה למדי בין מדדי המחירים הסינים לאלו האמריקאים. בעוד מדד המחירים לצרכן הסיני והאמריקאי נפרדו בתקופת המגיפה ולאחריה, כשהאינפלציה בארצות הברית פסחה על הסינים שהתמודדו עם צרות אחרות משל עצמם, הקשר בין מדד המחירים ליצרן הסיני והאמריקאי נשמר בקרוב די גבוה. מדד המחירים ליצרן בארצות הברית ירד בחודש הקודם ב-2.8% והמדד לחודש יולי יתפרסם ביום שישי, ואם הוא ימשיך את הקורלציה הוא אמור להיות נמוך אף יותר.

גם אם הייתה היפרדות זמנית במדדי המחירים לצרכן, נראה שאין סיבה לחשוב שלא נחזור לנורמליות בקרוב, שכן הקשר הוא הגיוני וכמעט ישיר. הצרכנים האמריקאיים קונים הרבה מאד ייצור סיני. יש שיאמרו שהסינים מייצרים בעיקר בשביל האמריקאים. לכן הירידה החדה במדד המחירים לייצרן הסיני אמור לבוא לידי ביטוי (בדיליי מסוים) במחירי המוצרים לצרכן בארצות הברית.

זה לא מבטל מה שכתבנו קודם לכן. חולשה באחד משוקי היעד המרכזיים של ארצות הברית תשפיע בסופו של דבר לרעה על הכלכלה האמריקאית בצורה כזו או אחרת. יחד עם זאת הדיפלציה המיובאת מסין תסייע, לפחות בטווח הקצר, למתן את האינפלציה ולקרב את סיום העלאות הריבית.

הורדת הדירוג לבנקים - הסוף להעלאות הריבית?

אולי נמאס לחברות הדירוג תמיד להגיב לאירועים באיחור, וכעת הן לפתע מנסות להקדים מכה למכה. כך ארע עם הורדת הדירוג המפתיעה של ארצות הברית בשבוע שעבר בידי פיצ', וכעת גם מודי'ס מניפה גרזן – במקרה זה על הבנקים הבינוניים והקטנים. בעוד הורדת הדירוג של פיצ' היא סוג של בדיחה לא מוצלחת זו של מודיס נראית יותר רצינית. החברה הורידה דירוג או תחזית דירוג ל-15 בנקים קטנים ובינוניים, ואף הזהירה שייתכן שתוריד דירוג גם לבנקים הגדולים. לדברי החברה הסקטור כולו יאותגר על ידי רווחיות נמוכה יותר וקשיי מימון. מדובר כמובן בחדשות רעות, אך שוב עם אספקט חיובי מסוים.

האם הורדת דירוג האשראי של הבנקים תהיה הקש שישבור את גב הפד' ויביא אותו סוף סוף להפסיק את העלאות הריבית? קשיי הבנקים הם תוצאה של העלאת הריבית האגרסיבית של הבנק שפתחה פער בין הריבית ארוכת הטווח שמקבלים הבנקים לריבית קצרת הטווח שהם משלמים. הפד' היה מודאג מאד ממצב הבנקים בעת המשבר במאי, והכרטיס הצהוב של מודי'ס יקשה עליו להמשיך להעלות את הריבית פעם נוספת כפי שיש כאלה שמצפים בשוק.

על רקע זה ניתן לראות שהסיכוי להעלאת ריבית נוספת בפגישה הקרובה בספטמבר ממשיך לרדת בעקביות. לפני חודש הסיכוי היה 24%, לפני שבוע 18% וכעת 13% בלבד. יחד עם זאת הסיכויים להעלאת ריבית בנובמבר עדיין עומדים על 30% (שיטת הפעם כן פעם לא אליה רמז הפד').

מיקרו - השקעה משעממת עם טוויסט

ההשקעה הכי "משעממת" בעולם אמורה הייתה להיות אגרות החוב של ממשלת ארצות הברית. מה שהיה נחשב לבנצ'מרק של "השקעה נטולת סיכון" אבל הפך לסוג של רכבת הרים עם חוסר היציבות בשווקים. משקיעי אגרות החוב הללו ספגו הפסדי הון עם עליית התשואות בחודשים האחרונים לכל אורך עקום התשואות, אבל במיוחד באגרות הקצרות.

אולי הגיע העת לאופטימיות. אגרות תשואות החוב נעות בקורלציה גבוהה למדי עם שיעורי הריבית של הפד', ובדרך כלל המגמה משתנה כאשר שיעורי הריבית קרובים לשיא, מה שקרוב לוודאי מתרחש כעת. ייתכן, אם כן, שהשקעה במכשיר הכי "משעמם" בעולם כיום תתן תשואה יפה בטווח הזמן הקצר.

הנה הטוויסט: אם אתם אכן מאמינים שזה זמן טוב להשקיע באגרות חוב של ממשלת ארצות הברית, יתכן שתרצו למנף את ההשקעה הזו. לצורך כך יש תעודת סל ממונפות פי 2 על אגרות החוב הממשלתיות. הסיכון הוא כמובן שאם התשואות ימשיכו לעלות ההפסד גם יהיה כפול. נציין, לדוגמה, שהתעודות האלו רשמו בשנים האחרונות הפסדים דו ספרתיים.

PROSHARES ULTRA 20+ YEAR TREASURY (סימול: UBT) מבטיחה תשואה של פי 2 על הביצועים היומיים של אגרות החוב הממשלתיות ארוכות הטווח (מעל 20 שנה לפידיון). כיאה לתעודה ממונפת דמי הניהול גבוהים מאד - 0.95%. התעודה הפסידה בשנה האחרונה 22.52%, ובשלוש השנים האחרונות 27.61%.

- 2.למדן 09/08/2023 11:23הגב לתגובה זוזה רק מראה שאתם מנחשים ומנחשים והרבה לא יודעים מה שכן אלופים בכתבות

- 1.לרון 09/08/2023 10:57הגב לתגובה זוסו"ס המלצה נאותה ,עם סיכון אמנם,אחר ירידות