המלכוד בוול סטריט שמפחית את הכסף הזמין, ואיך הוא ישפיע על הפנסיה שלכם?

במאמרים האחרונים כתבתי על מסחר במניות בהשראת בתי ההשקעות גדולים בארצות הברית שהצביעו על 2024 כשנה המחייבת בחירת מניות ולא השקעה במדדים. הגם שמספר המעורבים במסחר עצמאי במניות הולך וגדל (כפי שהצביעו גם הרווחים של מיטב טרייד אליהם התייחסתי השבוע בקבוצת הוואטסאפ שלנו) המקום שבו שמור הכסף הגדול והיקר לנו הוא קרנות הפנסיה, גמל, ביטוחי מנהלים ואף קרנות ההשתלמות. אלו הם כספים שאנחנו שומרים לעת זקנה ומחלה.

השילוב בין בריחה מהשקעות בישראל שהחלה עם הרפורמה המשפטית ולצערנו קבלה דחיפה ב-7 באוקטובר ו״שמחת השיווק של קרנות הפנסיה״ הוביל למעבר של ישראלים רבים לקרנות פנסיה עוקבות S&P500. לקרנות הפנסיה זה עושה את החיים קלים: אפשר להשתמש בכלים עוקבי מדד (לא צריך מחקר ומסחר) וגם להאשים את ה - S&P500 בשנים פחות טובות. העובדה שמסלול ה - S&P500 נעשה טרנדי מדאיגה משום שרבים עברו אליו רק כתוצאה מהשפעה שיווקית ללא בחינה עמוקה של צרכים, משמעויות וסנכרון עם שאר מרכיבי ההשקעות האישיות.

עד עכשיו זה עבד לא רע. עוד עובדה משמחת ומדאיגה כאחד. משמחת כי זה עבד ובזכות הפניית כספי הפנסיה לחו״ל (גם קרנות פנסיה שאינן ממותגות S&P500 הגדילו חשיפה לחו״ל עקב הבנתן את הבעיה הישראלית), העובדה שמדדי חו״ל קרובים לשיא ועליית הדולר ואגרות החוב בחו״ל נמנענו מקטסטרופה פנסיונית ונוצרה איזה שהיא כרית ביטחון. מדאיגה כי יום אחד אולי זה לא יעבוד ואז נשאלת השאלה: האם אתם מודעים למסלולים שבהם נמצא החיסכון הפנסיוני שלכם והמשמעות שלהם והאם אתם יודעים לעבור בין המסלולים?

זהו עצם העניין. כמו ״סטוק פיקינג״, ברגע שאתם בוחרים במסלולי חיסכון פנסיוני שאינם מסלול כללי (במסלול כללי אתם סומכים על מנהל ההשקעות של קרן הפנסיה שינייד את הכספים עבורכם, במגבלות שיש על המסלול הכללי) אתם צריכים לקחת אחריות על המעבר בין המסלולים לא רק כפונקציה של גיל אלא בראיה של מה שקורה בשווקים.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

כך למשל, אם בשנה הבאה ה - S&P500 ידשדש וגם אגרות החוב בארצות הברית יתקעו אז יכול להיות שגם קרן הפנסיה שלכם תתקע.

השורה התחתונה של ההקדמה היא שאם אתם חושבים על הצורך בסטוק פיקינג עקב הגעת מדדי המניות בוול סטריט לשיא וגם עקב מהלך של חילופי סקטורים בשוק אתם צריכים לחשוב גם על קרן הפנסיה שלכם. ו...לחשוב גם על היועץ.ת הפנסיוני שלכם ולבדוק האם הוא מלווה אתכם טוב בתהליך עדכון המסלולים.

אז מה הבעיה?

נתחיל בכך שהיא לא חמורה כפי שהיא יכולה הייתה להיות. רוב בתי ההשקעות בארצות הברית לא מנבאים קריסה ב - 2024. הם מדברים על הפוגה, תיקון למטה ו/או דשדוש עד הכרעת הבחירות. כמובן שהמציאות לא חייבת להיות כפי שמישהו מנבא אבל השקעות הן תמיד אל תוך העתיד ואנחנו צריכים להצליב מידע בשביל לגבש אסטרטגיה ואז לראות אם צריך לבצע התאמות. בואו נסתכל על גרפים:

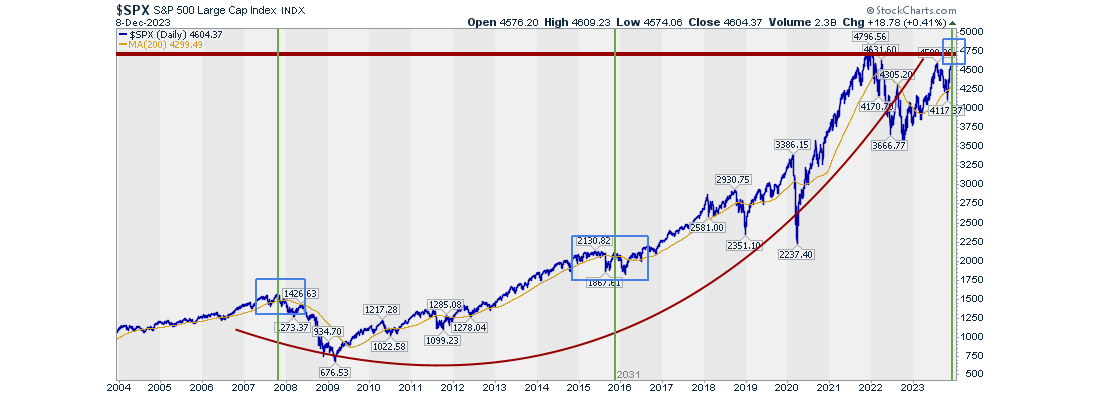

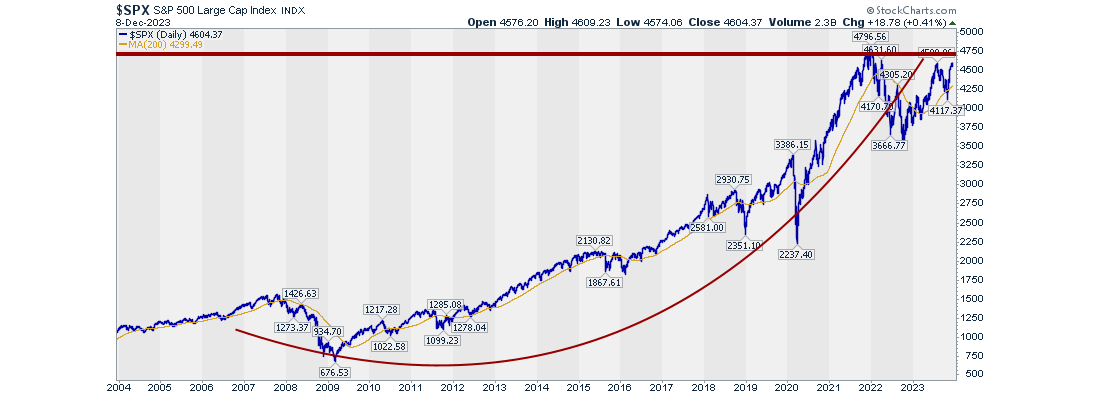

נתחיל עם ה - S&P500 וכך גם אענה לשאלת הפסגה הכפולה שנשאלתי כאן בתגובות. מצרף כאן גרף שהוא רק המדד. בלי אינדיקטורים. מה שאתם רואים ורואות הוא בהחלט פוטנציאל לבלימה לטווח מסויים לפחות אם לא לירידה. הפוטנציאל הזה נובע מהתלילות שבה המדד הגיע אל השיא ההיסטורי, בהשוואה לגלי העלייה הקודמים שלו, בשילוב הנוכחות העצומה של הפסגה הכפולה המתהווה. זה לא משהו שאפשר להתעלם ממנו וגם אם תהיה פריצה של השיא ההיסטורי יש סיכוי שהיא תהיה פריצת סרק בסיבוב הראשון, בשיאו של איזה שהוא שכרון חושים שאחריו תהיה שבירה למטה של השיא. שימו לב גם לתבנית מחזורי הזמן בין השיאים.

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תחזית חלשה למאנדיי - המניה צונחת; התוצאות ברבעון היו טובות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

זכרו שגם אם ה - S&P500 לא יתרסק כתוצאה מהפסגה (בשילוב התיזה האדומה לפיה שווקים יורדים כשמתחילים להוריד ריבית כי זה סימן שההאטה כבר כאן), בתי ההשקעות שאנחנו עוקבים אחריהם מנבאים לפחות דשדוש. קרן פנסיה עוקבת מדד לא יודעת לתת לכם מענה לדשדוש. אחת האפשרוית למשל לאסטרטגיה מקיפה של ניהול העושר הוא להעביר את קרן הפנסיה למסלול סולידי ואת התיק האישי למסלול ״סטוק פיקינג״. אלווה אתכם פה בעקרונות של התהליך כפי שכבר התחלתנו ביום חמישי.

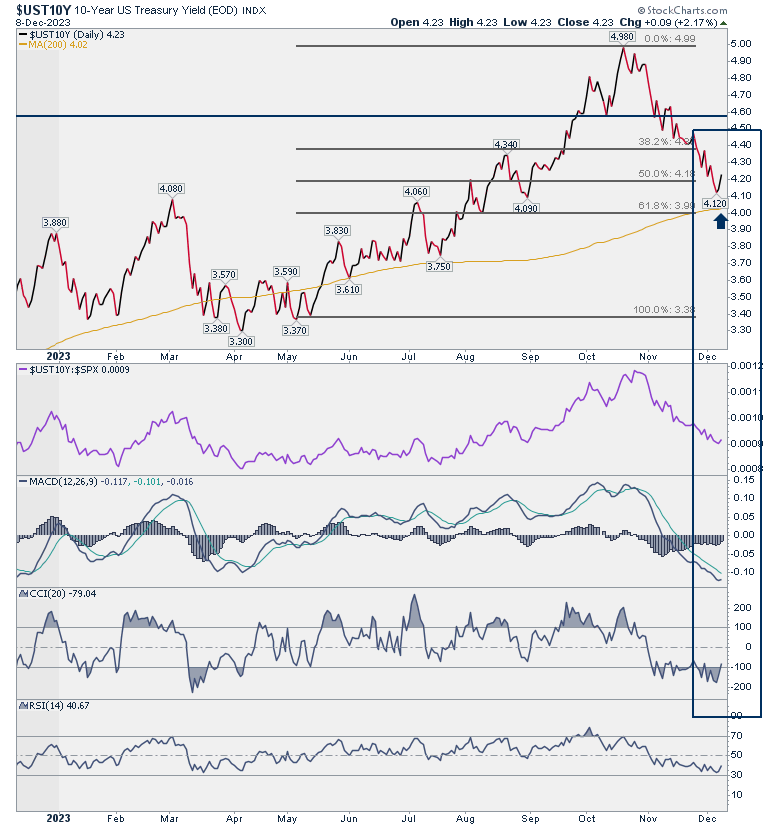

עכשיו בואו נסתכל על התשואות ל - 10 שנים. סיכוי סביר מאוד שיתמכו מעל אזור ה - 4.10. קיבלנו מהלך מרשים של ירידת תשואות, מהלך שהלהיב את השווקים. נראה שמעל אזור ה - 4.10 תהיה הפוגה ויש אפשרות לעליה מסוימת. גם התשואות ל - 30 שנה הגיעו אל הממוצע ל - 200 יום שלהן שתמך בהן בכל מהלך העליה. אם בכ״ז נראה שבירה של התשואות למטה אז אעדכן לגביה ולגבי המשמעויות לשווקים. כרגע נראה שתהיה בלימה בירידה שלהן ובדלק שהן סיפקו לשווקים.

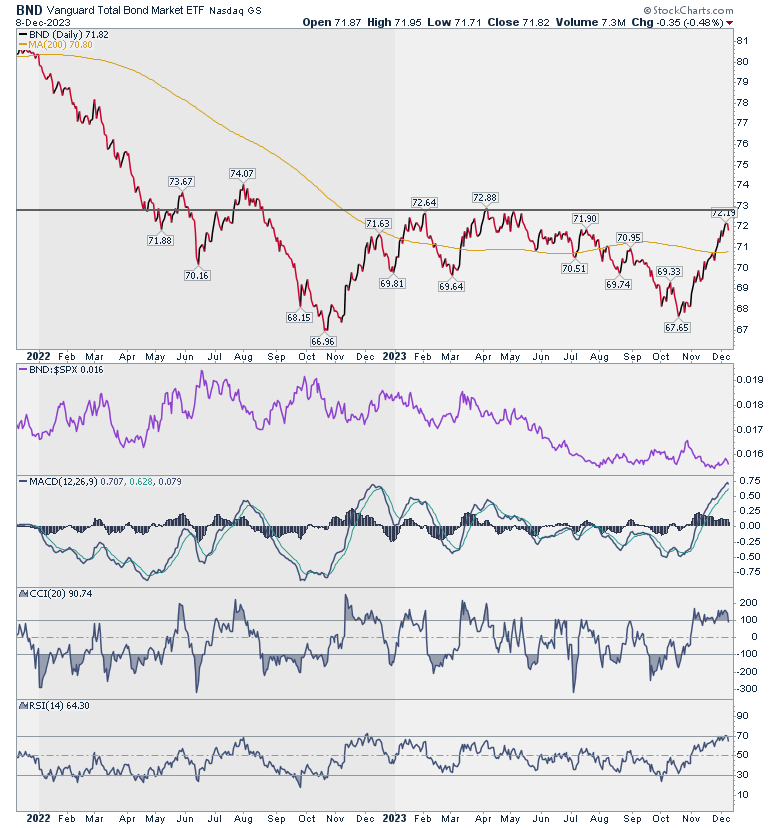

ומכאן נעבור למראה של התשואות. אגרות החוב. זה השלב שבו אנחנו מגיעים למבוי הסתום-בעיה שבבסיס הכתבה של היום. מצרף כאן גרף של קרן אגרות חוב כלליות בארצות הברית (רלבנטי מאד לכל מי שמכם.ן השקיע.ה בקרנות נאמנות של אג״ח חו״ל שחשופות לארה״ב). אפשר לראות על הגרף את המהלך המשמעותי שהן עשו: מ - 67 ל - 72 (זה המון במונחי תשואת אגרות חוב.) אפשר לראות על הגרף את ההתנגדות.

המלכוד הוא אפשרות הבלימה - תיקון למטה המשותפת ל - S&P500 ולאגרות החוב. אין כסף לקחת מהשולחן אלא אם... נתחיל לבצע מהלכי סווינג.

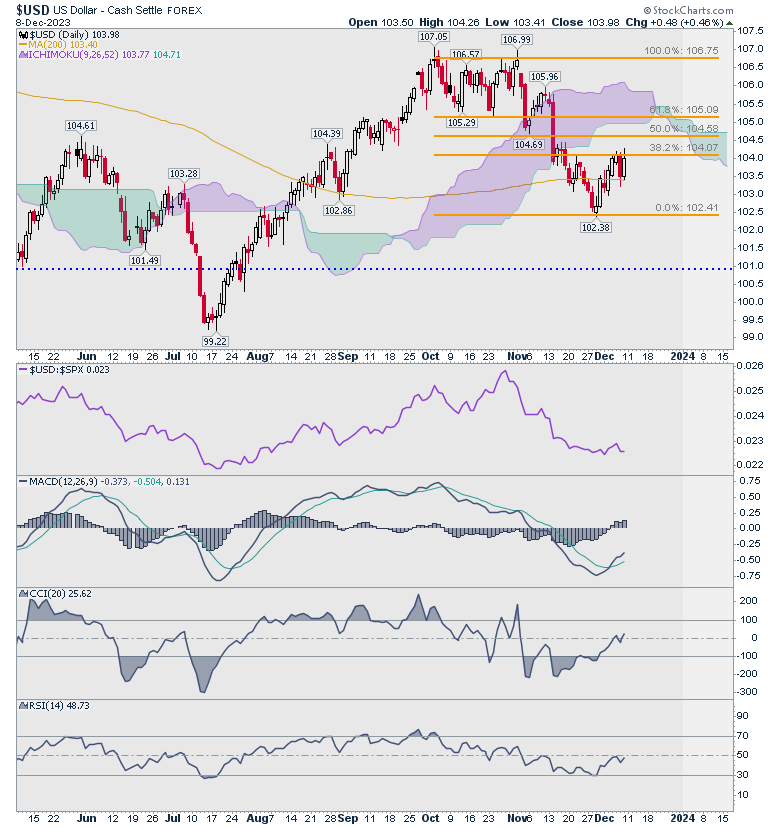

מי שיכול לאזן קצת את התמונה הוא הדולר. תראו על גרף מדד הדולר מול המטבעות האחרים שהוא מתחזק. יש לו את מחסום פיבונאצ׳י הראשון לעלות מעליו אבל נראה שלפחות עולמית - ירידת הדולר נבלמה. אני יודע שישר אתם הולכים בתודעה אל הדולר שקל. סביר שאם לא יהיה פה איזה מהלך הורדת ריבית מפתיע (ולצערי הנגיד לא מראה סימנים שהוא בכיוון) או תפנית חיובית מפתיעה במצבנו בעזה ובצפון אז גם החלשות הדולר כאן תיבלם.

מה הפיתרון?

כמובן שאין פתרון שאפשר להתאים לכל אחד ואחת ולכתוב אותו בכמה שורות. זה עוד לפני העובדה שגם השווקים לא מחויבים למפות שאני משרטט. ובכל זאת, הנה כמה נקודות למחשבה ופעולה:

1. בדקו את מסלולי החיסכון ארוך הטווח שאתם נמצאים בהם. שאלו אתם עצמכם למה אתם נמצאים בהם והאם זה מה שמתאים לכם? נהלו שיחה עם היועץ.ת הפנסיוני שלכם.ן בעניין ותראו שאתם מקבלים תשובות שמוכוונות אליכם ולצרכים שלכם.ן. סוף דצמבר הוא בכלל זמן טוב לדבר עם היועץ הפנסיוני על מיצוי זכויות המס בהפקדות אז תעשו את זה.

2. הסתכלו על כל הנכסים שלכם בראיה הוליסטית. בסופו של דבר, חיסכון ארוך טווח הוא ניירות ערך שארוזים בהטבות מס. אם אתם גם S&P500 במסלול הפנסיה וגם כל ההשקעות העצמאיות שלכם הן במניות בארצות הברית אז אולי יש לכם חשיפה גדולה מדי. זכרו שקרן הפנסיה עצמה לא תתקשר אליכם ותציע לכם לעבור מסלול. מבחינתה טוב לה שתהיו רדומים ולא תחשבו על אפשרויות לקרנות אחרות, הן מבחינת מסלול והן מבחינת עלויות וביצועים כי זה יכול להוביל אתכם להוזלת עלויות ו/או לעבור חברת ניהול.

3. תבנו תמהיל נכסים שמתאים לכם, לצרכים שלכם, לגילכם ולתוספת של היום - למצב השוק. אם אתם צעירים ורק התחלתם עם חיסכון ארוך טווח אז לא נורא אם תהיו במניות גם אם הן ירדו כי הירידה תאפשר לכם תשואה גבוהה על הפקדות חדשות. אם אתם מבוגרים וכל כספכם במסלול S&P500 הייתי מציע לחשוב על זה.

4. תשתמשו בתיק ההשקעות שלכם אותו אתם מנהלים לבד לביצוע התאמות. כאן תוכלו לבחור סקטורים חזקים, מדדי מניות שקרנות הפנסיה לא מציעות לכם ומניות בודדות.

מסחר סווינג - ממשיכים

מסחר סווינג בהיבט הרחב של המשמעות שלו הוא שאנחנו משתמשים בניתוח הטכני בשביל לעקוב ולנייד את הכסף שלנו ממה שחלש ויורד ולמה שחזק ועולה. זה לא חייב להיעשות ברמה של כמה ימים / שבועות. מבחינתי - תחליפו כשצריך. אל תשלמו סתם עמלות ואל תכנסו ללופ של חרטה ורדיפת ניצחונות מרגע לרגע. תיבנו לכם.ן את אקולייזר השווקים שמתאים לכם ותעבדו איתו. הנה שתי דוגמאות להיום ונמשיך ביום חמישי.

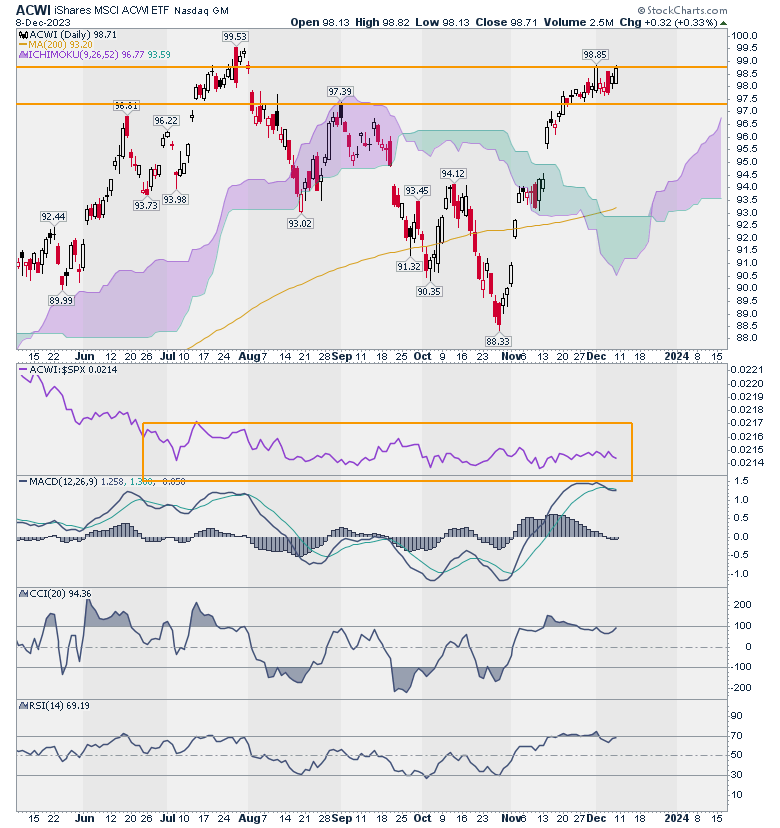

ברמת המדדים יש מדד ממש מעניין שנקרא מדד MSCI העולמי. זהו מדד שכולל מניות מהרבה מדינות בעולם לפי משקלן היחסי בשווקי העולם. כמובן שלארצות הברית ולמניות המובילות בה יש את המשקל הכי גבוה במדד אבל הוא פתוח לשינויים בארכיטקטורה הפיננסית העולמית. על הגרף של קרן הסל תראו שאחרי שנים של חולשה בהשוואה לארה״ב יש כאן התייצבות בעוצמה היחסית וזו כבר סיבה להגדיל פיזור. מהלך של קרן הסל מעל 99 יהיה סימן חיובי. כמובן שגם כאן ירידה חדה במניות ארצות הברית תוביל לירידה חדה. אבל, אם אנחנו מדברים על שנת דשדוש ותנודתיות הקרן הזה יכולה לתת לכם, אולי, תשואה עודפת של אחוז שניים על ה - S&P500 בשנה הקרובה בשל התאוששות מניות במדינות אחרות. זכרו שבחיסכון ארוך טווח אחוז - שניים לשנה זה המון. בכל מקרה הקרן הזו משפרת את פיזור הסיכונים. אם אתם למשל עוברים מ - S&P500 לשילוב בין MSCI העולמי כצעד סולידי ל - IWM (קרן הראסל 2000 למניות השורה השניה) כצעד אגרסיבי (יחסית) זה יכול להיות מהלך שמתאים לתקופה.

ברמת הסקטורים, ה - S&P500 מחולק ל - 11 סקטורים עיקריים. חשוב לבחון מעת לעת מי החזקים ואתם פשוט יכולים להסתפק בהקצאת המשאבים שלכם לסקטורים החזקים. פעם בשבוע שבועיים לעשות בדיקה ולשנות כצריך (העובדה שבודקים לא אומרת שצריך לשנות).

נכון להיום הסקטורים המעניינים הם:

חזקים: XLC (הרבה בזכות גוגל), XLF (הרחבנו על התחזקות סקטור הפיננסים לפני כשבועיים והוא ממשיך להתחזק. אפשר להסתכל גם על KBE - קרן הסל של הבנקים), XLK (כן, הטכנולוגיה עדיין במשחק).

פוטנציאל התחזקות - למעקב: XLB

- 6.טל 12/12/2023 14:59הגב לתגובה זואיך מצטרפים לקבוצת הווצאפ? האם אפשר לקבל קישור לקבוצה?

- 5.אובמה הלך 12/12/2023 09:59הגב לתגובה זוגדול בסוף ינואר עד מרץ'24

- 4.אובמה הלך 12/12/2023 09:56הגב לתגובה זורואים בעברית צחה כולל רואות,לצרנו.כן בעברית יחיד מול רבות,היחיד קובע

- 3.אנונימי 11/12/2023 15:46הגב לתגובה זואפשר את מרכיב התגמולים להשקיע בספיי ואת מרכיב הפיצויים באגח לדוגמא

- 2.בגלל שהתקציב של סמוטריץ הוא גרעוני מאוד (ל"ת)הנגיד לא יוריד רבית 11/12/2023 14:50הגב לתגובה זו

- 1.שלמה 11/12/2023 14:22הגב לתגובה זוהימניים יפסיקו להיות מקופחים ויקבלו את מה שמגיע להם הם כבר יקנו בארץ והכל יעלה , בנתיים מי שמפסיד מ"ההפיכה המשטרית" זה השמאל ששולט במונופולים ובחברות הגדולות מחיקת הון רצינית עברה עליהם

- שאלה 12/12/2023 10:02הגב לתגובה זוהע"ה הרי הוא ג"כ בראן,ם

- איש ימין ואזרח שפוי 12/12/2023 08:46הגב לתגובה זוכדאי שתהיה ער לכך. ריב ומדון לא יהיו בשנים הקרובות בפוליטיקה ב"ה. 7.10 הפך את היוצרות.

- המגיב 13/12/2023 18:51א.ברק