הבנקים מייצרים רווח על חשבון הפד' (והציבור) מהכסף שנועד להציל אותם

מאקרו: עוד סיבה לכך שאסור להציל את הבנקים מקריסות

מערכת הבנקאות היא מרכיב חשוב שלא לומר קריטי בכל כלכלה. קריסה של בנק זה לא משחק, ובטח שלא קריסה של מערכת הבנקאות בכללותה או אפילו חלקים ממנה (כמו לדוגמה הבנקים האזוריים). זו הסיבה שמצד אחד הם עומדים תחת רגולציה מחמירה יותר (שלפעמים לא מספיקה כפי שהוכח במשבר המשכנתאות של 2008) ומצד שני הם זוכים לא פעם לגלגלי הצלה שהם לא ראויים להם, במה שרבים רואים כ"באג" במערכת הקפיטליסטית המערבית בכלל, ובפרט בארצות הברית.

הממשלה והרגולטור חוששים מאד מפני קריסה של הבנקים ויעשו הכל כדי שזה לא יקרה. זה מעניק לבנקים "תעודת ביטוח" לקחת סיכונים מופרזים, ובעיקר מונע את "ניקוי" השוק מהגופים הכושלים. אם מישהו מקים עסק ונכשל, ככל הנראה הוא לא מספיק טוב, הוא יפשוט את הרגל ויחפש לעצמו אפיקי הכנסה אחרים. כך השוק החופשי מנקה עסקים כושלים ומנתב את כוח העבודה והיזמות למקום בו מתגלים היתרונות היחסיים. כך עובד הקפיטליזם. אבל אם השוק לא מתנקה בגלל פעילות החייאה מלאכותית של הממשלה, כמו במקרה של הבנקים, נשארים כיסים כושלים של חוסר יעילות.

זהו אולי מחיר נסבל לשמירת היציבות הפיננסית המערכתית. הבעיה חמורה יותר כשהבנקים לא רק נהנים מרשת הבטחון הממשלתית, אלא משתמשים בה עצמה כדי לייצר לעצמם רווחים נוספים, אם באמצעות נטילת סיכונים מופרזים (שהרי מה כבר יקרה? הממשלה תציל אותם), ואם, במקרים בהם אין גבול לחוצפה, באותו כסף עצמו שהממשלה מוציאה כדי להציל אותם. זה בדיוק מה שקורה כעת עם הבנקים האזוריים בארצות הברית.

כזכור, בתחילת שנת 2023 נקלעו הבנקים למשבר שהביא לקריסה של שלושה בנקים בינוניים, סיליקון וואלי בנק, פירסט רפובליק בנק וסיגנצ'ר בנק, והעמיד בספק את יציבות המערכת. הסיבה הייתה שאחזקות הבנקים בפיקדונות ארוכי הטווח איבדו מערכן עקב עליית התשואות, ומצד שני הפקדות הציבור פחתו ואף החלו פדיונות גבוהים, במה שנראה כמו תחילת תופעת "הריצה אל הבנקים". כדי שהבנקים יוכלו לשלם ללקוחות המבקשים את פיקדונותיהם היה עליהם למכור את הפיקדונות הארוכים, ובכך "לנעול" את ההפסדים. כשהשמועות מתחילות להתגלגל על קשיי נזילות בבנקים יותר ויותר לקוחות מבקשים את כספם בבת אחת מה שהביא, כאמור, לקריסתם של שלושה בנקים, במה שעלול היה להתפתח למשבר כללי במערכת הפיננסית.

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- זוז בהפסד של כ-44 מיליון דולר על אחזקות הביטקוין

- המלצת המערכת: כל הכותרות 24/7

פה הפד' התערב כדי למנוע את הקטסטרופה בעודה באיבה, כפי שעשה לא פעם בעבר. המנגנון הפעם כלל רשת הלוואות לטווח קצר, שתזרים נזילות לבנקים ותאפשר להם לשמור על הפיקדונות ארוכי הטווח מבלי שיאלצו לממש את אחזקותיהם באגרות חוב במחירי הפסד. התוכנית שנקראת Bank Term Funding Program (BTFP) הושקה במרץ 2023 והוכתרה בהצלחה, שכן היא מנעה מבעוד מועד קריסה של בנקים נוספים, והביאה בסופו של דבר ליציבות המערכת, נכון לעכשיו. הבעיה היא שכעת הבנקים משתמשים בה כמכונה ליצירת רווחים יש מאין. או יותר נכון יש מכספי משלם המיסים.

הבנקים שלווים כסף מהפדרל רזרב במסגרת ה-BTFP יכולים גם "להלוות" אותו בחזרה לפד', כלומר להפקיד אותו אצל הפד', תמורת ריבית. מאז נובמבר הריבית שמשלמים הבנקים על תוכנית החילוץ נמוכה יותר מהריבית שהם מקבלים על ההפקדות אצל הפד', וזה בדיוק מה שהם עושים בשקט בחודשים האחרונים בהיקפים הולכים וגדלים. כלומר הם מלווים מהפד' כסף שהם לא באמת צריכים במסגרת תוכנית החילוץ, רק כדי להלוות אותו בחזרה לפד' בריבית גבוהה יותר וליצור רווחים יש מאין על חשבון משלם המיסים, וללא סיכון. כעת, אחרי כמה חודשים שהבנקים מנצלים את ה"באג" במערכת, הפד' עומד לסגור את תוכנית ה-BTFP. כל הסיפור הזה צריך לעורר מחדש את השאלה האם המחיר של נפילת כמה בנקים שווה יצירת תמריצים מעוותים במערכת הפיננסית והכלכלית. שאלה שאין עליה תשובה ברורה.

מאקרו: האם יש לחשוש מחזרת האינפלציה?

בשבוע שעבר נתוני האינפלציה יצאו קצת גבוה מהצפי והרעידו מעט את השווקים. במהלך יום המסחר הנאס"ק כבר ירד ב-1.5%, אבל כבר באותו יום הוא תיקן את הירידה וסיים בירוק, כשנתוני המדד הלכו והתבררו, ונראה שדווקא סקטור השירותים המדאיג יותר מבחינת "דביקות" האינפלציה היה טוב יותר מהצפוי. בנוסף, ביום שישי התפרסם מדד המחירים ליצרן שהיה גם נמוך מהצפוי ועורר מחדש את צפי השוק להורדות ריבית.- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

מה שיותר חשוב ממדד המחירים ליצרן עצמו הוא שלפי ניתוחי האנליסטים לגבי רכיבים שונים של מדד המחירים ליצרן ולצרכן שפורסמו בשבוע שעבר עולה שהנתון ה-PCE שאמור להתפרסם השבוע דווקא אמור להיות נמוך יותר מה-CPI וכידוע הPCE הוא המדד לפיו קובע הפד' את מדיניות הריבית, יותר מאשר ה-CPI.

בנוסף, חלק משמעותי מהעלייה במדד המחירים לצרכן מיוחס לרכיב קורת גג (Shelter). 0.5% החודש ו-6.2% בשיעור שנתי, וכעת הוא כבר האחראי לשני שליש מהאינפלציה שעוד נותרה. האנליסטים ממשיכים להצביע על כך שרכיב הדיור הוא נתון שמושפע באיחור ממצב האינפלציה, ולכן הוא מפגר אחרי שאר רכיבי המדד בצורה משמעותית. זו הסיבה שהוא גם אמור להיות המנוע הבא לירידה הנוספת באינפלציה, הגרוש ללירה לו כולם מצפים. הבעיה היא שאנחנו קוראים על זה כבר חודשים ארוכים והירידה הצפויה ברכיב הדיור עדיין לא הגיעה. העובדה שרכיב הדיור היה כל כך משמעותי במדד המחירים לצרכן מהווה חלק מהסיבות לאופטימיות ביחס ל-PCE, שכן שם רכיב הדיור הרבה פחות משמעותי מאשר ב-CPI.

ובכל זאת נראה שבשוק מתחילים להפנים שהמסע להורדת הריבית לא יהיה כל כך חלק וכל כך מהיר. עם פתיחת שבוע המסחר המקוצר (לאחר שביום שני לא התקיים מסחר עקב יום מרטין לותר קינג) נראה שהשוק מתחיל מעט לנוע לכיוון הפד'. הציפיות להורדת ריבית ראשונה במרץ ירדו כבר למתחת ל-60% לעומת 77% ביום שישי. לגבי מאי, השוק עדיין צופה בוודאות של 98% שנהיה לאחר הורדת ריבית אחת לפחות, ושל 63% שנהיה לאחר שתי הורדות ריבית. בסוף השבוע הנתונים היו 99% ו-82%. עדיין מדובר בציפיות רחוקות מאד מהתבטאויות בכירי הפד', גם הימים האחרונים. בנוסף, תשואות האג"ח זינקו בחדות והדולר חזר להתחזק מול סל המטבעות, במקביל לירידות בשווקי המניות. במילים אחרות, השוק מתחיל לבצע התאמות בין הפנטזיות למציאות בנוגע להורדות הריבית, אם כי עדיין ישנה עוד דרך ארוכה.

נקודה מעניינת נוספת ביחס לאגרות החוב היא שהעקום ממשיך לחזור למצב הנורמלי. התשואות לשנתיים כבר נמוכות יותר מהתשואות ל-20 ול-30 שנה. היחס 2-10 עדיין הפוך אם כי בשיעור מזערי. יחד עם זאת, האגרות המאד קצרות – פחות משנה, עדיין עם תשואות גבוהות משמעותית מהאגרות הארוכות. כך שגם פה עוד צפויה כברת דרך עד לחזרה לנורמליות מלאה.

מאקרו: סקר הכלכלנים: לא יהיה מיתון, אבל צפויה חולשה כלכלית

סקר הכלכלנים של הוול סטריט ג'ורנל מצביע על ירידה חדה בסיכויים למיתון בשנת 2024. בסקר האחרון שנערך בקרב אנשי עסקים ואקדמאים מתחום הכלכלה התוצאה הייתה סיכוי של 39% למיתון, לעומת אוקטובר אז הנתון היה 48%. מיתון לא, אבל גם לא ממש צמיחה מרשימה. הסקר מצביעה על צפי לצמיחה מתונה מאד של 1% בלבד במהלך שנת 2024. הכלכלנים, אגב, מסכימים עם הפד'. לדעתם נראה שתיים או שלוש הורדות ריבית ותו לא.

עוד עולה מהסקר שהכלכלנים מצפים לירידה חדה בהעסקה של עובדים חדשים ועלייה באבטלה. הם מצפים שמספר העובדים החדשים הממוצע לחודש יעמוד על 64 אלף לעומת 225 אלף בשנת 2023 ו-399 אלף בשנת 2022. במקביל, האבטלה תעלה עד 4.3% בסוף השנה. מדובר בשיעור נמוך מאד מבחינה היסטורית, אבל עלייה משמעותית לעומת הנתון הנוכחי: 3.7%.

הכלכלנים מצביעים על טרנד שהתחיל בשנת 2023 והם צופים שיימשך בשת 2024. החוזקות בשוק העבודה מתרכזות בסקטורים ספציפיים, בעוד בסקטורים אחרים, המחזוריים, התעסוקה חלשה. כך לדוגמה האחראיים העיקריים ליצירת משרות היו סקטור הבריאות, האירוח, הפנאי והממשלה. אבל הייצור בארצות הברית חלש, והתעסוקה בסקטור הזה ללא שינוי, בסקטור התחבורה והמגורים התעסוקה אף ירדה. אלמלא היינו יודעים שהכלכלה צמחה במעל 2% (ככל הנראה) ברבעון הרביעי, ושצפויה צמיחה גם בשנת 2024, היינו אומרים שאלו נתונים שאופייניים למיתון. כך אנחנו מקבלים מיתון ללא מיתון.

מאקרו: מדד האמפייר סטייט מעיד על ייצור חלש

אמרנו שהייצור חלש, ומדד האמפייר סטייט שבודק את היצור בניו יורק מחזק את הטענה הזו. הנתון שפורסם ביום שלישי מצביע על מינוס 43.7 – הנתון הנמוך ביותר מאז התפרצות הקורונה בשנת 2020, והקריאה השניה הכי נמוכה בהיסטוריה אחרי מאי 2020. הכלכלנים ציפו למינוס 4, כלומר מדובר בפספוס משמעותי מאד. כל נתון שלילי משמעותו התכווצות בייצור. זהו החודש השלישי ברציפות שהמדד הזה יורד, בעיקר עקב ירידה בהזמנות חדשות, אך כל נתוני המדד ירדו – הזמנות חדשות, הזמנות קיימות, מספר עובדים, שעות עבודה, זמני משלוח (מה שמעיד על "התייבשות" הזמנות חדשות) וכו'. ללא ספק, מבלי משים כמעט, הריבית הגבוהה כן פוגעת בכלכלה הריאלית, לפחות בתחום הייצור.

מיקרו – אז להשקיע סוף סוף בביטקוין?

11 תעודות סל על מחיר הספוט של הביטקוין אושרו בשבוע שעבר לאחר ציפיה ארוכה, ומיד לאחר מכן התקיים הכלל של "מכור בידיעה" ומחיר הביטקוין נחתך. מאז הוא התאושש מעט אבל לא בצורה משמעותית. תעודות הסל מאפשרות למשקיע מן השורה, כמו גם לגופים מוסדיים, להשקיע בצורה קלה בביטקוין מבלי להסתבך בענייני אבטחה, ארנקים דיגיטליים וכדו'.

האם כדאי להשקיע בביטקוין? זו שאלה שאינני יכול לענות עליה כיון שבאמת אין לי מושג. הדעות בנוגע לביטקוין בפרט ולשוק הקריפטו בכלל חלוקות בצורה תהומית וקיצונית, וגם לא מעט רגשות מעורבים בעניין (ללא שום סיבה הגיונית).

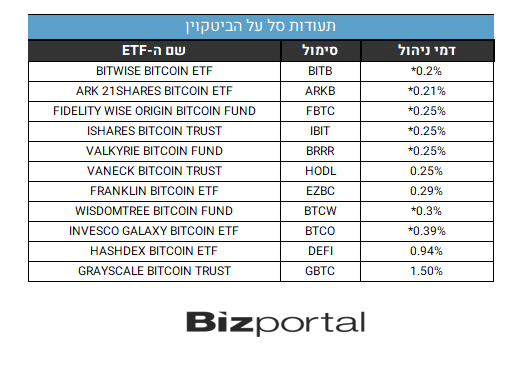

על כל פנים יש כעת מבחר רחב של תעודות שמנסות לעקוב אחר אותו נכס. ישנם הבדלים מסוימים ביניהם אבל אלו פחות מעניינים עבור המשקיע מן השורה. למרבה ההפתעה יש גם הבדלים מאד משמעותיים בדמי הניהול, ופה אולי דווקא כן כדאי להתעניין בפרטים. כמה מן התעודות גובות דמי ניהול נמוכים בהתחלה, אך צפויות להעלות מחירים בהמשך. הנה הטבלה עם המחירים האקטואליים (התעודות בהן דמי הניהול זמניים סומנו ב-*):

- 1.הנגיד המושחת חייב לעוף ולתת את הדין על הנזק העצום שעשה (ל"ת)מ מ 17/01/2024 17:05הגב לתגובה זו