האנג סנג - יותר סין מהונג קונג; אחד המדדים הגרועים בשנים האחרונות

מדד ההנג סנג (HSI) הוא המדד החשוב ביותר המגיע אלינו מאסיה. המדד עוקב אחר המניות המרכזיות בבורסת הונג קונג שבסוף 2023 היתה שווה כ-31 טריליון דולר – אחת הבורסות הגדולות בעולם. רבות מהמניות הנסחרות בהונג קונג, ובכללן חלק הארי מהחברות הכלולות במדד הן חברות סיניות שנחשפות למשקיעים זרים דרך הרישום בבורסת הונג קונג. משכך המדד נחשב לברומטור מרכזי לנעשה באסיה מבחינה כלכלית, ובמיוחד בסין והונג קונג. כדי להבין את המדד צריך קודם להבין את הקשר המורכז בין הונג קונג וסין.

הונג קונג - סין או לא?

הונג קונג הייתה מושבה בריטית עד שנת 1997 והתפתחה בצורה מופלאה תחת החופש והקדמה של העולם המערבי. הו אז חזרה לשליטתה של סין בהסכם מיוחד שהעניק לה אוטונומיה רחבה בתחומים רבים, והיא מוגדרת כעת כ"אזור אדמיניסטרטיבי מיוחד" בסין.

ישנו מתח בין העצמאות היחסית הזו לבין הקשר והחסות הסינית על המדינה, מתח שהתגבר לאחרונה עקב הניסיון לחקיקת "חוק ההסגרה", שמאפשר לפעול נגד מי שסין רואה כמתנגד שלטון גם בהונג קונג. החוק בוטל, אך מאוחר יותר חוקק בסין חוק שמאפשר בעצם לעצור מפגינים ופעילים פוליטיים בהונג קונג. רבים במדינת האי רואים זאת כניסיון להשתלטות על הונג קונג בצורה הדוקה יותר וכצעד לקראת ביטול מעמדה המיוחד והכפפתה לשלטון הדיקטטורי בסין.

בינתיים הונג קונג היא אחת המדינות העשירות והמפותחות בעולם. היא מהווה מרכז השקעות, סחר ופיננסים עולמי. עקב מעמדה ומיקומה היא גם מהווה מעין שער כניסה לסין למשקיעים זרים, ושער יציאה לחברות מסין לעולם. כחלק מהמעמד המיוחד של הונג קונג ישנן חברות סיניות רבות הנסחרות בבורסת הונג קונג. משקיעים זרים אינם רשאים להשקיע ברוב המניות הסיניות בסין עצמה, אך באמצעות בורסת הונג קונג ניתן להשיג חשיפה כזו. זו הסיבה שמדד ההאנג סנג משקף גם את כלכלת סין במידה מרובה, מלבד כלכלת הונג קונג עצמה (שגם היא מושפעת מאד מהמצב בסין).

היסטוריה וקריטריונים

המדד נוצר עוד ב-1964 והכיל 30 מניות, בתחילת דרכו הוא נועד לשימוש פנימי בלבד בבנק האנג סנג מהונג קונג. רק בנובמבר של שנת 1969 הוא פורסם לראשונה לציבור, עם 33 מניות שונות. בשנת 2021 הודיעה חברת המדדים שתאפשר עד 100 מניות במדד. כיום נכללות בו 82 מניות של החברות הגדולות והנזילות ביותר שנסחרות בבורסת הונג קונג, ובאתר החברה מצוין שמספר המרכיבים במדד "בתהליך התרחבות". כך שנראה שהחברה עדיין שואפת להגיע ל-100 מניות במדד (מה שהצהירה שיקרה ב-2023 אך טרם קרה). משקל המניות במדד נקבע לפי נפח השוק של המניות החופשיות, כמקובל בחלק גדול מהמדדים המובילים בעולם, עם הגבלה של עד 10% למניה בודדת.

- הבורסות באסיה יורדות - הונג קונג מאבדת 2.6%; החשש מטראמפ גדול

- בהשראת "חבילת התמריצים" הסינית: הבורסה בהונג קונג מזנקת ב-6%

- המלצת המערכת: כל הכותרות 24/7

המדד מופעל על ידי חברת הנג סנג אינדקסס קומפני, חברת בת של בנק האנג סנג. הבנק עצמו נשלט על ידי בנק HSBC הבריטי. חברת המדדים מתפעלת מדדים נוספים העוקבים אחר שווקים שונים ברחבי אסיה ובעיקר סין והונג קונג.

מניות וסקטורים מרכזיים

המדד מחולק לארבעה תתי מדדים על פי ההגדרות של חברת המדדים. החלוקה לתתי-מדדים שונה מהחלוקה לסקטורים המקובלת בעולם. השתייכות לקטגוריה היא על פי הסקטור שמניב את מירב ההכנסות לחברה. מדד הפיננסים כולל 11 מניות, בעיקר של בנקים בהונג קונג ובסין. מדד התשתיות עם 6 חברות, בעיקר חברות אנרגיה. מדד הנכסים עם 12 חברות, והמדד הגדול ביותר הוא מסחר ותעשייה עם שאר 52 המניות הכלולות במדד.

ישנה חלוקה נוספת ל-7 סקטורים שמתחלקים ל-12 תתי סקטורים, שמזכירים כבר את החלוקה המקובלת בשאר העולם ל-11 סקטורים, בתוספת סקטור נוסף ייחודי – קונגלומרטים. בחלוקה הזו סקטור הפיננסים הוא המשמעותי ביותר עם 35%, טכנולוגיה עם 26% וצרכנות מחזורית עם כ-10%.

- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

כאמור, ישנה תקרה של עד 10% למניה בודדת, אך כיום אין אף מניה שמגיעה לתקרה הזו. המניות הגדולות במדד הם בנק HSBC הבריטי (שהוא גם אחת המניות הגדולות במדד ה-FTSE הבריטי) עם מעל 8.5%, חברת עליבאבא הסינית עם מעל 8%, טנסנט (סין) כ-7.5%, חברת הביטוח AIA (הונג קונג) כ-7%. שאר המניות עם פחות מ-5%, רבות מהן סיניות. כפי שניתן לראות הייצוג של סין במדד גדול יותר מהיצוג של הונג קונג עצמה.

ביצועים

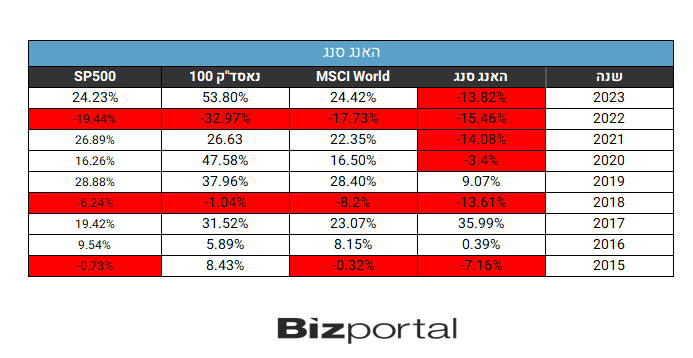

המדד עובר תקופה נוראית בשנים האחרונות, בעיקר עקב הקשיים של הכלכלה ושוק המניות הסיני שמשפיע מאד על האחות הקטנה, וכפי שניתן לראות בטבלה הבאה:

כפי שניתן לראות המדד ירד ב-5 מתוך 6 השנים האחרונות. השנה האחרונה בה נהנה מעלייה משמעותית היא שנת 2017. הוא נסחר כעת במעט יותר ממחצית ערכו בשיא אליו הגיע בתחילת שנת 2018.

נכון לעכשיו המדד נראה זול. בינואר 2024 מכפיל הרווח של המדד עומד על 9.61 בלבד. בחלוקה לסקטורים, הפיננסים והנכסים הם הזולים ביותר כשהמכפיל הוא מעט מתחת ל-7, סקטור התשתיות הוא היקר ביותר עם קרוב ל-21 וסקטור התעשיה והמסחר עם מכפיל של 12.7. תשואת הדיבידנד גבוהה יחסית ועומדת על 4.37.

למרות שהוא נראה זול מומלץ נקוט במשנה זהירות כשסוחרים במניות של מדינות לא חופשיות שנתונות לקפריזות של דיקטטורים. באופן ספציפי סין כעת נראית לא טוב מבחינה כלכלית למרות מאמצי השלטון להחיות את הכלכלה, ועצמאותה ורווחתה של הונג קונג נתונים תחת איום. האם הירידות בשנים האחרונות יצרו הזדמנות לפני מהפך? נשאיר לקורא להחליט.

מכשירי השקעה

iShares MSCI Hong Kong ETF (EWH) של בלקרוק תעקוב עבורכם אחר המדד תמורת סכום מוגזם של 0.5% לשנה. היא מנהלת פחות מחצי מיליארד דולר.

Franklin FTSE Hong Kong ETF (FLHK) תעשה אותו דבר תמורת 0.09% בלבד.

raneShares Hang Seng TECH Index ETF (KTEC) עוקבת רק אחר מניות הטכנולוגיה מתוך המדד, ובראשם עליבאבא, טנסנט, JD ושיאומי. היא גובה 0.69%.

גם בארץ ישנן כמובן תעודות שעוקבות אחר המדד, עם או בלי ניטרול השפעת שערי החליפין.

הראל מחקה Hang Seng תעקוב עבורכם אחר המדד תמורת חצי אחוז בשנה. כנראה לא הצעה אטרקטיבית במיוחד, שכן היא מנהלת רק 3.3 מיליון שקל.

תכלית סל Hang Seng China מנוטרלת מט"ח של מיטב תגבה לא פחות מ-1.5% דמי ניהול. היא מנהלת 5.3 מיליון שקל, אך היא לא עוקבת אחר ההנג סנג אלא על מדד נוסף שמפעילה אותה חברה, מדד ה- HANG SENG CHINA ENTREPRISE

- 3.רם 10/03/2024 10:32הגב לתגובה זוhttps://www.bizportal.co.il/tradedfund/quote/generalview/1159110

- 2.יבגני 23/02/2024 08:07הגב לתגובה זוצריך עוד כתבות שמספרות על ממדים בעולם

- 1.לרון 23/02/2024 07:06הגב לתגובה זואורוגוואי פרגוואי ודרום אמריקה ככלל פרימיטיביות יחסית ולכן לא מפליא גם לגבי הסינים ה"מעתיקים" אני אישית לא משקיע בקומוניזם ופוטיזם בטעות השקעתי פעם בנפטית רוסית ו....הלך עלי טוב שהסכום היה קטן