מדד הדקס: למרות החולשה בכלכלת גרמניה המדד מציג ביצועים נאים

לאחר גיחה למזרח עם המדדים של הונג קונג ויפן נחזור ליבשת הישנה. ראינו עד כה עד מדד הסטוקס 600 ואת מדד הפוטסי מאירופה, וכעת נעבור למדדים המרכזיים ביבשת לפי ארצות, ותחילה עם הכלכלה החשובה והגדולה באירופה – גרמניה, והמדד החשוב ביותר במדינה - הדקס.

היסטוריה וקריטריונים

המדד נוצר מאוחר יחסית, בשנת 1988 והכיל את 30 המניות החשובות הנסחרות בגרמניה. בספטמבר של שנת 2021 הורחב המדד מ-30 ל-40 מניות. בורסת גרמניה הכריזה על הרחבת המדד ועל הקשחת הקריטריונים הנדרשים כדי להיכלל בו על רקע שערוריית Wirecard scandal.

חברת ווירקארד הייתה חברת תשלומים ושירותים פיננסים שפעלה ממינכן והייתה כלולה במדד הדקס. החברה קרסה בעקבות סדרה של שחיתויות ודווחים פיננסים שקריים. שמועות על התנהלות פסולה לוו את החברה מאז הקמתה, והגיעו לשיאם בשנת 2019 בסדרת תחקירים של עיתון הפייננשל טיימס, שהביאו בסופו של דבר ביוני 2020 למעצר מנכ"ל החברה מרקוס בראון ולחדלות פירעון עקב 1.9 מיליון אירו ש"נעלמו". ההליכים המשפטיים עדיין לא הגיעו לסיומם. שערוריית ווירקארד עוררה ביקורת חמורה על הרגולציה הפיננסית בגרמניה ועל חברת ארנסט אנד יונג, רואי החשבון של החברה (ייתכן שזה יישמע מוכר לכמה ישראלים, במיוחד למשקיעי יונט קרדיט).

המדד הושק על ידי חברת דויטשה בורסה גרופ שתפעלה אותו עד לשנת 2019, אז נכנסה לתפקיד חברת STOXX שמפעילה את המדדים החשובים באירופה. כמו רוב המדדים הגדולים גם הדקס הוא מדד המחושב לפי משקל המניות החופשיות. כמו כן, מניה בודדת לא יכולה להוות יותר מ-10% מהמדד. המדד מתעדכן אחת לרבעון, ובאופן חצי שנתי (רמת העדכון משתנה בין הבדיקה הרבעונית לחצי שנתית).

- בעיית הגז של אירופה: החורף מגיע והמאגרים מתרוקנים

- החשש ממלחמת סחר הפיל את מניות השבבים באירופה - מי צפויות להיפגע בוול סטריט

- המלצת המערכת: כל הכותרות 24/7

כדי להיכלל במדד המניה צריכה לעמוד במספר קריטריונים. ראשית עליה להיסחר בבורסת המניות של פרנקפרורט. שיעור המניות החופשיות צריך להיות לכל הפחות 10%. בנוסף, המטה המרכזי של החברה צריך לפעול מגרמניה. עוד נדרשת החברה לפרסם את דוחותיה הרבעוניים והשנתיים בזמן. כמו כן, חברה שאינה כלולה במדד יכולה להיכנס למדד רק אם היא עומדת במספר תנאים נוספים של נזילות ונפח מסחר וכן להציג EBITDA חיובי בשנתיים האחרונות.

שווי השוק הכולל של המניות הכלולות במדד מגיע ל-2.2 טריליון אירו. ההכנסות הכוללות מגיעות ל-2.8 טריליון והרווח הנקי ל-126.2 מיליארד אירו.

ישנם כמובן מדדים גרמניים רבים נוספים. הבולטים שבהם:

CDAX - כולל את כל המניות הגרמניות הנסחרות

HDAX 100 - החברות הגדולות בגרמניה

MDAX 50 - החברות הגדולות ביותר לאחר 40 החברות הנכללות במדד ה-DAX 30.

סקטורים ומניות חשובות39 מתוך 40 המניות במדד הן חברות גרמניות מובהקות. החברה הנוספת היא אירבאס הצרפתית\הולנדית. החברה הגדולה במדד היא חברת מוצרי האלקטרוניקה סימנס שמהווה כ-10% מהמדד (מעט יותר, דבר שיתוקן בעדכון הקרוב). לאחריה חברת התוכנה SAP עם 9.45%, חברת הפיננסים אליאנז עם 7.85% חברת אירבאס עם 6.82% וחברת דויטשה טלקום עם 6.22%.

מבחינת סקטורים הסקטור התעשייתי הוא הגדול ביותר עם 26%. לאחר מכן שירותים פיננסים עם 19%, וצרכנות מחזורית עם 14%. אלו כמובן מאפיינים ברורים של הכלכלה הגרמנית שנשענת באופן ניכר על חברות תעשיתיות גדולות מתחום הרכב, מוצרי החשמל וכדו'. כך לדוגמה ניתן למצוא במדד את חברות הרכב, פולקסווגן, מרצדס-בנז, פורש, ודיימלר, ואת חברות התרופות מרק ובאייר, בנוסף לחברות של בנקים ביטוח ותקשורת כמקובל במדדים המשקפים את החברות הגדולות במדינה.

- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ביצועים

למרות האמור לעיל, יש הטוענים שהמדד מצומצם מדי מכדי לייצג באמת את מצב הכלכלה הגרמנית, שכן בסופו של דבר 40 חברות הן רק חלק קטן ולא לגמרי משקף את הכלכלה כולה. בדרך כלל המדד המרכזי במדינה אמור לשקף את כלכלת המדינה, אך ראינו כבר במדדים של הונג קונג ושל בריטניה שזה לא תמיד כך. המדד בהונג קונג משקף במידה רבה גם ואולי אפילו בעיקר את כלכלת סין, והמדד הבריטי מורכב בעיקר מחברות ענק בינלאומיות שלאו דווקא קשורות יתר על המידה בכלכלה הבריטית.

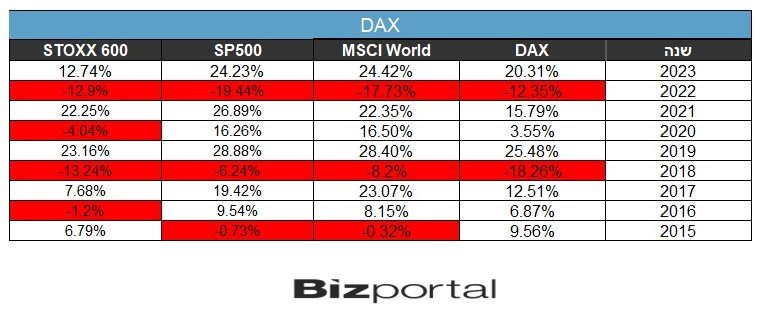

מדד הדאקס 40 מורכב מחברות שמרכז פעילותן בגרמניה, ולכן אמור לשקף את כלכלת המדינה בצורה יותר מובהקת משני המדדים הקודמים שהזכרנו, אך בתקופה האחרונה ישנו חוסר תיאום בין הכלכלה הגרמנית החלשה יחסית שמתקשה לצמוח והמדד שמציג ביצועים יפים שדומים לביצועי המדדים המרכזיים בשוקי המניות. כך, נוצר פער מסוים בין הכלכלה הריאלית למדד. להלן ביצועי המדד בשנים האחרונות בהשוואה למדדים מרכזיים באירופה ובעולם:

הנתונים המשתקפים מהטבלה מראים על ביצועים נמוכים על פי רוב מה-SP500 (למעט שנת 2015, והירידות ב-2022 שהיו פחות חדות). ביחס לסטוקס 600 התוצאות מעורבות, עם יתרון קל ל-DAX. רבות מהחברות בדקס כלולות גם בסטוקס 600.

ממוצע ההחזר הרב שנתי של המדד הוא 8.6% בחמש השנים האחרונות, 6.1% בשנה ב-10 השנים האחרונות ו-7.4% לשנה בעשרים השנים האחרונות. ממוצע תשואת הדיבידנד בחמש השנים האחרונות הוא 2.81%. תשואת הדיבידנד הנוכחית היא 2.34%. מכפיל הרווח הנוכחי הוא 17.6, לעומת ממוצע של 16.5 בשלוש השנים האחרונות, 23.5 בחמש השנים האחרונות ו-20.5 בעשר השנים האחרונות.

מכשירי השקעה

בארצות הברית נסחרת Global X DAX Germany ETF (DAX) שגובה 0.21% דמי ניהול.

בלונדון ניתן למצוא את iShares Core DAX UCITS (0MLH) ובפרנקפורט את המקבילה הגרמנית iShares Core DAX® UCITS ETF (DE) EUR (Acc) (GDAXIEX).

בגרמניה באנגליה ובמקומות נוספים ניתן למצוא גם תעודות ממונפות על המדד כמו (WisdomTree DAX 3x Daily Leveraged (3DEL או כאלה שעושות שורט ממונף כמו WisdomTree DAX 3x Daily Short (3DES).

בישראל ישנן קרנות רבות שעוקבות אחר המדד ואפילו קרן ממונפת:

MTF מחקה DAX, תכלית DAX TTF קסם DAX KTF, כולן גובות 0% דמי ניהול ישירים ולא מנטרלות השפעת מט"ח. כל אחת מהן מנהלת כמה עשרות מיליוני שקלים.

קסם DAX KTF מנוטרלת מט"ח גובה 0.25%, MTF מחקה DAX מנוטרלת מט"ח גובה 0.3%. אי.בי.אי. מחקה DAX מנוטרלת מט"ח והראל מחקה Dax - מנוטרלת מט"ח לא גובות דמי ניהול ישירים.

הקרן הממונפת היא ברק אולטרה דאקס פי 3 שגובה 1.8% דמי ניהול ומנהלת 3.6 מיליון שקלים בלבד.