להשקיע ב-S&P 500 עם סיכון נמוך יותר - מה זה מדד במשקל שווה ולמה זה יכול להיות עדיף מהמדד הרגיל?

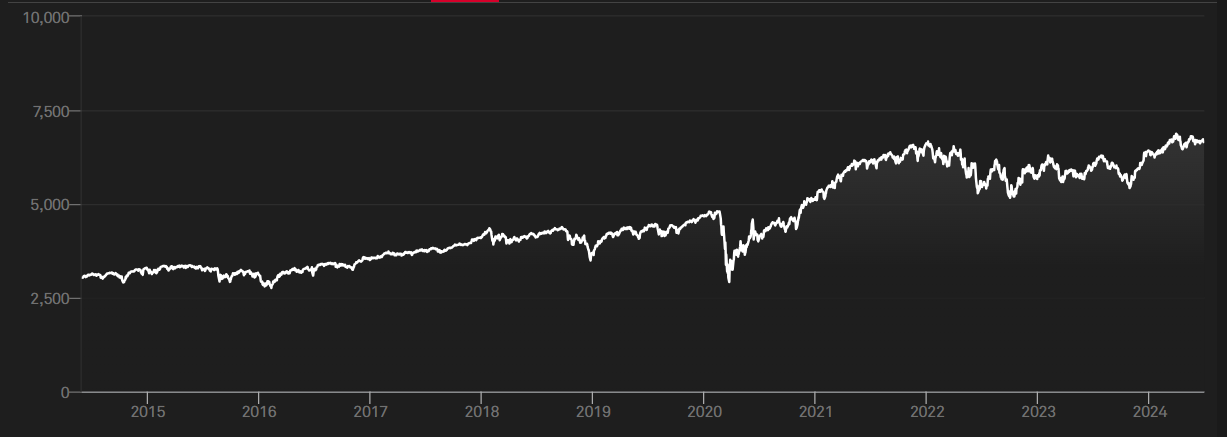

סדר גודל של כ-7% מהיקף הנכסים המנוהלים בפנסיה, בגמל ובפוליסות חיסכון עוקבים אחרי מדד ה-S&P 500 באופן טהור. מדובר בחוסכים ומשקיעים שרואים את התשואות הטובות בשנים האחרונות (ראו כאן את התשואות ביחס למדד ת"א 35 המקומי) ומחליטים להעביר את ההשקעות למדד האמריקאי שמכסה את 500 החברות הגדולות והבולטות בשוק האמריקאי.

המדד הזה כמו כל מדד מניות מספק לטווח ארוך תשואה חיובית שעולה על התשואה הסולידית, אבל המדד הזה גם קפץ בעשור האחרון בתשואה הממוצעת שלו. אם עד לפני עשור היא היתה 7% במבחנים של 20 שנה, היום זה כבר מתקרב ל-10%. במחצית הראשונה של השנה המדד עלה ב-14.6%, כשאנביידה מככבת עם תשואה של 180%.

אבל זה לא רק בזכות אנבידיה. שבע המופלאות - אנבידיה, אפל, מיקרוסופט, אמזון, מטא, טסלה וגוגל, עלו משמעותית מעל הממוצע והזינקו אותו. המשקל הגדול שלהם במדד, הביא לתשואה של 14.6%, אבל בנטרול של המניות המופלאות מקבלים תשואה של 4% בלבד. אפילו מתחת למדד ת"א 35.

המדד שעוד לפני הזינוק השנה וגם שנה שעברה (כ-25%) היה מוטה טכנולוגית, רגיש היום מאוד למניות הטכנולוגיה. הם מהוות 32% מהמדד עצמו. יתר 493 החברות מהוות 68% מהמדד. מדובר בעצם בשני סוגי חברות בתוך מדד אחד. בעוד שמכפיל הרווח של חברות הטכנולוגיה עומד על מעל 40, מכפיל הרווח של יתר חברות המדד עומד על 19. מכפיל הרווח העתידי של חברות הטכנולוגיה הוא באזור 36, של יתר החברות במדד כ-18.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

המניות המופלאות הן מסוכנות יותר ובהתאמה יש בהן גם יותר סיכוי. אבל ככל שהן עולות המשוואה משתנה - הסיכוי יורד והסיכון עולה! אחרי רצף עליות מרשים שאומנם יכול להימשך, משקיעים וחוסכים צריכים לשאול אם הסיכון מתאים להם או שכדאי להם להישאר מושקעים ב-S&P 500 אבל בשיטה אחרת?

20 החברות הגדולות ב-S&P 500

מדד במשקל שווה

לצד מדדי שווי שוק (או שווי צף) שמבטאים שווי של חברה (או שווי של כמות צפה) כמשקל במדד, יש מדדים שלוקחים כל חברה במדד באופן שווה. זה גורם לריכוך תנודות, זה במקרה של ה-S&P 500 יוריד את המשקל של המופלאות למשקל של כל חברה וחברה. זה יקטין את החשיפה למניות האלו לטוב ולרע.- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

לא תהנו מאוד אם יהיו זינוקים במניות האלו, אבל גם לא תפסידו הרבה אם יהיה תיקון במניות האלו. מעבר לכך, תהיה לכם חשיפה גדולה יותר לקבוצה גדולה של מניות שנסחרות במכפיל רווח יחסית סביר (אותן 493 מניות).

איך משקיעים במדד במשקל שווה?

בארץ ניתן להשקיע במדד דרך הבקנים כאשר גם קיימים מספר בתי השקעות שמציעות השקעה במדד במשקל שווה, בינהן ניתן למצוא את מיטב, IBI ואקסלנס. בנוסף, ניתן להשקיע במדד דרך קרנות סל באמצעות מסחר עצמאי דרך חשבון מסחר בפלטפורמות השונות.

חלק מקרנות הסל הפופולאריות שמאפשרות השקעה במדד במשקל שווה הן:

- הקרן האמריקאית של אינבסקו, סימבול RSP INVESCO S&P 500 EQUAL WEIGHT ETF .

- הקרן האירית צוברת דיבידנד של אינבסקו, סימבול SPEQ.

- קרן של הראל חשופה למט"ח הראל מחקה S&P 500 Equal Weight

- קרן של קסם חשופה למט"ח קסם S&P 500 Equal Weight ETF 0%

- קרן של הראל מנוטרלת מט"ח הראל סל S&P 500 Equal Weight מנוטרלת מט"ח 0%

- קרן של אי.בי.אי מנוטרלת מט"ח אי בי אי מחקה S&P 500 Equal Weight מנוטרלת מט"ח

- 6.מישהו 01/07/2024 20:02הגב לתגובה זוכך שגם זה לא זול.

- 5.כעיקרון אין הגיון לתת משקל שווה בתיק לחברות מצליחות ולחברות לא מצליחות (ל"ת)גיורא 01/07/2024 17:22הגב לתגובה זו

- 4.ציון 01/07/2024 01:45הגב לתגובה זובארה"ב בכלל נמצא בירידה מתחילת השנה. זה מראה על תחילתה של קריסת הכלכלה בישראל. זה רק הפורומו כי הגרעון שרק הולך וגדל בסוף יגיע לכלכלה וידפוק לה את הצורה.

- 3.שמואל 30/06/2024 16:38הגב לתגובה זוההיסטוריה הוכיחה שכל שבע שנים המדד הכפיל את עצמו.

- 2.בזמן הנוכחי מסכימה שזה עדיף (ל"ת)מירי 30/06/2024 15:51הגב לתגובה זו

- 1.מן ההגיון שיהיה מסלול השקעה לפנסיה בסגנון הזה (ל"ת)יניב ירקת 30/06/2024 15:03הגב לתגובה זו

- יש מזמן...בכל החברות (ל"ת)מיכה 30/06/2024 15:16הגב לתגובה זו