מהו הסקטור המפתיע שמוביל את תחזיות האנליסטים לשנתיים הקרובות?

מאקרו: פוליטיקה ושוק המניות

בשבועות האחרונים נראה שהפוליטיקה נכנסת לוול סטריט יותר מאי פעם. החדשות ממדורי הפוליטיקה משפיעות ישירות על שוק המניות שמגיבים לכל התפתחות במרוץ הנשיאותי.

החדשות מלפני שבוע על ניסיון ההתנקשות בטראמפ נראות כמו חדשות ישנות. אז, ניסיון ההתנקשות הניעה את "טראמפ טריידס" עליהם כתבנו בשבוע שעבר, טריידים על ניירות ערך שצפוים להנות מבחירה של המועמד הרפובליקני. אבל מאז, ביידן הספיק לפרוש מהמרוץ, מה שהשכיח כמעט לחלוטין את ניסיון ההתנקשות, ובמקביל הסקרים מראים שלמרות שטראמפ עדיין הפייבוריט, לקמילה האריס סיכויים מעט טובים יותר משל ג'ו ביידן, מה שעצר את טרנד ה"טראמפ טריידס" מעט.

בבנק וולס פרגו טוענים שהשחקנים בשוק קצת איבדו פרופורציות. "בשלושת השבועות הראשונים של יולי, שווקי ההון נעו בחדות בהתאם להודעות דרמטיות ומפתיעות משתי המפלגות הגדולות בארצות הברית, והגיבו באדישות לנתונים כלכליים חשובים" כתבו כלכלני הבנק. לדברי האנליסטים יש לזכור כי מה שמניע בסופו של דבר את מחירי המניות הם הנתונים הכלכליים. לדבריהם הציפיות הנוגעות לריבית רלוונטיות ובנות קיימא הרבה יותר מאשר הטרנדים הפוליטיים המתחלפים: "תגובות כמו "טראמפ טריידס" יכולות להשתנות בהתאם לכותרות המתחלפות, אבל הרוטציה הנובעת משינויים פונדמנטליים היא בדרך כלל יותר בת קיימא".

האנליסטים רומזים ל"רוטציה הגדולה" שגם עליה כתבנו בשבוע שעבר, כלומר זרימת הכסף מהמניות הגדולות לכיון המניות הקטנות. הרוטציה הזו נובעת מהציפיות להורדת ריבית יותר מאשר הכותרות הפוליטיות (אם כי הצפי שטראמפ יוריד את מיסי החברות צפוי גם להשפיע לטובה), וזו אכן נמשכה גם בימים האחרונים, כשהמניות הקטנות ממשיכות לטפס ברוב ימי המסחר, בעוד מדדי המניות הגדולים תנודתיים יותר. בנוסף, סקטורים רגישי ריבית כמו תשתיות או נדל"ן מציגים חוסן יחסי.

- טאקאיצ’י בדרך לראשות הממשלה ביפן - המניות מזנקות והין נופל

- אינפלציה, אורז וטראמפ: יפן הולכת לבחירות

- המלצת המערכת: כל הכותרות 24/7

במורגן סטנלי מציגים עמדה שונה, ופחות אופטימיים ביחס להמשך הראלי במניות הקטנות.. מייק ווילסון, אסטרטג המניות של הבנק כתב בדו"ח שהתפרסם השבוע שהמעבר מהמניות הגדולות לקטנות בימים האחרונים הוא "ראלי טאקטי", בעוד המניות הקטנות ממשיכות להתמודד עם קשיים טכניים. מדד המחירים הנמוך בתוספת עליית הסיכויים לבחירת טראמפ "הניעו רוטציה המונעת מפוזציה לעבר המניות הקטנות, שתוגברה גם על ידי דירשות מצד הדילרים וכיסוי פוזיציות שורט". ווילסון טוען שזהו ראלי טכני שכן "ישנה הצדקה מוגבלת מבחינת הנתונים הפונדמנטלים ונתוני המאקרו שביצועי היתר של המניות הקטנות יימשכו בצורה בת קיימא, במיוחד כשהאינפלציה (כלומר כוח התמחור) יורדת".

ווילסון גם חוזר להיסטוריה הלא כל כך רחוקה. שנת 2016, טראמפ עולה לשלטון והמניות הקטנות מטפסות על סמך הציפיות שהוא ינקוט במדיניות שתתמוך בהן. הראלי הזה לא נמשך זמן רב, ומעט לאחר הבחירות השתנתה המגמה והסקטור החזיר את כל, או רוב העליות. ווילסון שופך מים קרים גם על התקווה שהורדת הריבית תסייע לסקטור. לדבריו, שוב, מבחינה היסטורית, הורדת ריבית סייעה יותר למניות הגדולות יותר מאשר לקטנות.

כדי שהראלי במניות הקטנות בכל זאת יימשך ווילסון חושב שצריך לראות שהכלכלה מתאוששת יחד עם כוח התמחור של החברות הקטנות. בין השאר נצפה לראות שיפור בסקרי סנטמינט העסקים של החברות הקטנות ועלייה משמעותית בציפיות האנליסטים לקראת הדוחות. בינתיים הציפיות לצמיחה ברווחים מרוכזות בעיקר בחברות הגדולות כך שווילסון לא אופטימי שהראלי במניות הקטנות יימשך, בניגוד להערכות בוולס פארגו.

- חברת טקסטיל יפנית אחת עומדת מאחורי צוואר הבקבוק של שבבי ה-AI

- המשקיעים הפרטיים הסתערו על הכסף דווקא בשיא התנודתיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

אגרות החוב: אם יש נושא בו הפוליטיקה כן משפיעה ישירות הרי זו בתחום תשואות אגרות החוב, שכן כמות הגיוסים של ממשלת ארצות הברית משפיעה ישירות על התשואות באגרות החוב הממשלתיות, ומשם גם בשאר שוק האג"ח. ככל שהסיכויים של טראמפ התחזקו, התשואות עלו, שכן הצפי היה לעלייה בהוצאות הממשלתיות וירידה בגביה עקב קיצוץ מס החברות. כאמור, ההחלפה של ביידן בקאמילה האריס כמועמדת המפלגה הדמוקרטית מצמצמת מעט את הפער, אך עדיין ההערכות הן שטראמפ ינצח בבחירות. יחד עם זאת השינוי מעלה את הסיכוי לסנאט דמוקרטי וממשל מפוצל, תרחיש כזה חיובי לאגרות החוב הממשלתיות, שכן הוא מבטיח שאין לרפובליקנים שליטה מלאה על התקציב, דרך שליטה בשלושת מוקדי הכוח.

האינדיקציה המרכזית היא התשואות שעולות ויורדות במקביל לסיכוייו של טראמפ ושל הרפובליקנים בכלל. ההשפעה בולטת בעיקר בצד הארוך של העקום. המרוץ לנשיאות עוד ארוך, ושינויים רבים עוד יקרו בדרך. אולם קריאת כיוון ברורה יותר מבחינת סיכויי המועמדים השונים צפויה להשפיע יותר על תשואות האגרות הארוכות.

אירועי מאקרו קרובים: החלטת הריבית הבאה תהיה בשבוע הבא, והצפי הוא שהריבית לא תשתנה, אך שהפד' ייתן אינדיקציות ברורות שהריבית כן תרד בפגישה שלאחר מכן בספטמבר. אירועי המאקרו הבולטים השבוע הם פרסום התמ"ג לרבעון השני (ה'), שלפי הצפי יהיה 1.9% לעומת 1.4% ברבעון הראשון, ומדד האינפלציה ה-PCE שיפורסם ביום שישי. הצפי כעת הוא שהמדד יעלה ב0.1% בשיעור חודשי. מדד הליבה צפוי לטפס ב-0.2% בשיעור חודשי. זהו הנתון האחרון שעוד צפוי להשפיע משמעותית על הפגישה הקרובה בסוף יולי. אם לא תהיינה הפתעות יוצאות דופן הצפי ממשך להיות הורדת ריבית ראשונה בספטמבר.

עונת הדוחות

אם תחילת עונת הדוחות נותנת אינדיקציה כלשהי היא שהחברות עומדות בציפיות ואפילו מתעלות עליהן, אבל זה כנראה לא מספיק רק לעמוד בציפיות כדי ליצור ראלי. כך גוגל אמש עמדה בציפיות, אבל לאחר עלייה ראשונית סיימה את המסחר המאוחר בירידות קלות. כך גם נטפליקס היכתה את הציפיות, אבל התגובה לא הייתה דרמטית. נציין עם זאת שהתגובות הפושרות מגיעות לאחר עליות משמעויות בתקופה האחרונה, ונראה שעמידה בציפיות לכל הפחות תספיק כדי להימנע מתיקון עמוק, אם שאר גורמים כמו המישור הפוליטי או המדיניות המוניטרית לא יצרו הפתעות.

בדויטשה בנק ממפים את הסיכונים לשוק המניות בתקופה הקרובה: א. תמחור הגבוה יחסית לאחר הראלי המתמשך. ב מבחינה מחזורית אנחנו נכנסים לחלק הקשוח יותר של השנה על בסיס עונתי. ג. מבחינה היסטורית, קשה להמשיך את המומנטום החיובי לאחר עליה עקבית כל כך ארוכה. ד. חוסר הוודאות הפוליטי הגלובלי שגבוה באופן בלתי רגיל כעת. ה. סיכונים נוספים בלתי ידועים כמו התקלה בחלונות שהשביתה סקטורים שלמים בשבוע האחרון.

מאקרו: סין - מתעלמים מהפיל שבחדר

השבוע הפתיע הבנק המרכזי הסיני עם הורדת הריבית ב-10 נקודות בסיס ל-1.7% כחלק מהמאמץ לעמוד ביעד הצמיחה של 5% לשנת 2024. קובעי המדיניות בסין מנסים להגיב לחולשה הכלכלית גם בתחום המוניטורי בעזרת הורדת הריבית, וגם בתחום הפיסקלי בעזרת הרפורמות עליהם הכריז שי בשבוע שעבר, אבל השוק הגיב באכזבה לרפורמות. נראה שזה פשוט לא מספיק.

אנליסטים שעברו על 20 אלף העמודים של המסמך שפורסם בשבוע שעבר מצאו מעט מאד שינויים שבאמת עשויים לקדם את כלכלת סין. בעיקר אין ניסיון לתיקון המשבר בשוק הנכסים, המשבר המרכזי שמאיים על סין, אלא בעיקר עוד תמריצים שינפחו את בועת הנכסים, והשקעות מאסיביות בטכנולוגיה. ההשקעות תהיינה בתחומים כמו ציוד רפואי, מכשור מדויק, חומרים מתקדמים, שבבים וכדו'. סין אכן יעילה בהשתלטות על סקטורים ותעשייות שלמות בעזרת סבסוד ממשלתי, אבל הגישה זו בעיקר מעוררת מלחמות סחר ואנטגוניזם, ובנוסף, מתעלמת מהפיל שבחדר, או מאלפי הפילים הלבנים שנבנו ברחבי סין, ולא פותרת את בועת הנכסים והררי החוב של הבנקים והממשלות המקומיים.

שוק המניות: הסקטור המפתיע שמוביל את תחזיות האנליסטים

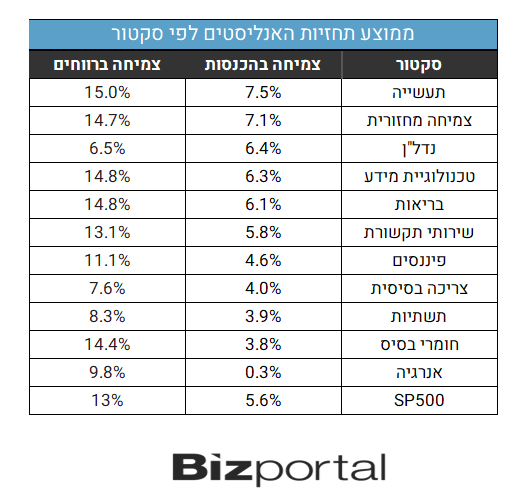

באתר המחקר FactSet אספו את תחזיות האנליסטים לשנתיים הקרובות וחילקו את צפי העלייה ברווחים ובהכנסות לפי סקטורים. ניתן היה לצפות שסקטור הטכנולוגיה יוביל את הצפי אך מתברר שהוא רק במקום ברביעי מבחינת צפי העליה בהכנסות, ובמקום השני מבחינת צפי הצמיחה ברווח למניה, מי הסקטור המוביל? התוצאה מפתיעה. להלן הטבלה לפי הסקטורים:

האנליסטים מצפים אם כן שדווקא סקטור התעשייה יציג את הצמיחה החדה ביותר גם בהכנסות וגם ברווח למנייה. מה הגורם לציפיות הגבוהות מהסקטור המשעמם בדרך כלל?

ראשית נזכיר שסקטור התעשייה אחראי על שרשרת הייצור משלב חומרי הגלם אך בדרך כלל לפני שלב המוצר הסופי. כלולות בו חברות בטחוניות, חומרי בניה, ציוד ועוד. החברות הגדולות בסקטור הן קטרפילר, ג'נרל אלקטריק חברת הרכבות יוניון פאסיפיק, RTX ועוד.

ניתוח הסיבות לצפי הגבוה חוזר להשפעות המרכזיות של השנים האחרונות – הריבית והקורונה. מדיניות ה"גבוה יותר לזמן ארוך יותר" ביחס לריבית של הפד' השפיעה על הסקטורים הרגישים לריבית, וביניהם גם סקטור התעשייה שבחלקו המודל העסקי בנוי על השקעות שנעשות באמצעות חוב, או לחלופין מושפע מיכולת של הלקוחות ללוות כדי לקנות את המוצרים והציוד.

בנוסף, מגיפת הקורונה עצרה הזמנות חדשות לזמן רב, כך גם, מאוחר יותר החשש הרחב ממיתון גרם ליצרנים ולמשווקים להיות זהירים בהזמנות חדשות גם לאחר סיום המגיפה. כתוצאה מהירידה בהזמנות התנפחו המלאים אצל הספקים והיצרנים התעשייתיים, מה שגרם לירידה במכירת מוצרים חדשים.

ציפיות האנליסטים משקפות את ההבנה שהפקק שנוצר במלאים התשחרר כמעט לחלוטין, ושהורדות הריבית יאיצו את הצמיחה בסקטור שיסגור פערים מול סקטורים אחרים שפחות רגישים לרבית.

ספנסר לרנר מנהל השקעות בחברת הרבור קפיטל מצביע על כמה תתי תעשיות בתוך סקטור התעשייה המגוון ככאלה שבעלי פוטנציאל גדל לשפר את הצמיחה. ראשית, חברות מוצרי הבנייה ציוד כבד וכלי עבודה צפויות להנות מעלייה בביקוש מצד חברות הבנייה וספקי מוצרי הבנייה.

שוק הנדל"ן בארצות הברית סובל מבעיה חמורה – המחירים עולים אך המכירות יורדות. הסיבה היא הריבית הגבוהה שמקשה על הקונים, אך מצד שני ישנו מחסור בדירות והמחירים ממשיכים לעלות. המצב הזה, בתוספת הורדת הריבית הצפויה, אמורים לעודד ניה חדשה (שימו לב לצפי לעלייה בהכנסות גם בסקטור הנדל"ן – שלישי בטבלה). שרשרת האספקה של חברות הבנייה נמצאת ברובה בסקטור התעשייה.

תעשייה נוספת בתוך הסקטור עליה מצביע לרנר, אחת צפויה למדי, היא התעשייה הביטחונית, עקב התגברות המתחים הגיאופולטיים ברחבי העולם שסובל כרגע משתי מלחמות לפחות בהיקף מלא.

תעשייה נוספת שצפויה לצמיחה חזקה היא זו של ייצור הרכיבים הדרושים ליצירת כוח החישוב, וזאת עקב בום הבינה המלאכותית שדורשת הרבה כוח חישוב. זה כולל יצרני מערכות לשליטה בטמפרטורה, איחסון אנרגיה, מפסקים, מוצרי בטיחות ועוד.

ביל הנץ', אנליסט בחברת פירסט איגל אינבסטמנט גם שורי על סקטור התעשייה. הוא מצטרף ללרנר בטענה שתעשיית מוצרי הבנייה תהנה מתנופת בניה בארצות הברית . בעוד חברות הבנייה עצמן שייכות לסקטורים אחרים, הוא מצביע על הגורמים התומכים שנמצאים בסקטור התעשייה: חומרים, כלי עבודה, כמו גם פיתוח קרקע כולל בניית כבישים, תשתיות תאורה ועוד. הנץ' גם מסכים שהתפתחות הבינה המלאכותית תגדיל את ההזמנות לרכיבים שונים הקשורים לכוח המחשוב, וגם מצטרף להמלצה על התחום הביטחוני.

בנוסף, הוא מציין את תחום התעופה. האטה בפיתוח מטוסים חדשים גורמת לציי המטוסים הקיימים להזדקן, מה שדורש יותר תחזוקה וחלפים. הנץ' מצביע גם על תחום הגז הנוזלי LNG. ממשל ביידן הודיע על עצירת כל החוזים החדשים עם לקוחות מחוץ לארצות הברית, מה שעצר פיתוח של פרויקטים חדשים, אולם לאחרונה בית המשפט פסק לטובת התעשייה, והיא צפויה לחזור לצמיחה.

- 1.h 24/07/2024 22:56הגב לתגובה זוjh