מהו הכישלון הגדול של הפד' והאם הגיע הזמן לבטל את תקרת החוב?

מאקרו: מהו הכישלון הגדול ביותר של הפד'?

"הורדת הריבית הניצית" של הפד' בשבוע שעבר בהחלט סיפקה את הסחורה וזעזעה את השוק אולי אפילו יותר מהמצופה. הורדת הריבית ברבע אחוז הייתה צפויה, אך לא התקבלה פה אחד. נשיאת הפד' בקליבלנד בת' האמק התנגדה להורדת הריבית. לדבריה "בהתבסס על הערכתי שהמדיניות המוניטרית לא רחוקה מרמה נייטרלית, אני מעדיפה לשמור על מדיניות יציבה (כלומר לא להוריד ריבית) עד שנראה הוכחות נוספות שהאינפלציה ממשיכה את דרכה לעבר היעד של 2%". אבל זה לא היה הסימן הניצי היחידי ולא החשוב ביותר.

ראשית, טבלת הנקודות המשקפת את ציפיות חברי ועדת השוק הפתוח בנוגע להמשך הייתה ניצית מאד: חברי הפד' צופים כעת רק שתי הורדות ריבית בשנת 2025 לעומת צפי ל-4 הורדות בטבלה הקודמת. חשוב מכך, הריבית הסופית ("הנייטרלית") לפי ציפיותיהם היא גבוהה יותר כעת ועומדת על 3%. עוד עולה מהטבלה כי הפד' לא צופה כעת שהאינפלציה תחזור ליעד בשנת 2025 כולה והם מעריכים כי היא תעמוד בסוף השנה הבאה על 2.5%, גבוה משמעותית מהצפי הקודם ל-2.1%.

גם מסיבת העיתונאים עם יו"ר הפד' ג'רום פאוול הייתה ניצית למדי, למרות שהוא ניסה לרכך אותה קצת. המסר הוא שככל הנראה לא תהיה הורדת ריבית נוספת בינואר. כמו כן, פאוול אמר שאנחנו ב"שלב חדש" בסייקל הריבית. כלומר, אם השלב הקודם היה הורדות ריבית (3 ברציפות), השלב החדש הוא עצירה בהורדות הריבית או לפחות האטה. המשמעות היא שהפוקוס של הפד' משתנה, שוב, מהתמקדות בתעסוקה חזרה להתמקדות באינפלציה, במה שנראה כמו מדיניות זיג זג.

למרות שכל זה היה די צפוי, וגם כתבנו על כך בשבוע שעבר, השוק הגיב באגרסיביות עם ירידות חדות במניות, התחזקות הדולר ועליית תשואות אגרות החוב. גם בשוק הסחורות נרשמו ירידות חדות ואפילו שוק הקריפטו עצר בחריקת בלמים את הראלי. למה התגובה הייתה חריפה כל כך?

- טראמפ צפוי להכריז בשבוע הבא על מועמדו לראשות הפד

- הפד לא ממהר לשנות כיוון: “הנתונים יובילו אותנו”

- המלצת המערכת: כל הכותרות 24/7

הסיבה היא שכנראה ההחלטה לא הייתה צפויה כל כך. חשוב לזכור שהפד' ממשיך להיות "תלוי בנתונים", ולכן הצפיות הנוכחיות, כפי שקרה לקודמות, ישתנו על בסיס חודשי ולפעמים אפילו שבועי. קריאה במדורי הפרשנויות באתרי הכלכלה תתן טווח הערכות שנע בין העלאת ריבית בשנת 2025 לנוכח התפרצות חוזרת של האינפלציה, ועד ארבע הורדות ריבית לנוכח ירידת תשואות גלובלית, והעובדה שאינפלציית הליבה ממשיכה לרדת (למעשה, ללא רכיב הדיור האינפלציה לפי מדד הPCE כבר ביעד). חוסר הוודאות הזה הוא בעיה לא פשוטה והוא אולי המנוע העיקרי לתנודתיות יתר.

המסקנה היא שהפד' לא ממש מספק תחזיות אמינות לטווח הבינוני, ולעיתים קרובות נכשל גם בלשקף לשוק אפילו מה יהיה הצעד הבא. לכן, גם כעת יש לקחת את כל מה שנאמר בשבוע שעבר, ויאמר בשבועות הקרובים מצד בכירי הפד' בעירבון מוגבל כי הכל יכול להשתנות באבחת נתון כזה או אחר. זהו אולי הכשלון הגדול ביותר של הפד' בשנים האחרונות. למעשה הבנק המרכזי איבד כל אמינות ביחס לציפיות שלו לעתיד או ליכולת שלו לשקף לשוק מה יהיו הצעדים הבאים במדיניות המוניטרית. המציאות הזו מייצרת חוסר יציבות וזעזועים מיותרים בכלכלה ובשווקים.

כך ניתן להסביר את הזעזועים המוגזמים בשוק אחרי ההחלטה האחרונה שהייתה כביכול צפויה ואמורה להיות כבר מגולמת כבר בשוק. כלומר, הזעזועים מראים שההחלטה לא הייתה לגמרי צפויה ולא מגולמת בשוק, ושאין שום וודאות מה יהיה הצעד הבא של הפד'. הנה, גם לגבי ינואר עדיין אין לנו מושג מה יעשה הפד' ושוב חוסר הוודאות הזו ייצר מלל אינסופי ותנודתיות מיותרת בשווקים השונים.

קיראו עוד ב"גלובל"

מאקרו: אולי הגיע הזמן לבטל את תקרת החוב?כבר ביום שישי התזה הניצית הועמדה למבחן ראשון, כשמדד ה-PCE הגיע טוב מהצפוי, כלומר האינפלציה במדד המועדף על הפד' שבודק את שינוי המחירים בהוצאות הצרכנים, קרוב יותר ליעד ממה שצפו קודם לכן. השוק הגיב בעליות, שנמשכו גם ביום המסחר הראשון השבוע. עוד כמה נתונים בכיוון הזה וגם ציפיות הריבית ישתנו, שוב.

מה שמדאיג במגמה החיובית שהחלה להיווצר מאז יום שישי זה שגם התשואות המשיכו לטפס, ובמקביל הדולר חזר להתחזק אחרי מימושים קלים ביום שישי. התשואות על האגרות ל-30 שנה נמצאות כעת בשיא שלא נראה מאז מאי – 4.78% והתשואות באגרות החוב לעשר שנים מעל הרף הסימלי של 4.5%. כך גם באופן מוזר ריבית המשכנתאות בעליה חדה מאז שהפד' החל להוריד את הריבית. תשואות כל כך גבוהות לאורך זמן יכולות "לשבור" את שוק המניות בסופו של דבר, או לכל הפחות לדרוש התאמת מכפילים בשוק המניות לרמות תשואה שונה בשוק אגרות החוב.

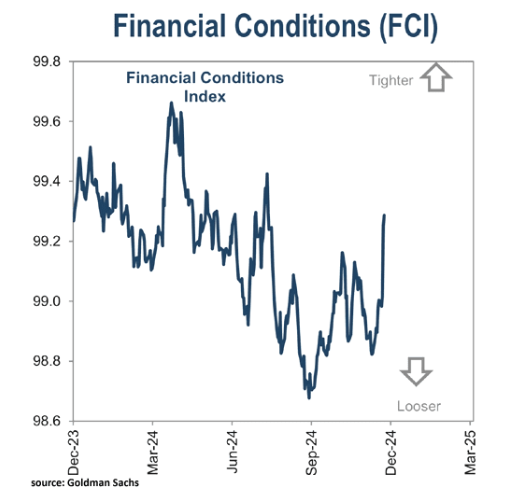

בנוסף, עליית התשואות משמעותה שהתנאים הפיננסים הדוקים יותר, מה שבצורה עקיפה מסייע לפד' במלחמה באינפלציה, אבל מכביד על המשק, וכאמור, גם על שוק המניות.

ייתכן עם זאת שהמשך העלייה בתשואות לא נובעת מהמדיניות הצפויה של הפד', שאולי בסופו של דבר לא תהיה כל כך ניצית כתלות בנתונים, אלא מהבלגאן התקופתי סביב תקרת החוב. שוב נדרשים המחוקקים לעשות את הדבר השנוא עליהם ביותר – להגיע להסכמה חוצת מפלגות כדי להעלות את תקרת החוב בשני בתי הנבחרים, אחד הנשלט על ידי הרפובליקנים והשני על ידי הדמוקרטים, והם ממש מתקשים בכך.

הסאגה התקופתית סביב תקרת החוב מעוררת שאלות קשות על התועלת שבה. המטרה המקורית של יצירת תקרת החוב הייתה להאט את קצב עליית החוב, אך זו מטרה שהיא מעולם לא השיגה, שכן כל פעם שהממשל רצה לגייס יותר חוב הוא פשוט העלה את התקרה. הבעיה שהיא לא רק לא מועילה בעצירת התנפחות החוב הממשלתי היא גם יוצרת נזק, שכן כל פעם שנוצר הצורך להעלות אותה שוב מתפתחת אי יציבות פוליטית, ניסיון להגיע להסכמות בשנייה האחרונה וזעזוע מיותר בשווקים. טראמפ כבר משתעשע ברעיון לבטל אותה, וייתכן שזה לא רעיון כל כך גרוע, למרות שיש הטוענים שזה סימן רע לכך שהוא מתכוון להתנהג בחוסר אחריות פיסקלית.

ברור שחוב שיוצא משליטה הוא בעיה, אך גם אם זו בעיה, תקרת החוב היא לא הפתרון ומעולם לא הייתה. "חוסר אחריות פיסקלית" הוא שמם הנרדף של שני הממשלים האחרונים, הראשון של טראמפ, וזה של ביידן, למרות קיומה של תקרת חוב תיאורטית לאורך כל התקופה. מה שאמור לעצור בסופו של דבר את ההתנפחות הלא מבוקרת של החוב האמריקאי זה התנהגות אחראית של המחוקקים. התמריצים לפעול כך ייתכן שיגיעו מריבית שתלך ותתפח על החוב הממשלתי או ממודעות הציבור שיגרום ללחץ וכדו' (אולי האמריקאים יכולים ללמוד דבר או שניים מארגנטינה בנושא הזה), לא מתקרה שמזיזים כל פעם מחדש תוך יצירת רעש אינסופי ואי יציבות פוליטית או אפילו השבתה מלאה או חלקית של הממשל. נראה בברור שהניסוי הזה פשוט נכשל ואין טעם להתעקש עליו. טראמפ כבר הראה סימנים לכך שנושא התנפחות החוב כן מטריד אותו. לכל הפחות זה הניע אותו ליצור את DOGE בראשות אלון מאסק ווויק רמאסוואמי, גוף שנועד להילחם ישירות בהוצאות המיותרות בממשל האמריקאי המנופח. האם זה יצליח או לא? קשה לדעת. מה שבטוח לא עובד זה מנגנון תקרת החוב.

שוק המניות: האם הגיע (סוף סוף) זמנן של המניות הקטנות?

אחד הדברים המתסכלים בשוק המניות בשנתיים האחרונות היה להיות מנהל קרן של מניות קטנות, או להיות משקיע שבחר באופציה הזו. שוב ושוב לאורך השנתיים האחרונות נשמעות תחזיות על כך שהגיע סוף סוף זמנן של המניות הקטנות לפרוץ, שוב ושוב נראים סימנים שהנה מגיעה הפריצה הגדולה, ושוב ושוב מדדי המניות הקטנות מאכזבים.

כך ברידות החדות לאחר הודעת הריבית המניות הקטנות הובילו את הירידות, ובהתאוששות בימי שישי ושני הן פיגרו מאחור, ושוב רחוקות מאד מהתשואות המרשימות של מדדי המניות הגדולים. המשקיעים חוששים ממדיניות מוניטרית ניצית יותר, כשריבית גבוהה פוגעת יותר במניות הקטנות. אבל כל פעם זה סיבה אחרת, בשורה התחתונה המניות הקטנות פשוט לא מספקות את הסחורה.

אולי עכשיו הגיע הזמן? כך כתב הכלכלן ג'רמי סיגל בבלוג השבועי: "אני מצפה שהרווחים בשוק הרחב ביותר בשנת 2025 יהיו צנועים יותר מאלו של שנת 2023 או 2024, כשקרוב לוודאי שמדד ה-SP500 יעלה בין 0% ל-10%, ולא ניתן לשלול גם ירידות. סקטורי הצמיחה עלולים להתמודד עם שיעורי ריבית עולים, ואני יכול לראות מקרה שאם ירדו בכ-10%, בעוד המניות הקטנות ומניות הערך, במיוחד כאלה הקשורות בייצור מקומי יכולים לראות התחזקות יחסית ולהשיא בין 5% ל-15%".

- 1.שמואל 24/12/2024 16:16הגב לתגובה זואני מציע שכל אזרח יקבל הבייתה מכונה וידפיס כסף כמה שהוא צריך כמו מונופול אין צורך באחריות ואין דבר כזה חוב....לכולם יהיה אין סוף כסף שכנראה לא שווה את הנייר שהוא מודפס עליו