קרנות השתלמות המסלול המנייתי בנובמבר: מי עלתה ב-0.7% ומי איבדה החודש יותר מ-1%?

לאחר חודש אוקטובר שהיה אחד החודשים הטובים בהיסטוריה של שוקי המניות בעולם והביא לעליה של כמעט 5% בתשואות במסלול המנייתי, חודש נובמבר הוא קצת יותר 'נורמלי', ובו נצפתה שונות לא קטנה בין הגופים.

אמנם בחודש נובמבר קרנות ההשתלמות המנייתיות הניבו תשואה ממוצעת שלילית של 0.31%, אך מתחילת השנה מדובר בתשואה חיובית של 19.5%, ב-3 שנים מדובר על תשואה ממוצעת של 49% וב-5 שנים מדובר על לא כ-77%. את התשואות הללו יכול לספק רק האפיק המנייתי.

לשם השוואה, המסלול הכללי, בו החלק המנייתי בתיק הוא קטן יותר, הניב מתחילת השנה 12.17%, ב-3 שנים 28.6% וב-5 שנים השיג קצת יותר מ-42%.

חודש אחד אומנם לא אומר הרבה - וכאמור חודש נובמבר לא הניב תשואה טובה - אבל התשואות הטובות הן מגמה ארוכת טווח. שוקי המניות בעולם בוערים בשנים האחרונות. הריבית האפסית וחוסר אלטרנטיבות ההשקעה מזרימים כספים לשוקי המניות והמגמה הזו רק הולכת וגדלה. מצד אחד, זה מפחיד, זו תחושה של בועה ויש בהחלט מקומות (לא מעטים) בועתיים בשוק, מצד שני - אם אתם לא שם "אכלתם אותה". אז מה לעשות? הכלל הפשוט ביותר עדיין תופס - אם אתם במשחק לטווח בינוני-ארוך, שוק המניות הוא בשבילכם (כחלק מהתיק ועם פיזור מתאים). אם אתם משקיעים לטווח קצר, אתם לא צריכים להיות בשוק, אלא אם אתם יכולים לסבול הפסד. בכל מקרה, בשבילכם, זה יכול להיות "משחק רווחי", אבל זה קרוב יותר להימורים.

- "שרי החינוך באים והולכים ובשביל שלא תהיה שביתה הם נותנים עוד כסף"

- טסלה מבקשת לאשר חלוקת מניות הטבה בשיעור של 3 ל-1: איך תגיב המניה?

- המלצת המערכת: כל הכותרות 24/7

בואו לבחור את איש השנה שלכם: דירוג אנשי השנה של ביזפורטל יוצא לדרך - הצביעו והשפיעו (להצבעה לחצו כאן)

חוכמה בדיעבד? לא בטוח

מבט על תשואות בשוק המניות בשנים האחרונות אפשר לקבל דרך קרנות ההשתלמות המנייתיות. קרנות השתלמות הן אפיק חיסכון לטווח בינוני ובמקרים לא מעטים גם לזמן ארוך. החוסכים מחויבים לחסוך למשך 6 שנים, אבל רבים מעדיפים להמשיך ולחסוך בקרן ההשתלמות מכיוון שהיא מאפשרת חיסכון גדול במסים (לצד הטבת המס בהפקדות, אין מסים בפירעון).

המכשיר הפופולארי הזה מאפשר השקעה במסלולים שונים - מסלול כללי שבו יש מרכיב מנייתי, אבל מרכיב אג"חי גדול משמעותית ומסלול מנייתי שבו המניות הן המרכיב המשמעותי.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

לאורך זמן המניות מספקות תשואה גבוהה ממכשירים סולידיים, כאשר הנחת הבסיס שגם אם תהיה ירידה ואפילו מפולת בשוק, על פני זמן, המניות מתקנות. היסטורית זה נכון. תיאורטית זה מתבקש שכן סיכון הולך יחד עם סיכוי. שוק המניות מסוכן יותר ולכן המשקיעים מקבלים פיצוי - תשואה.

ועכשיו למספרים:

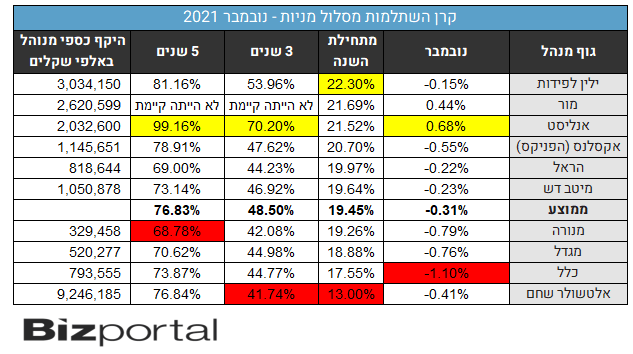

בדירוג החודשי מובילה אנליסט עם תשואה של 0.68%, אחריה מור עם 0.44%. כל השאר - הניבו תשואה שלילית, ילין לפידות 0.15%- ואחריה הראל עם 0.22%-.

בתחתית נמצאות מגדל עם 0.76%-, מנורה עם 0.79%- ונועלת את טבלה כלל עם 1.1%-.

מתחילת השנה - ילין לפידות ממשיכה להוביל עם 22.3%, אחריה מור עם 21.69%, והשלישית היא אנליסט עם 21.52%.

בתחתית: רחוק מכולם אלטשולר שחם עם 13% בלבד - אך בטווח ארוך יותר של 5 שנים היא עדיין רביעית מלמעלה.

בדירוג לשלוש שנים - אנליסט מובילה רחוק מעל כולם עם עם 70% תשואה, אחריה ילין לפידות עם 53.96%, אקסלנס של הפניקס השלישית עם 47.62% ואחריה מיטב דש עם 46.92%.

בתחתית: כלל עם 44.77%, הראל עם 44.23%, מנורה עם 42.05%, ואלטשולר שחם שחטפה השנה מכה קשה נועלת את הטבלה עם 41.74% בלבד.

בדירוג לחמש שנים אנליסט בצמרת עם 99.16%, אחריה ילין לפידות עם 81.16%, הפניקס עם 78.91%.

בתחתית: מגדל עם 70.62%, הראל עם 69%, ונועלת את הטבלה - מנורה עם 68.78%.

התשואות האלו טובות בהרבה מהמסלול הכללי (לדירוג קרנות השתלמות במסלול כללי). אז נכון שרובכם מעדיפים אותו, אבל להשקעות לטווח ארוך, לא בטוח שאתם צודקים. נכון - אין נביאים, אבל יש את ההיסטוריה שתומכת במניות. זו לא חוכמה בדיעבד, זה הרציונל הנכון להשקעות מסוג כזה.

המרווחים בין הקרנות על פני זמן ארוך מתכנסים (תופעת ההתכנסות למרכז), ועדיין אפשר לקבוע שהגופים שבהם ניהול ההשקעות נעשה על ידי הבעלים - אנליסט, ילין לפידות, אלטשולר שחם, ואקסלנס (הפניקס), התשואות טובות יותר במסלול הזה.

שימו לב לתשואות של קרנות ההשתלמות מתחילת השנה - 20%, בשלוש שנים - 50%-70% ובחמש שנים - 80%-100%. מספרים מדהימים (וזאת עוד כשהחשיפה למניות היא גבוהה אבל לא מלאה). זה לא יכול להמשיך כך: זה הרבה מעבר לממוצע הסביר של שוק המניות. זו תקופה נדירה וחריגה ועדיין - התיאוריה תופסת: האפיק המנייתי למשקיעים לטווח ארוך, טוב ונכון בכל נקודת זמן כי לא ניתן לתזמן את השוק

שוק קרנות ההשתלמות מנהל כ-330 מיליארד שקל, מהווה יותר ממחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). הצמיחה בשוק נובעת בעיקר מהיתרונות הגלומים בקרנות השתלמות. קטגוריית ההשקעה המובילה בקרנות השתלמות היא קרנות כלליות (כ-75% מההיקף הכספי). הקרנות המנייתיות מהוות כ-12-15% מהשוק בלבד.

לקריאה נוספת:

>>> נובמבר בקרנות ההשתלמות במסלול הכללי: מור אנליסט והראל מובילות - מיטב ואנליסט ראשונות ב-3 שנים

>>> שוק המניות יקר? אחוז המניות בקרנות ההשתלמות מזנק ל-45% בממוצע במסלול הכללי

- 3.י 19/12/2021 00:24הגב לתגובה זולהיזהר מללכת עיוורים אחרי הכתבה שלא מזכירה שהסיכון גם גבוה במנייתי וזה שהיו 5 שנים טובות לא אומר על ה5 הקרובות

- 2.ויטלי 18/12/2021 18:55הגב לתגובה זובקיצור, עדיף מדד SPY - אותם 20% בשנה בפחות דמי ניהול

- 1.רפי 16/12/2021 19:35הגב לתגובה זוהאם זה נכון ש"מור" נתנה בשנתיים ו.. שהיא קיימת יותר מהאחרות ב 3 שנים???