קרנות השתלמות - אנליסט ומור הפסידו החודש הכי פחות; אלטשולר שוב בתחתית

חודש אפריל היה שלילי בשווקים בעולם וכתוצאה מכך גם קופות הגמל וקרנות ההשתלמות הציגו תשואות שליליות. התשואה הממוצעת עמדה על 1.18% - אבל צריך לומר שאלטשולר שוב נמצא בתחתית ובפער גדול מהאחרים. כעת התירוץ של סין כבר פחות רלוונטי שכן אלטשולר יצא מההשקעה במניות סיניות.

מדובר בחודש שלישי עם תשואה שלילית מתחילת השנה, כאשר חודש מרץ הוא החודש היחיד מתחילת השנה עם תשואה חיובית. רק שכדאי - שוב - לציין ולהזכיר, שאם אתם משקיעים לטווח ארוך אז לא צריך להתרגש מתקופות של ירידות. האם הירידות נגמרו או יימשכו חודשים ושנים קדימה? אף אחד לא יודע. העולם רק מתחיל להעלות את הריבית ולצאת מ'ריבית אפס' שהיתה פה יותר מעשור. אבל כאשר מסתכלים על הגרפים בטווחים של עשרות שנים - כנראה ששוק ההון ימשיך לעלות לאורך זמן. הבעיה היא כמובן תמיד מתי להיכנס ומתי לצאת. אף אחד לא יודע לתזמן את השווקים, וגדולי המשקיעים יגידו לכם שמילת הקסם היא 'סבלנות'. כלומר לא להיכנס לאופוריה מעליות ולא לברוח בהיסטריה כשיש ירידות. ובואו נזכור שגם אחרי הירידות הנוכחיות - השוק עדיין נמצא מאוד למעלה, עוד לא חזרנו אפילו לגבהים של טרום משבר הקורונה. השווקים עדיין מעל.

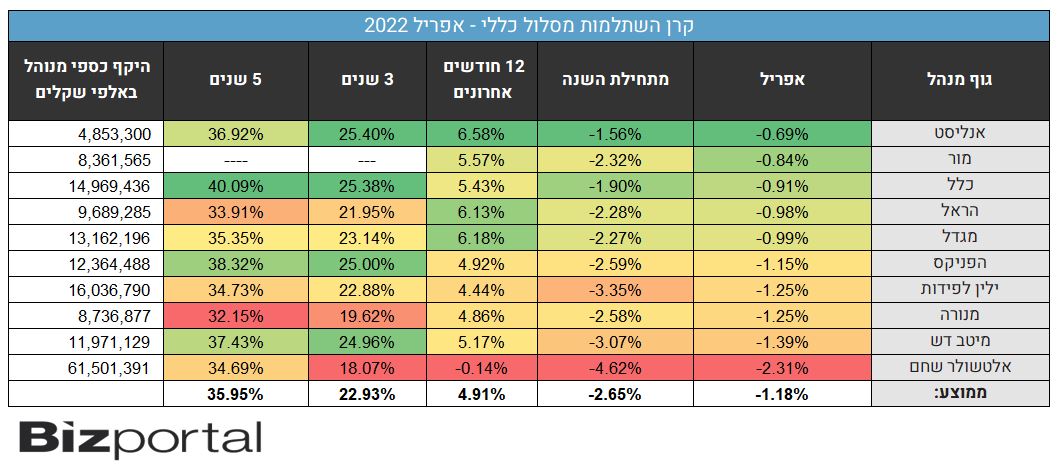

הנה התשואות במסלול הכללי בחודש אפריל 2022 :

נציין שיש גם גופים קטנים כמו איניפיניטי (החלו לפעול לפני כשנה ומנהלים כ-20 מיליון שקל בלבד, בעוד הגופים הגדולים מנהלים מיליארדי שקלים). התשואה שלהם החודש עומדת על בערך 1.8%-

- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

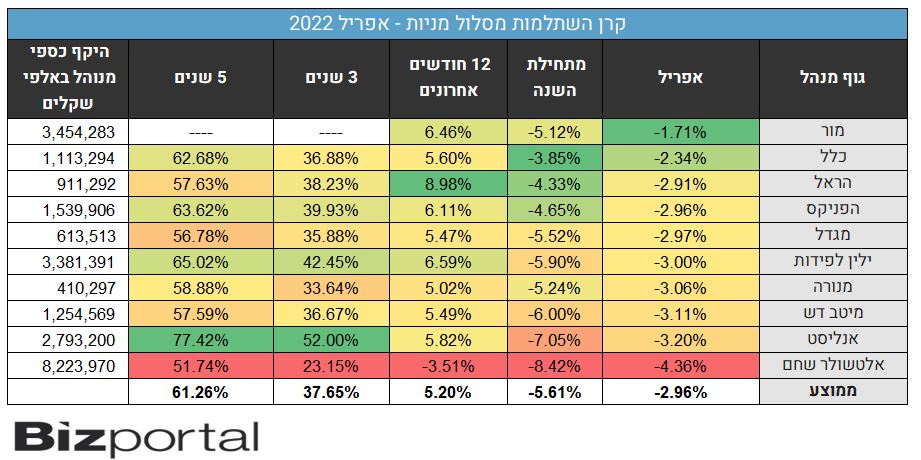

והנה התשואות במסלול המנייתי בחודש אפריל:

איזה מנהל לבחור? יותר חשוב כנראה פשוט להיות בשוק

כאשר מסתכלים לטווחים קצרים נדמה שיש הבדלים משמעותיים בין המנהלים, אבל מאחר שאי אפשר באמת לדעת מראש אלו מנהלים ישיגו תשואה עודפת לעומת מנהלים אחרים - זה פחות חשוב איפה תבחרו לשים את הכסף. וורן באפט אומר שהדבר היחיד שעליו אתם יכולים להשפיע אלה דמי הניהול, אז לכן חשוב לוודא שאתם מקבלים את דמי הניהול הנמוכים ביותר שאתם יכולים.

- 2.אלטשולר ריווחית מאוד 17/05/2022 15:29הגב לתגובה זוהערכת השווי מגלה: אלטשולר רכשה ב-70 מ' תיק של 70 מיליארד מפסגות דוח של PwC מגלה כי בניכוי הלוואה שלא עברה בעסקת פסגות, אלטשולר שילם על בית ההשקעות כולו 606.5 מ' ש'. רק לאחר מכן הגיעה המכירה בסך 537 מ' של חלק מהפעילויות לרני צים, כך שהסכום נטו ששילמה על המהלך כולו הוא 69 מ'. דמי הניהול מהתיק שנרכש ירדו עד 2050 מ-105 מ' ל-400 א' פסגות זהבית כהן הערכת שווי גלעד אלטשולר רני צים בצד התוצאות החיוביות לרבעון האחרון של 2021 ולשנה כולה, שלבד מהצמיחה בפנסיה ובריחת לקוחות בגמל, הושפעו גם מקליטת נכסי החיסכון הטווח של בית ההשקעות פסגות, ב {אלטשולר שחם גמל} צירפו דוח הערכת שווי לעסקת פסגות שערכו במשרד רואי החשבון PwC. הדוח מגלה: החברה קנתה ב-70 מיליון שקל בלבד תיק של 70 מיליארד שקל.

- 1.זקןעץ 17/05/2022 14:29הגב לתגובה זוגם אלף פרסומות יעני שנונות לא יעזרו לכם. אתם גרועים וזחוחים. דמי ניהול מופקעים ותמורה אפסית.