קרנות השתלמות במרץ: מי הבולטות ומי איכזבה עם תשואה שלילית?

קרנות השתלמות נחשבות כהשקעה לטווח הבינוני אבל זה לא אומר שאי אפשר להשאיר את הכסף ולהמשיך לחסוך גם כשהוא נזיל. למעשה - רבים עושים את זה ונהנים מיתרון המס הגדול - אין מס על רווחי הון בקרנות השתלמות. המשמעות היא עוד עשרות אחוזים בתשואה לאורך השנים שנשארים אצלכם ולא יעברו לקופת המדינה. וזה כמובן מצוין. בחודשים האחרונים, כנראה בשל ההרעה הכלכלית, יש פדיונות בקרנות ההשתלמות הגבוהים מבעבר. לא בהיקפים מדאיגים כשלצידם יש גם יצירות שוטפות כחלק מתשלומי המעביד והעובד לקרנות ההשתלמות, אבל זה כבר מגיע להיקף של מאות רבות של מיליונים בחודש.

>>> לדירוג קופות הגמל להשקעה לחודש מרץ ומתחילת השנה

בחודש מרץ וול סטריט עלתה בצורה יפה וסייעה לקופות להשיג תשואה חיובית, למרות החולשה בארץ. הנאסד"ק קפץ ב-5%, ה-S&P500 עלה ב-2%, בעוד ת"א 35 עלה ב-0.3% בלבד ות"א 125 עלה ב-0.4%. גם העלייה באגרות החוב הממשלתיות והקונצרניות בארץ סייעו לתשואה החיובית.

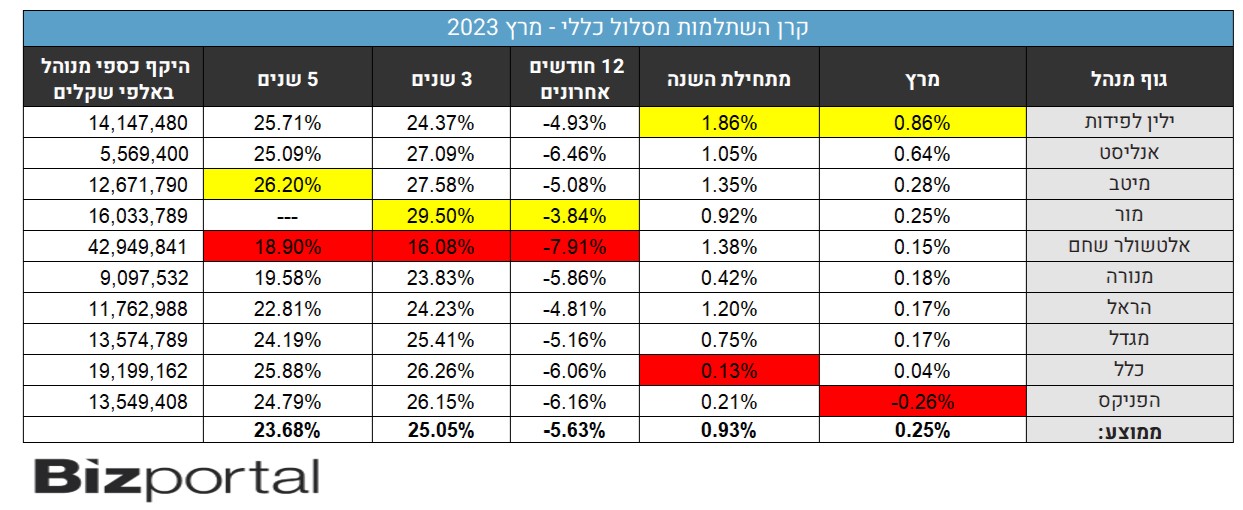

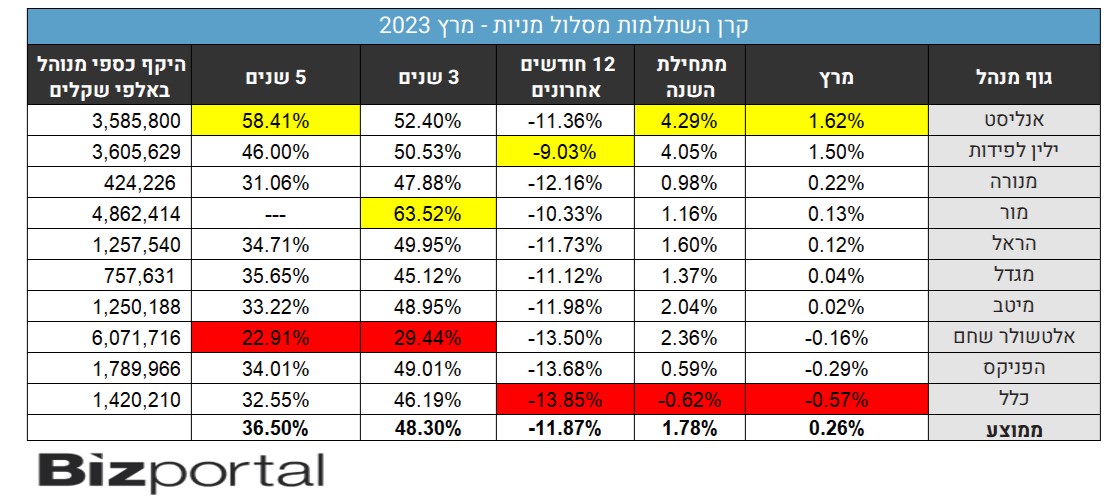

כשאתם בוחנים את התשואות לטווח הבינוני של 3 ו-5 שנים שימו לב שקרה משהו מעניין - התשואה ל-3 שנים טובה יותר מזו של 5 שנים. במסלול הכללי הפער די זניח, כאחוז וחצי. התופעה חריפה יותר במסלול המנייתי - שם התשואה ל-3 שנים עומדת על 50%, בעוד זו ל-5 שנים 'רק' על 38%. בדרך כלל זה לא קורה כמובן כי ברוב השנים יש עליות בשווקים. אבל מה שקרה הוא שב-2018 היו תשואות שליליות. קשה קצת לזכור אחרי הירידות בקורונה ובשנה האחרונה. אבל ב'זנב' של התשואה ל-5 שנים היו ירידות. התוצאה היא שהנתונים של 2018 'מושכים' את התשואה ל-5 שנים למטה ומורידים אותה אל מתחת לתשואה ל-3 שנים. זו אנומליה מעניינת ובהנחה שהשווקים יחזרו לעלות בשנים הבאות - היא תיעלם.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

תשואות קרן השתלמות מרץ 2023, מסלול כללי

תשואות קרן השתלמות מרץ 2023, מסלול מנייתי

ומה עשו הקרנות בשנה האחרונה? מור ראשונה עם מינוס 3.84%. ילין לפידות עם מינוס 4.93%. אחר כך מגדל ומיטב. אטלשולר עדיין אחרונה עם מינוס 7.9%, אבל צריך לומר - אלטשולר מצמצם משמעותית את הפערים בחודשים האחרונים וגם בחודש הזה הפער ממשיך להצטמצם, והוא כבר לא אחרון בחלק מהתקופות.

וזה רק אומר לכם שוב - אי אפשר לדעת איזו חברת ניהול תצליח יותר בעתיד. "תשואות העבר לא מעידות על העתיד" כותבים לכם בתי ההשקעות מדי חודש. הם כמובן חייבים לכתוב את זה, כך החליט הרגולטור, אבל מיד אחר כך הם מנסים להגיד לכם 'היינו טובים' (ולכן משמע שגם נהיה טובים בהמשך). אבל חודש אחרי חודש רואים שזה לא נכון. בתי השקעות שהיו ראשונים בשנה שעברה נופלים אפילו למקום האחרון ומנגד - בתי השקעות שנכשלו בשנה שעברה עשויים להפתיע לטובה.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

קראתם כאן לראשונה לפני שנתיים שאלטשולר מתחיל לפשל, וגם על כך שהוא מתחיל לצאת משם - והנה החודש הוא יוצא מהמקום האחרון במסלול המנייתי ל-12 חודשים. האם זה יימשך? אף אחד לא יודע, מי שהוציא את הכסף מאלטשולר כשהתשואות שלו נפלו אולי הרוויח בטווח הקצר (כשנמנע מהמשך הירידות באלטשולר בחודשים שלאחר מכן) אבל רוב הציבור כנראה יצא מאלטשולר רק אחרי רוב הירידות בבית ההשקעות (והנה הטעות שעושים מי ש'רודפים' אחרי תשואה). ועכשיו אותם חוסכים גם לא נהנים כשהוא סוגר את הפערים. כלומר, הציבור לא מצליח לתזמן את השוק, אבל מנסה לעשות את זה שוב ושוב. זה נכון לשוק כולו כמו שזה נכון למעבר בין בתי ההשקעות והריצה חסרת תכלית לבית ההשקעות ש'עכשיו עושה את התשואה הטובה ביותר'. לכו תדעו, בסוף אלטשולר אולי עוד יצחק על מי שעזבו אותו.

אז תשואה היא פרמטר שאתם לא יכולים להשפיע עליו - אף אחד לא יודע איזה בית השקעות יצליח יותר בהמשך. אבל יש פרמטר שאתם כן יכולים להשפיע עליו: דמי הניהול. דמי ניהול הם כסף שבית ההשקעות לוקח לכם על כך שהוא מנהל לכם את הכסף. "תשואה באה והולכת - אבל העמלה תמיד נשארת" אומר המשקיע האגדי וורן באפט ובעצם אומר לכם שאתם יכולים וצריכים להוריד למינימום את גובה דמי הניהול שאתם משלמים. זה אולי נשמע קצת, אבל זה פוגע לכם משמעותית בתשואה (להרחבה)

- 2.אזרח ותיק 20/04/2023 18:48הגב לתגובה זולא פלא שהחודש הם היחידים במינוס

- צבי 22/04/2023 19:00הגב לתגובה זולדעתי מאז שהם קנו את הלמן אלדובי הם מזייפים בגדול גם אלטשולר שחם שקנו את פסגות הפסידו המון כסף למשקעים

- 1.למה אין טבלת השוואה של קרנות השתלמות ב s&p (ל"ת)רון 20/04/2023 15:44הגב לתגובה זו