התוצאות המאכזבות של הגופים המוסדיים בגמל ובפנסיה והמסלול הפופולארי שסיפק תשואה עודפת

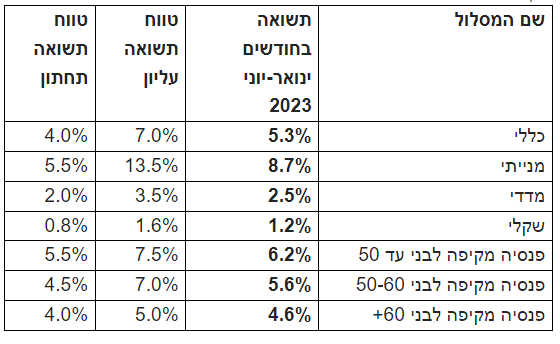

בחודש יוני סיפקו הפנסיות וקופות הגמל-קרנות השתלמות במסלול הכללי תשואה משוקללת של 1.7%, כאשר הטווח היה ב-1.3% ל-2%. במחצית הראשונה של השנה התשואה המשוקללת היתה 5.3% ובממוצע בין 4% ל-7%. קל ליפול למחמאות - כל הכבוד לגופים המנהלים, במיוחד אחרי שנה של הפסדים. אבל האם זה נכון?

המסלול הכללי הוא ערבוב של מסלול אג"חי לצד מנייתי, ערבוב של השקעות בארץ והשקעות בחו"ל. כשמבינים ומכירים את הרכב תיקי הגמל והפנסיה, מבינים שהגופים האלו לא עושים תשואה בשמיים. למעשה בהינתן דמי הניהול שלהם, רובם משיגים לכם תשואת חסר.

הערכה למחצית הראשונה של השנה - נתונים באדיבות מיטב

הצעירים רוצים - S&P

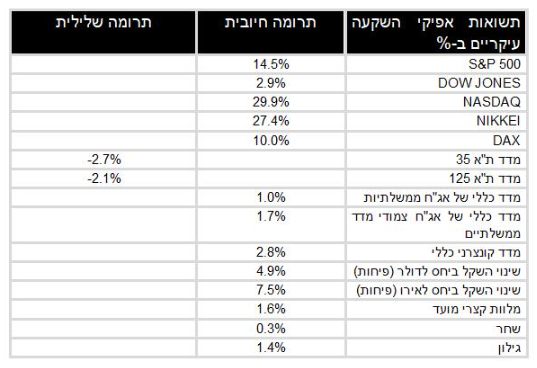

נתמקד במסלול המנייתי. לכאורה תשואה מדהימה - 8.7% במחצית הראשונה, תורידו מזה דמי ניהול, תשוו את זה למדדים המובילים בעולם, תקבלו תשואת חסר. הציבור בשנים האחרונות, בעיקר הציבור הצעיר, פונה למכשירים עוקבי מדדים. הגישה היא שאין טעם לתת למנהל השקעות לבחור מניות מועדפות כי הוא לוקח על זה דמי ניהול שבהגדרה מייצרים תשואת חסר. במקביל, יש אפשרויות מאוד זולות במעקבים אחרי מדדים מובילים כשהאפיק המוכר והמקובל הוא מעקב אחרי מדד S&P500. המדד הזה מבטא את 500 המניות המובילות בוול סטריט והוא סוג של בנצ'מרק עולמי לשוק המניות. נכון, הוא לא מבטא רק את מניות הטכנולוגיה (בשביל זה יש את הנאסד"ק), הוא לא מבטא את הגדולות ביותר (בשביל זה יש את הדאו ג'ונס), הוא אוסף של 500 חברות גדולות, חשובות רובן עם פעילות גלובלית.- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

ואם כך למה לא להיצמד אליו? ובכן, רבים נצמדים אליו, אך עדיין הוא לא מספק תמונה עולמית לשוק המניות, הוא כן סוג של בנצ'מרק לפנסיות ולקופות הגמל המנייתיות שהן בהגדרה מנהלות את רוב הכסף בחו"ל. ובחו"ל העיקר (הנרוב הגדול) הוא בוול סטריט. במילים אחרות, מי שמשקיע בקרן מנייתית, קופת גמל מנייתית, משקיע במשהו דומה, בטח לא זהה, למדד ה-S&P. אמור להיות מתאם מסוים על פני זמן. ובהינתן שזה גם זול יותר מבחינת דמי ניהול, המכשירים העוקבים אחרי ה-S&P צוברים תאוצה.

מי שרוצה לייצר תמהיל עוד יותר מגוון, עשוי לעשות זאת עם מעקב אחרי מדדי מניות אחרים ומי שרוצה מסלולים מעורבבים כמו המסלול הכללי, יכול לחלק את ההשקעה בין קרנות-קופות עוקבי מדדים שונות, אם כי, למעט ה-S&P השוק המקומי דל בהצעות. אפשר לגוון ולפזר את מסלול ה-S&P עם מסלול אג"חי וליצור סוג של "מסלול כללי" חדש.

מיהו צעיר?

בכל מקרה, לצעירים זה לא אמור לשנות כי הם ובצדק מבינים שצריך להשקיע במניות. הגישה המקובלת היא שמכיוון שיש להם הרבה שנות חיסכון אזי גם אם תהיה מפולת בשווקים הרי שיהיה להם זמן ליהנות מהתיקון. ההנחה הרווחת היא שמה שהיה הוא שיהיה - ששוק המניות מניב לאורך זמן תשואות עודפות על פני המסלולים הסולידים. ואם כך - כמה שיותר מניות הרי זה מבורך.

בפועל, בהינתן שתוחלת החיים עולה, שאנשים עובדים עד גילאים מאוחרים מבעבר ושהמפולות והתיקונים בשוק ההון מתקצרים, יכול מאוד להיות שצריך לשנות דיסקט ולחסוך בשיעור גבוה יותר במניות גם במסלולים לגילאים של 50-60 - אבל על הסוגיה החשובה הזו בפעם אחרת.

קרנות השלמות עוקבות S&P - דמי ניהול נמוכים, תשואה גבוהה בחצי הראשון של השנה

במחצית הראשונה של השנה מדד ה-S&P ניצח בקלות את הגופים המוסדיים. לא רק הוא, שורה של מדדים עולמיים ניצחה את הניהול המוסדי. זה לא רק במחצית הראשונה. בפועל ניהול פסיבי דרך מדדים מספק תשואה עודפת על ניהול אקטיבי. זה לא תמיד, זה לא אצל כל הגופים. יש גופים שמצליחים לייצר תשואה עודפת, אבל הם נדירים יחסית והצלחה בתקופה מסוימת, לא מבטיחה הצלחה בהמשך. מעבר לכך - אתם לא יודעים מי ה"סוס המנצח". ואם כך, למה בכלל להתעסק בבחירה והשוואה - עדיף כנראה ללכת על המכשירים המנוהלים.- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

ובדיוק מהסיבה הזו, הגופים לא ממש מציעים אפשרויות כאלו. זה פופולארי בקרנות נאמנות ושם זה כבר מחצית מהיקף תעשיית קרנות הנאמנות, אבל בפנסיה-בגמל-בהשתלמות, זה חודר בהדרגה, באיטיות גם בגלל רגולציה וגם בגלל שאין לגופים האלו רצון ומוטיבציה לשווק מכשירים עם דמי ניהול נמוכים - הם מרוויחים על זה מעט.

המדדים המובילים במחצית הראשונה של 2023 - הנתונים באדיבות מיטב

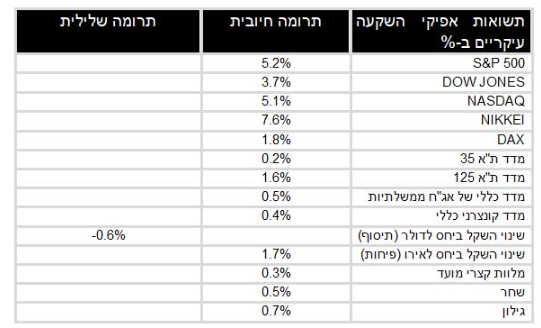

המדדים בחודש יוני - נתונים ממיטב

כשמנתחים את התוצאות בחודש יוני מקבלים שהגופים המוסדיים השיגו סדר גודל של 3.5% - תשואה מרשימה בימים רגילים, אבל לא כשהמדדים בארה"ב זינקו בטירוף - S&P 5.2%, דאו ג'ונס ב-3.7% והנאסד"ק ב-5.1%. נכון, המדדים בישראל השתרכו מאחור עם עלייה של 0.25% במדד ת"א 35 ו-1.65 במדד ת"א 125, אבל לא זה העניין - שכסף שמנוהל על ידי מומחים יצליח לייצר תשואה שעולה על הבנצ'מרק?

- 15.גיא 02/07/2023 20:09הגב לתגובה זואיזה מירמור וואו... מעל חצי מיליארד שוכב בעוש, מעל מיליארד מקבל ריבית של הקושי 3 אחוזים לשנה בפקמים, ואתה מתמקד בגופים הפנסיוניים? לך תחפש כתבה אחרת לכתוב. כאן נכשלת בענק.

- מאיר 06/07/2023 18:52הגב לתגובה זוקרנות אלו חוגגים עלינו , פוגעים ברווחיות של החוסכים ואין הצדקה להשאר אצלהם, עדיך הצמדות למדדים שהוזכרו.

- הכתב,צודק,ואין לי ספק שאתה מדבר מפוזיציה (ל"ת)רווית 03/07/2023 16:37הגב לתגובה זו

- 14.ציון 02/07/2023 09:52הגב לתגובה זות"א ואזרחי ישראל הפסידו כסף בפנסיות. השקל גמור הכלכלה גמורה זו מורשת ממשלת נתניהו. רק פראיירים יכולים לתמוך במפלגת הליכוד.

- 13.רוני 02/07/2023 08:21הגב לתגובה זושינהלו לו. השוק פה מת כבר שנים .. גרוש וחצי מזיז את השוק ימינה ושמאלה. כסף צריך לשבת בחוץ ואם חוששים מהמטח שירד להשקיע בקרנות מנוטרלות מטח. השנה זה יום כיפור של הגופים הישראלים.. תשואה אפס מול 20-30 אחוז בחול..במקומם הייתי מוותר על דמו ניהול של שנה מהבושה

- 12.אדי 02/07/2023 05:06הגב לתגובה זואחרי שממשלת זדון החליטה להרוס את מערכת המשפט, את בנק ישראל וכל חלקה טובה אני מעדיף לא לסמוך על ישראל יותר. רצוי להוציא את הכספים לחו"ל מוקדם ככל האפשר. ארה"ב היא אופציה טובה מבחינתי.

- אסי 02/07/2023 10:47הגב לתגובה זואוייבינו. שורף אסמים. מאחל שתיכחד במהרה באירופה באמריקה או בכל איזור שונא יהודים. לא למדת שאין הבדל בין יהודי תומך ליהודי מתנגד למהפיכה? סמרטוט!

- 11.שפוי,23 סנטימטר רפוי 02/07/2023 04:02הגב לתגובה זוזובולעמו

- 10.הצמדה למדד smp500 מנצחת (ל"ת)מייק1 01/07/2023 20:54הגב לתגובה זו

- 9.משקיע עצמאי 01/07/2023 18:44הגב לתגובה זובתי השקעות מקבלים אותו דמי ניהול בכול מקרה, ללא כול קשר לתוצאה. אז למה הם צריכים להתאמץ ולעבוד קשה?

- 8.יש מגוון ת סל עוקבות מדדי מניות בארהב ובעולם כולו. 01/07/2023 16:53הגב לתגובה זויש מגוון ת סל עוקבות מדדי מניות בארהב ובעולם כולו. ישנן תעודות סל עוקבות מדדי אגח לטווחים שונים וסוגים שונים עם ניהול 0-0.2 אחוז. תמהיל מגוון יתן טוב מכל קרנות הנאמנות ובטח ממנהלי התיקים

- 7.שרגע קטן 01/07/2023 16:17הגב לתגובה זוואני רואה שהכסף שלי עשה 1.7 אחוז, ביוני. כל כך התלהבתי, רק לא הצלחתי לחשב כמה זה בדיוק בניכוי דמי הניהול. והארטיק קרח שקניתי

- 6.אבנר שלו 01/07/2023 14:55הגב לתגובה זובחישוב לא מסובך ניתן לראות שה אס.אן.פי 500 נותן תשואה ממוצעת שנתית של כ 9% בהשקעה ארוכת טווח. בהשקעה ל 40 שנה במסלול פנסיוני זה, בהפקדה של 2500 ₪ לחודש, תהיה הפנסיה של החוסך כ 17,500 ₪ לחודש בערכים של היום, עם הגיעו לפנסיה. למה קרנות הפנסיה לא מאפשרות מסלול זה לחוסכים.

- כמעט בכל בית השקעות קיים מסלול עוקב s&p (ל"ת)שלום ד 01/07/2023 22:28הגב לתגובה זו

- 5.החיים 01/07/2023 13:49הגב לתגובה זומשקיעים לטווח ארוך בלי להראות תשואה שלוש וחמש שנים אחרוה למלל אין משמעות התשואה של ה S&P שלילית מה 1.01.2022 התשואה של תיק ההשקעות שלי חיובית באותה תקופה כשחצי מהכסף מושקע בפקדונות צמודי מדד אפשר להציג את חצי השנה האחרונה אבל כדאי להסתכל על תקופות ארוכות יותר אין לי בעיה עם השקעה במניות יש לי בעחה להסתכל על חצי השנה האחרונה כאורים וטומים

- 4.פקיד טיפש 01/07/2023 13:34הגב לתגובה זומהפכה משפטית? ספינים לאנשים מפגרים

- 3.חסרה התייחסות למיסוי (ל"ת)ארנון 01/07/2023 12:37הגב לתגובה זו

- 2.בנק השקעותמשלט מצליח לייצר 3% שנתי מעל אינפלציה הוא חלש (ל"ת)מוטי דבוש 01/07/2023 11:32הגב לתגובה זו

- 1.ליכוש של שוטים 01/07/2023 11:32הגב לתגובה זומחיר הדיקטטורה-תשואות חודש יוני בבורסות-מדד נאסדק 6%מדד s