סיכום חצי שנתי בקרנות ההשתלמות וקופות הגמל להשקעה: ילין ואנליסט מובילות - אבל האם המנהלים מכים את המדדים?

חצי השנה הראשונה של 2023 הייתה טובה לחסכונות. השווקים בעולם בעליות חדות וגם התשואות של קופות הגמל וקרנות ההשתלמות בעקבותיהן. המנצחות של המחצית הראשונה של השנה הן ילין לפידות ואנליסט (ילין לפידות במסלול הכללי, אנליסט במנייתי. שני בתי ההשקעות האלה גם מובילים בטווחים הארוכים יותר. גם מיטב מספקת ביצועים יפים מתחילת השנה והיא במקום השלישי במסלול הכללי, אלטשולר שחם שלישי במסלול המנייתי.

בחודש יוני מדובר על עליה של 1.7% במסלול הכללי ו-3.5% במסלול המנייתי. "מה שגרם להובלה בתשואות ביוני היה בעיקר החשיפה המנייתית בתיק שלנו בו קיימת הטיה לחו"ל, בעיקר למדדים המובילים בארה"ב והבחירות הפרטניות במניות ובאג"ח קונצרני שנעשו בשוק המקומי" אומר לביזפורטל עומר דגני סמנכ"ל שיווק ומכירות בילין לפידות. לדבריו, "תרמה לנו מאוד העובדה שאין לנו כמעט השקעה בנכסים לא סחירים שנקנו כשהריבית הייתה אפסית".

מעבר לכך - כשמשווים את המסלולים המנייתיים, שם לכאורה מדובר במסלולים שאמורים להיות טובים לפחות כמו המדדים הכלליים (הרי על זה אתם כביכול משלמים למוסדיים, שישיגו לכם תשואה עודפת) - התוצאות מאכזבות. תשואה של 8.6% כשבעולם 15-30%? למה בעצם?

אז למי שאומר לעצמו, בשביל מה צריך את זה, בוא נלך פשוט על מוצרים מחקי מדד, נוזיל דמי ניהול ונשיג את מה שהמדדים יודעים לתת בעולם, אפשר ללכת על מסלולים מחקי מדד, עוקבי S&P500. בקופות הגמל אפשר גם למצוא מסלולים מחקי נאסד"ק (זהירות - כשהוא עולה אתם עולים איתו, אבל הוא גם נופל יותר בירידות), בקרנות ההשתלמות אין מסלולים מחקי נאסד"ק אבל יש מסלולים מחקי S&P500.

- מיטב מזנקת: רווח נקי של 107 מיליון שקל ברבעון, עלייה של 70%, המניה כבר עלתה ב-250% בשנה

- הכי צמוד שיש: מה הסוד של שני בתי ההשקעות שמובילים בתשואות?

- המלצת המערכת: כל הכותרות 24/7

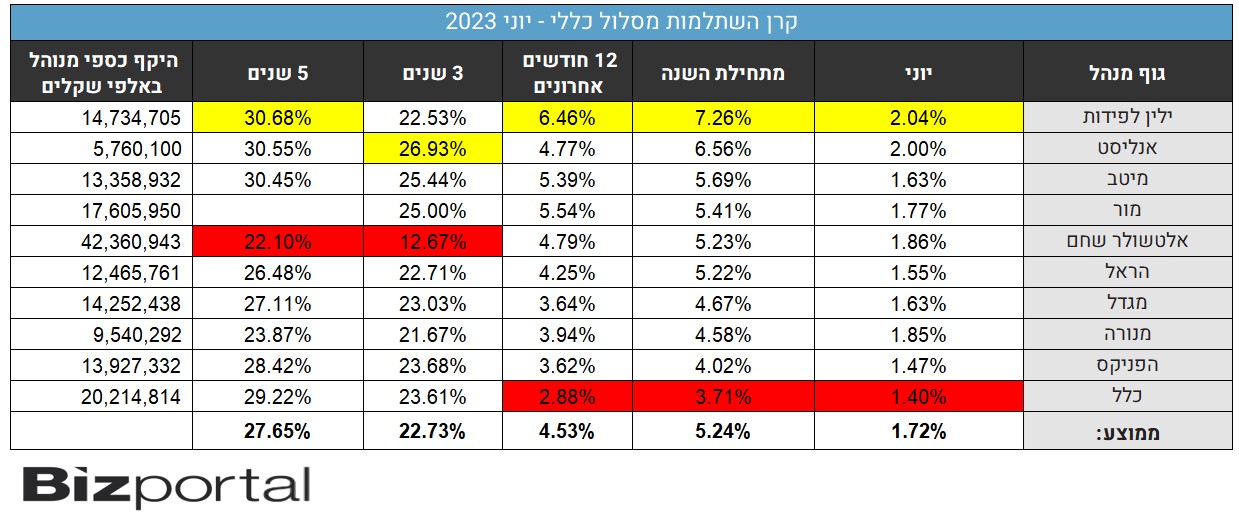

הנה התשואות המלאות במסלול הכללי:

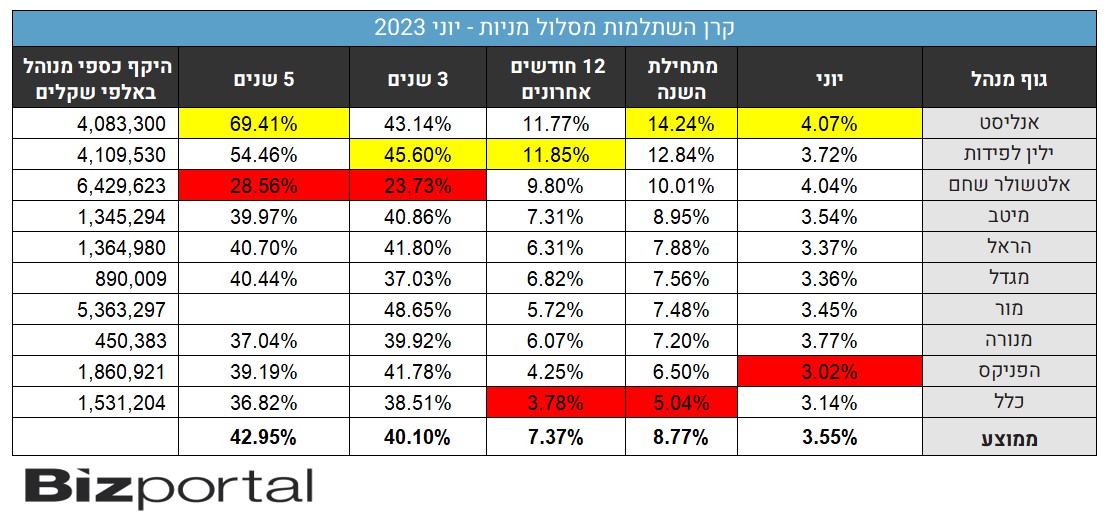

והנה תשואות המסלול המנייתי - אלטשולר שחם מתברג במקום השלישי. בתשואות הארוכות הוא עדיין אחרון:

נתון מעניין שחוזר על עצמו הוא שבתי ההשקעות מצליחים יותר מאשר חברות הביטוח. איך זה יכול להיות? בשוק הסבירו לביזפורטל כי הסיבה נעוצה בחשיפה לנכסים הלא סחירים. בבתי ההשקעות החשיפה נמוכה יותר מאשר בחברות הביטוח. אז נכון שהמגמה העולמית היא לעבור יותר לנכסים לא סחירים, אבל כאשר בחברות הביטוח מדובר על 30-35% ובבתי ההשקעות מדובר על 3% (אנליסט) 7.5% (ילין) ועד 15-20% (אלטשולר ומור) אז אתם רואים בקלות שילין ואנליסט בולטות. ככל שהחלק הלא סחיר קטן יותר כך הגוף בולט יותר.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

אז למה יש מגמה להכניס נכסים לא סחירים לתיק? הרעיון הוא שכאשר יגיעו שוב ירידות לשווקים (כמו בשנה שעברה למשל) אז הנכסים הלא סחירים יהוו כרית ביטחון מסוימת - הירידות יהיו קטנות יותר. ואכן, בשנה שעברה חברות הביטוח באופן כללי ירדו פחות מאשר בתי ההשקעות.

אפשר לסכם זאת כך - אם אתם רוצים 'יותר סיכוי ויותר סיכון' אז עדיף לכם בתי השקעות. זה הגיוני בטווח הארוך כי השווקים בדרך כלל עולים, כך מראה הסטטיסטיקה, אז לאורך שנים חשיפה לשוק מביאה תשואות גבוהות יותר. אבל אם אתם שונאים סיכון, מפחדים מדי משנים של ירידות, או צריכים את הכסף זמין כל הזמן, או ממש בטווח הקרוב - אז אולי עדיף לכם חברות הביטוח. שם נדמה שיש פחות סיכוי, אבל גם סיכון נמוך יותר.

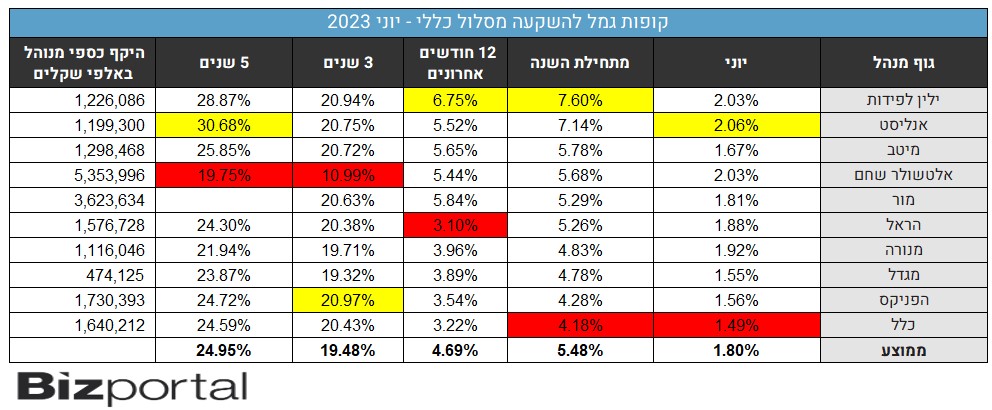

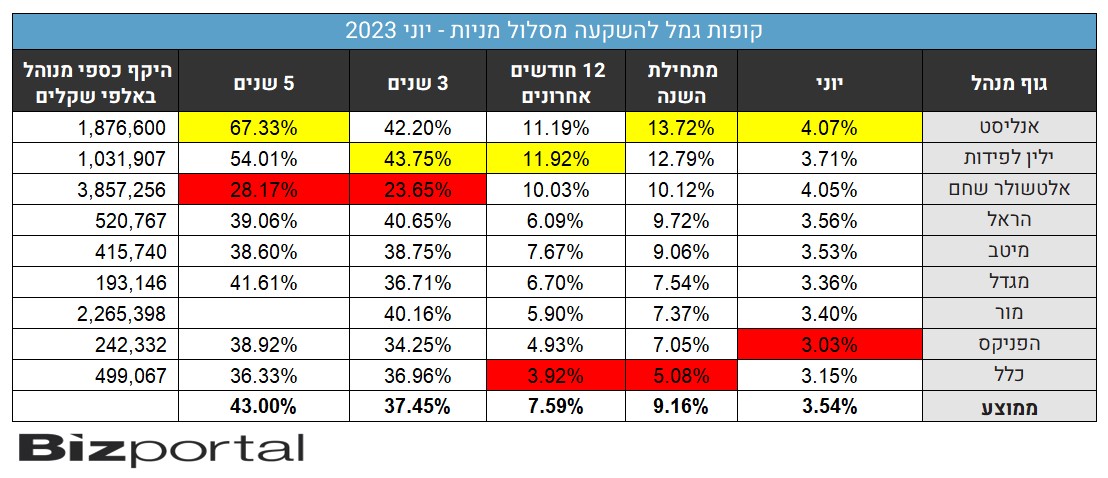

תשואות קופות הגמל להשקעה

והנה מדריך על קרנות השתלמות, מתי נכון לפדות את הכסף כדי לסגור הלוואות:

- 5.תמים 17/07/2023 16:39הגב לתגובה זוהרווחים כביכול הולכים לדמי ניהול.

- לירון 30/07/2023 09:20הגב לתגובה זודרך חברת השקעות, אתה משלם במקרה הרע 0.8 אחוז שנתי דמי ניהול, נשארת ביד עם 6.2 אחוז, ובוא נעגל אפילו ל 6 אחוז. כסף מזומן שלך ביד לא עושה תשואה ובנוסף נשחק, כוח הקניה שלך קטן. תעשה לעצמך טובה אל תשאיר כסף מזומן, במינימום תכניס בתקופה לקרן כספית שלא ישחק לך הכסף.

- 4.שחר 16/07/2023 15:50הגב לתגובה זוהטוב מכל העולמות

- 3.מתן 16/07/2023 15:29הגב לתגובה זואיך יכול להיות שבכל תקופת זמן S&P מנצח את המסלול שעשה את התשואה הכי גבוהה??(הנאסדק הרבה יותר גבוה) האם אנחנו בכלל צריכים את הגופים האלה שישקיעו עבורנו?

- לא. חבל על הדמי ניהול... (ל"ת)ליאור 16/07/2023 17:45הגב לתגובה זו

- מסכים במאה אחוז. אני כבר מזמן משכתי את הכסף מהשודדים (ל"ת)מתן 17/07/2023 12:49

- 2.השאלה למה בכלל בתי השקעות/חברות ביטוח אם מדד מחקה עושה יותר (ל"ת)שי 16/07/2023 14:39הגב לתגובה זו

- בן גראהם 16/07/2023 15:45הגב לתגובה זומעט מאוד מנצחים את המדדים ולכן מדד כמו s&p ברוב המקרים עדיף על כל דבר אחר (אם רוצים מנייתי כמובן)

- 1.ארז מואירו 16/07/2023 14:22הגב לתגובה זואלטשולר מתעורר

- יקר (ל"ת)דוד 30/07/2023 09:21הגב לתגובה זו