כלל בתשואה חלשה השנה בקרנות ההשתלמות, מה בטווח הארוך ומה עשו המתחרות באוגוסט?

שנת 2023 ממשיכה לספק תשואות טובות למשקיעים, למרות החששות בשווקים, למרות מה שאמרו לכם האנליסטים - כולם חששו מעוד שנה של ירידות בשווקים, אבל השנה בינתיים מאירה פנים לחוסכים עם תשואה ממוצעת של 7.7% במסלולים הכלליים ו-12.2% במסלולים המנייתיים. אלה בהחלט תשואות טובות ששוב מזכירות את חשיבות החיסכון לטווח ארוך. ב-5 השנים האחרונות הקופות השיגו בממוצע 28% במסלולים הכלליים, ובמסלולים המנייתיים 40%.

אנחנו חוזרים ומזכירים את זה כי אתם לא אמורים להתרגש מהירידות הקלות בחודש אוגוסט. מינוס 0.2% זה לא משמעותי (במנייתי זה מינוס 1.7% ועדיין תשואה חיובית משמעותית של 12.2% מתחילת השנה). כשאתם מסתכלים על התשואות לטווחים ארוכים אתם רואים את עוצמת החיסכון לטווח ארוך - ולא הניסיון העקר לתזמן את השווקים בכל חודש. גם מנהלי הכספים הגדולים אומרים את זה. הם אומרים לכם - תשקיעו לטווח ארוך, הם גם אומרים לכם שאין להם יתרון בהשקעות בחו"ל ולכן שם הם בעיקר משקיעים דרך מדדים. זה גם מראה לכם את העוצמה של המדדים. הנה אפילו המנהלים הגדולים לא מנסים להיות חכמים גדולים ופשוט לעשות את הדברים הפשוטים - השקעה במדדים לטווח ארוך. הם מנסים לתת לכם תשואה עודפת, זה התפקיד שלהם, אבל הם מנסים להשיג את זה בארץ. בעולם הם עושים בדיוק את מה שאתם יכולים לעשות גם בעצמכם: לחסוך בלי לנסות לתזמן את השווקים.

יש סיבה שהשווקים בטווח הארוך עולים - הם עולים למרות שהיו מלחמות עולם, למרות מגיפות, תאונות, רעידות אדמה ועוד ועוד. השווקים בעולם עולים כי בסוף העולם נמצא בצמיחה, העולם מתקדם וצורך יותר, ויש גם עוד הרבה מדינות שנמצאות מאחור וצריכות גם להתקדם. וגם בעולם המפותח - יש תשתיות ישנות שצריך לחדש, ויש תחומים שתמיד צריך אותם כמו תרופות (בוודאי כשיש הזדקנות של האוכלוסיה). אז אם אתם מאמינים בעולם, אם אתם אופטימיים ומאמינים שהוא ימשיך להתפתח ולצמוח - אז אתם בעצם מאמינים בכלכלה. אם אתם פסימיים אתם לא אמורים להיות בשווקים. מצד שני - הפסימיות בדרך כלל מפסידה.

וגם אם מסתכלים קדימה לשנה הקרובה - כולם אמרו בשנה שעברה שהשווקים יירדו, אבל הם טעו. השווקים עולים למרות עליית הריבית. ומה יקרה כשהיא תרד? סביר שהשווקים ימשיכו לעלות. אם החברות יודעות להתמודד עם ריבית גבוהה, הן בוודאי יודעות להתמודד טוב יותר עם ריבית נמוכה יותר. זה ממש לא אומר שהריבית תחזור לאפס, כנראה שלא. אבל כאמור - אם אתם משקיעים לטווח ארוך, זה לא ממש צריך לשנות לכם.

- אחרי העליות ב-2025 - אלה התחזיות של בתי ההשקעות ל-2026

- הבנק מול בית ההשקעות, מי מנצח בקרב על הסוחר הישראלי?

- המלצת המערכת: כל הכותרות 24/7

מה קורה לכלל ביטוח? גורם בשוק: "היא צריכה להתפלל להמשך ירידות"

ובכל זאת, חברת הביטוח כלל בהנהלת יורם נוה ומנהל ההשקעות הראשי ברק בנסקי, משתרכת מאחור, ובצורה משמעותית. אנחנו רואים את המגמה הזו כבר מספר חודשים אבל רצינו לתת לחברת הביטוח צ'אנס. ואז עוד צ'אנס, אולי משהו ישתנה, אולי היא תשתפר. אבל בינתיים עבור חודש ועוד חודש והיא צוברת פער שלילי בתחתית ביחס לכל האחרים, מתחילת השנה וגם ב-12 החודשים האחרונים.

כלל היא האחרונה מתחילת השנה וגם בכל 12 החודשים האחרונים. זה נכון לאורך כל הדרך, במסלולים הכלליים והמנייתיים: בקרנות ההשתלמות, בקופות הגמל להשקעה, וגם בקרנות הפנסיה: במסלולים לגילאי עד 50, גילאי 50 עד 60 וגם במסלולים המנייתיים של הפנסיה. אלה המסלולים הגדולים והעיקריים שבהם הציבור חוסך את הכסף. זה מעניין ואולי גם מפתיע כי רק לפני חצי שנה עד שנה התשואות שלהן היו סבירות. כלל עוד הובילה את הטבלה ל-5 שנים במסלול הכללי.

"אם העליות יימשכו אין ספק שהפער יתרחב לרעת חברות הביטוח" אומר לביזפורטל בכיר בתעשייה. "חברות הביטוח, ובעיקר כלל, צריכות להתפלל לירידות בשווקים". אז כן - צריך לומר וחשוב להדגיש: בטווח הארוך זה לא משנה לכם כחוסכים, אתם לא אמורים להתרגש מהתנודות האלה, הרי אף אחד לא יודע איזה מנהל יצליח יותר ואיזה פחות, לאף אחד אין כדור בדולח שיכול להגיד לכם איזה מנהל השקעות יצליח יותר, ולכן? זה כנראה פשוט לא משנה. בעיקרון אתם אמורים להתעלם מההשוואה בין הגופים השונים (ובעיקר להוזיל דמי ניהול). רק שהבעיה היא שבענף יודעים להגיד ש-70% ויותר מתנועת הכספים של הציבור בין מנהלי ההשקעות מוסברת באכזבה מהתשואות. הציבור רואה את הפספוס בתשואות ומעביר את הכסף לגופים המתחרים שמציגים תשואות טובות, בתקווה ששם יצליחו לתת ערך מוסף לכסף. ולכן - זו נורת אזהרה שצריכה להידלק למנהלים בחברת הביטוח כלל.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

סינדרום אלטשולר ייפגע בכלל? היא מקווה שלא

זוכרים את יציאת הכסף מאלטשולר? זה עלול לקרות גם לכלל. הציבור לא מחכה שהתשואות ל-3 ו-5 שנים יהיו גרועות, הוא נטש את אלטשולר שחם כבר אחרי חצי שנה של תוצאות לא טובות ולכן זה לא רלוונטי שבתשואות הארוכות יותר במסלול הכללי (ל-3 ול-5 שנים) כלל עדיין באמצע הטבלה ועדיין מצליחה לשמור את הראש מעל המים. במסלול המנייתי היא כבר בחלק התחתון (כלל 8 מתוך 9 - כשהסיבה העיקרית היא הנפילה של אלטשולר. אחרת כלל הייתה האחרונה). אז נכון שהנפילה של כלל מגיעה אחרי תשואות טובות בשנים הקודמות אבל הרגולציה מאלצת את כל הגופים לכתוב לכם ש"תשואות העבר לא מעידות על העתיד" ופעם נוספת רואים שזה נכון - מי שהצליח בעבר לא בהכרח מצליח בהמשך, ומי שנכשל בעבר לא בהכרח ימשיך להיכשל.

אולי עוד מוקדם להכתיר את כלל בתור ה'-אלטשולר שחם' של 2023 אבל אם זה יימשך, עלול לקרות לה מה שקרה לאלטשולר בשנתיים האחרונות - הוא איבד למתחרים שליש מהכסף שהוא מנהל, עשרות מיליארדי שקלים. גם בשביל אלטשולר זו מכה כואבת מאוד, זו פגיעה ביוקרה אבל בעיקר בהכנסות של החברה. זו הייתה פגיעה עד כדי כך גדולה באלטשולר שלמרות דוחות סבירים לגמרי המניה של אלטשולר צללה ב-80% וחזרה למחיר בהנפקה. אז אם כלל תמשיך חודש אחרי חודש להיות אחרונה, אם התשואות שלה ימשיכו להיפגע - היא עלולה למצוא את עצמן באותו מצב שבו היה אלטשולר.

בחברת הביטוח משדרים עסקים כרגיל. היא לא מאמינה שהיא תיפגע כמו אלטשולר. הרעיון הוא שמאחר שמדובר במוצרים שונים לכאורה, אנשים מבינים שכאשר הם חוסכים דרך חברות הביטוח הם לא אמורים לצפות לתשואות הכי טובות בשוק. "אנשים מבינים שאם הם רוצים להיות במסלול שהוא בעיקר מניות נאסד"ק אז הם הולכים לילין ואנליסט, אבל אם הם רוצים פחות סיכון ויותר פיזור הם הולכים לחברות הביטוח" אומר גורם בכיר בתעשייה בשיחה עם ביזפורטל. "אם העליות יימשכו אין ספק שהפער בביצועים יתרחב לרעתן של חברת הביטוח. חברות הביטוח צריכות להתפלל שיחזרו הירידות בשווקים". אבל אלטשולר היא לא ילין ואנליסט. גם לה יש רכיב לא סחיר גדול, האם הציבור באמת חושב שמדובר במוצר שונה? לא בטוח.

למה כלל אחרונה והאם זה צפוי להימשך?

הסיפור של הפספוס בתשואות של כלל הוא סיפור של אלוקציה (בחירת מניות ואג"ח ספציפיות) שהצליחה פחות מאשר למתחרים - זו התשובה הקבועה של כל מנהלי ההשקעות והאמת היא שאין להם תשובה אחרת. הם מנסים להכות את המדדים (ובדרך כלל רוב המנהלים לא מצליחים בכך, בטח שלא לאורך שנים, בוודאי אם אתם לוקחים בחשבון את דמי הניהול שהם גוזרים בדרך).

אבל מעבר לכך, הסיפור הוא כנראה שילוב של מזל רע וגם ניהול שמרני יותר של השקעות. חברות הביטוח מנהלות מוצרים 'סולידיים' יותר מבתי ההשקעות, בוודאי מילין לפידות ואנליסט. חברות הביטוח משקיעות גם באירופה ולא רק בארה"ב ובוודאי לא בעיקר בטכנולוגיה בארה"ב. הן גם משקיעות נתח של 30% בנכסים לא סחירים ואלה אמורים להיות נכסים יותר יציבים (הם לא נסחרים בכל רגע נתון בבורסה, השיערוכים הם רק פעם בכמה חודשים או שנה) והן גם מפזרות את ההשקעות שלהן על יותר סקטורים. בעוד אצל בתי ההשקעות, ובפרט ילין לפידות ואנליסט - יש כנראה הטייה לטכנולוגיה.

ההטייה הזו לא בהכרח רעה: היא עוזרת לילין ואנליסט השנה מאוד, כאשר הנאסד"ק 100 טס ביותר מ-40% מתחילת השנה אבל הצד השני הוא שהם יורדים יותר כשיש ירידות. בשנה שעברה ילין ואנליסט היו בתחתית. בטווח הארוך מניות משיגות תשואה עודפת ולכן יש לכאורה היגיון בלקיחת סיכון גדול יותר, אבל גם יכול להיות שאפשר לטעון שמדובר על שני מוצרים שונים ולכן כמעט בהגדרה חברות הביטוח ישיגו תשואות נמוכות יותר, אלא אם נקלעים לעוד ועוד תקופות של ירידות.

בנוסף, כל מנהלי הכספים בישראל מוציאים יותר כסף לחו"ל. זה לא קשור לרפורמה המשפטית. הם עושים את זה כבר כמה שנים, ובצדק. זה עניין של פיזור השקעות - למה לשים את כל הביצים בסל אחד, בישראל? למה לא להיחשף לעולם? הרי אמנם בשנים 2021-2022 השוק המקומי השיג תשואות גבוהות יותר מאשר בעולם (ארה"ב ואירופה) אבל בשנים שלפני הוא השיג תשואת חסר (כשטבע נפלה) וגם מתחילת השנה הוא בתשואת חסר. אז לרכז את רוב ההשקעות באותו מקום זה - בהגדרה - לא נכון. לקח למנהלי הכספים בישראל הרבה שנים להבין את זה אבל בשנים האחרונות הם מזיזים את הכסף לחו"ל. מי שנמצא יותר בחו"ל הצליח טוב יותר בשנה האחרונה. אצל כלל 60-70% מהכסף יצא לחו"ל (אג"ח ומניות) אבל אצל המתחרים יש כאלה שזה כבר 80% פלוס.

הרעיון של להוציא כספים לחו"ל הוא רעיון נכון מבחינת פיזור סיכונים אבל הוא גם יוצר בעיה לחברות - הרי אין להן יתרון של ניתוח ואיכות מחקרית ביחס לחו"ל, אין להם קירבה להנהלת החברות, אין להם מידע טוב יותר מאשר לאחרים ולכן גם אם בארץ הם מאמינים שהם יודעים לייצר תשואה עודפת, בחו"ל זה לא המצב, ולכן הם נצמדים בעיקר למדדים. אבל אם זה המצב - למה בעצם צריך לשלם להם דמי ניהול גבוהים על כך? זה לא מצדיק את העלויות.

בנוסף, וזו בעיה כללית אצל חברות הביטוח, גם כלל מחזיקה נתח גדול של נכסים לא סחירים - תשתיות, נדל"ן, חברות סטארט-אפ. זה עוזר לייצב את התיק כשיש ירידות אבל מנגד זה עולה פחות ולכן כשהשווקים מזנקים (נאסד"ק 100 בפלוס 44% מתחילת השנה, ה-S&P בפלוס 19% וגם אירופה בפלוס 16%) זה פוגע בתשואות.

מה זה אומר לגבי ההמשך? שחברות הביטוח צריכות לקוות שהשווקים יירדו ואז הנכסים הלא סחירים יעזרו להם, או שהשוק המקומי יפתח מבערים ויזנק. במקרה כזה התשואות שלהן עשויות להשתפר ולעלות, ואולי אפילו לעקוף חלק מהמתחרים. אף אחד כמובן לא יודע מה יהיה בעתיד, לא אנחנו ולא אף אחד אחר, גם לא המנהלים הגדולים, ולכן זה אומר לכם שהמרדף אחרי התשואות הוא חסר תוחלת. אם היינו יכולים היינו אומרים לכם להתעלם מזה לגמרי, אבל מה לעשות שכאמור 70% ויותר ממעבר הכספים בין הגופים המנהלים קורה בגלל תשואות לא טובות - בטווח הקצר.

בחודשים האחרונים כלל נמצאת במסע רכישות ענק בשוק המקומי, כשהאחרון שבהם הוא היום עם כניסתה של כלל להשקעה גדולה של 330 מיליון שקל בחברת ההתחדשות העירונית של אפריקה מגורים. לפני כן היא השקיעה 76 מיליון שקל באאורה, כלל גם נכנסה לאחרונה ל-10% בשיכון ובינוי נדל"ן תמורת 400 מיליון שקל. לפני כן היא השקיעה באל על, ישראייר וגם משק אנרגיה. האם זה מה שיציל את התשואות של כלל ביטוח? כלל כנראה מהמרת על זינוק של הבורסה המקומית. נותר רק לקוות בשבילה שהמהלך יצליח לה.

בינתיים, הנה התשואות המלאות לחודש אוגוסט:

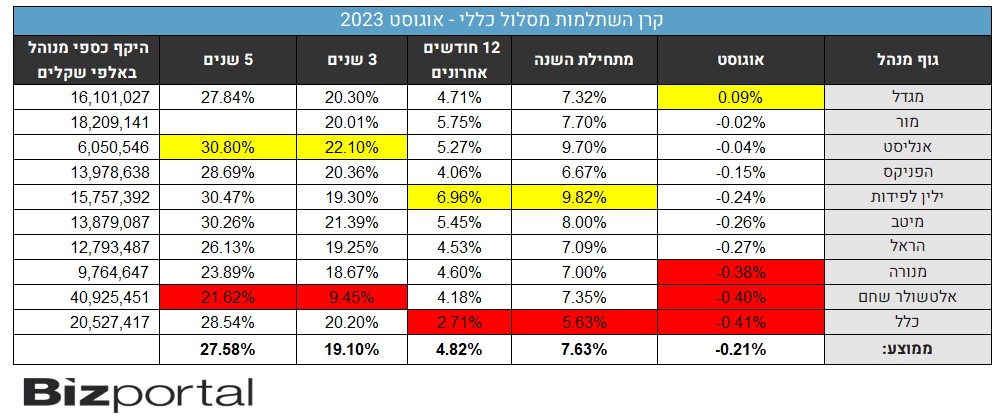

תשואות קרנות השתלמות, מסלול כללי, אוגוסט 2023

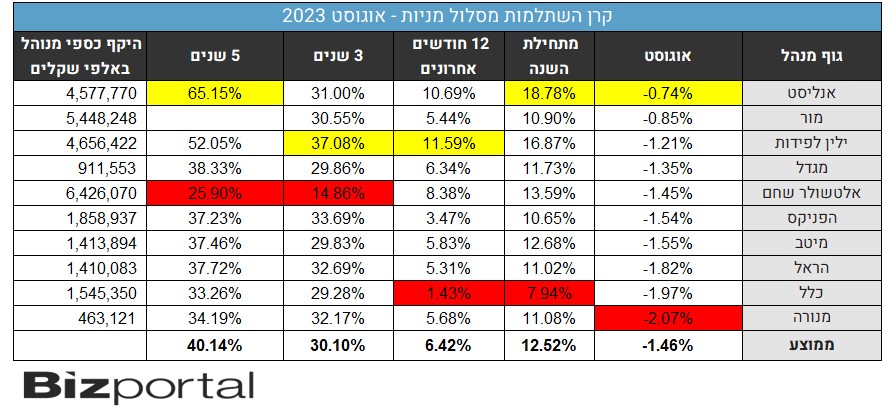

תשואות קרנות השתלמות, מסלול מניות, אוגוסט 2023

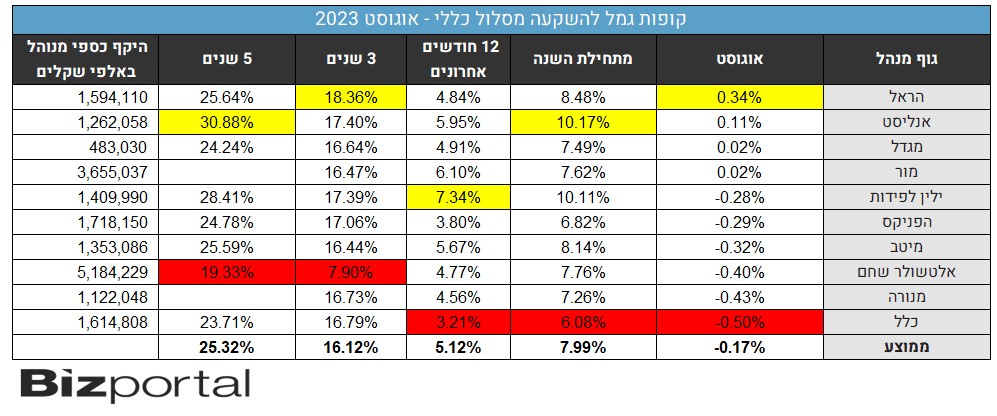

תשואות קופות הגמל להשקעה, מסלול כללי, אוגוסט 2023

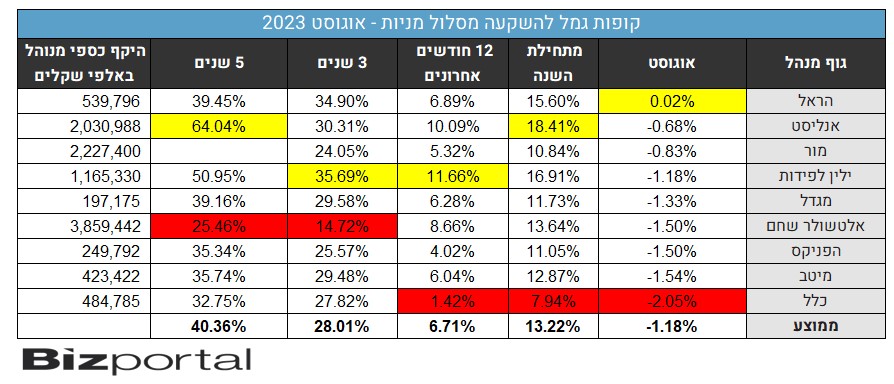

תשואות קופות הגמל להשקעה, מסלול מניות, אוגוסט 2023

על מה אתם כחוסכים יכולים להשפיע? על דמי הניהול. תעשו את זה

אין לכם, החוסכים, השפעה על התשואות - אבל על דמי הניהול אתם יכולים להשפיע ולחסוך עשרות אלפי שקלים אז כן, תשואות זה לא הכל. למעשה, זה מדד בעייתי מאוד. "תשואות העבר לא מעידות על העתיד". לאף אחד אין כדור בדולח, אף אחד לא יודע איזה גוף מנהל יצליח יותר ולכן כחוסכים לטווח ארוך זה לא באמת משנה לכם. זה סתם להמר על המנהל המצליח (והתשואות זה לנהוג ברכב תוך הסתכלות במראה האחורית - זה מראה לכם את העבר, זה לא אומר כלום על העתיד).

מה אתם כן צריכים לעשות? להסתכל על דמי הניהול ולנסות לשפר את המצב שלכם כמה שיותר. זה נכון תמיד. על דמי הניהול יש לכם שליטה, אתם יכולים להתווכח ולנהל מו"מ מול החברות, כל 0.1% שאתם מצליחים להוריד זה עשרות אלפי שקלים שנשארים אצלכם בחיסכון וזה כסף שיהיה לכם בעתיד. למעשה, חיסכון בדמי הניהול זו אחת הפעולות הפיננסיות הכי חשובות שאתם יכולים לעשות - אנחנו אוהבים להתווכח עם מוכר בשוק על 10 שקלים, אבל להוריד עשרות אלפי שקלים דמי ניהול בפנסיה או בהשתלמות? את זה אנחנו לא עושים.

בקשר לפנסיה רק נעיר שפעם ב-5 שנים חברות הפנסיה יכולות להקפיץ לכם את דמי הניהול בחזרה למקסימום (6% מההפקדות החודשיות השוטפות מהשכר ו-0.5% מכל הכסף שנצבר בקרן) אבל זה רק אומר שאתם צריכים לשים לעצמכם תזכורת ביומן לעוד 5 שנים. לדבר עם הפנסיה פעם ב-5 שנים זה משהו שכל אחד יכול לעשות.

- 5.השקעות הזויות של כספי ציבור . (ל"ת)לילי 19/09/2023 18:39הגב לתגובה זו

- 4.כתבה כזו פעם החודש תעשה שינוי בשוק (ל"ת)יאיר 18/09/2023 16:39הגב לתגובה זו

- 3.תומר 18/09/2023 14:01הגב לתגובה זותשואות נעות בין הגופים, פעם זה מוביל ופעם זה למטה ופעם זה באמצע בסוף מסלול כללי זה 6% מ"מ בטווח הארוך מניות באזור 10% אלה המספרים....

- 2.אחלה כתבה תודה (ל"ת)רוי 18/09/2023 13:37הגב לתגובה זו

- 1.מה לגבי המניה? (ל"ת)עע 18/09/2023 13:35הגב לתגובה זו