מה עשתה קרן הפנסיה שלכם בחודשים האחרונים והאם אתם במסלול הנכון?

נתחיל מהסוף: הפניקס מיטב ומנורה בולטים בניהול פנסיה בטווח של ה-5 שנים האחרונות, אבל בית ההשקעות אלטשולר שחם חוזר לצמרת ומוביל את התשואות בטווח של השנה האחרונה. התשואות שהיו בעבר לא בהכרח מעידות על התשואות שיהיו בעתיד, אבל זה הפקטור העיקרי שיש לנו כדי לגזור לגבי ההמשך.

פנסיה היא חיסכון לטווח ארוך, כשעבור אזרחים רבים, קרן הפנסיה היא אפיק החיסכון המשמעותי והחשוב ביותר. בהקשר זה, נהוג לציין את כלל האצבע שאומר שכדי לקבל פנסיה חודשית של כ-8.3 אלף שקל בחודש צריך לחסוך לאורך שנות העבודה כ-2 מיליון שקל בקרן הפנסיה. ככל שעובדים פחות שנים בדרך - מפסידים שנות חיסכון, וזה עלול להיות משמעותי בזמן הפרישה.

אדם שהמשכורת החודשית שלו היא 10,000 שקל בחודש ברוטו, מפריש (יחד עם הפרשות המעביד) כ-1,800 שקל בחודש לקרן הפנסיה ופיצויים. לאורך 40 שנות עבודה בשכר זה העובד יפריש כ-890 אלף שקל. מהיכן יגיעו עוד 1.1 מיליון שקל? נכון - אפקט הריבית דריבית בשוק ההון (בשילוב רכיב תשואת אג"ח מובטחות - התחייבות של המדינה לשלם ריבית כך שבתקופה של ירידות בשווקים - הרכיב הזה מהווה הגנה מסוימת). מכאן החשיבות הגדולה בלהתחיל לחסוך מוקדם, יותר שנות חיסכון משמעותה יותר כסף בפנסיה.

ריבית דריבית והפנסיה שלכםבבסיס הרעיון עומדת ההנחה שבטווח הארוך השוק ימשיך לצמוח, על אף הירידות העיתיות. לכן, ירידות שערים בחודש אחד או בשנה אחת, הן פחות קריטיות לחיסכון, שכן החוסכים רואים את הכסף רק בחלוף לא מעט שנים. לצורך כך, מציעות חברות הפנסיה השונות מסלולים מותאמי גיל, מתוך ההבנה שכל שעולים בגיל, יש פחות זמן עד לפנסיה, והתיק נהיה רגיש יותר לירידות. כלומר, בניגוד לאדם צעיר שרק החל לחסוך, אדם שמתקרב לגיל הפנסיה, לא יכול להרשות לעצמו סיכונים גדולים, ולכן החברות יקטינו בתיק של שכבת הגיל שלו את החשיפה לשוק המניות לטובת השקעה באפיק סולידי (לרוב אג"ח). לעומתו האדם הצעיר פחות מוטרד ממפולת נקודתית בשווקי ההון, וירצה להגדיל את החשיפה שלו לאפיק המנייתי שכן האפסיד שיכול להתקבל מאפיק זה הוא גבוה משמעותי מזה שמתקבל באפיקים הסולידיים.

אז מה עשתה הקרן שלכם בשנים האחרונות - אלטשולר חזרה להוביל

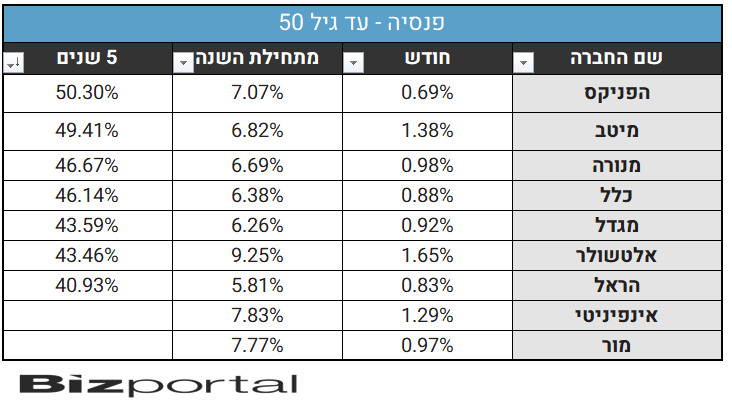

לאור מה שהסברנו לעיל כדאי לבחון את הפנסיה שלכם לפי הביצועים שלה בטווח הארוך, ולא לפי מה שעשתה בחודש האחרון. מבט על נתוני חודש יוני של חברות הביטוח עבור חוסכים "צעירים" (עד גיל 50) חושף פערים לא קטנים. בזמן שמיטב הפניקס, השיאה לחוסכים דרכה את התשואה הטובה ביותר (50.3%), הראל נותרה הרחק מאחור (40.9%). אחרי הפניקס ניתן למצוא את החברות מיטב (49.4%) מנורה (46.7%) וכלל (46.1%). גם במבט שנתי, ניתן לראות שמתחילת השנה התקשתה חברת הראל להשיא תשואה עודפת לחוסכים אצלה ביחס למתחרות. לעומת זאת, אלטשולר, התאוששה השנה מהשנים הקשות שהעיבו על התשואות שלה, והציגה את הביצועים החזקים ביותר בשנה האחרונה. גם הקרנות של מור ואינפניטי שנכנסו למשחק רק בשנים האחרונות, הצליחו להשיא תשואות נאות לחוסכים אצלהן השנה.- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

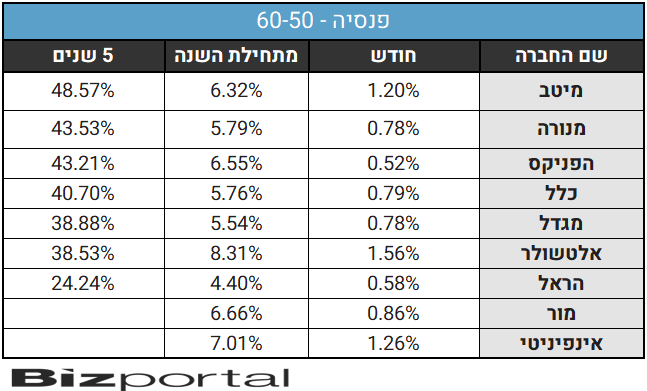

גם מבט על התשואות של הקרנות עבור שכבת הגיל הבאה (גיל 50-60) מעלה תמונה דומה. הקרנות מיטב (48.6%) מנורה (43.5%) כלל (43.2%) והפניקס (40.7%) העומדות בראש טבלת התשואות, בזמן שהראל נותרת הרחק מאחור (24.2%). גם בכל הקשור לתשואות מתחילת השנה אלטשולר שחם היא המובילה (8.3%), לצד דומיננטיות של הקרנות החדשות אינפינטי (7%) ומור (6.6%).

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

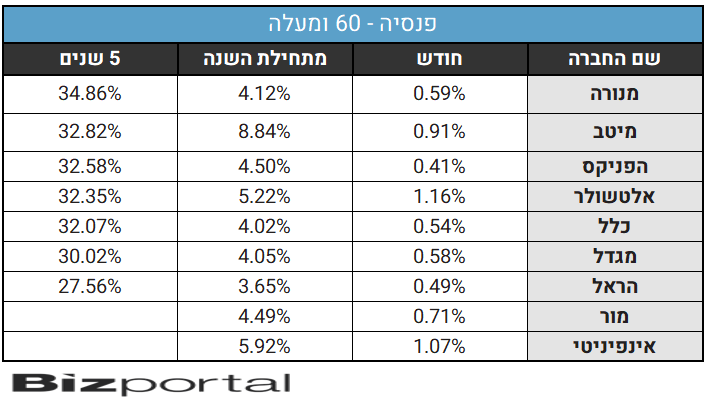

לעומת זאת, בקבוצת הגיל המבוגרת (60 ומעלה) התמונה מעט שונה והפערים אינם גדולים כמו בשתי הקבוצות האחרות. בדומה לקבוצות האחרות מנורה (34.9%) והפניקס (32.6%) הציגו תשואות גבוהות, בזמן שמגדל (30%) והראל (27.6%) התקשו להשיא תשואה לחוסכים אצלם. עם זאת, ניתן לראות שהפערים בין החברות אינם גדולים כל כך בעיקר בשל ההשקעה הגבוה יחסית באפיקים סולידיים, שמקשה על הצגת ביצועים עודפים.

הפניקס מיטב ומנורה מובילות בטווח של 5 שנים

הרפורמה במסלולי החיסכון

בתחילת החודש יצא לדרך השלב השלישי והאחרון ברפורמה במסלולי חיסכון, אשר נועדה לאפשר לחוסכים השוואה בין המסלולים בחברות השונות, במטרה לסייע בצמצום עלויות ניהול של מי שמעוניינים בכך. על אף שהרפורמה רלוונטית כמעט לכל אדם בוגר בישראל, עד עתה לא נעשו צעדים משמעותיים להנגיש אותה לציבור הרחב, ולכן בחרנו לעשות בה סדר.

בכדי להקל על החוסכים להשוות בין המסלולים בחברות השונות קבעה רשות שוק ההון חמישה אשכולות מרכזיים, המחולקים בהתאם לאופי הניהול שלהם. אשכולות אלו, כוללים מגוון מסלולי השקעה מוגדרים גם הם, שמעתה יהיו בעלי שם אחיד בכל החברות. בכך, צפויה לחוסך בראש ובראשונה השוואה פשוטה יותר בין המסלולים בחברות השונות בהתאם לתשואה שהן הציגו. אך לא פחות חשוב מכך היא לחוסך לצמצם את ההוצאות הישירות, במידה ויבחר בכך.

כדי להבין במה יתבטא החיסכון הזה, צריך תחילה להבין מהן אותם הוצאות ישירות, אותן גובות החברות וכיצד ניתן לצמצמן בעקבות הרפורמה. גופי הפנסיה שונים גובים מהחוסכים לצד דמי הניהול (בהתאם להפקדות ולכסף שמצטבר), גם דמי ניהול חיצוניים, אשר מכונים גם הוצאות ישירות. הוצאות אלו, הן למעשה דמי ניהול נוספים המשולמים לקרנות חיצוניות, כתוצאה מהשקעה של הגופים בנכסים לא סחירים דוגמת נדל"ן וקרנות הון סיכון וחברות הייטק שאינן נסחרות בשוק הציבורי.

להשקעה בנכסים סחירים יתרונות לא מעטים, שכן לעיתים רבות הן עשויות להגן על התיק ולגוון אותו ביחס לנעשה בשוק הסחיר. עם זאת, ההשקעה בנכסים אלו כרוכה בהוצאה נוספת עבור החוסכים, אשר לא לכולם יש עניין בה ולא הייתה שקופה במלואה עד כה. למעשה, מי שיבקשו להבין כיצד השפיעו ההשקעות בנכסים לא סחירים על תיק הפנסיה שלו, ביחס לתשלום עבורם. וועדת יפה, שהמלצותיה הולידו את הרפורמה, אף טענה כי לעיתים ההוצאות הללו נעשות בצורה שרירותית ונתונות למניפולציות של הגופים. לכך הצטרף החשש, שהיות והן נעדרות שקיפות, הגופים עשויים לשלם מחירים גבוהים עבור דמי הניהול החציוניים, משום שאלו מגולגלים על המבוטח-החוסך ולא עליהם.

על כן, הרפורמה הנוכחית שתכנס לתוקפה בתחילת חודש יולי, באה לפתור חלק מהבעיות והעיוותים הללו. זאת על ידי כך שהיא מחייבת את הגופים הפנסיונים בפרסום שנתי של ההוצאות הישירות המקסימליות, אותן הן יגבו בכל אחד מהמסלולים. בכך, יוכלו החוסכים לבחור האם ברצונם להשקיע את כספי החיסכון שלהם במסלולים בהם ההוצאות הישירות נמוכות יותר כמו באשכול עוקב מדדים ובאשכול מסלולים סחירים (הרחבה בהמשך). מכיוון שבאשכולות אלו אין נכסים שאינם סחרים, ההוצאות הישירות בהן אמורות להיות אפסיות.

המסלולים השונים: הרשות קבעה חמישה אשכולות שונים בעלי שם ומאפיינים אחידים עבור כל הגופים, בהתאם לאופי ההשקעה. האשכול הראשון, כולל בתוכו שורה של מסלולים עוקבי מדדים. השקעה שהפכה בשנים האחרונות לפופולארית ביותר בשל התשואות הגבוהות של המדדים ביחס לניהול האקטיבי. באשכול זה שישה מסלולים אשר עוקבים אחרי מדדים שונים (בין שלושה לעשרה מדדים בכל מסלול, למעט במסלול הפופולארי העוקב אחרי S&P 500). המסלולים נבדלים האחד מהשני, בחשיפה שלהם למידת החשיפה והתמהיל שלהם בין מניות לאג"ח.

אשכול נוסף, אשר בו יוכלו החוסכים ליהנות מתשלום דמי ניהול פנימיים בלבד הוא אשכול המסלולים הסחירים. אשכול זה יכלול מסלולים שונים המשקיעים בניירות ערך סחירים, וכמו באשכול העוקב אחר מדדים, יציע לחוסכים מסלולים בהתאם לרמת החשיפה למניות ואג"ח (ממשלתי/קונצרני) בשוק ההון, בהתאם להעדפות של החוסכים.

האשכול השלישי, מציע מסלולי השקעה בניהול אקטיבי, הכוללים גם נכסים בלתי סחירים, אשר מחייבים הוצאות ישירות (שגובהם ייקבע בתחילת כל שנה באופן שקוף). במסלולים אלו, מלבד ההשקעה בניירות ערך יוכלו החוסכים להיחשף לנכסים דוגמת נדל"ן וקרנות הון סיכון וחברות הייטק שאינן נסחרות בשוק הציבורי, ומשכך גם פחות תלויות בביצועיו.

האשכול הרביעי, מכוון עבור אנשים שרוצים להשקיע בהתאם להשקפת עולמם הדתית או החברתית. בין השאר יוצעו לחוסכים במסלולים אלו, השקעות בהתאם לחוקים דתיים (הלכה יהודית או שריעה) או לחלופין בחברות קיימות או כאלו אשר פועלות בהתאם לסטנדרט חברתי מסוים. בדומה לאשכול הניהול האקטיבי, גם מסלולים אלו יכללו דמי ניהול חיצוניים, בהתאם להשקעה בנכסים השונים.