קרנות ההשתלמות המנצחות מתחילת השנה - ועד כמה חשובה הבחירה בגוף השקעות?

הנתונים של נובמבר ומתחילת השנה מצוינים. משקיעים הרוויחו בקרנות ההשתלמות פי 3 מאשר בשנה רגילה-ממוצעת. עד לפני חודשיים-שלושה העליות היו בעיקר בזכות ה-S&P 500, בחודשים האחרונים זה בזכות הבורסה בתל אביב. כשהכל עולה, אנשים דווקא נוטים להיכנס לשוק, להגדיל החזקה. בפועל זה צריך להיות הפוך - כשכולם מדברים על מניות ו-S&P, כשאתם שומעים שיחה על מדדים ומניות אצל הספר שלכם, או שהשכן מספר לכם שהרוויח 50 אלף שקל על אנבידיה, זה הזמן להיות זהירים עם הכסף.

דווקא כשהמצב הפוך, כשכולם בדיכאון מהשוק, זאת יכולה להיות הזדמנות למשקיעים מתוחכמים, אבל כעת יש כבר סימנים של אופוריה בשווקים. זה לא אומר שהעליות לא יימשכו, זה אומר שאתם צריכים להיות עם היד על הדופק.

במסלולי קרנות ההשתלמות אתם יכולים לעבור בין מסלול למסלול במהירות. אם אתם משקיעים לטווח ארוך, אז גם אם תהיה ירידה, אפילו ירידה מאוד משמעותית בשווקים, צפוי שהמניות יתקנו. לאורך זמן המניות מספקות תשואה עודפת. אבל אם אתם לתקופה מוגבלת, לא ידועה, לא ברורה, אז תבדקו עד כמה אתם מסוגלים לסבול הפסדים ותאזנו בהתאם את הכספים שלכם בקרנות השתלמות.

אל תהיו מאלו שאומרים - "במסלול המנייתי הרוויחו 20% מתחילת השנה ואנחנו 'אכלנו אותה' עם 12% במסלול הכללי נעבור עכשיו למנייתי". מה שהיה - היה. השאלה בהשקעות היא תמיד מה הלאה? לא מה היה. תעשו שינויים בתיק רק אם הם מתחברים למשוואת הסיכון סיכוי שלכם. ועכשיו נראה שקצת מעונן.

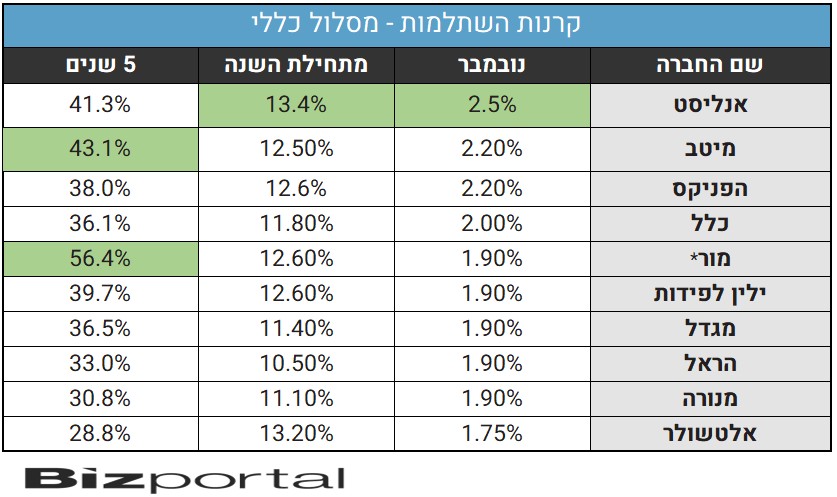

ונעבור לחודש המדהים ולשנה המדהימה של קרנות ההשתלמות. במהלך החודש האחרון הניבו קרנות ההשתלמות המסלול הכללי והמנייתי תשואה ממוצעת של של כ-2% ו-3.5% בהתאמה. זאת הודות לעליה ממוצעת של 3% שנרשמה במדדים בארץ ועליה של כ-5% במדד ה-S&P 500, שנשחקה במעט בשל התחזקות השקל מול הדולר. מתחילת השנה רשמו הקרנות עליה של כ-12% במסלול הכללי וכ-21% במסלול המנייתי.

אלטשולר שחם שמוטה יותר לשוק הגלובלי ופחות לשוק המקומי סיימה את החודש אחרונה עם תשואה מוערכת של 1.75%. הסיבה היא שוק מקומי חזק יותר משוק גלובלי. עם זאת, גם לאחר החולשה בחודש האחרון, היא עדיין ממוקמת בצמרת מתחילת השנה עם תשואה של 13.2%, כשאנליסט עם 13.4%

בנובמבר בלטו בתשואות במסלול הכללי אנליסט (2.5%), ואחריו הפניקס ומיטב שהמשיכו להציג ביצועים חזקים וסיימו את החודש עם תשואה חזקה של 2.2%.

*במור התשואות כוללות את השנה הראשונה שבה היו תשואות חריגות כלפי מכיוון שהקרן הייתה קטנה

מיטב ואנליסט הם גם שניים מהגופים המובילים בתשואה בטווח הארוך (5 שנים). התשואה הממוצעת של קרנות ההשתלמות בחמש שנים היא כ-38%. אבל הטווח רחב. הגופים בחמש שנים ייצרו תשואה של 28.8% עד 43% (מור לא רלבנטית למדגם - היתה קרן קטנה וייצרה תשואות גבוהות במיוחד). מדובר בתשואה של 5.4% עד 7.2% בשנה - האמת שלא מדהים, וכשחושבים על זה - האם היינו יכולים לדעת מלכתחילה מי יהיה טוב ומי בתחתית הטבלה?

לא. הסיכוי להשקיע אצל המנצח הוא לא גדול. אם נלך לאחור ונשקיע לפי מי שהוביל את הטבלה, כנראה שהיינו מפסידים, אם כי יש שמות בולטים שמובילים בטווח הארוך. הפער כאן, בין המוביל לאחרון הוא גדול, אבל ככל שההשקעה היא לטווח ארוך יותר הפער מתכווץ. מי שהיה טוב תקופה מסוימת מאבד את ההובלה בהמשך וההיפך.

כשבוחנים את תשואות הפנסיה על פני 20 שנה, מקבלים הפרשים נמוכים בין הגופים המנהלים. אז קרנות השתלמות זה לא פנסיה, ומעבר לזה, כאמור - יש גופים שיודעים לייצר תשואה, אבל נראה שמה שהרבה יותר חוב מהבחירה במנהל ההשקעות היא הבחירה במסלול של הקרן.

*במור התשואות כוללות את השנה הראשונה שבה היו תשואות חריגות כלפי מכיוון שהקרן הייתה קטנה

מיטב ואנליסט הם גם שניים מהגופים המובילים בתשואה בטווח הארוך (5 שנים). התשואה הממוצעת של קרנות ההשתלמות בחמש שנים היא כ-38%. אבל הטווח רחב. הגופים בחמש שנים ייצרו תשואה של 28.8% עד 43% (מור לא רלבנטית למדגם - היתה קרן קטנה וייצרה תשואות גבוהות במיוחד). מדובר בתשואה של 5.4% עד 7.2% בשנה - האמת שלא מדהים, וכשחושבים על זה - האם היינו יכולים לדעת מלכתחילה מי יהיה טוב ומי בתחתית הטבלה?

לא. הסיכוי להשקיע אצל המנצח הוא לא גדול. אם נלך לאחור ונשקיע לפי מי שהוביל את הטבלה, כנראה שהיינו מפסידים, אם כי יש שמות בולטים שמובילים בטווח הארוך. הפער כאן, בין המוביל לאחרון הוא גדול, אבל ככל שההשקעה היא לטווח ארוך יותר הפער מתכווץ. מי שהיה טוב תקופה מסוימת מאבד את ההובלה בהמשך וההיפך.

כשבוחנים את תשואות הפנסיה על פני 20 שנה, מקבלים הפרשים נמוכים בין הגופים המנהלים. אז קרנות השתלמות זה לא פנסיה, ומעבר לזה, כאמור - יש גופים שיודעים לייצר תשואה, אבל נראה שמה שהרבה יותר חוב מהבחירה במנהל ההשקעות היא הבחירה במסלול של הקרן.

רווח של 20% מתחילת השנה

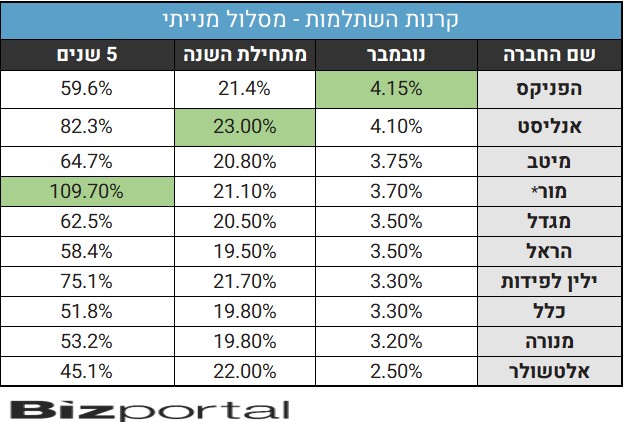

תמונה דומה עולה גם במסלול המניתי, שסיים את חודש נובמבר עם תשואה ממוצאת של 3.5%. מי שהובילו את התשואות בחודש החולף היו גם כן, הפניקס (4.1%), אנליסט (4.1%) ומיטב (3.75%). מנגד, גם באפיק המנייתי רשמו הגופים אלטשולר שחם (2.5%) ומנורה (2.2%) תשואה נמוכה באופן משמעותי מהממוצע.

*במור התשואות כוללות את השנה הראשונה שבה היו תשואות חריגות כלפי מכיוון שהקרן הייתה קטנה

במבט שנתי, אנליסט (23%) אלטשולר (22%) וילין לפידות (21.7%) רשמו את התשואות הטובות ביותר. מנגד, מי שנועלות את הטבלה גם באפיק המנייתי הן הקרנות של הראל (19.5%), מנורה (19.8%) וכלל (19.8%). בטווח של חמש שנים, מלבד מור, ניתן למצוא בראש הטבלה את אנליסט (82.3%) וילין לפידות (75.1%). בזמן שאת הטבלה נועלות אלטשולר (45.1%) כלל (51.8%) ומנורה (53.2%).

*במור התשואות כוללות את השנה הראשונה שבה היו תשואות חריגות כלפי מכיוון שהקרן הייתה קטנה

במבט שנתי, אנליסט (23%) אלטשולר (22%) וילין לפידות (21.7%) רשמו את התשואות הטובות ביותר. מנגד, מי שנועלות את הטבלה גם באפיק המנייתי הן הקרנות של הראל (19.5%), מנורה (19.8%) וכלל (19.8%). בטווח של חמש שנים, מלבד מור, ניתן למצוא בראש הטבלה את אנליסט (82.3%) וילין לפידות (75.1%). בזמן שאת הטבלה נועלות אלטשולר (45.1%) כלל (51.8%) ומנורה (53.2%).

איום המס בוטל - קרנות השתלמות הן האפיק השקעה הכי משתלם

קרנות השתלמות פטורות ממס בהפקדה, בחיסכון ובמשיכה. אין מכשירים נוספים עם כל כך הרבה הטבות מיסוי. על רקע זה ניסוי באוצר להפחית את הטבות המס באופן חלקי, אך לא הצליחו. לא יהיה מס על קרנות השתלמות. קרנות השתלמות הן האפיק הכי צומח והכי גדול בכל תעשיית הגמל. מדובר במכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. רוב הכסף של הציבור, המחזיק קרנות השתלמות נמצא בקרנות השתלמות כלליות. מדובר בקרנות שיש בהן רכיב של מניות אך בעיקר רכיב של אג"ח. אגרות חוב נתפסות פחות מסוכנות, וככה התיק יותר מאוזן. אלא שזה סותר את הגישה של השקעה לטווח בינוני-ארוך. כשאתם משקיעים לזמן ארוך כדאי, על פי מחקרים רבים ומגוונים להשקיע במניות. בכל נקודת זמן של השקעה, אם תצאו אחרי זמן ממושך אתם צפויים להרוויח - לא תמיד, לא בכל מקום, אבל ברוב הגדול מאוד של המקרים - מניות מספקות תשואה עודפת. רואים את זה כמובן בתשואות בשנים האחרונות - חוסכים שבחרו בקרנות מנייתיות עשו תשואה הרבה יותר גבוהה לעומת כאלו שבחרו את הקרנות הכלליות. זה לא מבטיח כלום להמשך, אבל בכל נקודת זמן (גם כשהשווקים נראים גבוהים) השקעה במניות לטווח ארוך אמורה לספק תשואה עודפת.- 4.אני בקרטל הפניקס ומרוצה מאוד, זו הייתה בחירה טובה (ל"ת)ליאלוס 12/12/2024 10:20הגב לתגובה זו

- 3.IRA - תשואה של 30.4%. באמת שלא מבין על מה הם לוקחים כסף (ל"ת)עידן 12/12/2024 00:05הגב לתגובה זו

- 2.אינפיניטי לא מפרסמת תשואות? (ל"ת)מיכאל 11/12/2024 03:11הגב לתגובה זו

- 1.אין תחרות, 5 חברות ביטוח ו-5 בתי השקעות, סוג של קרטל (ל"ת)א 10/12/2024 16:50הגב לתגובה זו