איך ניתן להרוויח מקדחת ההנפקות בבורסה המקומית?

משבר הקורונה כפי שהשתקף בשוק ההון, לפחות בעת כתיבת שורות אלו, היה חד וקצר. הירידות החדות והפאניקה במרץ 2020, התחלפו מהר מאוד בעליות. למעשה מאז התחתית ב-23 למרץ, השוק נמצא במגמת עליה מאוד ברורה. בדומה למצבים בהם השוק נמצא במגמת עליה, אל עבר שיא כל הזמנים של מדדי המניות הגדולים, שוק ההנפקות במקביל נפתח ומתחמם. אך הפעם, אנחנו מוצאים שני הבדלים לעומת תקופות דומות בעבר: הראשון, סוג ניירות המונפקים - יותר מניות (אקוויטי) ופחות אג"ח, והשני - בסוג המכרזים והשימוש בהצעה לא אחידה, במקום השיטה ה"רגילה" של מכרז אחיד.

תקופה של ריבוי הנפקות מניות של חברות חדשות, כמו זו המתרחשת בחודשים האחרונים, היא תופעה נדירה גם לוותיקי שוק ההון בישראל. מנתוני הבורסה לגבי הנפקות חדשות אנו, רואים שבמחצית הראשונה של 2020, שש חברות חדשות (IPO) גייסו 1 מיליארד שקל במניות ואילו במחצית השנייה של 2020, חל זינוק במספר ובהיקף, כאשר 21 חברות חדשות, גייסו סכום של 3.62 מיליארד שקל.

יש לא מעט סיבות לתופעת ריבוי הנפקות האקוויטי. את ההסבר הטוב ביותר, נתלה בריבית האפסית ששוררת בשוק כבר תקופה ארוכה וחשוב מזה, הצפי שהיא תישאר נמוכה עוד זמן רב. בכדי להשיא תשואות בתיקי ההשקעות, מנהלי ההשקעות מתפתים להגדיל את רכיב המניות על חשבון רכיב האג"ח, שהתשואה הגלומה בו מצומצמת. הסבר נוסף, שלדעתנו בעל חשיבות מכרעת הוא נושא מכרזי ההצעה הלא אחידה, ששינו לגמרי את ההתייחסות של מוסדיים להנפקות.

מה תרמה שיטת ההצעה לא אחידה לשוק ההנפקות?

במכרז אחיד שהיה נהוג בשנים קודמות נוצרה בעיה אינהרנטית למוסדיים לקראת הנפקה: גופים מוסדיים שהביעו עניין ברכישת מניות של חברה חדשה העומדת להנפיק את מניותיה, היו משקיעים באנליזה וקביעת שווי ראוי למניה. הם גם היו עוברים תהליכים רגולטוריים שונים כדי לאשר את הרכישה ואת אחוז החשיפה בכל כלי השקעה. כאשר מכרז ההנפקה היה נסגר, הם היו עלולים להישאר בחוץ בשל הזנת מחיר רכישה הנמוך ממחיר סגירת המכרז. במצב כזה, האנליזות וההליכים הרגולטוריים היו נהפכים לזמן מבוזבז, אלא אם הגוף המוסדי היה מתפשר ומעלה את המחיר.

- אחרי העליות ב-2025 - אלה התחזיות של בתי ההשקעות ל-2026

- הבנק מול בית ההשקעות, מי מנצח בקרב על הסוחר הישראלי?

- המלצת המערכת: כל הכותרות 24/7

לעומת זאת, בהצעה לא אחידה, פונים החתמים של ההנפקה ומאתרים משקיעים מוסדיים איכותיים, שיחזיקו במניות המונפקות לזמן ארוך - "ידיים חזקות". בדרך הזו בונים רשימת משקיעים לכל היקף הנפקה, במחיר מניה שנקבע מראש "book building". כלומר כל מוסדי שבוחן את ההנפקה לעומק ומקבל החלטת רכישה, יקבל את מלא מבוקשו, ללא אפשרות לזרוק את עבודתו לטמיון.

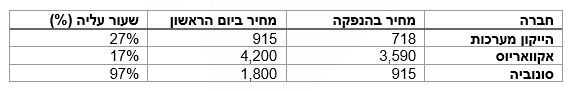

הנפקות מסוג זה מאותתות לשוק שהמחיר בו רכשו המוסדיים בהנפקה הוא מחיר כלכלי, שלא נקבע תחת לחץ של מכרז. לא פלא שאנחנו מתחילים לראות בשוק הישראלי, מאפיינים שהיו שמורים לשוק ההנפקות האמריקאי, כאשר ביום הראשון למסחר, המניות שהונפקו, הניבו רווחים נאים למוסדיים. תופעה זו לא התרחשה בשנים עברו בשוק הישראלי, להלן מס' דוגמאות:

- תקלת מתגים או פעולה אנושית? האירוע החדש שמטלטל שוב את אייר אינדיה

- ככה מחירי הנפט יקרסו לכיוון ה-40 דולר - האם טראמפ מעדיף תקיפה או דיפלומטיה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- תקלת מתגים או פעולה אנושית? האירוע החדש שמטלטל שוב את אייר...

ניתן להיחשף גם לחתמים עצמם

מלבד השתתפות בהנפקות, יש דרך נוספת להצטרף לשוק ההנפקות הגועש - השקעה בחברת החיתום עצמה. בשוק ההון הישראלי קיימות מספר חד ספרתי של חברות חיתום, רובן בבעלות כזאת או אחרת של הבנקים הגדולים. אחת מהן, פועלים איביאי חיתום, בשליטה משותפת של בנק הפועלים ובית השקעות איביאי, גם נסחרת בבורסה.

פועלים איביאי חיתום נחשבת לאחת מחברות החיתום הגדולות בשוק והיא נסחרת בשווי של 381 מיליון שקל. החברה מתאפיינת במבנה רזה, לחברה אין רכוש קבוע משמעותי ומתבססת על הון אנושי בלבד וגם הוא מצומצם, לאיביאי חיתום היו 14 עובדים לפי דוחות רבעון רביעי 2019.

הכנסות החברה נובעות מעמלות חיתום, ריכוז והפצה, מכל הנפקה שהיא משמשת כחתם בכיר (חתם מתמחר) או חלק מקונסורציום של חתמים. היקף העמלות נגזר מהסכום הכספי המגויס אולם, במקרים רבים בהנפקות גדולות בהיקפן, שעור העמלה נמוך ואילו בהנפקות קטנות יותר, שעור עמלת החיתום גבוה, כך שבכל מקרה לחברה יש עדיפות לכמות גבוהה של הנפקות.

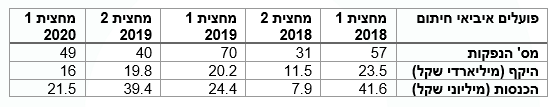

מספרי השוואה לגבי מספר ההנפקות והיקפן וההכנסות של פועלים איביאי חיתום:

אנו יכולים לקבל אינדיקציה טובה לגבי הכנסות החברה, מדיווחי החברות המנפיקות. בתשקיף של כל חברה שהנפיקה, מצוינים שם החתם המתמחר והיקף העמלות ששולמו לו.

אם ניקח כדוגמה את הנפקת ג'נסל, חברת תאי הדלק של בני לנדא: החברה הונפקה בנובמבר 2020 בהצעה לא אחידה. פועלים איביאי חיתום שימש כחתם המתמחר ורכז ההנפקה. בדיווח על תוצאות ההנפקה, נמסר כי מסך של 205 מיליון שקל שגויסו, שולמו 8.1 מיליון שקל כעמלות חיתום (כ 4% מהיקף ההנפקה). מניית ג'נסל הונפקה במחיר של 8.76 שקל, ביום הראשון, זינקה למחיר של 10.61 שקל וכיום נסחרת ב 17.69 שקל. רווח נאה הן למשקיעים והן לחתמי ההנפקה.

בהנפקות אג"ח שיעור העמלה הנהוג הינו נמוך יותר. לדוגמה, הנפקת בזן שבוצעה בדצמבר 2020 אותה הובילה החברה, שולמה עמלה של 0.15% בלבד.

בדו"חות הכספיים של פועלים איביאי חיתום ניתן למצוא, בין השורות, כמה סיבות שמבול ההנפקות ייטיב עם החברה. בראש ובראשונה, החברה מציינת כי בהצעה לא אחידה, נהוגה עמלה גבוהה יותר מאשר מכרז אחיד. שנית, החברה מציינת שתנאי השוק דחפו להעדפת חברות חיתום בעלות תיק נוסטרו מהותי, שגם משתתפות כמשקיע בהנפקות.

לפועלים איביאי חיתום, יתרת מזומנים של כ-140 מיליון שקל ובאופן כללי - כחברת בת של בנק הפועלים הגישה שלה למימון, איננה מהווה בעיה. בנוסף, החברה מחלקת את מלוא הרווחים כדיבידנד לבעלי מניותיה.

בשורה התחתונה

הנפקות האקוויטי שבוצעו במחצית השנייה של 2020 ואלו הצפויות בחודשים הקרובים, יביאו לרווחים חריגים לחברות החיתום בהשוואה לשנים הקודמות. במקרה של פועלים איביאי חיתום, חברת החיתום היחידה הנסחרת בבורסה, אנו מעריכים רווח נקי רבעוני הגבוה מ-10 מיליון שקל, מדי רבעון בתקופה הקרובה כל עוד השוק ממשיך בשלו. שווי השוק של החברה הוא כ-381 מיליון שקל כאשר מתוכו יתרת מזומן של כ-140 מיליון שקל, כך ששווי פעילות החיתום הנגזרת היא 240 מיליון שקל.

אמנם חלק מהאפסייד כבר מגולם, אך כל עוד שוק המניות נשאר טוב - חברות החיתום יידעו לייצר רווחים נאים מרשימת חברות אדירה, שעומדות בפתח וממתינות להנפקת מניות, בהצעה לא אחידה.

קובי שגב, שותף מנהל אקורד ש.ק.ל. בית השקעות