אחרי תשואה של מאות אחוזים - ההשקעה בקנון עדיין אטרקטיבית

ההנפקה המוצלחת של חברת הספנות צים בוול סטריט והזינוק בעשרות אחוזים במחיר המניה מאז ההנפקה, הותירו רבים מפעילי שוק ההון בישראל בפה פעור. צים לאחר שני הסדרי חוב ושנים של הפסדים עצומים, הפכה לחברה הנסחרת במעל 2 מיליארד דולר. הצפת הערך הזאת, זורקת אותי אחורה בזמן ל-2015, אז ביצעה החברה לישראל 0% מהלך של פיצול בעסקיה - בין החזקותיה בכימיקלים לישראל ובתי הזיקוק (להלן: "החברות האיכותיות"), שנשארו בחברה לישראל ובין החזקותיה בצים, קורוס, טאואר, ICP וחברת הבת שלה או.פי.סי, (להלן "החברות המאותגרות") שעברו לחברה נפרדת, קנון שמה. קנון חולקה כדיבידנד בעין (מניותיה חולקו לבעלי המניות של החברה לישראל) ובדרך הזו משקיעים שהיו מעוניינים בהמשך החזקת נכסים אלו, יכלו לעשות זאת ללא מאמץ. המינוח "החברות המאותגרות", הוא בלשון המעטה, המשקיעים בחברה לישראל בתקופתו, אף השתמשו בכינויים מעליבים יותר לחברות אלו, שהזדקקו בדרך קבע להזרמות מחברת האם, לרוב בשל הפסדים. עם זאת, היה ברור שלצד הסיכון שבחלק מהחברות, חלקן עם פוטנציאל גדול. או.פי.סי לדוגמה כבר בתחילת הדרך היתה עסק עם פוטנציאל תשואה מרשים.

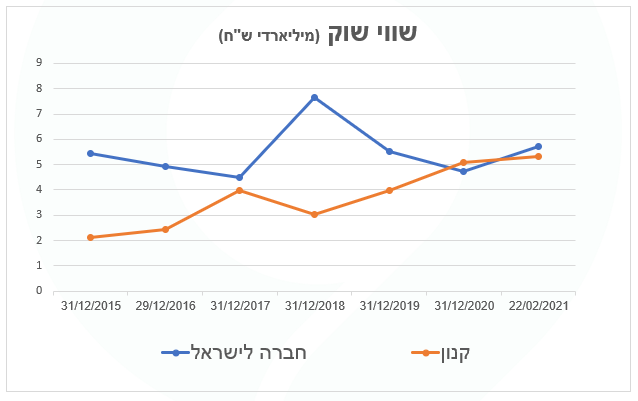

קנון, החברה שבה ריכזו את כל הדחויים והלא רצויים, הפכה לאחרונה, עם הנפקתה של צים, לחברה ששוויה משתווה לזו של אחותה, החברה לישראל וזה לאחר דיבידנדים שמנים שחילקה בשנים האחרונות.

בשנת 2014, הייתה החברה לישראל קונגלומרט (או חברת החזקות) לא הומוגנית. היו לה מצד אחד, מניות השליטה בשתי חברות תעשיות ותיקות ורווחיות, שנסחרו בבורסה: בז"ן וכימיקלים לישראל (ICL כפי שהיא נקראת היום). ICL היא חברת כימיקלים שמחזיקה במפעלי ים המלח ובמפעלי אשלג וברום ברחבי העולם. מדובר בחברה רווחית מאוד, שנהנתה ממשאב טבעי, הקיים בשפע בים המלח. בתי הזיקוק בחיפה, בז"ן, הייתה אף היא חברה רווחית. היא אמנם היתה מאז ומעולם פחות משמעותית מ-ICL, אך נסחרה בעצמה במיליארדי שקלים. במהלך השנים, בחרה חברה לישראל, לנצל את הרווחיות והדיבידנדים שהגיעו משתי החברות הללו (בעיקר מ-ICL) ולהשקיע בהרפתקאות ובחברות שלא הסבו נחת למשקיעים.

נסקור בקצרה את החברות ה"מאותגרות":

השקעה בחברת הרכב החשמלי, בטר-פלייס שנסגרה ב-2013 לאחר ששרפה כמיליארד שקל מכספי החברה לישראל, היא כנראה דוגמא מהדהדת במיוחד, להרפתקה כושלת, אשר אנליסטים רבים חששו מהישנותה.

- באיזה חברת החזקות יש את האפסייד הכי גדול כרגע?

- מהן חברות החזקה והאם מניית פיבי תעלה?

- המלצת המערכת: כל הכותרות 24/7

השקעה של חברה לישראל בצים, חברת הספנות הגדולה, נראתה בשעתו במסלול כישלון. מדובר בחברה שהפסידה כל שנה מאות מיליוני דולרים ועברה שני הסדרי חוב בטווח של 5 שנים. במסגרת ההסדר השני ב-2014 הזרימה החברה לישראל 200 מיליון, בנוסף מחלה על חוב של כ-250 מיליון דולר כלפיה ולסיום העבירה לנושים האחרים את רוב מניותיה בצים ונשארה עם 32% בלבד.

החזקה במניות טאואר, יצרנית השבבים הישראלית, אשר עברה הסדר חוב ב-2008 במסגרתו מחקו הבנקים סכומים לא מבוטלים מחובותיה. ב-2014 עברה החברה ארגון מחדש של חובותיה (הסדר דה לוקס) והמצב הפיננסי בטאואר נראה לא טוב.

החזקה של 50% בחברת הרכב הסינית קורוס, שהוקמה כדי להביא את איכויות ההרכבה של הרכב האירופאי לסין. עד אותה תקופה, הרכבים הסינים נודעו לשמצה, בעיקר בשל איכות ההרכבה הנמוכה ובעיות האמינות והבטיחות. החזון של עידן עופר היה לייצר בסין רכב סיני בסטנדרטים אירופאים. המיזם בשיתוף עם יצרנית הרכב צ'רי לא "הניע" בקצב הצפוי וכן נדרש לתמיכה מסיבית מצד הבעלים. קורוס הזדקקה להזרמת כסף שוטפת, ביוני 2014 העבירה החברה לישראל 81 מיליון דולר בתור הלוואת בעלים, בסוף אותה שנה 60 מיליון נוספים ובו בזמן הודיעה שתזרים עוד 70 מיליון ברבעון הראשון של 2015.

- מי אמר שכלכלת עזה בקריסה?

- תקלת מתגים או פעולה אנושית? האירוע החדש שמטלטל שוב את אייר אינדיה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- תקלת מתגים או פעולה אנושית? האירוע החדש שמטלטל שוב את אייר...

עוד החזקה שהייתה לחברה לישראל, היתה ב ICP שריכזה את מגזר האנרגיה באמצעות קאלפה ואינקיה (שהספיקו לממשה טרם הפיצול) שהפעילו תחנות כוח במרכז ודרום אמריקה.

השווי של החברה לישראל לא שיקף את השווי של ICL ושל בז"ן שכן שאר ההחזקות היו בעיני המשקיעים נכסים מכבידים שהוערכו במינוס. כשעלה הרעיון לפצל ו"לזרוק" את צים, קורוס, או.פי.סי והאחרות, ששו בעלי המניות ובאסיפה הכללית הצביעו ברוב מוחץ של 99% בעד הפיצול. מעניין עוד יותר היה התנהלות מחזיקי האג"ח במסגרת הפיצול. בעלי האג"ח אישרו אף הם, ברוב גדול את הפיצול ונשארו עם שני נכסים – בז"ן וכיל. קשה למצוא הרבה מקרים בהם, בעלי האג"ח מוותרים באופן וולנטרי על נכסים שעשויים בעתיד לפרוע את חובם.

הדבר שאני זוכר יותר מכל, הוא הקונצנזוס של האנליסטים לגבי שוויה האפסי של צים ואפילו היו כאלו שהתייחסו לשוויה כשלילי. לא רק שאינה שווה כלום, אלא גם תזדקק להזרמות כספים מחברת האם שלה. גם חברת הדירוג מעלות, בדו"ח מיוחד שהוציאה לקראת הפיצול, לא הורידה את דירוג האשראי של החברה לישראל. היא טענה שהעברת הנכסים, הינו מהלך שיטיב עם בעלי האג"ח, בשל "הרחקת החברה לישראל מתסריט של הזרמת כספים לחברות צמיחה או לחברות בעיתיות, כך שדירוג החברה אינו צפוי להיפגע מיישומו של המהלך על פי המתאר שפורסם".

בינואר 2015, ערב הפיצול, נסחרה החברה לישראל בשווי שוק של כ-15 מיליארד שקל. החברות פוצלו לחברה לישראל שהחזיקה במניות השליטה בכיל (ICL) ובבזן ולקנון שהחזיקה בכל החברות המאותגרות.

מה קרה מאז?

שנות הגאות באשלג ובברום הסתיימו ושווי השוק של ICL ירד מ-36 מיליארד שקל בזמן הפיצול לרמה של כ-13 מיליארד באמצע 2020 כששוויה הנוכחי הוא כ-24 מיליארד שקל. שוויה של בזן ירד אף הוא מ-3.3 מיליארד שקל בזמן הפיצול ל-2.2 מיליארד שקל כיום.

ואילו אצל הברווזון המכוער, קנון - טאואר עלתה על פסי צמיחה לאחר מספר הסכמים עם פנסוניק שהזניקו אותה קדימה וחולקה אף היא בעין (לבעלי המניות של קנון במהלך 2015).

פעילות האנרגיה של ICP באמריקה הלטינית, נמכרה ברווח של מאות מיליוני שקלים, כאשר קנון נשארה עם חברת הבת הקטנה דאז, או.פי.סי שבדיוק סיימה הקמת תחנת כוח בישראל, במישור רותם. אותה חברה קטנה ואנונימית, הלכה והתפתחה בתחום האנרגיה בארץ, היא הונפקה ב 2017 וכיום נסחרת בת"א 35 בשווי של 7.2 מיליארד שקל.

השקעותיה של קנון בקורוס חברת הרכב הסינית מומשו בהדרגה. בינואר 2019 מכרה קנון 12% מתוך ה 24% שנותרו לה בקורוס, תמורת 230 מיליון דולר ויש להניח כי היתרה תימכר בסכום דומה.

צים שעד לא מזמן, גרמה לתחרות בין האנליסטים, מי נוקב בשווי נמוך יותר לפעילותה, הונפקה בארה"ב ושם כוחות השוק קובעים לה מחיר יומי. כיום היא נסחרת בשווי של כ 8 מיליארד שקל, כאשר קנון לאחר ההנפקה המוצלחת, נותרה עם כ-28% ממניותיה.

שווי השוק של קנון הגיע בסוף 2015 לאחר החלוקה בעין של מניות טאואר ל-2.1 מיליארד שקל, הוא המשיך לרדת אף לשפל של 1.5 מיליארד שקל ב-2016. אך מאז חל שיפור מתמשך בשווין של החברות המוחזקות, במיוחד או.פי.סי, שכאמור חברה של כבוד במדד ת"א 35 היוקרתי. שתי החברות, הן קנון והן החברה לישראל, נסחרות שתיהן בשוויי שנע סביב 5.5 מיליארד שקל.

שווי נכסי

שתי החברות הן חברות החזקה שמחזיקות במניות סחירות, כך שקל לנתחן. מודל NAV, הסוכם את שווי ההחזקות בחברות הבנות, לפי מחיר השוק שלהן, בתוספת מזומנים ובניכוי התחייבויות, הוא קלאסי עבור שתיהן.

לשיטתנו, בהערכה של חברת החזקות, אין מקום לשלב הערכה ספציפית של החברות המוחזקות, שכן רכישה של חברת החזקות היא as is דהיינו המשקיע מקבל את החזקותיה הקיימות. אם יש למשקיע העדפה לחברה מוחזקת זו או אחרת, עדיף שירכוש אותה ישירות. זאת הסיבה שברוב המקרים חברות ההחזקה נסחרות בחסר ביחס להחזקותיהן. לכן צריך כל משקיע לחשוב טוב האם הפער בין שווי השוק של חברת ההחזקות לשווי הנכסי הנקי ה-NAV, הוא מספיק גדול כדי להצדיק השקעה בחברת האם.

בחברה לישראל שווי החזקותיה ב-ICL (46%) ובבזן (33%) שוות כ-12 מיליארד שקל. לחברה יש חוב נטו של כ-3.5 מיליארד כך ששוויה הנכסי הנקי עומד על 8.5 מיליארד שקל בהשוואה לשווי שוק של 5.7 מיליארד.

בקנון, שווי החזקותיה באו.פי.סי (59%) ובצים (28%) ושווי יתרת המניות בקורוס עומדים על 7 מיליארד שקל. לקנון אין חובות, אלא מזומנים כך שבשקלול המזומן השווי הנכסי הנקי של קנון עומד על 7.8 מיליארד שקל בהשוואה לשווי שוק של 5.3 מיליארד.

בשני המקרים יש לשקלל נתונים נוספים כגון, הוצאות מטה חריגות, תשלומי מס במקרה וההחזקות ימכרו ופרמטרים נוספים.

בשורה התחתונה

חברת ההחזקות עם ההחזקות "המאותגרות" הפכה למציפת ערך, אך גם קנון וגם החברה לישראל נסחרות בדיסקאונט שנראה גבוה מדי ביחס לשווי הנכסי. אנחנו לא חסידים גדולים של חברות החזקה, אולם, בשני המקרים מדובר בחברות החזקה עם פער גדול בין שווי השוק ל-NAV/ השווי הנכסי הנקי. קנון, גורמת לכל המלעיזים לאכול את הכובע. או.פי.סי הפכה לשחקן משמעותי בשוק האנרגיה בישראל ולאחרונה הרחיבה את פעילותה גם בארה"ב עם רכישתה של CPV האמריקאית. צים רוכבת על גלי מחירי השילוח הימי, שזינקו בחדות. ואילו בחברה לישראל שנשענת בעיקר על ICL מנסים ללא הרף לבצע את ה-turn around ולהחזיר את החברה לימי הזוהר.

הכותב הוא שותף מנהל בבית ההשקעות אקורד ש.ק.ל.

- 11.עוד כתבה ברמה גבוהה של קובי שגב (ל"ת)נטלי 25/02/2021 21:38הגב לתגובה זו

- 10.רפי 24/02/2021 21:30הגב לתגובה זובהצלחה למשקיעים ולי כמובן (:

- 9.עמי 24/02/2021 14:34הגב לתגובה זומשחררים סחורה בכמויות בשיא. תראו את המחזורים בינואר - פברואר! אחרי עליה של 250% ממרץ 2020 הם מחפשים קונים כדי למכור קרוב לשיא או מאזור שלו. הערכה היא שהכיוון מטה או במקרה הפחות גרוע הצידה במשך כמה חודשים עד הנפילה. המלצות האלו לא מאמין בכלל!

- 8.מייק1 24/02/2021 13:31הגב לתגובה זולקנון יש את צים שעולה יפה בנסדק. חוץ מזה קנון היא זולה, מכפיל הרווח שלה נמוך. קניה חזקה.

- 7.חברה לישראל 24/02/2021 10:34הגב לתגובה זומניה שמריצים אותה כבר כמה חודשים וברור שזו כתבה עם אינטרס. חברה לישראל היא חברה כבדה והפסדית, אנשים חושבים שתוכל לחזור לשער של 100 אלף שהייתה נסחרת בו רק כאשר החזיקה חברות נוספות לפני הפיצול שעשתה לפני 6 שנים. לחברה יש חוב עצום ולא סתם נסחרה לא מזמן בשער 27,000.

- 6.איציק 24/02/2021 10:20הגב לתגובה זויפה מאוד

- 5.הדיסקאונט הוא הפרמיה שמביא עידן עופר (ל"ת)שלומי 24/02/2021 09:45הגב לתגובה זו

- 4.מה עם בזן , איפה התחתית? (ל"ת)איציק 24/02/2021 09:23הגב לתגובה זו

- 3.מנתח דוחות 24/02/2021 09:01הגב לתגובה זולחברה הייתה סבלנות ומכרה נכסים הפסדיים במחירים אסטרונומיים כמו קורוס ו-ICP שאף בוטלה הנפקה שלה בניו יורק עקב שווי נמוך שלא התקבל בעין יפה בחברה. לחברה יתרות מזומנים ענקיות - השאלה מה יעשו איתם יחלקו או ירכשו חברה חדשה

- 2.כיל ובזן 24/02/2021 08:46הגב לתגובה זוובזן שער 120. אבל אין סיכוי כל עוד הנאחסים בשלטון . וכל עוד המס 25% הצבור יברח מהבורסה ומהמניות להשקעה לטווח ארוך מזמן עדיף להשקיע בדירות בחו"ל לא ארהב, לא קנדה,

- 1.ברגע שהאמריקאים יגלו אותה היא תעוף 24/02/2021 08:41הגב לתגובה זוברגע שהאמריקאים יגלו אותה היא תעוף