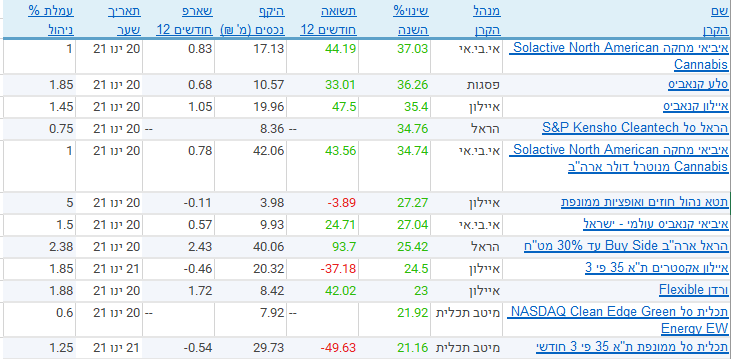

ראלי ינואר: מי הן הקרנות שזינקו עד 37% בשלושה שבועות של מסחר?

הקרנות שמשקיעות במניות הקנאביס הן אלו שרשמו את התשואה הגבוהה ביותר מתחילת 2020. הגידול באישורי הייצוא של חברות הקנאביס והצפי כי תעשיית הקנאביס תכפיל את עצמה בשנים הקרובות מביאה את קרן הסל של איביאי, אי.בי.אי. מחקה Solactive North American Cannabis, שעוקבת אחרי מניות קנאביס אמריקניות עלתה 37% מתחילת השנה.

סלע קנאביס ואיילון קנאביס שמשקיעות בתמהיל של מניות קנאביס מחוץ לישראל ובתוך ישראל מציגות תשואה של 36% ו-35% בהתאמה. הקרן אי.בי.אי. מחקה Solactive North American Cannabis מנוטרל דולר ארה"ב נמצאת במקום הרביעי (הקרן היא אותה קרן הקודמת של איביאי, אך ללא חשיפה דולרית). גם הקרן איביאי קנאביס עולמי - ישראל נמצאת בטבלת המצטיינות בעקבות השקעה במניות קנאביס.

נציין כי קרנות הקנאביס אכן נהנות מגאות אדירה של משקיעים חדשים, אך לא תמיד זה נגמר בצורה בה המשקיעים מצפים. ב-2019, לדוגמה, ירדו קרנות הקנאביס בשיעורים גבוהים ואף איבדו כחצי משווים בתוך פחות משנה.

מקרב קרנות האנרגיה הירוקה נציין שתיים הראשונה היא הראל סל S&P Kensho Cleantech שעלתה מתחילת השנה 35%. השנייה עם עלייה של 22% היא תכלית סל NASDAQ Clean Edge Green Energy EW. נציין כי המניה שמחוזקת היום על ידי כמות הקרנות הרבה ביותר היא הקרן אנלייט אנרגיה (כמעט 400 קרנות בשווי של 750 מיליון שקל).

- המורשת של צבי לובצקי: "כל דבר שאתה עושה – תעשה אותו עד הסוף, גם על המגרש וגם בחדר הישיבות"

- תביעה נגד מיטב טרייד - לא ניתן היה לפעול דרך פלטפורמות המסחר של החברה

- המלצת המערכת: כל הכותרות 24/7

במקום החמישי נמצאת הקרן תטא ניהול חוזים ואופציות קרן ממונפת. מדובר בקרן הראשונה מבין המצטיינות שאינה שייכת לסקטור הקנאביס. קרן זו אינה בעלת קורלציה לשוק כאשר היא עושה שימוש בחוזים על מדדים גדולים מסביב לעולם כדי להשיא תשואה עודפת למשקיעים. מדובר בקרן קטנה שמנהלת חמישה מיליון שקל בלבד וגובה דמי ניהול אדירים של 5%. קרן זו מנסה אמנם להכות את השוק אך תשואותיה לאורך שנים היו תשואות חסר. ב-2020 הניבה הקרן תשואה שלילית של 22%, ב-2019 תשואה שלילית של 16% וב-2018 תשואה שלילית של 32%. זאת כאשר שאר הענף רשם תשואות עדיפות בהרבה לעומת השאר. לכן מומלץ מאוד למשקיעים לבדוק את הקרן שוב אם גמלו בליבם להשקיע בה.

במקום השישי אנו מוצאים את הראל ארה"ב Buy Side עד 30% מט"ח, קרן מניות נוספת שעלתה 25%. קרן זו קיימת יותר מעשר שנים ומנהלת 40 מיליון שקל. עמדת הbuy side הביאה את הקרן להשקיע בטסלה, פאייפל ונטפליקס כהשקעות עיקריות שדחפו את הקרן קדימה. זו קרן שעדיין לא "התגלתה" על ידי המשקיעים בעוד היא סגרה את 2020 בפדיונות ומנהלת 25 מיליון שקל.

קרן מנייתית נוספת היא הקרן ורדן Flixble שעלתה 23% מתחילת השנה. קרן זו הינה קרן הוסטינג שמנוהלת בקסם אך המנהלים שלה הם בית ההשקעות ורדן. הטייתו של מנהל ההשקעות בקרן כלפי מניות שבבים כמו נובה, CEVA ומיקרון לצד השקעה באורמת הניבה לו תשואה גבוהה של 23%.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

שתי הקרנות שמשלימות את התמונה הן שתי קרנות ממונפות של איילון. בית ההשקעות איילון השיק לפני שבע שנים סדרה של מניות ממונפות שמניבות תשואה משלושת על כל תנועה מדדים מרכזיים בישראל, בארה"ב ובדולר. בעקבות העליות החדות של המדדים המקומיים, הקרנות איילון אקסטרים ת"א 35 פי 3 ואיילון אקסטרים ת"א 125 פי 3 הניבו תשואה של כ-24.5% ו-20% בהתאמה.

- 2.דוד 26/01/2021 18:46הגב לתגובה זוירידות דרסטית לפני שנה.לא מסוקרת ולא מומלצת על ידי רוב הבנקים.

- 1.בוב 26/01/2021 15:31הגב לתגובה זורמה עיתונאית פח אשפה. כל כך הרבה טעויות בכתבה אחת. תבדקו נתונים.