קרנות אג"ח מדינה שקליות: איזו קרן בשיא ואיזו לא מצדיקה את דמי הניהול?

קרנות הנאמנות על מסלוליהן השונים מספקות אפשרויות השקעה מגוונות. מסיבה זו הקרנות הן המכשיר הפופולארי ביותר עבור החוסכים לזמן קצר-בינוני.

אחד האפיקים המרכזיים שנחשבו לסולידיים וסיפקו רווחים נאים בעבר היו הקרנות המשקיעות באג"ח מדינה. אלו מתחלקות לכמה תחומים וקטגוריות, כשאחת הקטגוריות המרכזיות היא אג"ח מדינה כללי - השקעה בכל סוגי האג"ח הממשלתי, השקליות והצמודות.

בעקבות הסימנים לאינפלציה הגבוהה לפני כשנה, היה ידוע וברור שהולכים לעולם של העלאות ריבית. העלאת ריבית היא מכה חזקה לאגרות חוב, במיוחד השקליות וככל שהמח"מ (משך חיים ממוצע) של האגרת גדול יותר כך ההשפעה משמעותית יותר. שוק האג"ח בשנים האחרונות סיפק תשואה נמוכה ואפילו אפסית וזה היה רק שאלה של זמן עד שהמצב ישתנה - זה התחיל בעולם וחלחל כמובן גם לכאן. זה התחיל ברמזים, נמשך ברמזים עבים של נגידי הבנקים ונמשך בעליית ריבית בפועל. ואז, אגרות החוב התרסקו. אבל המוסדיים לא ממש היו שם בשבילכם - תשואות של 5 שנים נמחקו בגלל עליית הריבית. זה היה כתוב על הקיר בהדגשה, ובכל זאת - הגופים המוסדיים לקחו אתכם לטבח.

- האם זה הזמן להשקיע באג"ח ממשלתי? על מדדי התל-גוב

- רבעון ראשון אג"ח: הורדת הדירוג משקפת את ביצועי החסר של האג"ח הממשלתי

- המלצת המערכת: כל הכותרות 24/7

אבל אחרי הירידות הגדולות, עכשיו זה ככל הנראה זמן אג"ח - התשואות כבר הרבה יותר טובות ומי שנכנס עכשיו מסתכן פחות. נכון, הרביות בעולם ממשיכות לעלות וכנראה ימשיכו לעלות, אבל אנחנו כבר מתקרבים ל'גבוה' שלהן. שאלנו כאן מה עדיף - אג"ח ממשלתי עם 4% תשואה או מניית אפל?

אז מה קורה בקטגוריית אג"ח מדינה?

בקטגוריה ישנן 24 קרנות שונות אך יחד עם זאת ראוי לציין שיש הבדל משמעותי במדיניות ההשקעה. ישנן קרנות שמשקיעות בכל סוגי אגרות החוב השקליות, ישנן כאלה שמתמקדות בארוכות דווקא בעוד אחרות דווקא בקצרות, וברור למדי שיהיה שוני גדול בתשואות בהתחשב בקריטריונים הללו. על כל פנים בכל הקטגוריות התוצאות הן חלשות ביותר, כשחצי שנה של עליית תשואות מחקה רווחי הון של שנים ארוכות.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

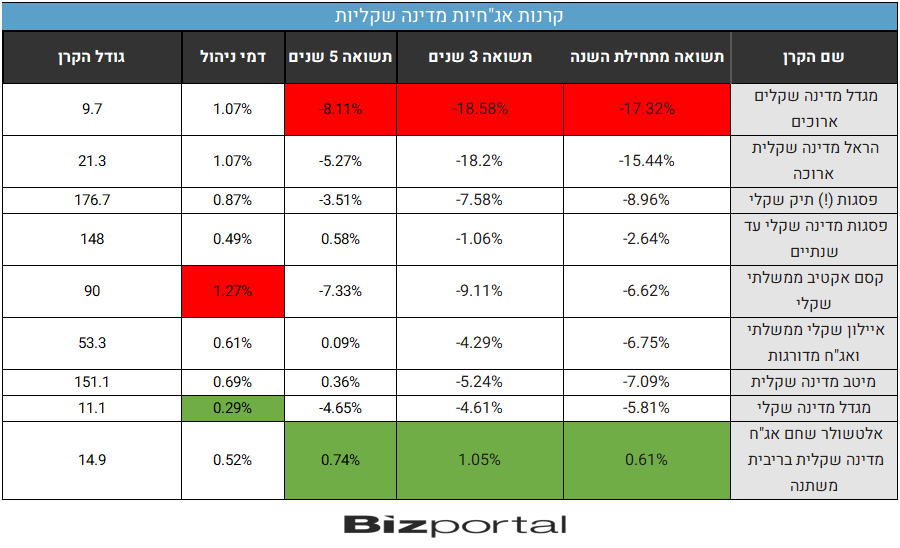

בטבלה שלפניכם ריכזנו כמה מהקרנות הגדולות בסקטור, כאלה שהשיאו את התשואות הטובות ביותר ואלו הגרועות ביותר:

ניתן לראות שהתשואות בקרנות הארוכות הן הגרועות ביותר מתחילת השנה ובפער משמעותי. כמו כן, הירידות מתחילת השנה מחקו בעצם כמעט את כל התשואה של חמש השנים האחרונות אפילו בקרנות ה"מוצלחות" ביותר. הטובה ביותר, אלטשולר שחם, מציגה תשואה מזערית של 0.74% בחמש שנים - הרבה פחות משיעור האינפלציה של 4.6%. אלטשולר קוטפת את המקום הראשון גם בתשואה מתחילת השנה ובשלוש השנים האחרונות אם כי עדיין מדבר בתשואות מזעריות וכאלה שלא מצדיקות את דמי הניהול.

לכל בית השקעות ישנן מספר קרנות שונות אם כי ישנו הבדל משמעותי בין אג"ח לטווח קצר וכאלה לטווח ארוך, ויתכן שהשוני מצדיק קרנות נפרדות. הבעיה בריבוי הקרנות היא שהדבר יוצר בלבול וסרבול ומקשה על הציבור לקבל החלטות ההשקעה. מה שבטוח הוא שריבוי קרנות מאותה קטגוריה ולאותו טווחי זמן - זה כבר מיותר. האינטרס של המשקיע על פי רוב הוא לפשט את ההבנה של הקטגוריה בה הוא בוחר, ושיהיו לו קריטריונים ברורים להשוואה. ההבדלים המינוריים שבהגדרות הקרן רק יוצרים בלבול ולא מסייעים למשקיעים.

ומה לגבי דמי הניהול?

דמי הניהול הוא חשוב ומשמעותי. אפשר לומר די בוודאות שדמי ניהול של יותר מ-1% הם גבוהים ואפילו חזיריים. אבל לקרנות לא אכפת. התחרות נמוכה והן מרשות לעצמן לגבות הרבה כסף מהציבור - זה מיליוני שקלים בשבילם כל שנה. וזה כסף שבסופו של דבר נוגס לכם בתשואה. תתמקחו על דמי הניהול ככל שאתם יכולים. אין סיבה לשלם כאלה דמי ניהול יקרים, כשהתשואות כל כך עלובות.

הקרן היקרה ביותר, קסם אקטיב ממשלתי שקלי שגובה 1.27% דמי ניהול, היא גם הקרן שהשיאה את התשואה השנייה הגרועה ביותר בטווח הזמן של 5 שנים. גם הקרנות הארוכות של מגדל והראל שגובות 1.07% דמי ניהול מציגות תשואות מזעזעות ומגדל אף נמצאת במקום הראשון מהסוף. אנו חוזרים על המנטרה: דמי ניהול גבוהים מהווים דגל אדום. הם לא שווים את זה.

לקריאה נוספת:

- 7.עיברי 13/10/2022 11:46הגב לתגובה זולאן שלא תלך תפסיד אם זה אגרות חוב או מניות או נדל"ן או שקלים שמאבדים את ערכם המטבע היחידי שנתן תשואה חיובית זה הדולר זה מה יש ויש לחיות עם זה כי ניגמרה תקופת הכלמנטינות

- 6.רוני 13/10/2022 11:42הגב לתגובה זוומספרת את הסיפור המאוד עצוב

- 5.מבין2 13/10/2022 09:49הגב לתגובה זומדווחים בפנסיה על דמי ניהול 0.2% ומשקיעים בקרנות ההשתלמות של עצמם

- 4.8 13/10/2022 09:38הגב לתגובה זוזו העמלה החזירית באמת. שוד לאור היום. הבנקים פשוט גובים אחוז קבוע וקשיח מדמי הניהול של הקרנות, ללא כל שירות שמצדיק זאת. עמלה תמורת כלום. וכך קרן שלמעשה יכולה לגבות רק 0.15%, נאלצת לגבות 0.50% כי 0.35% נשדד על ידי הבנקים.

- 3.דנדן 13/10/2022 08:41הגב לתגובה זותבדוק לריבית משתנה רווח ב 3 6 חודשים אחרונים כשהריבית התחילה לעלות

- 2.20 - 30 אחוז בהתשואה!? - קנו ישירות את האגח! (ל"ת)ZZ 13/10/2022 07:57הגב לתגובה זו

- 1.רוברט 13/10/2022 07:50הגב לתגובה זושבחשבונות הנוסטרו שלהם הם מכרו בזמן וקנו את האגחים הנכונים !