קרנות נאמנות: מהו האפיק שהפיק רווחים בשנה האחרונה?

בשבוע שעבר בחנו ביצועים של קרנות נאמנות ישראליות הממוקדות בהשקעה במניות בחו"ל ולא התרשמנו במיוחד מהביצועים. השבוע עברנו לבדוק את המקבילה האגחי"ת והופתענו לגלות את האפיק הכי רווחי בשוק קרנות הנאמנות בשנה האחרונה – עם כוכבית. הכוכבית היא שרק הקרנות החשופות למט"ח אכן הציגו תשואה חיובית, לעיתים אפילו גבוהה, אולם הקרנות שנטרלו את השפעת המט"ח הפסידו כמו כל שאר האפיקים. הסיבה לתוצאה יוצאת הדופן היא כמובן העובדה שהשקל נחלש השנה. נציין שתופעה דומה ניתן לראות בקרנות הכספיות החשופות למט"ח.

> למדור קרנות הנאמנות של ביזפורטל

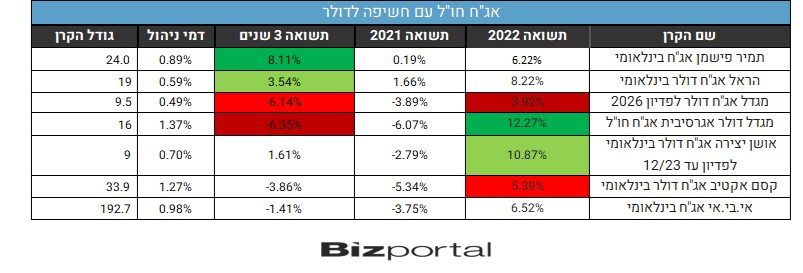

14 הקרנות המשקיעות באג"ח חו"ל עם חשיפה לדולר הפיקו תשואות חיוביות של בין 12.3% ל-3.92%. באופן מפתיע הקרן הטובה ביותר וזו הגרועה ביותר שייכות למגדל. בתת הקטגוריה של הקרנות החשופות למט"ח (לאו דווקא דולר) רשמו 17 קרנות מתוך 19 תשואה חיובית. תת קטגוריה נוספת היא "אג"ח נקובת מט"ח" וגם בה נרשמו בעיקר עליות למעט בקרן אחת. אולם בבדיקה של 3 שנים מרבית הקרנות החשופות למט"ח לסוגיהם השונים הניבו הפסדים. הסיבה כמובן – התחזקות השקל אל מול הדולר וסל המטבעות בשנים האחרונות.

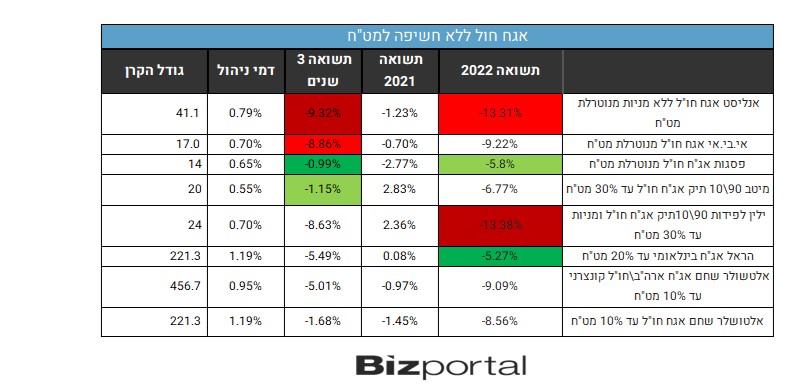

בקרנות שאינן חשופות לשינויים בשערי המט"ח, לעומת זאת, התוצאה הפוכה לחלוטין. כל 15 הקרנות בקטגוריה רשמו תשואה שלילית שנעה בין כ-5% ל-13%. יש לציין שלרוב הקרנות האלו יש חשיפה מסויימת למט"ח, בין 10% ל-30%. עוד יש לציין, שבמקרה זה, למרות התחזקות השקל מול הדולר בשלוש השנים האחרונות, כל הקרנות רשמו ירידות גם בטווח הזמן של שלוש השנים. הסיבה לכך היא שהתנועה הצולבת של התחזקות הדולר יחד עם הירידה בשווקי האג"ח בשנת 2022 מחקו את כל התשואות של השנים הקודמות.

זו נקודה חשובה שצריכים לקחת בחשבון כשמשקיעים מקרנות מסוג זה. הרציונל שמלווה בדרך כלל השקעה באג"ח זה רצון בתשואה קבועה יחסית וסולידית. אמנם, גם בקרנות שמשקיעות בארץ ראינו שיציבות וסולידיות לא היו מאפיין בולט של הקרנות הללו בלשון המעטה, אך בהשקעה בקרנות המשקיעות בחו"ל נחשפים גם לשינויים בשערי המט"ח שעלולים להיות אף הם מאד תנודתיים. הקיצוניים יאמרו שמדובר בהימור על כיוון הדולר וסל המטבעות לעומת השקל יותר מאשר השקעה באג"ח. זהו, אם כן, שיקול נוסף שחייבים להתחשב בו. בנוסף, יש לזכור שעל פי רוב למנהלי השקעות בארץ אין יתרון מובנה כלשהו בניהול השקעות מחוץ לישראל, גם לא בתחום האג"ח המאד מורכב.

- התשואות מטפסות, השווקים דרוכים: ההימור על יו״ר הפד׳ הבא כבר מתבטא באג״ח

- תיק ההשקעות שלכם צריך להיות גם בסחורות? התשובה של גולדמן סאקס

- המלצת המערכת: כל הכותרות 24/7

ייתכן שזו הסיבה שהקטגוריה מרכזת יחסית מעט כסף. רק קרן אחת מנהלת מעל 600 מיליון שקל (של אי.בי.אי) ושתיים נוספות מעל 400 מיליון שקל (שתיהן של אלטשולר שחם). מרבית הקרנות שנכנסו לטבלה כי הן בולטות לרעה או לטובה מנהלות כמה עשרות מיליונים בודדים. קרן שמנהלת 20 מיליון שקל, לדוגמה, (מקרה שכיח בקטגוריה) וגובה דמי ניהול של 1% (גבוה יחסית לקטגוריה) מכניסה 200 אלף שקל לשנה – ספק אם זה מכסה את העלויות התפעוליות, שלא לומר מימון של אנליזה ראויה לשמה זו נקודה נוספת שמעמידה בסימן שאלה את יכולתם של מנהלי הקרנות בארץ להתחרות עם מקביליהם בחו"ל אם עם קרנות מחקות שלא דורשות אנליזה. בנוסף, בכל הקרנות שבדקנו נרשמת מגמת פידיונות עקבית בשלוש השנים האחרונת, כך שגם העתיד לא נראה וורוד מבחינת מנהלי הקרנות הללו. אם המגמות הללו יימשכו סביר להניח שנראה מגמה של סגירת הקרנות הללו.

בשתי הטבלאות שאנו מציגים בטור זה סקרנו את הקטגוריה של הקרנות החשופות לדולר ואת זו של הקרנות מנוטרלות המט"ח (לא כללנו את הקטגוריה של חשופות למט"ח ושל הנקובות בדולר). לבדיקה נכנסו קרנות הכוללות חשיפה של עד 10% למניות, אך לא כאלה עם חשיפה של 30% ומעלה.

בטבלה הראשונה של הקרנות החשופות לדולר הצגנו את המצטיינות והגרועות של שנת 2022 ובטווח הזמן של שלוש שנים, בתוספת הקרן הגדולה בקטגוריה. גודל כמובן הוא עניין יחסי. בקטגוריות אחרות קרן של 192 מיליון שקל לא הייתה נחשבת גדולה כלל. להלן התוצאות של הקרנות החשופות לדולר:

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

הנקודה הראשונה הבולטת לעין היא הביצועים יוצאי הדופן של "מגדל דולר אגרסיבית אג"ח חו"ל". היא המובילה לחיוב בשנת 2022 עם תשואה של 12.27% והגרועה בטווח הזמן של שלוש שנים עם הפסד של 6.35%. מדובר בקרן ממונפת על אגרות חוב בחו"ל והיא משקפת בדיוק את הנקודה שהזכרנו קודם לכן – הגורם המשפיע ביותר בשנים האחרונות על התשואה של הקרנות הללו הוא החשיפה לשערי המטבע, וככל שהחשיפה אגרסיבית יותר התוצאות בולטות יותר – לטוב או לרע. הקרן הזו גם גובה את דמי הניהול הגבוהים בקטגוריה (שעדין לא מכניסים מספיק כדי לנהל קרן נאמנות, כיון שהקרן מנהלת 16 מיליון שקל בלבד). הקרן השניה של מגדל שמגבילה את מח"מ ההשקעה לאגרות קצרות יחסית מציגה את הביצועים השניים הכי גרועים אחרי הקרן האחות בתקופה של שלוש שנים, ואת הביצועים הגרועים ביותר בשנת 2022.

תמיר פישמן הציגה את הביצועים הטובים ביותר בטווח הזמן של 3 שנים וגם בשנת 2022 היא הציגה ביצועים סבירים אך לא הייתה מהמובילות. עוד בולטת לחיוב בשנה האחרונה אושן יצירה - השניה בקטגוריה אחרי הקרן התנודתית של מגדל. כאמור, כל הקרנות שנכנסו לטבלה מנהלות סכומים מזעריים יחסית, למעט הקרן של אי.בי.אי. הקרן הזו מציגה ביצועים בינוניים בכל טווחי הזמן שנבדקו.

בטבלה השניה הבאנו גם כן את הקרנות הבולטות לחיוב או לשלילה בשנת 2022 ובשלוש השנים האחרונות בתוספת שתי הגדולות ביותר, שתיהן של אלטשולר שחם. להלן הטבלה:

שתי הקרנות הגדולות ביותר הן של בית ההשקעות אלטשולר שחם והן גם אלו שגובות את דמי ניהול הגבוהים ביותר. בגזרת התשואות לא נרשמו ביצועים שומטי לסתות של הקרנות הגדולות (אחת מהן היא השלישית בטוח הזמן של שלוש שנים), מה שמעמיד בספק את שיקול הדעת של כמעט 680 מיליוני השקלים שמנוהלים בהן.

נקודה בולטת נוספת היא שכל הקרנות מופסדות הן בטווח הזמן של שלוש שנים והן בטווח הזמן של שנת 2022. נראה שעיקר ההפסדים נבעו משנת 2022 עצמה בה נרשמה תנועה צולבת לרעת הקרנות הללו - ירידות באפיקי האג"ח השונים, והעובדה שהשקל נחלש מול סל המטבעות מה שפגע בקרנות המנטרלות חשיפה למט"ח.

הקרנות הבולטות: אנליסט מחזיקה את הקרן השלישית בגודלה בקטגוריה (עדיין, רק 41 מיליון שקל) ומציגה את הבצועים הגרועים יותר בטווח הזמן של שלוש שנים והשניים הכי גרועים בשנת 2022. פסגות לעומת זאת מחזיקה בקרן המציגה את הביצועים הטובים ביותר (או שמא נאמר הכי פחות גרועים) בטווח הזמן של שלוש שנים והשניים הכי טובים בשנת 2022.

לסיום נציין ששוק האג"ח הבנלאומי, בין זה הנקוב בדולר ובין זה הנקוב במטבעות אחרים הוא עצום, כמעט אינסופי, כך שקשה למצוא מדד בנצ'מרק הגיוני להשוות אליו את ביצועי הקרנות, שכן הן לא ממוקדות בקטגוריה ספציפית או במדד מסויים שמאפשר השוואה, כך שנמנעו הפעם מהשוואה למדד אובייקטיבי כלשהו. השורה התחתונה היא שאם השקעת באחת מהקרנות הללו בשלוש השנים האחרונות ככל הנראה הפסדת כסף. אם השקעת באחת מהקרנות החשופות למט"ח בשנת 2022 קרוב לוודאי שהרווחת כסף.

- 2.גדי 14/02/2023 08:27הגב לתגובה זועמלות כמעט. הסיכון - זהה.

- 1.לרון 17/01/2023 12:20הגב לתגובה זומגדל כיסו את שתי האפשרויות בקצוות,ואגב הדגשת השיאים מביאה למסקנה פשוטה =עבר זמנה