איך להשקיע במניות נדל"ן, בנקים וענפים שונים? - תוצאות מעורבות לקרנות נאמנות אקטיביות עם מנצחת אחת גדולה

לעומת הקרנות ה"מתחרות" מול ת"א 125, הקרנות המעטות המנסות להכות את המדדים הענפיים זוכות להצלחה פחות מובהקת; איזה קרן בכל זאת מציגה ביצועים מעולים בכל טווחי הזמן, ואיזה קרן בעיקר מפסידה לכם כסף?

בשבוע שעבר הופתענו לטובה מהביצועים של מנהלי הקרנות בסקטור של תל אביב 125 שהצליחו על פי רוב להכות את מדד היחס (למעט בשנה האחרונה). רצינו לבדוק האם מדובר בסקטור אחד בלבד או שניתן לומר שמדובר בתופעה רחבה יותר. לשם כך עברנו לבחון את ביצועי הקרנות המשקיעות לפי ענף ולא לפי מדד או גודל שוק של מניות. מה היו הביצועים של המנהלים המתמקדים בבנקים, נדל"ן או ענפים אחרים בשוק ההון?

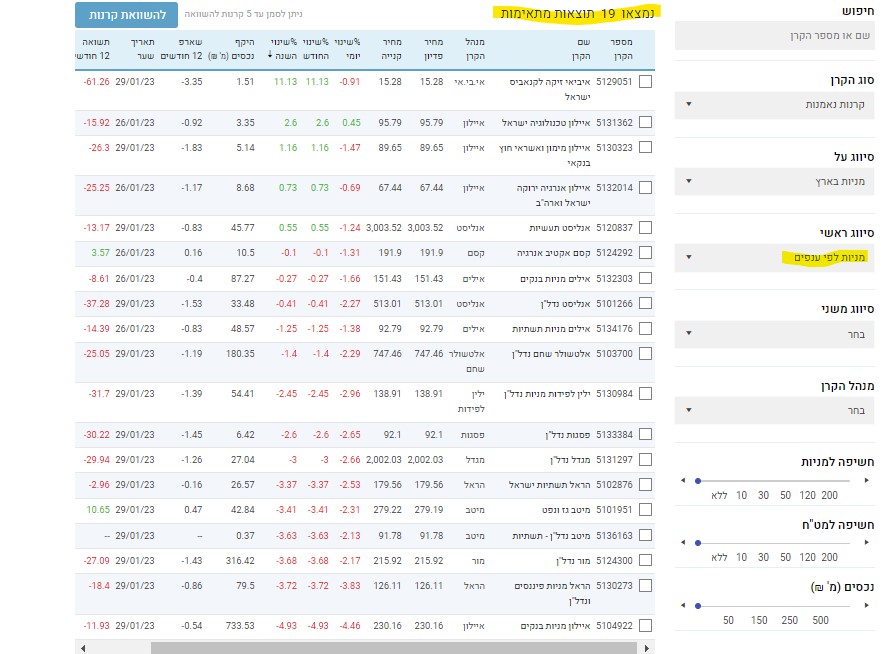

ראשית, הופתענו לגלות שמדובר בהיצע דל למדי. כמעט אין קרנות המתחקות אחרי המדדים.

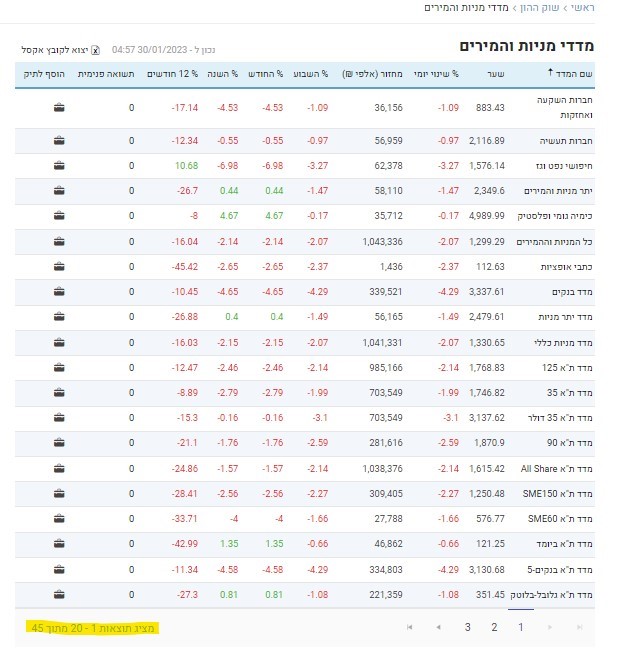

וזה לא שאין מדדים לעקוב אחריהם. הבורסה בתל אביב מפתחת מדדים רבים מאד בשנים האחרונות, הן בתחום המניות והן באגרות החוב. כעת ישנם לא פחות מ-45 מדדים העוקבים אחרי הסקטורים השונים בתל אביב לפי ענף או לפי שווי.

למרות שפע המדדים השונים והמגוונים מעט מאד מכשירים אקטיבים מנסים לפעול ביחס למדדים האלה. האם המנהלים הרימו מראש ידיים? בתחום המכשירים הפאסיבים לעומת זאת ישנו מבחר גדול יותר, אם בקרנות מחקות ואם בתעודות סל, אם כי עדיין ישנם מדדים "יתומים" ללא שום מכשיר שעוקב אחריהם. גם בסקטורים בהם יש קרנות אקטיביות מדובר לרוב בקרן אחת או שתיים כך שקשה להשוות את היכולות של מנהלי הקרנות השונים, מלבד מאשר בייחס למדד הייחוס. במקרים בהם בכל זאת ישנן קרנות פעילות, המנהלים בעצם מנסים לפעול בתוך המניות הכלולות במדד אבל במשקלים שונים באופן שישיאו תשואת יתר מעבר למדד העיוור. נראה שהם עושים זאת בהצלחה חלקית בלבד, או לפחות הרבה פחות מובהקת מאשר ראינו בשבוע שעבר. ישנם מקרים שבהם הם היכו את המדדים ואחרים שלא. קשה למצוא קרן שמכה באופן משמעותי אם המדדים באופן עקבי, למעט קרן אחת.

לשם הנוחות חילקנו את הסקירה לשתי טבלאות שונות. בדקנו את הביצועים בשנת 2022, בשלוש ובחמש השנים האחרונות. לכל קרן חיפשנו את מדד היחס על פי הנתונים באתר מאיה של הבורסה בתל אביב או לפי המצויין בתשקיף הקרן. נציין שלא בכל מקרה הקרן מתחרה באופן בלעדי מול מדד אחד בלבד, ולעיתים ההשוואה איננה מדויקת. בכל משבצת סימנו באדום אם הקרן הציגה ביצועים פחותים מהמדד ובירוק אם היא התעלתה עליו. קיבלנו טבלאות צבעוניות למדי ללא "צבע מנצח" באופן מובהק.

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- חדשה בפסגה: הקרן בעלת התשואה הגבוהה ביותר בכל הקטגוריות בשוק הישראלי

- המלצת המערכת: כל הכותרות 24/7

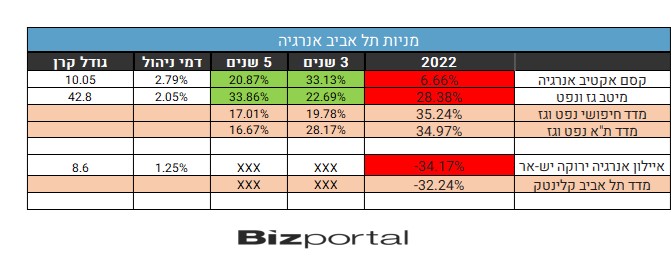

הטבלה הראשונה מתרכזת במדדי האנרגיה. נציין שהבורסה מציגה 3 מדדים שונים המתמקדים באנרגיה: מדד חיפושי נפט וגז, מדד נפט וגז (הרבה מניות כלולות בשני המדדים ולא ברור למה יש צורך בשניהם) ומדד קלינטק. ישנן שלוש קרנות הפועלות בתחום.

מהטבלה עולה שבשנת 2022 שהייתה מעולה לסקטור האנרגיה המסורתית וגרועה לאנרגיה הירוקה אף קרן לא הצליחה להכות את מדדי ההשוואה. הגדילה (או הקטינה) לעשות קסם אקטיב אנרגיה שהציגה תשואה של 6.66% בלבד לעומת כ-35% במדד חיפושי נפט וגז אותו היא מנסה לנצח. נציין שהקרן לוקחת כמדדי ייחוס גם מדדים אחרים בחו"ל, יחד עם זאת נכון לסוף אוקטובר 2022 היא לא מחזיקה שום מניות בחו"ל, כך שנראה שהיא פשוט נכשלה במשימה בשנת 2022 והבחירה שלה הייתה הרבה פחות מוצלחת מאשר פשוט לעקוב אחר המדד.

בטווח הזמן של שלוש שנים לעומת זאת הקרן הזו מציגה ביצועים טובים בהרבה מהמדד. הקרן המתחרה מיטב גז ונפט הייתה קרובה יותר בשנת 2022 אך עדיין מתחת למדדים, בשלוש השנים האחרונות היא הציגה ביצועים פחות טובים מהמתחרה ורק מעט מעל מדד החיפושים ופחות ממדד נפט גז הכללי. בתקופה של חמש שנים התמונה מתהפכת כשמיטב מציגה ביצועים טובים יותר מאשר המדדים וגם מהמתחרה מבית קסם. שתי הקרנות גובות דמי ניהול בטווח הגבוה שקסם מתקרבת ל-3% - הרבה יותר מדי.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

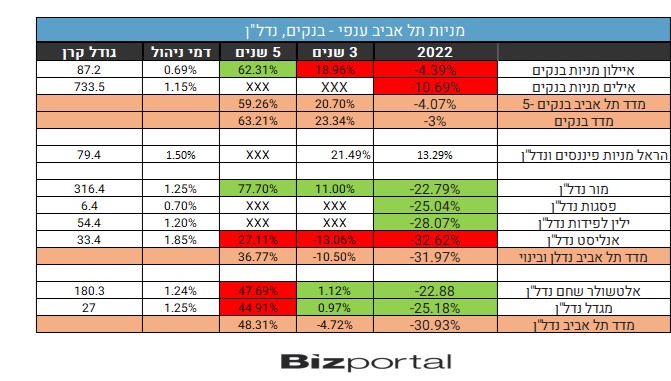

בטבלה השניה התייחסנו למדדי הבנקים והנדל"ן. שני הסקטורים האלו נחבטו בבורסה לא מעט בשנת 2022 כשמדדי הייחוס ירדו, בעיקר בתחום הנדל"ן. בטבלה השניה הצבע הירוק שולט מעט יותר, אם כי לא באופן מובהק. חלק מהקרנות הן חדשות יחסית ולא ניתן לבדוק את ביצועיהן בטווח של 3 או 5 שנים. הבורסה בתל אביב מציגה מדדי פיננסים רבים. הקרנות האקטיביות לא מרימות את הכפפה ולא כל כך מנסות להציע קרנות המתמקדות בתחום.

בדקנו את שתי הקרנות שמשקיעות בת"א בנקים. נציין שהגמישות של מנהלי הקרן פה קטנה במיוחד, ועיקר ההחלטות מתקבלות בנושא איך לחלק את ההשקעה בין 5 הבנקים הגדולי, שלעיתים קרובות נעים כקבוצה אחת עם קורלציה גבוהה ביניהם, כך שמדובר כמעט בקרנות מחקות. ישנם גם בנקים קטנים יותר במשקלים קטנים יותר בקרנות. אכן נרשמו הבדלים קטנים בלבד בין שתי קרנות בתחום לבין מדדי היחס, למעט איילים מניות בנקים בשנת 2022 שמשום מה הפסידה כפול מהמדד. נציין עם זאת שאיילים מגוונת מעט יותר ומשקיעה כ-3% מנכסי הקרן בבנקים בחו"ל (נכון לסוף אוקטובר שנה שעברה).

מדדי הנדל"ן השונים בתל אביב עברו שנה לא פשוטה. ההפסדים הגיעו למעל 30%. רוב הקרנות הצליחו להציג ביצועים מעט פחות גרועים, אך כולן הפסידו יותר מ-20%. קשה היה שלא להפסיד בשיעור דו ספרתי בשנה כזו, והעובדה שמנהלי הקרנות הצליחו להמתיק מעט את הגלולה המרה ראויה להערכה. גם בטווח של שלוש שנים הקרנות על פי רוב הצליחו להציג ביצועים מעט טובים יותר, אולם בטווח של 5 שנים רובן כבר מפגרות אחרי מדד הייחוס ב-3% עד 9%.

אבל ישנה יוצאת דופן אחת לטובה ואחת לרעה. הטובה היא מור נדל"ן שמצליחה להציג ביצועים טובים בהרבה מהמדדים. בשנת 2022 היא הייתה זו שהפסידה הכי מעט מבין כל הקרנות. בטווח של שלוש שנים היא הציגה רווח של 11% לעומת הפסד בשיעור דומה במדדים, שוב, מעל המתחרות בצורה ניכרת. בטווח של 5 שנים היא כבר מתפוצצת עם תשואה גבוהה ביותר מפי 2 מהמדדים. את כל זה היא עושה תמורת דמי ניהול סבירים של 1.25%.

- 8.גל 30/01/2023 11:50הגב לתגובה זוכולם הפסידו בשנה שעברה אחד פחות והשני יותר אז תמשיכו לברר יום יום כאילו שאתם מבינים כמו שאמרו הגששים בזמנו הכל כאילו כלומר ישראבלופ

- 7.לרון 30/01/2023 09:48הגב לתגובה זואיננו לעניין,בשוק ההון אתה מהמר פחות או יותר,שחמט????!!!??

- שמעון כהן 30/01/2023 10:05הגב לתגובה זואם אתה מגיע רק לסיבוב טווח קצר אז זה הימור. אבל אם אתה פה להרבה שנים אז הבורסה היא ממש ממש לא הימור

- 6.לרון 30/01/2023 09:45הגב לתגובה זונעשית אך ורק עפ"י ניסיון ותחושת בטן!!!!,כן כן!!

- 5.לרון 30/01/2023 09:42הגב לתגובה זו"מכה" בכל מימד זמן,איך נעלם הדבר מהמומחים?

- 4.לרון 30/01/2023 09:40הגב לתגובה זואין לי קשר כלשהו לורדן גמישה

- 3.לרון 30/01/2023 09:35הגב לתגובה זועלה בדעתך המלומדה להשוות לקרן ורדן FLEXIBLE?

- 2.זה זמן לברוח, לא לקנות (ל"ת)אורן 30/01/2023 09:25הגב לתגובה זו

- לרון 30/01/2023 09:47הגב לתגובה זוממה לברוח ואת מה לקנות,כרגיל לא ניתן לתזמן שוק

- 1.לרון 30/01/2023 09:22הגב לתגובה זוהוא עניין "הכאת מדד האינפלציה" והאם התיק שמר על ערכו הריאלי,הפסיד או הרוויח,אלה החיים האמיתיים לא מדד זה או אחר