מיטב: מובילה בקרנות המנייתיות, תוצאות סבירות באג"חיות ובמעורבות

בשבועות האחרונים סקרנו שני גופים המנהלים קרנות נאמנות, אחד מהגדולים ביותר – הראל, ואחד מהקטנים – אנליסט. השבוע נציג עוד אחד מהגופים שהפך לאחד הגדולים בתעשיה.

מיטב בשליטת צבי סטפק ובניהול רביב אילן הוא אחד מבתי ההשקעות הוותיקים בארץ. בניגוד לבית ההשקעות הוותיק שסקרנו בשבוע שעבר, אנליסט, חברת מיטב התרחבה באופן מאסיבי מכל הבחינות. נכון לרבעון השלישי של שנת 2022 (הדו"ח האחרון שפורסם) החברה מנהלת בקרנות האקטיביות 27 מיליארד שקל ועוד 31 מיליארד בקרנות הפאסיביות. לשם השוואה אנליסט ניהלה 5.9 מיליארד שקל בשני הסגמנטים יחדיו על פי הדוחות האחרונים. גם מבחינת מספר הקרנות מיטב מציגה מבחר רחב בהרבה מאנליסט. 86 קרנות מחקות, 122 קרנות סל ו-84 קרנות אקטיביות. נציין שלהבדיל מחברות כמו הראל מיטב לא מספקת "הוסטינג" לקרנות בניהול חיצוני, כך שכל הקרנות מנוהלות ישירות על ידה.

גם אצל מיטב שתי הקרנות הגדולות ביותר הן הכספיות לאור הטרנד האחרון של מעבר כספי המשקיעים להשקעות נטולות סיכון הנהנות מהריבית הגבוהה יחסית לשנים האחרונות. שתי הקרנות הכספיות של מיטב מנהלות יחד מעל 12 מיליארד שקל (ישנן קרנות כספיות נוספות עם היקף נכסים קטן בהרבה). לאחר מכן מבחינת היקף נכסים מנוהל ישנן שתי קרנות המנהלות מעל מיליארד שקל, שתיהן בקטגוריית המעורבות (קרנות בסגנון 90\10 או 80\20 וכדו'), וקרן נוספת באותה קטגוריה עם מעל 800 מיליון שקל. סך הכל מנהלת מיטב 12 קרנות אקטיביות עם יותר מ-500 מיליון שקל, 46 עם מעל 100 מיליון שקל. למיטב גם 9 "מיני קרנות" שמנהלות פחות מ-10 מיליון שקל, רובן חדשות יחסית.

מבחינת דמי ניהול, הקרן היקרה ביותר של מיטב היא מיטב זהב שגובה 2.52%, השניה היא מיטב אג"ח קונצרני + 10% מניות. למרות שמדובר בקרן אגחית ברובה מיטב גובה דמי ניהול חריגים של 2.32% - לא ברור במה "זכו" משקיעי הקרן הזו דווקא בתשלום דמי ניהול כל כך גבוהים. התשובה לדמי הניהול הגבוהים במקרה הזה לא נמצאת בביצועי הקרן שהפסידה בשנת 2022 8% ומתחילת 2023 רושמת תשואה אפסית. המשקיעים כנראה גם לא מבינים למה צריך לשלם כל כך הרבה, ומתוך 12 החודשים האחרונים רק בחודש אחד נרשמו גיוסים ובכל השאר פדיונות.

- מיטב רוכשת מקרן תש"י את מלוא החזקתה בדליה אנרגיה תמורת 510 מיליון שקל

- מיטב מגייסת 500 מיליון שקל - מגיייסים כשאפשר לא רק כשצריך

- המלצת המערכת: כל הכותרות 24/7

שאר הקרנות היקרות יחסית של החברה הן קרנות מנייתיות בהן מקובל לגבות דמי ניהול גבוהים יותר עם קרן אחת נוספת שגובה מעל 2% (גז ונפט) ו-7 נוספות שגובות מעל 1.5%. מהצד השני של הסקאלה הקרנות הכספיות גובות 0.05% עד 0.25% (לאחרונה הודיעה מיטב על סגירת הקרן הכספית הזולה יותר למצטרפים חדשים והגבילה אותה לגודל מקסימאלי של 10 מיליארד שקל - כי היא לא רווחית), וישנן כמה קרנות אגחיות נוספות שגובות פחות מחצי אחוז דמי ניהול. בנוסף, ישנן שתי קרנות "אגד", כלומר שמשקיעות במספר מכשירי השקעה, כולם בניהול מיטב. קרנות האגד עצמן לא גובות דמי ניהול, אבל מיטב מרוויחה דרך ההשקעות של הקרנות הללו, שכולן, כאמור, מבית מיטב.

מיטב כל הנראה אוהבת את הקרנות המעורבות מסוג 20\80 או 10\90 ודומותיהן ומנהלות 29 קרנות שונות מן הסוג הזה עם יחסים שונים, בין 5% מניות ועד 50% מניות, 6 מהקרנות הללו עם יותר מ-500 מיליון שקל נכסים מנוהלים. יש לא מעט כפילויות גם בקרנות המשקיעות באג"ח ללא מניות או בקרנות המנייתיות. 8 קרנות שונות נמצאות בקטגוריה של מניות לפי גודל שוק. 9 בקטגוריה של אג"ח כללי בארץ ללא מניות וכו'. בעיית הכפילויות קיימת, אם כן, גם במקרה של מיטב.

ומכאן לשאלה החשובה ביותר: איך התשואות של מיטב ביחס למתחרות?

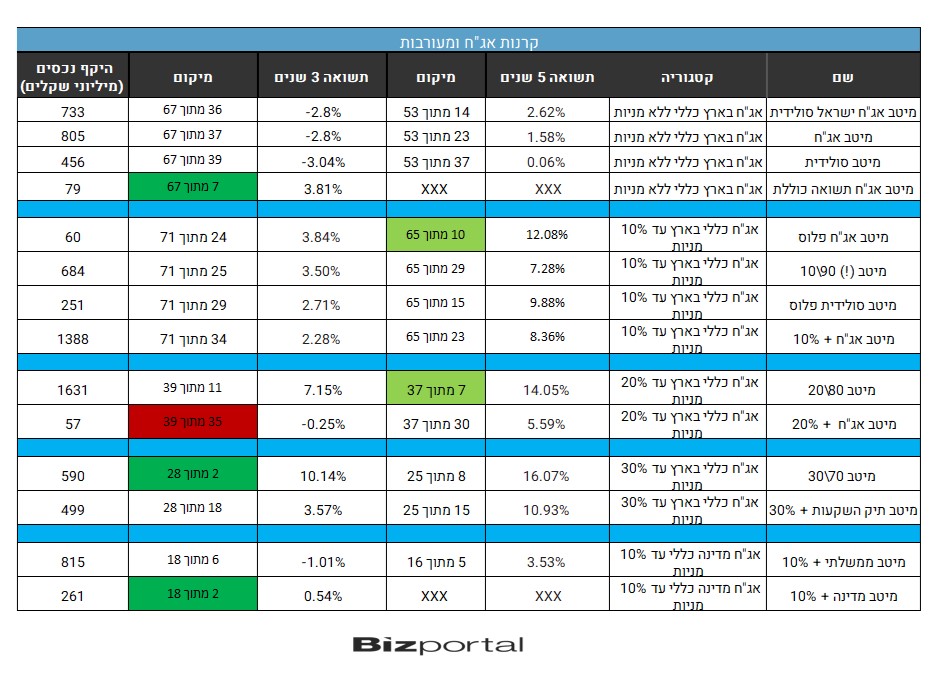

נתחיל בקרנות האג"ח והקרנת המעורבות. כאמור, מיטב אוהבת את הסוג הזה של הקרנות ומחזיקה עשרות קרנות שונות בקטגוריות האלו. לפעמים השיטה היא "לירות לכל הכיוונים", ולהשיג לפחות קרן אחת או שתיים שיבלטו מעל כל השאר. האם השיטה הצליחה? להלן הטבלה המסכמת את התשואות של הקרנות בטווח הזמן של 3 ו-5 שנים (התעלמנו מקרנות שמגבילות את ההשקעה מבחינת המח"מ, כאלו הנקובות בדולר, וכן כאלה שלא פועלות לכל הפחות 3 שנים או אלו העוקבות אחר תיקי השקעה של הבנקים):

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

המגוון הגדול של מיטב מפזר אותה בכל חלקי הטבלה, ולכן קשה להסיק מסקנות חד משמעיות על איכות ניהול ההשקעות של החברה על סמך התוצאות הללו. כדי לקבל מושג טוב יותר בדקנו ב-26 המקרים המובאים בטבלה (כל מקרה מתייחס לקרן אחת בתקופת זמן אחת - 3 שנים או 5 שנים), בכמה מהמקרים השתחלו הקרנות ל-10% הראשונים או האחרונים (סומן בירוק כהה), ול-20% הראשונים (ירוק בהיר) או האחרונים (אדום כהה או בהיר). גם במקרים בהם ישנם פערים קלים מאד מ-10% או 20% סימנו בצבעים הנ"ל.

כפי שניתן לראות בטבלה, סך הכל מתוך 26 מקרים הכניסה מיטב 3 קרנות ל-10% הטובים ביותר, כולם בטוח הזמן של 3 שנים, ועוד 3 ל-20% הטובות ביותר. רק קרן אחת נכנסה ל-20% הגרועות ביותר. לא מדובר בתוצאות מדהימות, אבל כן סבירות ביחס לחברה שמנהלת כל כך הרבה קרנות. בנוסף יש לציין שבקטגוריות הללו ישנן הרבה מאד קרנות עם הבדלים מזעריים בתשואות, כך שלפעמים אחוז אחד יותר או פחות יכול לשנות מאד את המיקום.

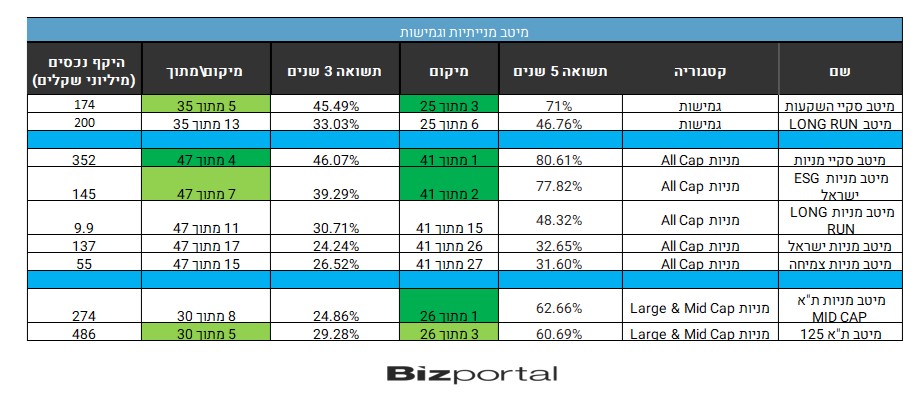

ומכאן לתוצאות בקרנות המנייתיות. נציין שלמיטב נוכחות מכובדת יחסית במניות לפי ענפים ובמניות חו"ל, אולם הצטמצמנו לבדיקה בקטגוריה שניתן להשוות לכמות גדולה יחסית של קרנות, לכן אנו מתמקדים בקרנות המנייתיות בארץ. נשארנו עם שתי תתי קגטוריות של מניות: Large & Mid Cap שמתרכזת במניות גדולות ובינוניות, והקטגוריה של All Cap – מניות בכל גודל שוק. מיטב לא מחזיקה קרן בקטגורית המניות הקטנות שהצטמצמה מאד בארץ וכיום יש בה רק 10 קרנות פעילות. לקרנות המנייתיות הוספנו את הגמישות. למרות שמדובר בקטגוריה קטנה יחסית, לדעתנו היא משקפות בצורה הטובה ביותר את איכות הניהול, שכן בקרנות הגמישות יש חופש מלא למנהלים לנהל כראות עיניהם. רובם, אגב, בוחרים כמעט תמיד להגיע לחשיפה למניות של 100% או קרוב לכך. להלן הטבלה שמסכמת את ביצועי מיטב בתחום הקרנות המנייתיות בארץ והגמישות:

פה הביצועים מרשימים בהרבה מאשר באג"ח. בדקנו בשיטה דומה את ההצלחה היחסית ב-18 המקרים שבטבלה. באף אחד מהם מיטב לא הגיעה ל-20% התחתונים. למעשה רק בשני מקרים היא הייתה קצת מתחת לקו האמצע (כלומר בחלק העליון של ה-50% התחתונים). לעומת זאת ב-5 מתוך 18 המקרים שנבדקו מיטב נמצאת ב-10% העליונים, פעמיים מתוכם במקום הראשון בקטגוריה, ופעם נוספת במקום השני. ב-4 מקרים נוספים מיטב נמצאת ב-20% הראשונים. כלומר, סך הכל בחצי מהמקרים מיטב מצליחה להיות בין המובילות בקטגוריה. יש לציין שבאופן יחסי מיטב מציעה ביצועים טובים יותר בטווח הזמן של 5 שנים מבזה של 3 שנים, עקב כניסה של שחקניות חדשות לתחרות.

פה הביצועים מרשימים בהרבה מאשר באג"ח. בדקנו בשיטה דומה את ההצלחה היחסית ב-18 המקרים שבטבלה. באף אחד מהם מיטב לא הגיעה ל-20% התחתונים. למעשה רק בשני מקרים היא הייתה קצת מתחת לקו האמצע (כלומר בחלק העליון של ה-50% התחתונים). לעומת זאת ב-5 מתוך 18 המקרים שנבדקו מיטב נמצאת ב-10% העליונים, פעמיים מתוכם במקום הראשון בקטגוריה, ופעם נוספת במקום השני. ב-4 מקרים נוספים מיטב נמצאת ב-20% הראשונים. כלומר, סך הכל בחצי מהמקרים מיטב מצליחה להיות בין המובילות בקטגוריה. יש לציין שבאופן יחסי מיטב מציעה ביצועים טובים יותר בטווח הזמן של 5 שנים מבזה של 3 שנים, עקב כניסה של שחקניות חדשות לתחרות.

כספיות: לבסוף בדקנו איך הולך למיטב בקטגוריה הלוהטת ביותר בשוק הקרנות בימים אלו עם גיוסים של מיליארדים מדי חודש – הקרנות הכספיות. בקטגוריה הזו אנו לא בודקים לטווח הארוך בגלל ההבדלים הגדולים בריביות בשוק בשנים שעברו לעומת השנה הנוכחית ומתמקדים בביצועים מתחילת שנה ובשנה האחרונה. פה כמובן, ישנם הבדלים גדולים בין הקרנות הנקובות בדולר שנהנו מהחלשות השקל מתחילת השנה. בקרנות הללו מיטב ראשונה עם תשואה של 15.48% בשנה האחרונה ושניה מתחילת השנה עם 4.75%. גם בכספיות הדולריות (לא נקובות בדולר) מיטב באחד משלוש המקומות הראשונים מתחילת השנה ובסיכום של שנה עם תשואות של 3.93% ו-14.97% בהתאמה.

- 3.לרון 07/03/2023 11:41הגב לתגובה זוממש מרשים....מיטב "אוהבת" מעורבות? באמת? ובכן מיטב או כל בית השקעות אחר "אוהב" את מה שמושך אנשים אליהם

- 2.תודה על הניתוח הטוב (ל"ת)בן 06/03/2023 16:30הגב לתגובה זו

- 1.לרון 06/03/2023 07:45הגב לתגובה זומבלבלים את "האדם מן הישוב"/גב' כהן מחדרה?,הרבה יותר פשוט וקצר להשוות לאינפלציה ולראות מי היכה את המדד

- תגובה מזלזלת (ל"ת)בן 06/03/2023 16:30הגב לתגובה זו