קרנות הנאמנות של מור: טובות בגיוסים - פושרות בביצועים

מור הוא אולי בית ההשקעות שצומח בצורה האגרסיבית ביותר לאורך כל כלי ההשקעה המוסדיים המוצעים לציבור - קרנות פנסיה, קופות גמל לסוגיהם וכו'. החברה כמובן לא מתנזרת גם מקרנות נאמנות והיא מחזיקה 48 קרנות אקטיביות. על פי דוחות החברה האחרונים שפורסמו היא מנהלת 24.5 מיליארד שקל בקרנות הנאמנות (כולל פאסיביות), נכון לך-15 לנובמבר 2022, לעומת 22.9 מיליארד בסוף ספטמבר ו-21.5 מיליארד בסוף מרץ - כלומר גם פה ישנה צמיחה יפה.

נראה שהמשקיעים הישראלים אוהבים את מור, או שמחלקת השיווק שם עושה עבודה טובה מול יועצי ההשקעות בבנקים. חלק מהקרנות של מור הן המובילות מבחינת היקף הנכסים בכמה קטגוריות חשובות בתעשיית קרנות הנאמנות הישראלית. דוגמאות בולטות: מור 90\10 היא הגדולה ביותר בקטגוריה של אג"ח כללי בארץ עד 10% מניות – אחת הקטגוריות הפופולריות ביותר בשוק. מור מניות ישראל מובילה את ענף המניות לפי שווי שוק (כלומר לא לפי ענפים) מבחינת היקף נכסים. מור 70\30 היא השניה בגודלה בקטגוריה של אג"ח כללי בארץ עד 30% מניות, ומור תיק אג"ח + 30% היא השלישית באותה קטגוריה. מור הזדמנויות אג"ח קונצרני היא השניה בגודלה בקטגורית חברות והמרה עם מניות. מור גמישה היא הגדולה ביותר בתחום הגמישות. מדובר, כאמור, בחלק מהקטגוריות החשובות ביותר בשוק הקרנות, ומור מובילה בהן מבחינת היקף נכסים. יצאנו לבדוק האם התשואות מצדיקות את הרומן המתפתח בין המשקיעים לחברת קרנות הנאמנות של מור.

כהרגלנו אנו עורכים בדיקה השוואתית בכמה קטגוריות בטווחי הזמן של 3 ו-5 שנים. נציין, שהרבה מהקרנות של מור לא נכנסו לדירוג כיוון שהן לא קיימות מספיק זמן כדי להיכנס להשוואה. מלבד התשואות עצמן נציג בטבלאות גם את הקרנות הנמצאות ב-10% הראשונות מבחינת התשואות (ירוק כהה) או ב-20% הראשונות (ירוק בהיר), וכן אלו שהגיעו ב-10% האחרונות (אדום כהה) או ב-20% (אדום בהיר). כך נקבל תמונה כללית של הצלחת החברה ביחס למתחרות. עוד יופיעו בטבלה דמי הניהול והיקף הנכסים המנוהלים במיליוני שקלים. נדגיש, שביצועי העבר אינן עדות לביצועי העתיד, אך הם יכולים להוות אינדיקציה לאיכות הניהול.

לפני סקירה של התוצאות כמה מילים על דמי הניהול. דמי הניהול הם המחיר שגובות החברות תמורת שירותיהן. מדובר כמובן בחברות שרוצות להרוויח כסף מפעילותן, ובנוסף, תפעול הקרנות כמו גם ביצוע אנליזה מקצועית וכדו' דורשים משאבים, לכן מובן מאליו שדמי הניהול הם הכרחיים. יחד עם זאת, דמי הניהול באים על חשבון התשואות (כל התשואות המוצגות הן לאחר דמי הניהול), לכן דמי ניהול גבוהים מדי יפגעו בתוצאות ובסופו של דבר יקשו על החברה לנצח את המתחרות. מקובל לגבות דמי ניהול גבוהים יותר על קרנות מנייתיות, ככל הנראה מפני שתוחלת התשואה גבוהה יותר, ובנוסף נדרשת אנליזה של המניות. גם אג"ח קונצרנית דורשת אנליזה מורכבת יותר מאג"ח מדינה ותוחלת התשואה גבוהה יותר, לכן על פי רוב דמי הניהול שם גבוהים יותר מאשר באג"ח כללי או אג"ח מדינה. מסקירה כללית של דמי הניהול של מור ניתן לומר שהם הוגנים. לא גבוהים מדי אבל גם בהחלט לא נמוכים. הם מתכנסים פחות או יותר סביב הממוצע או דמי הניהול הבינוניים בקטגוריות השונות – מעל אחוז וחצי ומתחת 2% במנייתיות (על פי רוב), מתחת לאחוז אחד בא"גחיות. בקרנות המעורבות ישנה שונות גבוהה מאד וקשה לאפיין את החברה מהבחינה הזו.

- מור: האם הביצועים מצדיקים את הגיוסים החזקים?

- קרנות הפנסיה מנצחות את קרנות ההשתלמות; איך זה ייתכן ודירוג הקרנות

- המלצת המערכת: כל הכותרות 24/7

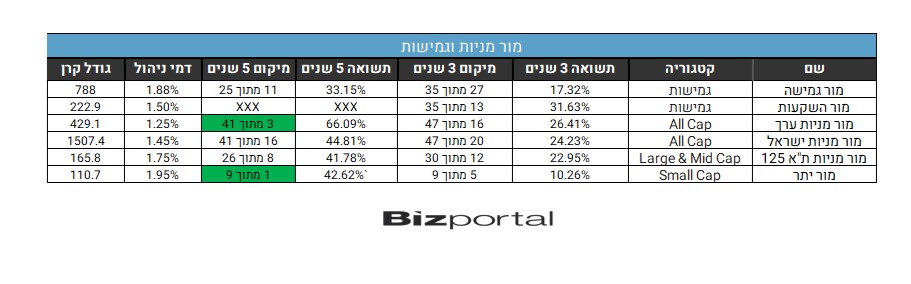

אנו מתחילים את הבדיקה עם הקרנות המנייתיות בתוספת הגמישות, שלרוב מכילות אחוז גבוה מאד של מניות. בבדיקה אנו מתייחסים למניות לפי שווי שוק (חברות גדולות, בינוניות או קטנות או כל שווי שוק) שבהן יש מספיק קרנות שמהוות בסיס להשוואה. מור מחזיקה גם מספר קרנות המשקיעות במניות לפי ענפים, אך שם מספר הקרנות הפעילות נמווך מדי ולכן לא מתאפשרת השוואה בעלת ערך. לא בדקנו גם את ביצועי הקרנות המשקיעות במניות (או באג"ח - בהמשך) בחו"ל מסיבות דומות. להלן הטבלה:

רגע לפני התוצאות, צריך להזכיר שלמור שיטה בעייתית לייצר תשואות: התרגיל של בית ההשקעות מור - ככה הגענו למקום הראשון בתשואות. זו שיטה של ניפוח תשואות בדיוק לצורך דירוגי התשואה. זה דרמטי בגמל ובהשתלמות, ויש לזה גם השפעה בקרנות נאמנות. הבעיה שתשואה טובה של קרן מלפני חמש שנים גם אם נעשתה ב"תרגילים", משפיעה על הדירוג גם אחרי שנים. ובכל זאת, הנה הנתונים היבשים, בלי בדיקה מהיכן הושגה התשואה

מתוך 11 מקרים שנבדקו יש למור שתי קרנות שנמצאות ב-10% העליונים, ואחת מהן אף מובילה את כל הקרנות בקטגוריה – קטגוריית מניות היתר (מניות קטנות). מדובר בתחום שכמעט נעלם משוק הקרנות בשנים האחרונות וכעת נותרו רק 9 קרנות בתחום, ועוד אחת שנוספה לאחרונה – מה שמשקף את המצב האומלל של המניות הקטנות בתל אביב שכמעט ולא מרכזות עניין. מור היא השניה בגודלה מבחינת היקף הנכסים מבין הקרנות האלו ומנהלת רק 110 מיליון שקל.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

ראוי לציין ששתי המצטיינות של מור הן רק בטווח ה-5 שנים, בעוד שברזולוציה של 3 שנים שתיהן התרחקו מאד מהפסגה. במקרה אחד (מור גמישה) הקרן הייתה על סף הכניסה ל-20% הגרועות ב-3 שנים אולם על פי רוב הקרנות של מור נמצאות בין השליש הראשון לשני. ציון לקטגוריה: סביר ומעלה.

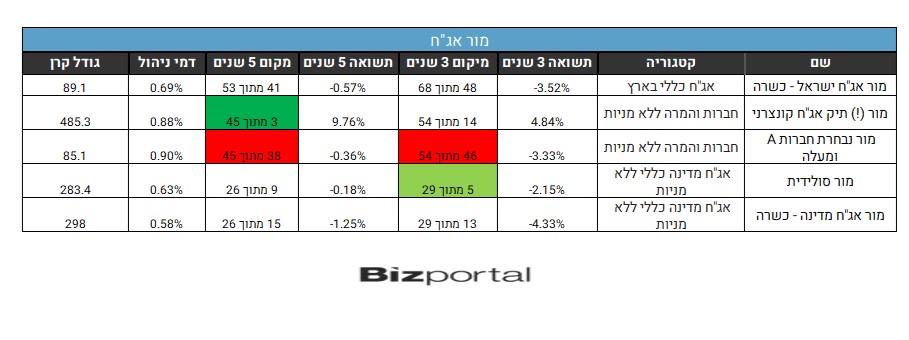

בקרנות האג"חיות והמעורבות לא הכנסנו לבדיקה קרנות שמוצמדות למטבע חוץ או כאלה שמוגבלות מבחינת מח"מ האגרות, וזאת על מנת לנסות להשוות עד כמה שניתן "תפוזים לתפוזים", כלומר קרנות ברות השוואה מבחינת ציפיות ותוחלת תשואה. יחד עם זאת לא הוצאנו חברות עם או בלי הסימן (!) שמסמן סיכון גבוה יותר ולא קרנות שמתמקדות בדירוג מסוים של אג"ח. כמו כן לא הכנסנו קרנות העוקבות אחר תיקים של בנקים (לרוב הבנק הבינלאומי). סך הכל ישנם 10 מקרים שנבדקו. יש לציין שמדובר בקטגוריות צפופות יחסית כשההבדלים בין הקרנות הם של שברי אחוזים וכל שינוי יומי יכול לשלוח קרן למעלה או למטה בטבלה בצורה משמעותית. בכל זאת נדמה שהמיקום משקף פחות או יותר את ההצלחות והכשלונות של מור בתחום.

קרנות אגחיות:

קרן מור נבחרת חברות A ומעלה בולטת לשלילה כשהיא נכנסת ל-20% הגרועות בשני טווחי הזמן. מור (!) תיק אג"ח קונצרני היא בין המובילות בקטגוריה החשובה של אג"ח חברות והמרה ללא מניות. מור סולידית מצליחה להיכנס ל-20% הטובות בקטגוריה הלא מאד גדולה של אג"ח מדינה כללי ללא מניות. גם פה ישנה קרן אחת שהייתה על סף הכניסה ל-20% הגרועות, זו שבקטגוריה אג"ח כללי בארץ. אגב, מדובר באחת הקטגוריות הפופולריות, ולא ברור למה מור (כמעט) מתעלמת ממנה ולא מציגה שם קרן רגילה אלא רק "כשרה" (כלומר קרן המושקעת על פי כללי הלכה מחמירים יותר). באג"ח חברות והמרה לעומת זאת מור מציגה מבחר של קרנות, חלקן לא נכנסו לטבלה.

בנוסף, למור קרן כספית מהגדולות בקטגוריה עם קרוב ל-4.4 מיליארד שקל בנכסים מנוהלים. היא ממוקמת במקום השלישי לאחר שתי קרנות של הראל בקטגוריית הקרנות הכספיות שקליות בתשואה בשנה האחרונה עם 1.68%. מתחילת השנה היא עם תשואה של 0.54%, במקום התשיעי לעומת 0.63% של המובילה.

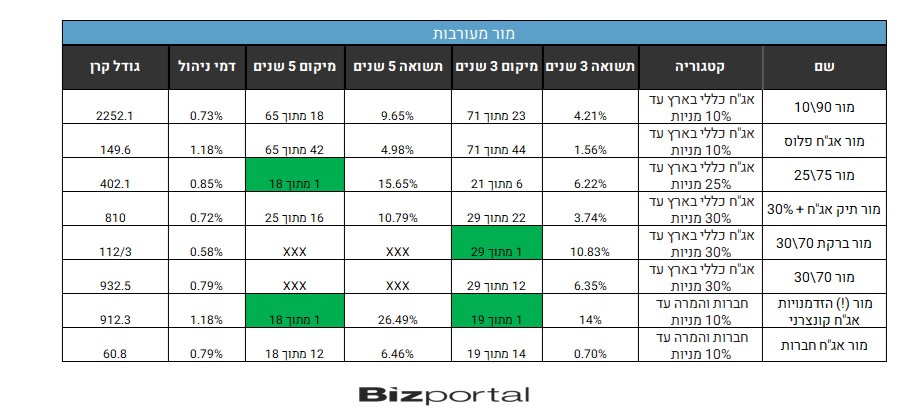

קרנות מעורבות: מור משקיעה את מירב מאמציה בקטגוריות הפופולריות של הקרנות המעורבות בהם הקרן מקצה אחוז קטן יחסית למניות ואחוז גבוה לאג"ח. מלבד אלו המופיעות בטבלה ישנן עוד לא מעט קרנות כאלה במור. היא מנהלת קרנות גם בקטגוריות יותר מצומצמות בהן יש פחות מתחרות כמו עד 5% מניות או עד 25% מניות (להבדיל מ-10%, 20% או 30% המקובלות יותר).

הקרן הגדולה ביותר היא מור 90\10 עם מעל 2.2 מיליארד שקל, סכום שקשה למצוא בקרן נאמנות אקטיבית שאינה כספית. הביצועים בקרן הזו בינוניים ביחס למתחרות, אם כי ניתן להבין זאת על רקע היקף הנכסים הגדול. היא מחזיקה גם שתי קרנות ענק של כמעט מיליארד שקל, ובאחת מהן היא המובילה בשני טווחי הזמן שנבדקו. הפעם מדובר בקטגוריה קטנה יחסית – חברות והמרה עם עד 10% מניות שבה ישנן רק 18 או 19 קרנות, ובה "מור (!) הזדמנויות אג"ח קונצרני" מצליחה להיות במקום הראשון למרות גודל הקרן שלעיתים מקשה על הביצועים.

למור קרן נוספת שמובילה בטווח הזמן של 5 שנים, אך מידרדרת מעט ב-3 השנים, שוב בקטגוריה קטנה יחסית של עד 25% מניות, בה יש כ-20 קרנות. באופן כללי ניתן לומר שלמור אין קרנות ממש גרועות, ורובן מצליחות להיות באזור קו האמצע מבחינת ביצועים או מעליו. מור תיק אג"ח + 30% ומור אג"ח חברות כמעט נכנסו ל-20% הגרועות ב-3 שנים.

- 8.שרה 09/03/2023 13:10הגב לתגובה זואני אישית עזבתי אותם, לא הייתי מרוצה וכנראה צדקתי.

- 7.ענת 06/03/2023 12:43הגב לתגובה זודרך מור או מתחרות, כשאפשר עצמאית?? מה הם נותנים שהישיר לא?

- 6.יו יו 06/03/2023 10:43הגב לתגובה זוכשאתה מנהל 50 קרנות אז סטטיסטית 10% יהיו טובות. גם בהנחה שדחלילים ניהלו את כל ה50 קרנות. לכן 5 קרנות טובות יותר מתיישרות עם חוקי הסטטיסטיקה ופחות עם איכות הגוף המנהל. כולנו יודעים שחלק מהתשואות הושג באמצעים אפורים שחלקם כבר לא חוקיים יותר. לכן ככל שהזמן יתקדם התשואות שהושגו באופן מפוקפק יעלמו וכולם יראו שמור שוחים ללא בגד ים

- 5.דר יורם 06/03/2023 10:21הגב לתגובה זובסוף גם לתרגילים יש סוף.

- 4.דובי 06/03/2023 10:00הגב לתגובה זומור מזמן כבר לא "החברה הבוטיקית והרעבה" שהייתה עד לפני שנתיים שלוש. ככה זה שגדלים בטירוף מבלי להספיק "לעכל" טוב.

- 3.עמלות גבוהות יודעת לקחת. (ל"ת)עדי 06/03/2023 09:49הגב לתגובה זו

- 2.לרון 06/03/2023 08:22הגב לתגובה זולביצועי עתיד בכתבות המחכימות הללו,בשוק ההון פעם מצליחים ופעם פחות ,רק סבלנות ובלי מניות "חלום"

- 1.לרון 06/03/2023 08:20הגב לתגובה זואנליסט מניות הראשונה פחות או יותר הפושרת בביצועים וראה שער היום,כמו שבאפט אומר בשוק ההון צריך סבלנות