סיכום רבעון ראשון בקרנות האגחיות - מי המצליחות ומי הנכשלות?

רבעון תנודתי ומגוון עבר על שוק אגרות החוב עם ירידות בשקליות ועליות בצמודות עם עליית האינפלציה, אילו מנהלים הצליחו לקלוע אל המהלכים הנכונים, ואיזה בית השקעות קטן מצליח להפתיע?

בשבוע שעבר הצגנו את הקרנות המצטיינות והגרועות של הרבעון הראשון מבין קרנות הנאמנות המנייתיות, השבוע נעבר לבדוק את הקרנות המתמחות באגרות חוב. גם פה נבחן חמש קטגוריות מרכזיות: מעורבות (עד 10%, עד 20% ועד 30% מניות), אג"ח כללי בארץ ואג"ח חברות והמרה ( בשני המקרים - ללא מניות כלל).

כרגיל ניסינו להוציא מן ההשוואה קרנות שיפגעו בהשוואה הוגנת, בעיקר כאלה הצמודות לדולר (שהביסו את השוק בגלל עליית הדולר אל מול השקל), או כאלה המשקיעות באגרות חוב עם מח"מ מסוים. בדקנו, אם כן, מי היו השתיים הטובות ביותר והשתיים הגרועות ביותר ברבעון הראשון של שנת 2023, ובנוסף הוספנו את שתי הקרנות הגדולות ביותר בכל קטגוריה. עיקר ההשוואה היא לגבי הרבעון הראשון אבל הבאנו גם את התשואה לשלוש שנים באותן קרנות שבלטו לטוב ולרע ברבעון הראשון כדי לבחון האם מדובר במגמה יציבה או בהבלחה חד פעמית.

כפי כשכתבנו בשבוע שעבר, נכון להשוות מכשירי השקעה לטווח ארוך, אבל לא ארוך מדי. ארוך מספיק כדי להתגבר על רעשים כמו החלטה טובה במיוחד או גרועה במיוחד שיכולה להשפיע בצורה לא פורפורציונלית על התשואה, תנאי שוק מאתגרים או השקעות שמבשילות לאחר זמן ארוך יותר. מצד שני זמן ארוך מדי מושפע מנתונים היסטוריים שלא תמיד משקפים את המנהלים הנוכחיים של הקרן, או שאותם מנהלים שינו אסטרטגיה או שהביצועים שלהם השתנו לטוב או לרע ביחס למה שקרה לפני 5 או 10 שנים. רבעון אחד הוא זמן קצר מדי ואינו משקף באמת הצלחה באופן אבסולוטי, אך הוא יכול להתחיל להצביע על ניצני מגמות ששווה לעקוב אחריהם. חמש שנים נראה כזמן שמתחיל להיות ארוך מדי. בדרך כלל שנה עד שלוש שנים הוא זמן מתאים להשוואה בתחום קרנות הנאמנות.

עם מה מנהלי הקרנות היו צריכים להתמודד ברבעון הראשון של שנת 2023? רבעון מעורב וסוער עבר על שוק אגרות החוב (בהתאם למצב הרוח הכללי בארץ סביב המחלוקות הפוליטיות והמתיחות הביטחונית). אגרות החוב הממשלתיות לעשר שנים, לדוגמה, ירדו ב-3.6% ברבעון הראשון. אבל המגמה לא הייתה אחידה על פני כל התקופה. את השנה התחילו אגרות החוב הממשלתיות לעשר שנים עם תשואה לפדיון של 3.6%. התשואות עלו ל-4.2% בתחילת מרץ (כלומר נרשמו ירידות שערים, שכן עליית תשואות משמעותה ירידה במחיר האגרת), ומאז ירדו התשואות עד סוף חודש מרץ לכ-3.7% (כלומר נרשמה עליה במחירי האגרות), וזאת בדומה למגמת תשואות אגרות החוב האמריקאיות. התנודות באגרות החוב הממשלתיות לעשר שנים משקפות את המגמה באגרות החוב השקליות לסוגיהן באופן כללי.

- קרנות נאמנות 80/20 ו-70/30 - האם הן ניצחו את המדדים?

- כאוס פתאומי בשוק האג"ח ביפן מאותת לשוורים: העליות במניות כבר לא מובנות מאליהן

- המלצת המערכת: כל הכותרות 24/7

מנגד מדדי אגרות החוב הצמודות דווקא רשמו רבעון חיובי. הקונצרניות עלו ב-1.5%, הממשלתיות בכ-1%. כל זה אומר, שמנהלי השקעות באגרות חוב שהצליחו להעריך היטב את מהלכי השוק היו יכולים לעשות תשואות נאות בתקופה התנודתית הזו, מנגד כאלה שטעו יכלו לגרום הפסדים משמעותיים. בפועל, השונות בין המנהלים השונים נעה בין 3% ל-5% כפי שנראה בהמשך. לא שונות אפסית ביחס למכשיר השקעה שאמור להיות יציב יחסית כמו אגרות חוב, אבל מצד שני ההפרשים בין ביצועי המנהלים השונים הם לא ענקיים, ועל פי רוב די מתכנסים לממוצע מסויים.

אז מה מראים המספרים? תחילה כמה הערות כלליות: מעניין שכמעט כל הקרנות המובילות לטוב ולרע הן קרנות מאד קטנות. מבין 10 המובילות בחמש הקטגוריות ישנן רק שתי קרנות עם מעל 100 מיליון שקל בנכסים מנוהלים, כל השאר מנהלות בין 8.7 ל-15 מיליון שקל בלבד. בקרב עשר האחרונות בשתי הקטגוריות שנבדקו שבע קרנות עם 5.8 עד 15.8 מיליון שקל ורק שלוש קרנות עם מספרים קצת יותר משמעותיים שנעים בין 58 מיליון ל-254 מיליון שקל.

ידוע שיש "יתרון לקוטן" לעיתים, לקרנות הקטנות, שכן יש אפשרות לרכז השקעות מבלי להשפיע על השוק יותר מדי ולהשקיע במעט יחסית השקעות טובות. אבל כנראה שיש גם חסרון לקוטן, כשלא בוחרים נכון באותן השקעות, כפי שקרה ללא מעט קרנות קטנות שהגיעו למקומות האחרונים.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

הקרנות הגדולות מגיעות על פי רוב מבתי ההשקעות שהתרגלנו לראות מובילים מבחינת היקף הנכסים המנוהלים, בעיקר מור, ילין לפידות ומיטב. במקרה של הקרנות המעורבות ישנו שם נוסף בקטגוריות הגדולות – FOREST לה שתי קרנות מהמובילות מבחינת נכסים מנוהלים עם יותר ממיליארד שקל כלאחת.

למישהו היה רבעון מוצלח

באופן מפתיע, אחד מאותם בתי השקעות קטנים מצליח לתפוס את המקום הראשון בארבע מתוך חמש הקטגוריות שבדקנו. משהו הלך כנראה ממש טוב לבית ההשקעות טרגט ברבעון הראשון של שנת 2022 והיא מציגה את התשואות הטובות ביותר באג"ח עד 10% מניות, עד 20% מניות, אג"ח כללי ואג"ח חברות והמרה. בית ההשקעות שעוסק בעיקר בניהול תיקים משתמש בשירותי ההוסטינג של איילון כדי לנהל 6 קרנות, ארבע מתוכן מתמחות באג"ח, כולן, כאמור, השיגו את התוצאות הטובות ביותר בקטגוריה שלהן.

כשמרחיבים את טווח הבדיקה לשלוש שנים טרגט עדיין מציגה תוצאות יפות יחסית, אם כי לא בצורה כל כך דומיננטית. בשלוש מתוך ארבע הקרנות הללו היא מגיעה ל-10% הראשונים בקטגוריה. בשלוש מהמקרים טרגט הראשונה מובילה בפער ניכר יחסית על השניה. דומיננטיות מעניינת ברבעון הראשון, כדאי לעקוב ולראות האם מסוגלים בביח ההשקעות להתמיד בכך.

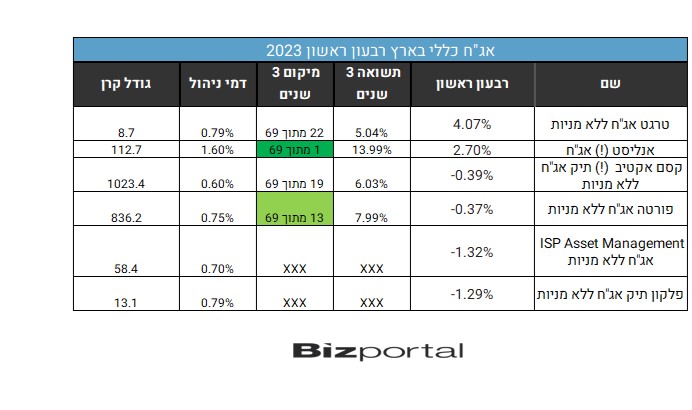

להלן הטבלאות בחמש הקטגוריות שבחרנו. ראשית אג"ח כללי בארץ:

טארגט, כאמור, מובילה, ולאחריה אנליסט אג"ח הוותיקה, שגם מובילה את הקטגוריה בשלוש השנים האחרונות. נציין שדמי הניהול של אנליסט הם הגבוהים ביותר בקטגוריה. שתי הקרנות האחרונות הן גם קרנות של בתי השקעות קטנים יחסית שמקבלים שירותי הוסטינג, אבל הקרן הגרועה בניהול ISP הצליחה לצבור כמעט 58.4 מיליון שקל.

נציין שזו קטגוריה גדולה יחסית וההבדלים בין רוב הקרנות הם די מזעריים. המרחק בין השניה לבין האחרונה עומד על כ-4% אמנם, שזהו הבדל די משמעותי בקרנות אג"ח, אבל בטווח מצטופפים להם עשרות רבות של קרנות שרובן מחליפות מקומות מדי יום. כלומר חוץ מהבודדים שממש הצליחו לפגוע או שממש פספסו, כמעט לא הייתה משמעות לאיזה מנהל קרן בחרת. זו תופעה שדי חוזרת על עצמה בכל הקטגוריות שבדקנו.

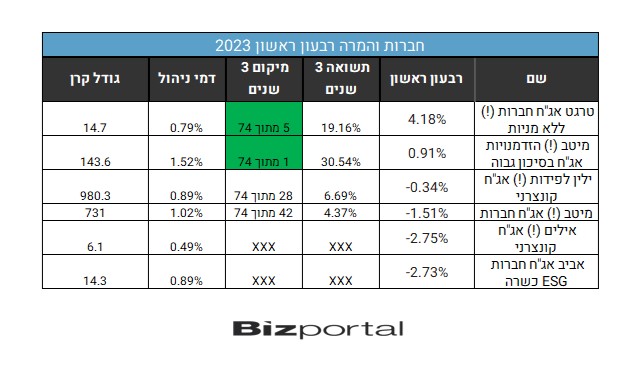

וזו הטבלה של קטגוריית האג"ח להמרה:

גם פה, כאמור, טארגט מובילה. מיטב השניה מוכיחה את עצמה בטווח הארוך יותר בקרן של אג"ח בסיכון גבוה. מיטב מחזיקה קרנות רבות בתחום האג"ח ובחלקם היא מצליחה יפה (בחלקם לא) דמי הניהול שלה גבוהים מאד יחסית.

גם פה, כאמור, טארגט מובילה. מיטב השניה מוכיחה את עצמה בטווח הארוך יותר בקרן של אג"ח בסיכון גבוה. מיטב מחזיקה קרנות רבות בתחום האג"ח ובחלקם היא מצליחה יפה (בחלקם לא) דמי הניהול שלה גבוהים מאד יחסית.

אביב מציע קרן שקורצת לשני סוגי הדתיים - הדתיים שעוקבים אחרי חוקי התורה ומנסים להימנע מריבית אסורה (אם כי יש רבנים המתירים להשקיע גם בקרנות "רגילות"), ו"הדתיים" שעוקבים באדיקות אחרי הדת הירוקה ומקפידים על הלכות ה-ESG. אביב הצליחה לאכזב את שתי הקבוצות, כששתיים מקרנות החברה הגיעו למקומות האחרונים בקטגוריות שנבדקו, אל קטגוריית חברות והמרה מצטרפת גם קטגוריית ה-עד 20% מניות כדלהלן.

הקרנות המעורבות. הרעיון בהשקעה מן הסוג הזה הוא להשקיע את רוב התיק בהשקעה סולידית, קרי אגרות חוב, ו"לתבל" אותו קצת עם מניות שיתנו אקסטרה תשואה. הרעיון הזה, על שני חלקיו, לא ממש עבד בתקופה האחרונה. אגרות החוב, כאמור לעיל, לא היו ממש השקעה סולידית בשנה האחרונה (אם כי יתכן שכעת התשואות הגלומות משקפות פוטנציאל רווח נאה). גם החלק השני של המשפט לא ממש היה נכון לאחרונה. רבעון סוער עבר על שוק המניות, כך שבמעורבות נראה שהמניות היו יותר "משקולת" מאשר "תבלין" שיתן אקסטרה תשואה, כך שבאופן כללי ככל שאחוז המניות היה גבוה יותר נראה שהתשואה הכוללת הייתה נמוכה יותר.

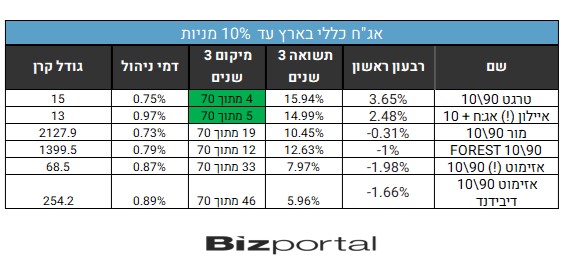

להלן התוצאות באג"ח כללי בארץ עד 10% מניות:

אל טארגט מצטרפת איילון עם תשואות יפות בשני טווחי הזמן הקצר והבינוני. ההבדל בין השניה לאחרונה הוא כ-4%. בולטת לרעה אזימוט שמנהלת את שתי הקרנות שהגיעו לשני המקומות האחרונים, וזאת למרות שהמשקיעים נותנים יחסית אמון בבית ההשקעות, כששתי הקרנות ביחד מנהלות מעל 300 מיליון שקל. בטווח הבינוני אזימוט נמצאת במרכז הטבלה פחות או יותר. כדאי לבדוק אם היא תתאושש מהרבעון החלש שעבר עליה.

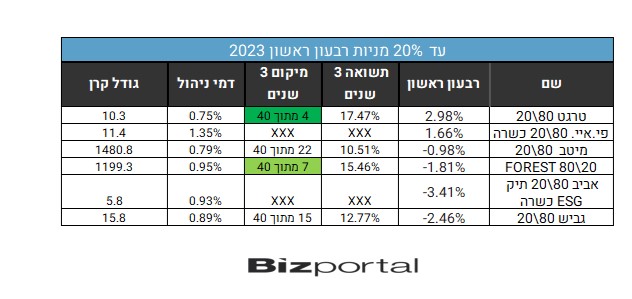

אג"ח כללי עד 20% מניות:

פי.איי מוכיחה שגם קרנות כשרות יכולות לפעמים להגיע למקומות הראשונים, אם כי כדאי לבדוק שלא מדובר באירוע מקרי, וכן כדאי לשים לב לדמי הניהול הגבוהים. הקרן לא קיימת עדיין שלוש שנים. שאר המגמות דומות למה שראינו בקטגוריות הקדמות.

פי.איי מוכיחה שגם קרנות כשרות יכולות לפעמים להגיע למקומות הראשונים, אם כי כדאי לבדוק שלא מדובר באירוע מקרי, וכן כדאי לשים לב לדמי הניהול הגבוהים. הקרן לא קיימת עדיין שלוש שנים. שאר המגמות דומות למה שראינו בקטגוריות הקדמות.

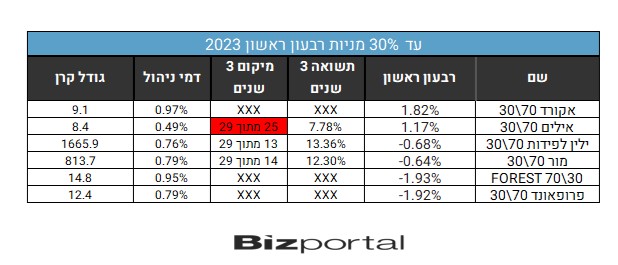

אג"ח כללי בארץ עד 30% מניות:

לטארגט אין קרן בקטגוריה של עד 30% מניות אז חברות אחרות הצליחו להגיע למקומות הראשונים. מעניין לראות שאיילים אמנם מגיעה למקום השני ברבעון אך בשלוש שנים היא בין האחרונות. האם באיילים מצליחים לשנות כיוון? ימים יגידו.

לטארגט אין קרן בקטגוריה של עד 30% מניות אז חברות אחרות הצליחו להגיע למקומות הראשונים. מעניין לראות שאיילים אמנם מגיעה למקום השני ברבעון אך בשלוש שנים היא בין האחרונות. האם באיילים מצליחים לשנות כיוון? ימים יגידו.

- 2.טרגט, מה זה? (ל"ת)איתן 28/04/2023 13:05הגב לתגובה זו

- 1.מבין2 25/04/2023 09:24הגב לתגובה זומי משקיע בדבר כזה?