קרנות 80\20: למה המשקיעים נוטשים את הקטגוריה?

בשבועות האחרונים השוונו בין הקטגוריות השונות בשוק האג"ח. ראינו שבאופן עקבי הקרנות שמתמקדות באג"ח הממשלתי מציגות ביצועים גרועים יותר מאלו של האג"ח הכללי או הקונצרני, וכל אלו משתרכים כמובן אחרי הקרנות המתמחות בחו"ל - עקב התחזקות הדולר. השוני נובע מהעובדה שהאג"ח הממשלתי עצמן מציגות ביצועי חסר בתקופת הזמן הזו. קרנות ה-80\20 אינן יוצאות דופן מהבחינה הזו. כדי להבין את התופעה כדי לבדוק מה עשו האג"ח עצמן בחודשים האחרונים, לא באופן עקיף דרך הקרנות.

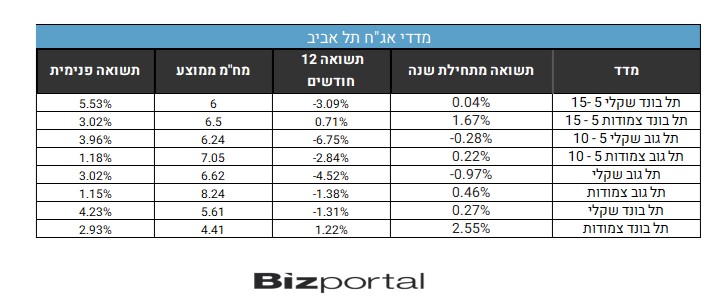

ישנם לא מעט מדדי אג"ח בבורסה בתל אביב. הקרנות, יש לומר, אינן עוקבות באדיקות אחר המדדים כמובן. כל הרעיון בהשקעה בקרנות אקטיביות הוא שהן מנסות לבחור באופן סלקטיבי את ההשקעות המוצלחות יותר ולא להשקיע באופן רחבי במדדים. לצורך השקעה במדדים ישנן קרנות סל או קרנות מחקות. המדדים מהווים באנצ'מארק אליו ניתן להשוות את מידת ההצלחה של אותם מנהלים. כדי להבין מאיפה נובעים ההבדלים נציג את מדדי האג"ח המקוריים שמשתקפים יותר מאוחר גם בקרנות, ונוכל גם לקבל מושג על ביצועי הקרנות ביחס למדדי הייחוס המתאימים.

מדדי התל גוב עוקבים אחרי האגחי"ם הממשלתיים (גוב – ממשלתי). מדדי הבונד מתייסים לאג"ח הקונצרני. המדדים לא לגמרי מקבילים מבחינת מח"מ ומבחינות נוספות, ואין הכוונה לערוך השוואה מקיפה ומפורטת של שוק האג"ח, והטבלה כמובן לא ממצה את הנושא, אלא רק נותנת רושם כללי.

למרות שההשוואה, כאמור, לא מדויקת ניתן בהחלט לקבל רושם כללי של המגמות בשוק האג"ח. באופן כללי אגרות החוב הקונצרניות מציג תשואות טובות יותר מאלו הממשלתיות. כמו כן האג"ח הצמודות הצליחו טוב יותר מאשר השקליות. האג"ח הממשלתי השקלי, אם כן, ירדו בצורה המשמעותית ביותר ב-12 החודשים האחרונים – בין 4.5% ל-7%.

- התשואות מטפסות, השווקים דרוכים: ההימור על יו״ר הפד׳ הבא כבר מתבטא באג״ח

- תיק ההשקעות שלכם צריך להיות גם בסחורות? התשובה של גולדמן סאקס

- המלצת המערכת: כל הכותרות 24/7

האם האג"ח השקליות מציגות הזדמנות מעניינת לטווח הארוך? כדאי לשים לב לתשואה הפנימית של המדדים השקליים – הן הממשלתיים והן הקונצרנים שמשקפים כבר פוטנציאל תשואה נאה.

לקריאה נוספת בנושא:

>>> קרנות 90\10 - הפסדים בשנה האחרונה; היה עדיף להשקיע בחו"ל

>>> קרנות אגחיות: עד כמה משתלם להגדיל סיכון בקרנות האגחיות?

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

>>> מנייתיות: האם עדיף לבחור באסטרטגיה (ערך\צמיחה) או לתת חופש למנהל?

>>> סיכום רבעון ראשון בקרנות האגחיות - מי המצליחות ומי הנכשלות?

>>> מנייתיות: גיליון ציונים לרבעון הראשון - המצטיינות והכושלות

בנק ישראל יתגבר על האינפלציה? עוד נתון מעניין שעולה מן הטבלה – ההפרשים בין התשואה הפנימית במדדים הצמודים לשקליים משקפים אמונה שלפחות בטווח הארוך האינפלציה תחזור לטווח של כ-2% - 3%.

קרנות 20\80

הקרנות האלו משקפות כבר השקעה גדולה יותר במניות, כזו שכבר מקרבת אותן למקובל בשוק קופות הגמל וקרנות ההשתלמות. מדובר בסיכון מעט גבוה יותר מקרנות ה-90\10 שבדקנו בשבוע שעבר, אך עדיין ברמה סולידית למדי, ומשקף גם פוטנציאל רווח גדול יותר לאורך זמן. כיצד משתקפים ההבדלים בין האגרות הממשלתיות לקונצרניות בקטגוריה הזו? בצורה די טובה, אך לא לחלוטין. במקרה זה ההשפעה של המניות מתחילה להיות משמעותית יותר ואפשרויות הבחירה של מנהל הקרן גדולים יותר. הדבר משתקף בטווח תשואות רחב יותר, אך עדיין ניתן לומר שאם בחרת בקטגוריה הכללית, שכוללת אג"ח קונצרניות, ולא בקטגוריה של אג"ח מדינה, גדלו סיכוייך לראות תשואות חיוביות.

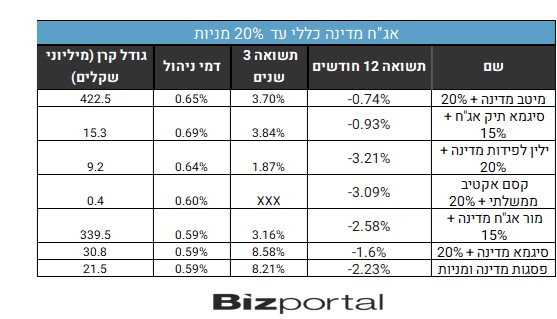

להלן הטבלה של הקרנות המשקיעות 80% באג"ח מדינה ועוד 20% במניות:

הקרן הטובה ביותר הפסידה בשנה האחרונה 0.74% והגרועה ביותר הפסידה 3.21%. טווח מצומצם יחסית. הקטגוריה לא מרכזת הרבה עניין, סך הכל ישנן 12 קרנות בקטגוריה, כשהגדולות שבהן לא מגיעות לחצי מיליארד שקל. דמי הניהול נעים גם בטווח מצומצם יחסית של בין 0.49% ל-0.79%.

כפי שנראה בהמשך, המשקיעים נוהרים החוצה מקרנות ה-80\20. במקרה של קרנות אג"ח המדינה עד 20% מניות, חמש הקרנות הגדולות בקטגוריה לפחות סבלו מפדיונות בכל אחד מ-12 החודשים האחרונים.

בטווח הזמן של שלוש שנים יש שתי קרנות שבולטות הרבה מעל השאר עם מעל 8%, אותן הוספנו לטבלה - סיגמא מדינה + 20% ופסגות מדינה מנייתית. זו שנמצאת במקום השלישי, סיגמא תיק אג"ח +15% עם תשואה של 3.84% בלבד. ניתן להניח שאת ההצלחה היחסית ניתן ליחס להשקעה המנייתית של שתי הקרנות האלו ולא לחלק האגחי, שכאמור לא מצליח להלהיב במיוחד.

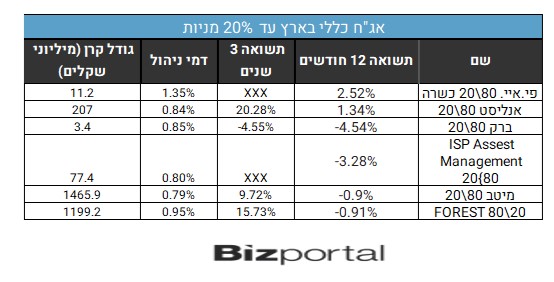

קרנות אג"ח כללי עד 20% מניות

כללי משמעותו שההשקעה נעשית גם באג"ח מדינה וגם בקונצרני. זה קטגוריה שמרכזת הרבה יותר עניין עם מעל 50 קרנות שונות ועם 3 קרנות עם מעל מיליארד שקל נכסים מנוהלים וקרנות נוספות עם מאות מיליוני שקלים. כמו כן נראה שזו קטגוריה שעדיין מושכת את מנהלי הקרנות, שכן רק בשנה האחרונה נוספו עוד 8 קרנות לקטגוריה הזו.

יחד עם זאת, נראה שמשהו קורה אצל המשקיעים שפעם נהרו לקטגוריה שמבטיחה השקעה סולידית מתובלת בכמות לא זניחה של מניות. מתחת לפני השטח מתרחשת יציאה של המשקיעים מהקרנות האלו. שתיים משלוש הקרנות הגדולות בקטגוריה שעדיין מנהלות מעל מיליארד שקל - ילין לפידות 80\20 ומיטב 80\20 - סבלו מפדיונות בכל חודש בשנה האחרונה, ברוב המקרים מדובר בפדיונות של עשרות מיליוני שקלים בחודש. גם הקרנות הבאות מבחינת הגודל, אלו של מגדל והראל שמנהלות כבר פחות ממיליארד שקל ממשיכות לאבד עשרות מיליוני שקלים מדי חודש. הקרן הגדולה היחידה שלא מאבדת כספים באופן עקבי היא FOREST 20\80 שגייסה ברוב החודשים האחרונים, אך גם במקרה זה המגמה השתנתה בשלושת החודשים האחרונים, בהן איבדה הקרן כ-75 מיליון שקל.

מה הגורמים למגמה השלילית? ייתכן שהנהירה לקרנות הכספיות שמציעות כבר תשואה של כ-4% ללא סיכון נראית מושכת לנוכח התשואות הלא מלהיבות בשנת 2022, כשגם שנת 2023 לא מציגה הישגים מדהימים בקטגוריה. יחד עם זאת, לפחות בקטגוריה הזו, נראה שסבלנות יכולה להביא לתשואות יפות לאורך זמן, כפי שנראה בהמשך.

להלן הקרנות הבולטות:

שלא כמו בקרנות האגח הממשלתי, 7 קרנות הצליחו להשיג תשואה חיובית בשנה האחרונה ו-43 עם תשואה שלילית. 21 מתוך 41 הקרנות שפעילות כבר 3 שנים השיגו בטווח הזמן הזה תשואה דו ספרתית. רק קרן אחת מציגה תשואה שלילית בשלוש השנים האחרונות. הבדל נוסף הוא שדמי הניהול גבוהים משמעותית מאשר בקרנות אגח המדינה עם שלוש קרנות עם מעל 1% דמי ניהול ורבות אחרות עם מעל 0.9%.

באופן יוצא דופן קרן כשרה השתחלה למקום הראשון ב-12 החודשים האחרונים. אנליסט 80\20 מציגה ביצועים טובים ב-12 החודשים האחרונים והיא המובילה בתשואה לשלוש שנים. ברק אחרונה בטבלה גם בשנה וגם בשלוש השנים האחרונות.

נראה אם כן שבמקרה זה הסבלנות כן משתלמת, והשקעה לאורך זמן הובילה לתשואות נאות. מדובר בהישג לא מבוטל, במיוחד לנוכח העובדה שבשנת 2022 נרשמו הפסדים בכל האפיקים. נזכיר גם, שכאמור, התשואה הגלומה במדדי האג"ח הפכה כבר לדי מעניינת.

- 5.לרון 30/05/2023 05:38הגב לתגובה זומשפיעה קשות על הסולידיים יחסית =מעמד הביניים החוששים לכספם נוטשים ועוברים לדולריות

- 4.לא רווחיות וגם גובים עמלות שמנות. לידיעת מנהלי הקרנות. (ל"ת)רווח 29/05/2023 11:58הגב לתגובה זו

- 3.למה אקורד 20/80 לא בטבלת המובילות? (ל"ת)ירון 29/05/2023 10:03הגב לתגובה זו

- 2.אלון 29/05/2023 09:49הגב לתגובה זוקנו 80% קרן כספית (0% עמלות לבנק, 0.1% לקרן) קנו 20% SP500 של ishares או invesco שזה (0.05% לקרן, ולבנק/בית ההשקעות שאתם סגורים איתו) והופה קיבלתם תשואה טובה יותר וחסכתם 1% לשנה בעמלות

- אחיתופל 30/05/2023 13:04הגב לתגובה זוהן בתשואה והן בעמלות

- 1.דני 29/05/2023 09:38הגב לתגובה זולא מבין למה גם אג"ח סחיר וגם מניות סחירות נחשב לבטוח, ברור שיבחרו לברוח עכשיו לכספיות או פקדונות.

- אין 30/05/2023 11:51הגב לתגובה זויש מסוכן יותר ומסוכן פחות,בטוח יש רק בתחנה הסופית