מניות גיאורפי: לאורך זמן המדדים מנצחים

בשבוע שעבר בדקנו את ביצועי המנהלים הישראלים בחו"ל בתחום האג"ח, השבוע נעבר לתחום המניות. מניות גם הם, בדומה לאג"ח, תחום רחב וכולל הרבה תתי קטגוריות, מה שמקשה מאד על השוואה הוגנת ואובייקטיבית. ישנן קרנות המתמחות בתחומים מסוימים כגון טכנולוגיה, נדל"ן וכדו', ויש כאלה המשקיעות לפי אזורים בעולם – ארה"ב, אירופה, מדינות מתפתחות וכדו'. שוק הקרנות הישראליות המתמקדות במניות בחו"ל לא כל כך מפותח ולא כולל מגוון רחב של קרנות (אולי בצדק, בעולם גלובלי ישנה גישה למנהלי קרנות גדולים בחו"ל, ולא בטוח שלמנהל הישראלי יש יתרון כלשהו בניהול אקטיבי של השקעות בחו"ל). לכן, לא בכל תת קטגוריה יש מספיק קרנות באופן שמאפשר השוואה.

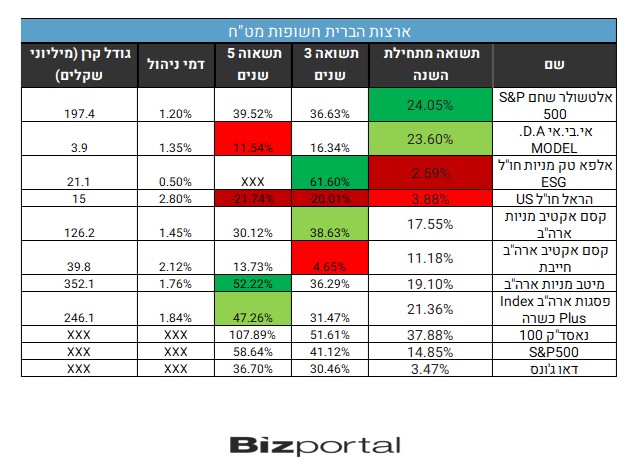

בקרנות המתמקדות בארצות הברית עם חשיפה למט"ח ישנן 15 קרנות, וזהו תת הקטגוריה המשמעותי ביותר. בדקנו אילו תשואות הניבו הקרנות האלו מתחילת השנה, בשלוש ובחמש השנים האחרונות. הטבלה כוללת רק את השתיים הטובות ביותר והשתיים הגרועות ביותר בכל תחום זמן (ויש חפיפות מסוימות, כשאותה קרן בולטת לטובה או לרעה בכמה טווחי זמן). להלן הטבלה:

השוואה למדדים

לפני שנראה את התובנות העולות מהטבלה עצמה, כמה הערות כלליות על הקטגוריה, מנתונים שלא ניתן ללמוד מהטבלה - ההשוואה למדדים בקטגוריה באופן כללי. חשוב לזכור שבארצות הברית ישנו כמובן מגוון עצום של אפשרויות השקעה, וגם המדדים עצמם לא דומים אחד לשני. ניתן לראות בטבלה את ההבדלים העצומים בין מדד הנאסד"ק לדאו ג'ונס בטווחי הזמן השונים, לכן ההשוואה היא כמובן חלקית.

נקודה נוספת שיש לקחת בחשבון כשמתסכלים על המדדים מתחילת השנה היא שהמדדים המרכזיים, גם הנאסד"ק וגם ה-SP500, הושפעו מאד מ-7 החברות הגדולות. המדדים בעלי המשקל השווה נתנו תשואה גרועה בהרבה. זה אומר שמנהלי הקרנות יכולים או עלולים היו בכמה בחירות בודדות להשפיע מאד לטובה או לרעה על ביצועי הקרן ביחס למדד.

נקודה נוספת ואחרונה שיש לקחת בחשבון - אנחנו מסתכלים רק על הקרנות הקיימות כעת, אבל הקרנות שנסגרו או ששינו מדיניות בשנים האחרונות היו ככל הנראה משפיעות לרעה על הממוצעים הכלליים.

אז מה היו תוצאות הקרנות ביחס למדדים?

מתחילת השנה: אף אחת מ-15 הקרנות שנבדקו לא עקפה את הנאסד"ק מתחילת השנה, 10 עקפו את הסנופי, ו-14 עקפו את הדאו ג'ונס – כולן למעט אלפא טק מניות חו"ל ESG. שלוש שנים: קרן אחת – אותה אלפא טק מניות חו"ל ESG עקפה את הנאסד"ק, והיא היחידה גם שעקפה את הסנופי. עשר קרנות נוספות עקפו את הדאו ג'ונס. נציין, שבטווח הזמן של שלוש שנים בולטת ההתכנסות של רוב הקרנות לתשואה קרובה יחסית אחת לשנייה של בין 31% ל-36%.

חמש שנים: 14 קרנות בלבד היו פעילות לאורך כל תקופה הזמן הזו, אף אחת מהן לא עקפה את הנאסד"ק או את ה-SP500, אך 7 קרנות הצליחו לעקוף את הדאו ג'ונס.

המנצחות והמפסידות

מעניין לראות שישנה תחלופה לא מעטה בין טווחי זמן שונים. אלו שלמעלה בטווח זמן מסוים נמצאות למטה בטווח זמן אחר (גם בקרנות שלא נכנסו לטבלה), מה שמראה שקשה לשמור על מצוינות לאורך זמן, וכל פעם קרן אחרת תופסת הובלה, או משתרכת מאחור.

חוץ מהראל. הראל חו"ל US שמנהלת עדיין 15 מיליון שקל מצליחה להיות אחרונה או אחת לפני אחרונה בכל אחד מזמני הזמן שנבחרו. בטווח הזמן של שלוש וחמש שנים היא מצליחה להיות האחרונה בפער עצום. יש לייחס את רוב הביצועים הגרועים של הקרן ביחס למתחרות וביחס לשוק לשנת 2021 שהייתה מצוינת בשוק המניות וגרועה להראל עם הפסד שנתי של 21.51%, אבל גם בתשואה מתחילת השנה הנוכחית הראל בין הגרועות. משהו לא עובד בקרן הזו. נוסיף לזה את העובדה שהקרן המפסידה ביותר בקטגוריה בפער גובה את דמי הניהול הגבוהים ביותר בקטגוריה בפער (2.8% לעומת 2.25% לקרן הבאה אחריה) ובאמת נתקשה למצוא הסבר למה יש עדיין משקיעים שבוחרים להפקיד את כספם בקרן הזו.

לעומת הראל שעקבית בביצועים הגרועים מעניין לראות את אלפא טק, שכאמור, במקום הראשון בטווח הזמן של שלוש שנים בפער של כמעט פי 2 מהבאה אחריה, אך מתחילת השנה היא הגרועה ביותר. טווח הזמן הארוך הוא כמובן חשוב יותר, אך כדאי לבדוק שמדובר בירידה זמנית ולא בשינוי מגמה קבוע בקרן הקטנה יחסית הזו.

בכיוון ההפוך נמצאת הקרן של אי.בי.אי - D.A. MODEL שבטווח הזמן הארוך היא בין הגרועות אך מציגה ביצועים טובים מתחילת השנה. האם באי.בי.אי. מצאו את הכיוון הנכון? שוב, הבחינה האמיתית היא לאורך זמן ולא כמה חודשים בודדים, ואי.בי.אי. יצטרכו להוכיח שמדובר בשינוי מגמה קבוע.

קסם אקטיב בולטת לשלילה ולחיוב בטווח הזמן של שלוש שנים, עם הקרן השנייה הכי גרועה והשנייה הכי טובה בטווח הזמן הזה.

הגדולות

הקרן הגדולה ביותר מבחינת היקף נכסי ניהול היא מיטב שמצדיקה את אמון המשקיעים בטווח הארוך. היא המובילה בטווח הזמן של 5 שנים. גם השנייה מבחינת היקף הנכסים, הקרן הכשרה של פסגות, נמצאת במקום השני בטווח הזמן של 5 שנים.

איזורים גיאוגרפים נוספים

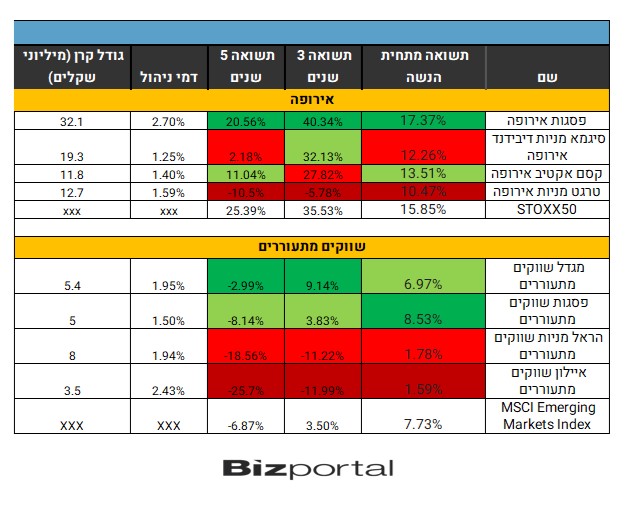

קשה, כאמור, למצוא עוד תת קטגוריה עם מספיק קרנות שמאפשרות השוואה. נציג, אם כן, שני אזורים גיאוגרפיים נוספים - אירופה, והשווקים המתעוררים, בכל אחת מהם ישנן 4 קרנות עם שונות גבוהה יחסית בביצועים, אך עקביות מסוימת מבחינת המנצחות והמפסידות.

את חוסר העניין של המשקיע הישראלי בקרנות נאמנות המתמקדות בשווקים האלו ניתן לראות בהיקף הכספים המנוהלים - מיליוני שקלים בודדים בקרנות השווקים המתעוררים ועד 32 מיליון שקל בקרנות אירופה. בהיקף כספים כזה בלתי אפשרי כמובן לנהל אנליזה מעמיקה על כל כך הרבה שווקים עם כל כך הרבה אפשרויות.

השוואה למדדים

לפני שנראה את התובנות העולות מהטבלה עצמה, כמה הערות כלליות על הקטגוריה, מנתונים שלא ניתן ללמוד מהטבלה - ההשוואה למדדים בקטגוריה באופן כללי. חשוב לזכור שבארצות הברית ישנו כמובן מגוון עצום של אפשרויות השקעה, וגם המדדים עצמם לא דומים אחד לשני. ניתן לראות בטבלה את ההבדלים העצומים בין מדד הנאסד"ק לדאו ג'ונס בטווחי הזמן השונים, לכן ההשוואה היא כמובן חלקית.

נקודה נוספת שיש לקחת בחשבון כשמתסכלים על המדדים מתחילת השנה היא שהמדדים המרכזיים, גם הנאסד"ק וגם ה-SP500, הושפעו מאד מ-7 החברות הגדולות. המדדים בעלי המשקל השווה נתנו תשואה גרועה בהרבה. זה אומר שמנהלי הקרנות יכולים או עלולים היו בכמה בחירות בודדות להשפיע מאד לטובה או לרעה על ביצועי הקרן ביחס למדד.

נקודה נוספת ואחרונה שיש לקחת בחשבון - אנחנו מסתכלים רק על הקרנות הקיימות כעת, אבל הקרנות שנסגרו או ששינו מדיניות בשנים האחרונות היו ככל הנראה משפיעות לרעה על הממוצעים הכלליים.

אז מה היו תוצאות הקרנות ביחס למדדים?

מתחילת השנה: אף אחת מ-15 הקרנות שנבדקו לא עקפה את הנאסד"ק מתחילת השנה, 10 עקפו את הסנופי, ו-14 עקפו את הדאו ג'ונס – כולן למעט אלפא טק מניות חו"ל ESG. שלוש שנים: קרן אחת – אותה אלפא טק מניות חו"ל ESG עקפה את הנאסד"ק, והיא היחידה גם שעקפה את הסנופי. עשר קרנות נוספות עקפו את הדאו ג'ונס. נציין, שבטווח הזמן של שלוש שנים בולטת ההתכנסות של רוב הקרנות לתשואה קרובה יחסית אחת לשנייה של בין 31% ל-36%.

חמש שנים: 14 קרנות בלבד היו פעילות לאורך כל תקופה הזמן הזו, אף אחת מהן לא עקפה את הנאסד"ק או את ה-SP500, אך 7 קרנות הצליחו לעקוף את הדאו ג'ונס.

המנצחות והמפסידות

מעניין לראות שישנה תחלופה לא מעטה בין טווחי זמן שונים. אלו שלמעלה בטווח זמן מסוים נמצאות למטה בטווח זמן אחר (גם בקרנות שלא נכנסו לטבלה), מה שמראה שקשה לשמור על מצוינות לאורך זמן, וכל פעם קרן אחרת תופסת הובלה, או משתרכת מאחור.

חוץ מהראל. הראל חו"ל US שמנהלת עדיין 15 מיליון שקל מצליחה להיות אחרונה או אחת לפני אחרונה בכל אחד מזמני הזמן שנבחרו. בטווח הזמן של שלוש וחמש שנים היא מצליחה להיות האחרונה בפער עצום. יש לייחס את רוב הביצועים הגרועים של הקרן ביחס למתחרות וביחס לשוק לשנת 2021 שהייתה מצוינת בשוק המניות וגרועה להראל עם הפסד שנתי של 21.51%, אבל גם בתשואה מתחילת השנה הנוכחית הראל בין הגרועות. משהו לא עובד בקרן הזו. נוסיף לזה את העובדה שהקרן המפסידה ביותר בקטגוריה בפער גובה את דמי הניהול הגבוהים ביותר בקטגוריה בפער (2.8% לעומת 2.25% לקרן הבאה אחריה) ובאמת נתקשה למצוא הסבר למה יש עדיין משקיעים שבוחרים להפקיד את כספם בקרן הזו.

לעומת הראל שעקבית בביצועים הגרועים מעניין לראות את אלפא טק, שכאמור, במקום הראשון בטווח הזמן של שלוש שנים בפער של כמעט פי 2 מהבאה אחריה, אך מתחילת השנה היא הגרועה ביותר. טווח הזמן הארוך הוא כמובן חשוב יותר, אך כדאי לבדוק שמדובר בירידה זמנית ולא בשינוי מגמה קבוע בקרן הקטנה יחסית הזו.

בכיוון ההפוך נמצאת הקרן של אי.בי.אי - D.A. MODEL שבטווח הזמן הארוך היא בין הגרועות אך מציגה ביצועים טובים מתחילת השנה. האם באי.בי.אי. מצאו את הכיוון הנכון? שוב, הבחינה האמיתית היא לאורך זמן ולא כמה חודשים בודדים, ואי.בי.אי. יצטרכו להוכיח שמדובר בשינוי מגמה קבוע.

קסם אקטיב בולטת לשלילה ולחיוב בטווח הזמן של שלוש שנים, עם הקרן השנייה הכי גרועה והשנייה הכי טובה בטווח הזמן הזה.

הגדולות

הקרן הגדולה ביותר מבחינת היקף נכסי ניהול היא מיטב שמצדיקה את אמון המשקיעים בטווח הארוך. היא המובילה בטווח הזמן של 5 שנים. גם השנייה מבחינת היקף הנכסים, הקרן הכשרה של פסגות, נמצאת במקום השני בטווח הזמן של 5 שנים.

איזורים גיאוגרפים נוספים

קשה, כאמור, למצוא עוד תת קטגוריה עם מספיק קרנות שמאפשרות השוואה. נציג, אם כן, שני אזורים גיאוגרפיים נוספים - אירופה, והשווקים המתעוררים, בכל אחת מהם ישנן 4 קרנות עם שונות גבוהה יחסית בביצועים, אך עקביות מסוימת מבחינת המנצחות והמפסידות.

את חוסר העניין של המשקיע הישראלי בקרנות נאמנות המתמקדות בשווקים האלו ניתן לראות בהיקף הכספים המנוהלים - מיליוני שקלים בודדים בקרנות השווקים המתעוררים ועד 32 מיליון שקל בקרנות אירופה. בהיקף כספים כזה בלתי אפשרי כמובן לנהל אנליזה מעמיקה על כל כך הרבה שווקים עם כל כך הרבה אפשרויות.

מדדים

שוב, אין מדד אחד שמייצג באמת את כל אירופה, אך נהוג לבחור את היורוסטוקס 50 כבנצ'מארק ליבשת. החיסרון של המדד הוא שהוא מאד ממוקד בחברות הגדולות, ומשכך במערב היבשת, ואין בו כמעט ביטוי לחלק גדול מהמדינות האחרות המרכיבות את אזור היורו או את אירופה בכלל.

"שווקים מתעוררים" הוא שם קוד למגוון עצום של מדינות עם התמחויות שונות, ביצועים שונים, ושווקי הון שונים לחלוטין. לבחירת מנהל המדד לאן להסתכל ואיך לבחור את מרכיבי המדד השפעה עצומה, לכן אפילו לבחור מדד יחוס זה לא משימה פשוטה. בחרנו את מדד ה-MSCI לשווקים המתעוררים כמדד שיתן לנו כיוון כללי לגבי המגמה בשווקים המתעוררים בטווחי הזמן שבדקנו, אך כמובן שההשוואה היא מאד חלקית.

אירופה

יש מנצחת ברורה - פסגות אירופה מובילה בכל טווח זמן, ובפער משמעותי. במקרה זה המנצחת בתשואות גם גובה את דמי הניהול הגבוהים ביותר בקטגוריה עם הבדל של יותר מאחוז מהבאה אחריה. האם התשואות הטובות מצדיקות את דמי הניהול? 32 מיליון שקל החליטו שכן.

יש גם מפסידה ברורה, והשנייה מבחינת גובה דמי הניהול. טרגט מניות אירופה נמצאת מאחור בכל טווחי הזמן שנבדקו, גם היא בפער די משמעותי, לפחות בטווחי הזמן הארוכים. מתחילת השנה היא לא הרבה מאחור, אך עדיין אחרונה.

שווקים מתעוררים

השווקים המתעוררים לא הרוו נחת את המשקיעים בחמש השנים האחרונות. מי שהתמיד במהלך כל חמש השנים האלו בכל אחת מהקרנות הפעילות הפסיד בסופו של דבר כסף, לכל הפחות 3%, ובמקרה הגרוע ראה איך רבע מכספו נמחק. גם העליות מתחילת השנה נמוכות בהרבה מקטגוריות אחרות.

שתי מנצחות ברורות ושתי מפסידות ברורות. מגדל שווקים מתעוררים מובילה את הטבלה בטווחי הזמן הארוכים ושניה לפסגות שווקים מתעוררים מתחילת השנה. האחרונה היא השנייה בטווחי הזמן הארוכים, כך ששתיהן הן המנצחות מבין הארבע.

איילון שווקים מתעוררים מפסידה בכל תחומי הזמן לכל האחרות, והראל מניות שווקים מתעוררים היא השנייה הכי גרועה, כך שגם במקרה זה להראל אין במה להתגאות.

מדדים

שוב, אין מדד אחד שמייצג באמת את כל אירופה, אך נהוג לבחור את היורוסטוקס 50 כבנצ'מארק ליבשת. החיסרון של המדד הוא שהוא מאד ממוקד בחברות הגדולות, ומשכך במערב היבשת, ואין בו כמעט ביטוי לחלק גדול מהמדינות האחרות המרכיבות את אזור היורו או את אירופה בכלל.

"שווקים מתעוררים" הוא שם קוד למגוון עצום של מדינות עם התמחויות שונות, ביצועים שונים, ושווקי הון שונים לחלוטין. לבחירת מנהל המדד לאן להסתכל ואיך לבחור את מרכיבי המדד השפעה עצומה, לכן אפילו לבחור מדד יחוס זה לא משימה פשוטה. בחרנו את מדד ה-MSCI לשווקים המתעוררים כמדד שיתן לנו כיוון כללי לגבי המגמה בשווקים המתעוררים בטווחי הזמן שבדקנו, אך כמובן שההשוואה היא מאד חלקית.

אירופה

יש מנצחת ברורה - פסגות אירופה מובילה בכל טווח זמן, ובפער משמעותי. במקרה זה המנצחת בתשואות גם גובה את דמי הניהול הגבוהים ביותר בקטגוריה עם הבדל של יותר מאחוז מהבאה אחריה. האם התשואות הטובות מצדיקות את דמי הניהול? 32 מיליון שקל החליטו שכן.

יש גם מפסידה ברורה, והשנייה מבחינת גובה דמי הניהול. טרגט מניות אירופה נמצאת מאחור בכל טווחי הזמן שנבדקו, גם היא בפער די משמעותי, לפחות בטווחי הזמן הארוכים. מתחילת השנה היא לא הרבה מאחור, אך עדיין אחרונה.

שווקים מתעוררים

השווקים המתעוררים לא הרוו נחת את המשקיעים בחמש השנים האחרונות. מי שהתמיד במהלך כל חמש השנים האלו בכל אחת מהקרנות הפעילות הפסיד בסופו של דבר כסף, לכל הפחות 3%, ובמקרה הגרוע ראה איך רבע מכספו נמחק. גם העליות מתחילת השנה נמוכות בהרבה מקטגוריות אחרות.

שתי מנצחות ברורות ושתי מפסידות ברורות. מגדל שווקים מתעוררים מובילה את הטבלה בטווחי הזמן הארוכים ושניה לפסגות שווקים מתעוררים מתחילת השנה. האחרונה היא השנייה בטווחי הזמן הארוכים, כך ששתיהן הן המנצחות מבין הארבע.

איילון שווקים מתעוררים מפסידה בכל תחומי הזמן לכל האחרות, והראל מניות שווקים מתעוררים היא השנייה הכי גרועה, כך שגם במקרה זה להראל אין במה להתגאות.

- 6.אחד שמבין 20/06/2023 12:28הגב לתגובה זותשואות המדדים הם במטבע מקומי ה$ (כלומר אין השפעה של מט"ח) הקרנות בישראל( לפחות חלקתם) כן חשופות דולר/שקל. ההשוואה לוקה בחסר

- 5.גם דמי ניהול מופחתים הרי רואים ,בקרנות המנוהלות ,ה 20/06/2023 06:39הגב לתגובה זוגם דמי ניהול מופחתים הרי רואים ,בקרנות המנוהלות ,המנהלים מתחלפים ולכן רואים שינויים ברמת התשואה.

- 4.אני 20/06/2023 00:41הגב לתגובה זועל מה הגנבה? זה מגודר?

- זו קרן אקטיבית לא פסיבית (ל"ת)אחד שמבין 20/06/2023 12:26הגב לתגובה זו

- 3.אחרי הניתוח 19/06/2023 19:06הגב לתגובה זושל העבר,מה יעשה עפ"י בית מדרשך המשקיע הממוצע לגבי העתיד???

- על פי בית המדרש הכי טוב להשקיע במדדים (ל"ת)בית המדרש 20/06/2023 00:23הגב לתגובה זו

- 2.גל 19/06/2023 11:50הגב לתגובה זולהיות בתיק - הודו.

- 1.מבין2 19/06/2023 09:42הגב לתגובה זווזה בתקופה שהשוק עלה. מוכן להתערב שהראל משקיעה לקשישים כסף בגועל הזה. אף משקיע פרטי לא שם.

- מבין /למעשה 19/06/2023 19:03הגב לתגובה זודמי הניהול יורדים מהקרן יומית והתשואה כוללת אותם