סיכום הרבעון השלישי בקרנות ה-90\10 - המנצחות והמפסידות

האג"ח הממשלתי ירד והקונצרני עלה - אלו מנהלי קרנות ידעו לזהות את המגמה בזמן? האם 10% המניות אכן מסייע לקרנות המעורבות להשיג תשואה עודפת על מדדי האג"ח? האם הסיכון הנוסף של הקרנות עם סימן הקריאה השתלם? איך הרבעון הסוער בתל אביב השפיע על הקרנות המעורבות הסולידיות ביותר?

הרבעון השלישי שהגיע לסיומו לפני שבוע היה סוער למדי בתל אביב ובעולם, עם שוני גדול בביצועי הסקטורים השונים. דווקא בתקופות כאלה נבחנים מנהלי ההשקעות. בתקופות שכל מטאטא יורה לא חוכמה להראות תשואות גבוהות, בשנים בהן כל המסלולים יורדים כמו בשנת 2022 יש תירוץ טוב להפסדים, אבל בתקופה בה אגרות החוב הצמודות מתנהגות באופן אחד ואלו השקליות באופן אחר, ויש הבדל בין אג"ח ממשלתי לקונצרני, ניתן לראות מי "בחר נכון". הדברים נכונים במיוחד במסלולים "כלליים" לעומת כאלה שמגבילים יותר את מנהלי הקרנות.

כך ברבעון השלישי האג"ח הממשלתי ירדו, ובאופן די משמעותי, בעוד הקונצרניות עלו. בסקטור הממשלתי האג"ח הצמודות ירדו הרבה יותר ברבעון השלישי מהשקלי ואילו מתחילת השנה הן ירדו בשיעור קרוב למדי. באג"ח הקונצרני אין כמעט הבדל ברבעון השלישי (עליות של כחצי אחוז) בעוד מתחילת השנה הצמודות עלה הרבה יותר מהשקליות. יש צורך באנליזה וקבלת החלטות גבוהה כדי להגיע למסקנה הזו לפני שהיא מתרחשת, ולהשקיע בהתאם.

נתחיל לבדוק את ביצועי הקרנות ברבעון השלישי ומתחילת השנה באחד הסקטורים האהובים יותר על המשקיעים בתל אביב, קרנות מעורבות 90\10. בסקטור זה ישנן כמה מהקרנות הגדולות בתל אביב, אם כי גם הן רואות יציאת כספים מסיבית לטובת מכשירים פאסיבים למיניהם וקרנות כספיות.

בקרנות אלו יש 10% מניות שיכולים להיות מאד משמעותיים בתקופות כאלה. האם החלק המנייתי הצליח לפצות על הירידות בחלק מאגרות החוב?

בבדיקה חולק הסקטור לשלושה חלקים לפי סוגי האג"ח: אג"ח מדינתי, אג"ח קונצרני ואג"ח כללי שכולל את שני הסוגים. האג"ח הכללי מצידו פוצל לשניים - קרנות עם סימן קריאה ובלי סימן קריאה. אלו עם הסימן קריאה משקפות אג"ח בסיכון גבוה יותר. האם הסיכון השתלם במקרה זה? נעיר, שבמקרה של אג"ח חברות גם יש חלוקה כזו, אולם מספר הקרנות מועט מדי מכדי לפצל את הקטגוריה לשניים.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

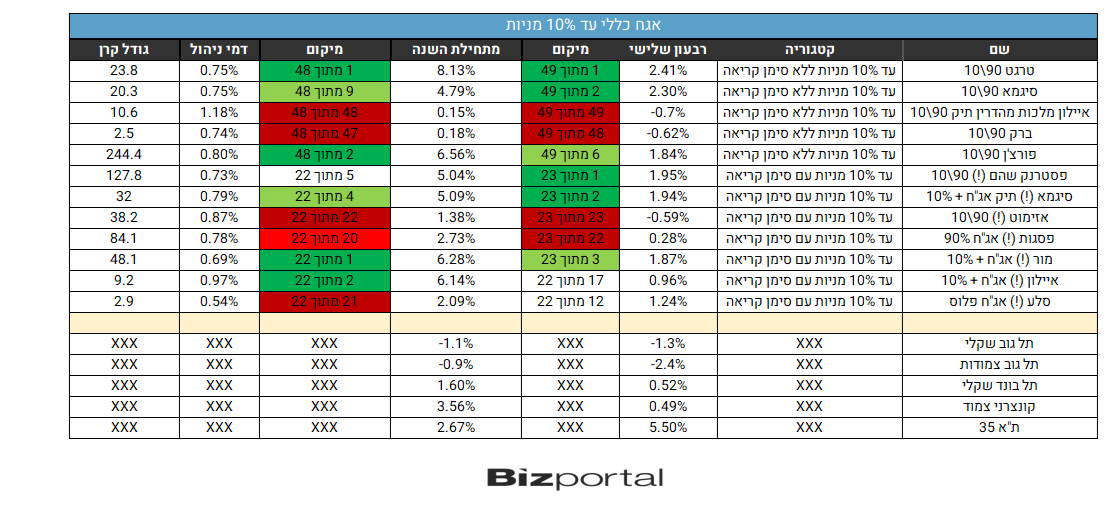

אג"ח כללי עד 10% מניות

עדיין מדובר באחד הסגמנטים הגדולים ביותר בשוק הקרנות הישראלי. מעל 5 קרנות מנהלות מעל מיליארד שקל, ואחת, מור 90\10 שהיא הגדולה ביותר בקרב הקרנות המסורתיות מנהלת מעל 2 מיליארד שקל. דמי הניהול בסקטור הזה נעים בין 0.49% ל-1.23%. למנהלי הקרנות יש את החופש הגדול ביותר לבחור אפיקים וניירות ספציפיים, שכן שום דבר בהגדרות הקרן לא מגביל את שיקול הדעת שלהם. זהו סגמנט די פופלרי עם מעל 70 קרנות שונות, והשונות בביצועים אכן גדולה למדי. להלן הטבלה:

כאמור, השונות גבוהה מאד. בקרנות שאמורות להיות "משעממות" עם 90% אג"ח, נוצרו פערים של כ-3% בין המובילות לאחרונות בשלושה חודשים בלבד. כשמסתכלים על התשואה מתחילת השנה ההבדלים מזנקים לכ-8%. גם אם נוריד את הקרן הראשונה, טרגט 90\10, שמציגה ביצועים יוצאי דופן עם פער משמעותי מהשניה, עדיין מדובר על הבדלים של קרוב ל-5%, שמוכיחים איזה מנהלים ידעו לבחור נכון ואילו פחות.

על פי רוב ישנה עקביות מסוימת שהקרנות הטובות מתחילת השנה נמצאות במקומות הראשונים גם ברבעון האחרון ולהיפך, עם כמה יוצאי דופן (איילון (!) אג"ח 10% נמצאת בין הראשונות מתחילת השנה ודי למטה ברבעון השלישי). יחד עם זאת טווח של שלושה רבעונים אינו מספיק כדי להראות עקביות ממשית.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

הסיכון הנוסף שבקרנות עם סימן קריאה השתלם מתחילת השנה (בנטרול טרגט שכאמור הציגה ביצועים יוצאי דופן) כשבאופן כללי הקרנות עם סימן קריאה מציגות תשואות טובות יותר מהמקבילות ללא סימן הקריאה. ברבעון השלישי לעומת זאת ההבדלים פחות בולטים. בנוסף, ניתן לומר שה"תבלין המנייתי" סייע מאד לקרנות שעקפו בהרבה את מדדי האג"ח השונים, ולא מעט הציגו ביצועים שלא מביישים קרנות מנייתיות טהורות.

נקודה בולטת נוספת היא שקרנות הענק, אלו עם מעל מיליארד שקל, לא נכנסו לטבלה, לא בטובות ולא בגרועות.

המפסידות הברורות הן איילון מלכות מהדרין וברק, שתי חברות שבאופן עקבי למדי נמצאות במקומות האחרונים בכל בדיקה. נציין שאיילון מלכות גם לא מתביישת לקחת דמי ניהול מהגבוהים בקטגוריה. גם אזימוט עם ביצועים גרועים ואת הרשימה משלימה פסגות, אליה נתייחס בהמשך.

בקרב המובילות, מלבד טרגט, בולטת סיגמא ברבעון טוב למדי. לאחרונה סקרנו את בית ההשקעות הזה, והתוצאות לא היו טובות במיוחד, אך אז הבדיקה הייתה בטווח הארוך של שלוש וחמש שנים, והפעם הטווח קצר בהרבה. בבדיקה של קרנות 90\10 ברבעון האחרון נמצא שכמעט בכל קטגוריה בית ההשקעות הזה מציג קרן בין שתי הראשונות. מתחילת השנה הביצועים מעט חלשים יותר אך עדיין הקרנות של סיגמא בין המובילות. האם מדובר בשינוי מגמה? סיגמא תוכל להוכיח זאת ברבעונים הבאים.

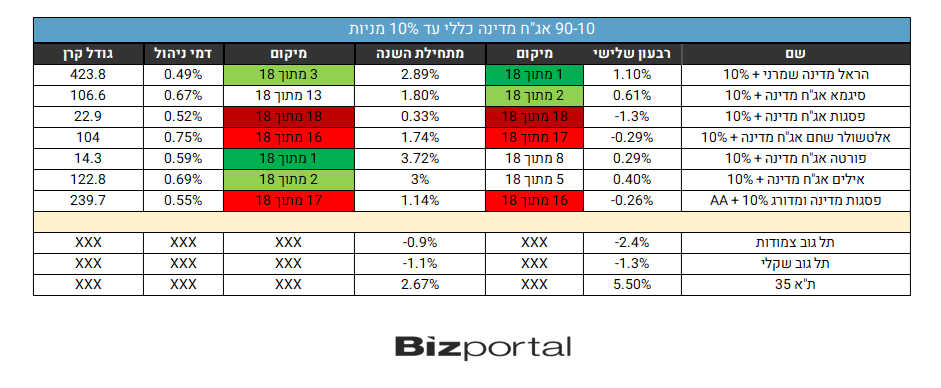

אג"ח ממשלתי עד 10% מניות

קטגוריה קטנה יותר ושאמורה להיות סולידית יותר היא האג"ח הממשלתי עד 10% מניות. גם בקטגוריה הזו המניות עזרו לא מעט לקרנות להכות את מדדי האג"ח הממשלתי, ואפילו הקרנות הפחות טובות הציגו ביצועים פחות גרועים מהמדדים. נציין שגם בחירת המח"מ הייתה חשובה במקרה זה, ונראה שהמנהלים השכילו למזער נזקים. במקרים כאלו דמי הניהול הנוספים של הקרנות האקטיביות אכן מצדיקים את עצמם (אם לא מגזימים).

אנחנו נפגשים שוב עם כמה שמות מוכרים מהפסקה הקודמת. סיגמה נמצאת שוב בין הראשונות ברבעון אם כי מתחילת השנה היא נמצאת בחלק התחתון של הטבלה. מבחינת הקרנות הגרועות שוב חוזר השם פסגות, ויותר מפעם אחת. פסגות "כבשה" את המקום האחרון מתחילת השנה וברבעון השלישי ובפער מאד משמעותי (יחסית לקרן סולידית כל כך) מהשניה כי גרועה. לפחות מתחילת השנה מדובר בקרן נוספת של פסגות. הקרן שמוסיפה AA לשם היא כזו שמשקיעה לא רק באג"ח ממשלתי אלא גם באג"ח של חברות בדירוג גבוה, מה שאמור לשפר את הביצועים עם תשואות מעט גבוהות יותר. זה פחות עבד לפסגות. יחד עם זאת אפילו הקרנות הגרועות של פסגות הצליחו להניב תשואה טובה יותר מהמדדים האגחים ונראה שה-10% מניות השתלמו במקרה זה.

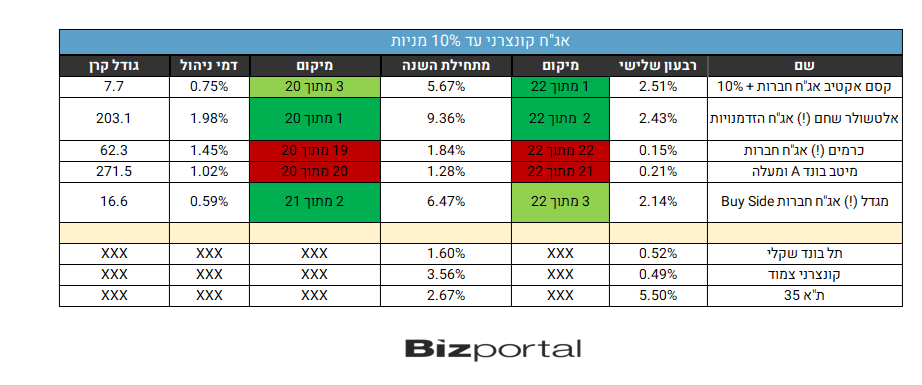

אג"ח קונצרני עד 10% מניות

להשלמת הסקירה נוסיף את הקרנות המתמקדות באג"ח קונצרני בלבד. מדובר בקרנות שאמורות להציג ביצועים טובים יותר לאור העובדה שהתשואות באג"ח קונצרני גבוהות יותר. בנוסף, המדדים הקונצרנים מתחילת השנה היו טובים יותר מהממשלתיים. בכל זאת לא נראה שישנם הבדלים מובהקים בתוצאות (בניטרול קרן כזו או אחרת שהצליחה באופן יוצא דופן), אך מדובר בטווח זמן קצר מדי כדי לבחון איזה מסלול עדיף.

למרות דמי ניהול מוגזמים, ולמרות ששמה הופיעה בקטגוריה הקודמת בין האחרונות, בקטגוריה הזו ישנה מנצחת ברורה - אלוטשלר שחם מזכירה נשכחות עם קרן שמביסה את כל השאר בפער משמעותי עם תשואה של קרוב ל-10% מתחילת השנה.

- 3.הקיצוניות בתוצאות מראה שהם לא מבינים כלום,סכנה גדולה לכ (ל"ת)שי.ע 03/10/2023 20:33הגב לתגובה זו

- 2.הכל 03/10/2023 11:34הגב לתגובה זואיש לא יודע מה יהיה בנכסים שבחר לא כל שכן בפיזור רחב,הדבר היחידי שניתן "לתזמן" הוא הסיכון,גבוה יותר נמוך יותר ביתא נמוכה תשיג תשואות טובות יותר בזמן הארוך מאוד

- 1.מ. כהן 03/10/2023 09:40הגב לתגובה זוזה הרכיב המפסיד ביותר בשנה האחרונה. זו לא הזיה, זה רכיב מסוכן, שמתברר שהיה יותר גרוע ממניות !