קרנות גמישות: מי היה "גמיש" בזמן המלחמה? המנצחת הגדולה של הקרנות הגמישות

הקרנות הגמישות נותנות למנהלים חופש מוחלט בניהול, חלק ניצלו זאת להרוויח למשקיעים יותר מ-20%, אחרים כדי להפסיד סכום דומה; מה הסוד של הקרנות המצליחות? ולמה קרנות מאד וותיקות נכשלות?

שוק המניות הישראלי נכנס למלחמה שכנפתה עלינו במצב לא טוב, עם חוסר יציבות בולט מתחילת שנה על רקע המתחים הפוליטיים. לזה מצטרפת המגמה השלילית בשווקי העולם בשבועות האחרונים, כשהסנופי כבר נכנס לרמה של "תיקון" (ירידות של 10% מהשיא האחרון).

המשקיעים ששמים את מבטחם במנהלי קרנות הנאמנות מצפים מהם לדעת להתמודד עם המצב טוב יותר ממה שהיו עושים בעצמם. זו הסיבה שהם משלמים דמי ניהול. בסופו של דבר מדובר במקצוענים במשרה מלאה שמקדישים את כל זמנם להשקעה, קריאת דוחות, ניתוח המצב והמגמות ומיצוי מקסימלי של אפשרויות ההשקעה. לכן הציפייה היא שנראה ביצועים טובים בקרנות גם בתקופה קשה.

לא תמיד מדובר בציפייה ריאלית. אם אתה משקיע בקרן נאמנות אג"חית ושוק אגרות החוב בכללותו ירד אתה לא יכול לצפת לראות רווחים בהשקעה. אתה יכול אולי לצפות לפחות הפסדים, לבחירה טובה יותר של מח"מים ואפיקי אג"ח וכדו'. אבל אתה לא יכול לצפות ממנהל ההשקעות שלך להוציא מים מן הסלע, כלומר לראות רווחים בשוק מפסיד.

קרנות נאמנות גמישות - יתרונות וחסרונות

אלא אם כן נתת לו את האפשרות להרוויח גם בשוק יורד. זהו הרעיון הכללי של קרנות גידור שמנסות לנצל עיוותי שוק ומפעילות אסטרטגיות מסחר שונות שיכולות להוביל לרווחים גם בשוק יורד. כך לדוגמה המהלך האחרון של ביל אקמן לשורט על אגרות החוב הארוכות הניב לו לפי הערכות רווח של 200 מיליון דולר. למרות שזה נשמע כמו סכום דימיוני ורווח אגדי, אין מה להתרגש יותר מדי, שכן מדובר על כ-1.3% רווח בלבד על קרן הגידור שלו ששווה כ-15 מיליארד דולר, אך בכל זאת זהו רווח נאה לפוזיציה אחת בלבד של כחודשיים. קרן גידור יכולה לבצע מהלכים כאלה, אך אם מדיניות הקרן שבה אתה משקיע היא ש-90% מהנכסים מושקעים באג"ח ממשלתי קצר, לדוגמה, אין ממש אפשרות לממש מהלכים מן הסוג הזה.- 56% תשואה: המכונה של ליאנג מדפיסה כסף

- דירוג קרנות נאמנות ואיך לבחור קרן מנצחת?

- המלצת המערכת: כל הכותרות 24/7

ישנו סגמנט אחד בשוק הקרנות שדומה במקצת מהבחינה הזו לקרנות גידור, לפחות אם מנהלים אותו נכון, שכן הוא מעניק חופש מלא למנהלי הקרנות בניהול ההשקעות. כלומר הם יכולים, אם ירצו, גם לעשות שורט על נכסים, להשקיע בחוזים עתידיים, בארץ או בחו"ל, במט"ח או בסחורות, או לנקוט בכל אסטרטגיה אחת שתעלה בדעתם, שכן מדיניות ההשקעה היא: "לפי שיקול דעתו של מנהל הקרן". מדובר, כמובן, בקרנות הגמישות. לדעתי מדובר בקטגוריה המעניינת ביותר בשוק הקרנות הישראלי שמהווה את נייר הלקמוס של איכות ניהול ההשקעות.

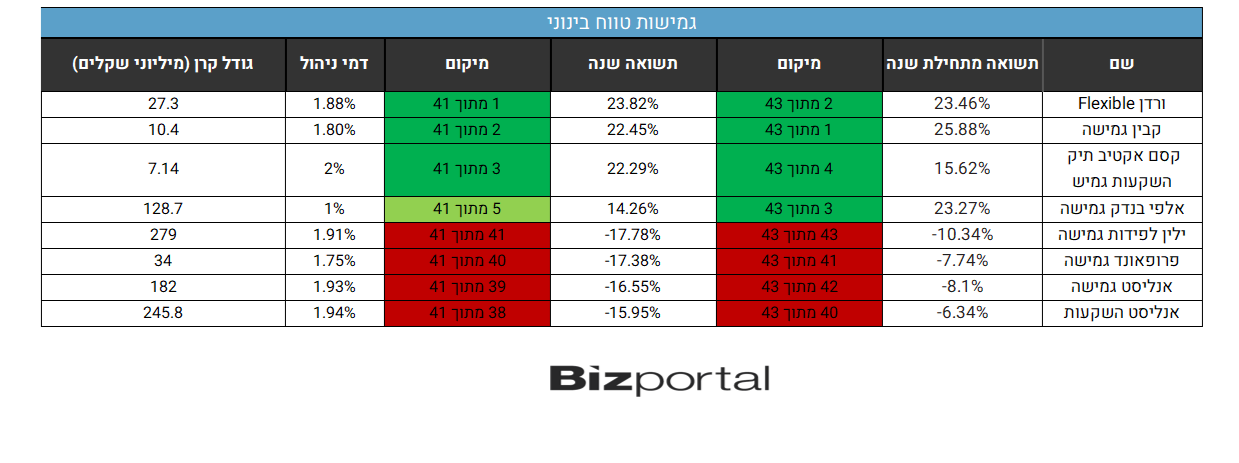

ניתן לראות זאת בהבדלים הכל כך משמעותיים בתשואות בתוך הקטגוריה עצמה, מה שפחות שכיח בקטגוריות אחרות. מתחילת השנה הפער בין הקרן הטובה ביותר לגרועה ביותר עומד על יותר מ-36%. כשמרחיבים את הבדיקה לשנה שלמה הפער צומח למעל 41%. בעוד הקרן הטובה השיאה 23.82% הגרועה הפסידה 17.78%. כלומר, היו מנהלי השקעות שניצלו את החופש הזה ממש טוב, וגם בתקופה גרועה בשוק הישראלי הניבו למשקיעים תשואה ראויה מאד, ואילו אחרים נכשלו והפסידו אפילו יותר מתשואת השוק.

חשבנו שיהיה מעניין במיוחד לבחון את התשואות מאז פרוץ הקרבות לאחר אסון שמחת תורה. האם המנהלים בקרנות הגמישות היו גמישים מספיק להגיב לאירועים? האם ידעו לנצל את תנודות השוק בארץ ובעולם לטובת המשקיעים שלהם? התשובות גם פה מעורבות מאד – היו כאלה שהצליחו להרוויח והרבה אחרים, הרוב הגדול למעשה, הפסידו לא מעט.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

הקרנות הטובות בקטגוריה

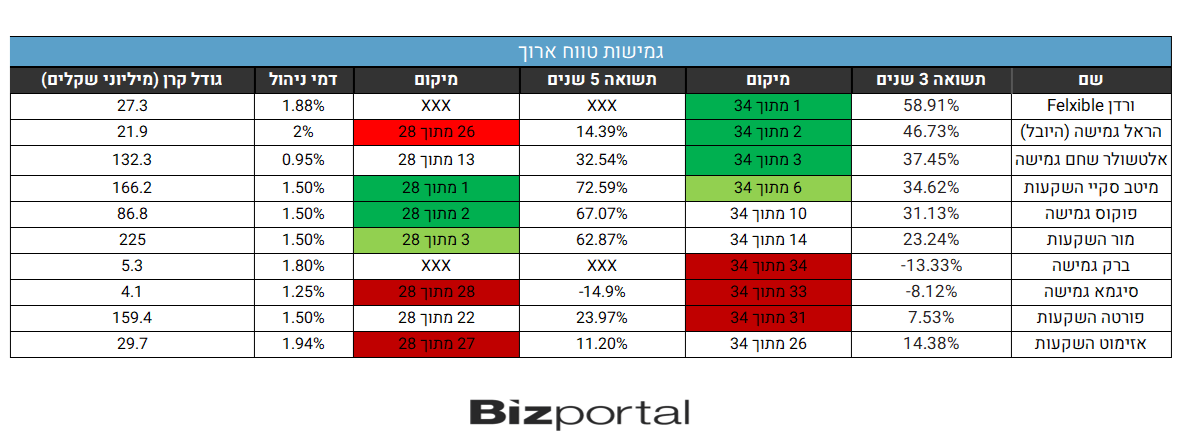

מה המתכון להצלחה או כשלון? לפני שנציג את הנתונים בטבלאות, נבחן 4 קרנות, שתיים מהטובות ביותר בקטגוריה, ושתיים מהגרועות. ורדן Flexible מציגה הצלחה נדירה בכל טווח זמן בו היא פעילה. תמיד בין שלוש הקרנות הטובות ביותר. גם קבין גמישה היא בין המובילות. מהצד השני הקרנות הוותיקות של אנליסט וילין לפידות מפשלות בטווח הזמן הבינוני והקצר וממש לא מרשימות בטווח הארוך. מה הגורם להצלחה או הכשלון? ניסינו לבחון את ההשקעות של הקרנות הללו כדי למצוא תשובה לשאלה. אמנם אין לנו נתונים עדכניים על ההשקעות הנוכחיות של הקרנות הללו, שכן הנתונים האחרונים שזמינים הם מלפני חודשים אחדים, אך נראה שהם מלמדים לא מעט על הגישה של מנהלי הקרנות הללו.

אז מה ורדן עושים נכון? הדבר הבולט ביותר הוא שהמנהלים משתמשים במגוון הכלים העומדים לרשותם ולא מתמקדים בהשקעה מסורתית פשוטה (מניות ואג"ח ותו לא), קצת כמו קרן גידור. בין נכסי הקרן ניתן למצוא חוזים עתידיים על מניות (האחזקה הגדולה ביותר הייתה בחוזים עתידים על הנאסד"ק), קרנות אינדקס על מניות ואגרות חוב בעיקר קצרות של ארצות הברית, חלקן צמודות למדד (TIPS) , חוזים על שער הדולר (call), מסחר באופציות (כולל כתיבת אופציות) ועוד. כלומר, מדובר במנהל מיומן שמשתמש במגוון הכלים העומדים לרשותו לטובת הלקוחות, והתוצאות בהתאם. ניתן גם לראות שהקרן לא מתמקדת בשוק הישראלי הזעיר אלא פורשת את כנפיה על מכשירי השקעה מכל העולם, בעיקר מארצות הברית, בירת ההשקעות העולמית.

גם הקרן השנייה, קבין גמישה, מציגה גיוון דומה. כמעט 30% מנכסי הקרן היו מושקעים בחוזים עתידיים על הנאסד"ק. 40% במניות בחו"ל, של חברות ישראליות, 30% בתעודות סל, רובם על מדדים בחו"ל. בארץ מושקעת הקרן בעיקר באגרות חוב קונצרניות.

לשם השוואה, הקרן של ילין לפידות שהציגה ביצועים גרועים בטווח הזמן הבינוני והקצר מושקעת ב-76.51% במניות ישראליות, ועוד כמעט 11% בתעודות סל, רובם על הסנופי או הנאסד"ק. מתוך 10 המניות מחו"ל שמהווים 8.45% בלבד מנכסי הקרן ישנה נציגות בולטת מדי לחברות ישראליות – צ'קפוינט, רדקום צ'ק פוינט ועוד. השאר הן ענקיות הטק – מיקרוסופט, מטא, אמזון ואלפאבית.

באופן דומה, אנליסט גמישה, שנמצאת גם בין האחרונות, משקיעה כמעט 81% במניות ישראליות. מתוך 9 המניות מחו"ל בהן השקיעה החברה ישנה גם פה נוכחות בולטת מדי למניות של חברות ישראליות – צ'ק פוינט (שוב), פייבר, איתורן וויקס. מדובר ב"הטיית בית" קלאסית – הקרן משקיעה כמעט אך ורק בשוק הישראלי. אין כמעט הבדל בין הקרן הזו לקרן מנייתית של מניות ישראליות. התוצאה היא ניהול מקובע, מיושן, חסר מעוף, ולא ממש "גמיש" בשני בתי ההשקעות הוותיקים. נראה שזה מסביר את ההבדל בתוצאות.

מור - הקרן הגמישה הגדולה ביותר

לפני שנציג את ההשוואה מתחילת המלחמה ובטווחי זמן אחרים, הנה כמה נתונים כלליים על סקטור הגמישות בשוק הקרנות הישראלי. ישנן כעת 46 קרנות פעילות, 4 מתוכן הוקמו לפני פחות מ-12 חודש. הקרן הקטנה ביותר מנהלת 1.4 מיליון שקל בלבד (והיא אחת מאלו שהוקמו בשנה האחרונה). סך הכל ישנן 5 קרנות זעירות שמנהלות פחות מ-5 מיליון שקל. הקרן הגדולה ביותר, זו של מור, מנהלת 719.5 מיליון שקל. השניה היא אותה קרן של ילין לפידות, שמנהלת רק 279 מיליון שקל. רק 12 קרנות מנהלות יותר מ-100 מיליון שקל, כך שמדובר בסגמנט שלא מושך במיוחד את המשקיעים.

ישנה קרה אחת עם דמי ניהול של 0%. מדובר בהראל איתן. איפה הבעיה? הקרן גובה דמי הוספה של 5%. כלומר, עם קניית הקרן ישר תשלם 5%, אך מכאן והלאה לא תשלם כלל. ייתכן שזה משתלם אם הכוונה היא להשקעה לזמן ארוך (וגם אז לא בטוח).

ועוד שתי קרנות עם 0.2% (אחת מהן עם דמי הוספה של חצי אחוז), ומכאן זה מטפס עד 2.5% בקרן היקרה ביותר (של אלפי בנדק). 33 מהקרנות גובות 1.5% ומעלה, כך שמדובר באחת הקטגוריות היקרות יותר. בקטגוריה הזו כמה מהקרנות הוותיקות ביותר בשוק הישראלי, ובראשן אותה אנליסט גמישה שציינו לעיל, שפעילה כבר 36 שנים ברצף. להראל ישנן 4 קרנות שונות בקטגוריית הגמישות, כשגם פה היא מפעילה את האסטרטגיה שלה של "נפעיל הרבה מאד קרנות בכל סגמנט, אולי אחת מהן תצליח", ופסגות מחקה אותה עם 4 קרנות שונות גם כן.

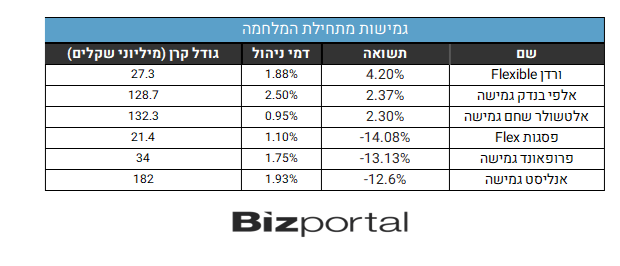

באופן לא אופייני בדקנו מלבד את התשואות ארוכות הטווח והתשואות לטווח בינוני-קצר של הקרנות הגמישות גם את התשואות מתחילת המלחמה, כדי לראות מי הצליח לעשות מהלימון לימונדה (רק בתחום ההשקעות כמובן) ומי נכשל בגדול. להלן התוצאות לתשואות בין ה-7 לאוקטובר ל-25 לאוקטובר (תאריך פרסום תשואות אחרון).

לפני שניגש לטבלה עצמה נציין ש-39 קרנות השיאו תשואה שלילית בתקופה הנבדקת שהייתה, כאמור, לא פשוטה לניהול. 8 קרנות הניבו תשואה שלילית דו ספרתית בתקופה של שלושה שבועות בלבד. התשואה החיובית של 7 הקרנות החיוביות הייתה נמוכה בהרבה.

הבולטת לחיוב היא ורדן שמובילה בפער גבוה יחסית את הביצועים מתחילת המלחמה, וזהו שם שחוזר על עצמו בטבלת המצטיינות גם בתקופות הזמן האחרות שנבדקו כפי שנראה להלן. שם נוסף שיחזור בהמשך הוא אלטשולר שחם, שמצליחה להציג עקביות יפה עם תשואות טובות גם בטווח הזמן של שלוש שנים.

לטבלה נכנסה גם הקרן הוותיקה ביותר של אנליסט. למרות הותק הרב והשם הטוב של האנליסט כמנהלי השקעות איכותיים, המספרים מאכזבים למדי.

הטווח הבינוני (תחילת שנה, או שנה אחרונה) מסמן מנצחות ומפסידות ברורות מאד. ורדן מופיעה שוב, יחד עם אלפי בנדק וקבין, כשגם קסם מתברגת בין הראשונות. ברשימת הגרועות מופיעות הקרנות של בתי ההשקעות הוותיקים אנליסט וילין לפידות. שתי הקרנות הגמישות והמאד וותיקות של אנליסט הן בין הקרנות הגרועות ביותר מתחילת השנה כשאליהן מצטרפת עם עוד אחת מהקרנות הגדולות והוותיקות בקטגוריה, זו של ילין לפידות שהיא האחרונה בשני טווחי הזמן הבינוניים. כל הקרנות האלו הניבו הפסדים כבדים למשקיעים בזמן קצר יחסית.

טווח הזמן הבא הוא הארוך יותר - שלוש וחמש שנים. פחות קרנות פעילות זמן ארוך כל כך, וחלק מהמצטיינות פשוט לא קיימות כל כך הרבה זמן. להלן התוצאות:

- 5.מיכאל 30/10/2023 19:46הגב לתגובה זויש בשוק קרנות גידור בנאמנות שכל לקוח יכול לרכוש ...

- לרון 02/11/2023 07:00הגב לתגובה זוולא להתפתות ,גידור=סיכון מוגבר

- 4.כדאי להוסיף זאת לכתבה. 30/10/2023 10:26הגב לתגובה זוכדאי להוסיף זאת לכתבה.

- כללית אך לא ספציפית 30/10/2023 16:22הגב לתגובה זו5% בקניה וזה נדיר,מה זה נדיר!הם פשוט רוצים להרוויח על הכניסה

- 3.סטטיסטיקאי 30/10/2023 09:58הגב לתגובה זוקרן קטנה יכולה לנוע בחופשיות בין ההשקעות, בעוד שקרן גדולה בדרך כלל מוגבלת ביכולת התמרון.

- גיא טל 31/10/2023 02:31הגב לתגובה זואין יחס עקבי ישיר בין הצלחה לבין גודל. הרבה מאד מהקרנות הקטנות נכשלות בענק. יש יתרון מסוים לקוטן, לא מאד מובהק.

- להיזהר 02/11/2023 07:02כל "קטן" יתהדר ב 100 שנות ניסיון=צירוף של "כולם",אז מה????

- 2.מבין2 30/10/2023 08:23הגב לתגובה זוהתשואה ממוצעת של פלוס מינוס 10% וקיבלתם שעדיף היה פק"מ

- הורידו 02/11/2023 07:04הגב לתגובה זו"ויתרו" על 0.2% כל הכבוד והיקר

- 1.כל מאמץ כדי לא לדבר על אלפי בנדק… (ל"ת)אור 30/10/2023 07:51הגב לתגובה זו

- לרון 02/11/2023 07:05הגב לתגובה זובעזרת ה AI ואח"כ "הצטמצמו" למרכז