היכונו לירידת התשואות: למה אין קרנות נאמנות אג"חיות ארוכות בישראל?

מה שמניע את השווקים בעולם בשבועות האחרונים זה מנעד התחושות וההערכות ביחס לצעדי הפד' בעיקר, אבל גם הבנק המרכזי האירופאי, הבריטי ושאר הבנקים המרכזיים, ביחס לגובה הריבית, ובמקביל ובהתאמה – ירידת התשואות על אגרות החוב.

תשואה יורדת - מחירי האג"ח עולים

נסביר שוב את המשוואה הידועה – תשואות יורדות הכוונה שמחירי אגרות החוב עולים, כך שהריבית המתקבלת על כל אגרת היא נמוכה יותר - "תשואות יורדות". כשהתשואות יורדות, אם כן, נוצרים רווחי הון למחזיקי אגרות החוב. כך גם יכולים להיווצר הפסדים גלומים כאשר מתרחש התהליך ההפוך – עליית תשואות, כלומר ירידת מחירי אגרות החוב גורמת להפסדי הון, שיתממשו במקרה שהאגרת תימכר לפני זמן פרעונה.

כאשר התקוות להורדת הריבית מתגברות, בדרך כלל מתחילות עליות בכל הנכסים הפיננסים, מהמסוכנים ביותר – מטבעות קריפטו, מניות חלום וכדו', ועד הסולידיים יותר כמו מניות ערך או אגרות חוב. שתי הסיבות המרכזיות לכך הן שאגרות החוב (הממשלתיות) משקפות "תשואה נטולת סיכון". ככל שהיא נמוכה יותר משתלם יותר לקחת סיכון בנכסים מסוכנים יותר. בנוסף, ירידת הריבית מאפשרת לחברות ללוות בריבית נמוכה יותר ובכך להגדיל את רווחיהן.

גם בשוק אגרות החוב, שנחשב סולידי אבל לא תמיד הוא כזה, ישנן רמות שונות של סיכונים וסיכויי רווח. באופן כללי מירידת תשואות ייהנו יותר אגרות חוב ארוכות יותר, אלו שסבלו מירידות עד כה עקב מגמת עליית התשואות. כך שבתקופה של ירידת ריבית יש לשקול הארכת מח"מ ההשקעה.

- קרנות נאמנות 80/20 ו-70/30 - האם הן ניצחו את המדדים?

- כאוס פתאומי בשוק האג"ח ביפן מאותת לשוורים: העליות במניות כבר לא מובנות מאליהן

- המלצת המערכת: כל הכותרות 24/7

איך מרוויחים מהתשואה היורדת?

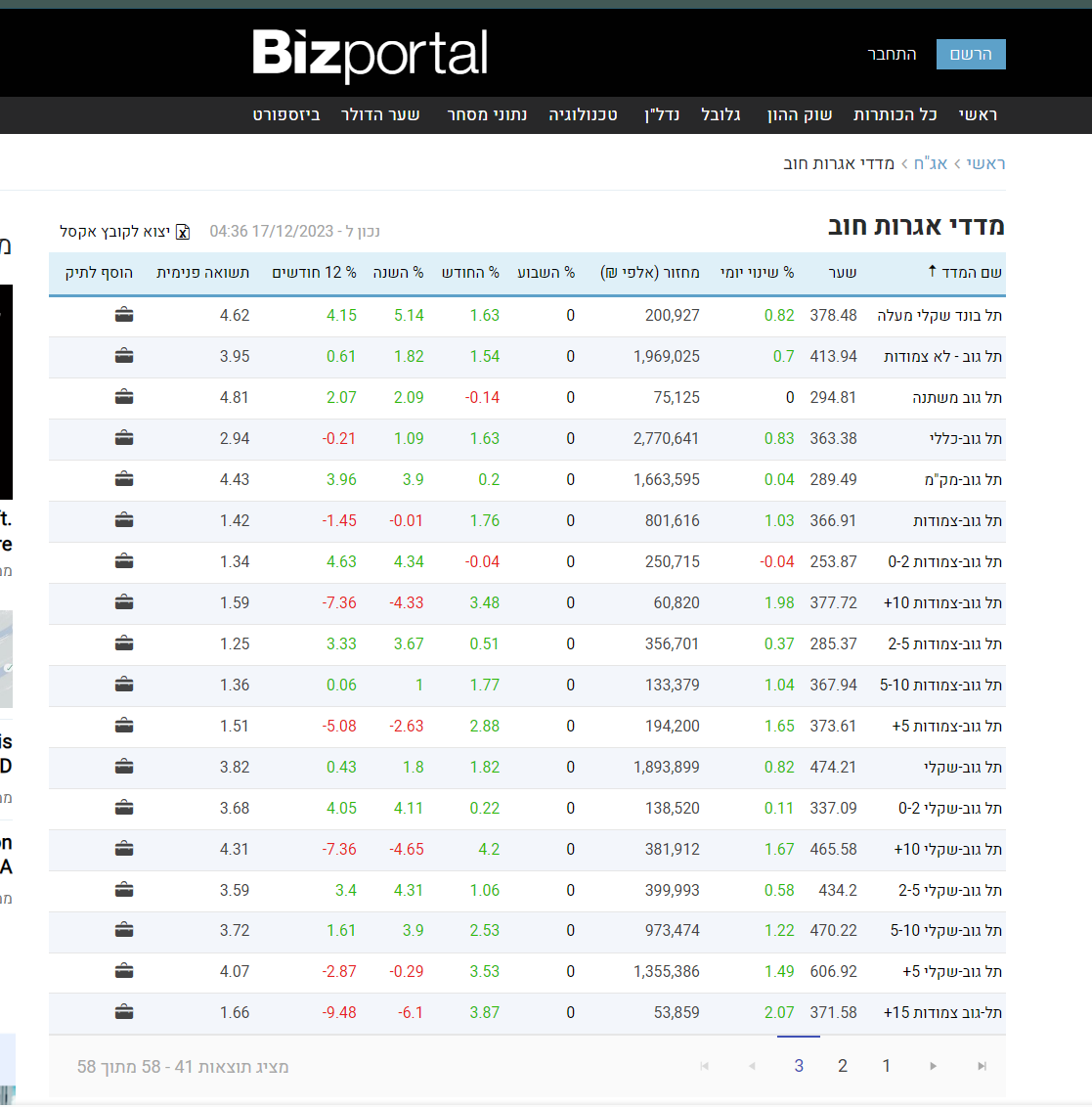

בחו"ל ירידת התשואות מתרחשת כבר כמה שבועות וכבר נוצרו רווחי הון בלא מעט קרנות ותעודות סל על אגרות חוב ארוכות. בארץ התהליך החל רק לאחרונה. ניתן לראות זאת מהשוואה של מדדי אגרות החוב. להלן צילום מסך מתוך אתר ביזפורטל של ביצועי מדדי אגרות החוב.

ניתן לראות שבמדדי האג"ח הממשלתיים (תל גוב) גם הצמודים וגם השקליים, מתחילת השנה או ב-12 החודשים האחרונים ככל שהמח"מ ארוך יותר התשואות גרועות יותר. כך בתל גוב צמודות 10+ נרשמו הפסדים של 7.36% ו-4.33% ב-12 החודשים האחרונים ומתחילת השנה בהתאמה. אם מתמקדים באג"חים הארוכות עוד יותר – 15+ מגיעים כבר להפסדים של 9.48% ו-6.1%. לעומת זאת תל גוב צמודות 0 עד 2 הרוויח 4.63% ו-4.34% בהתאמה, ותל גוב צמודות 2 - 5 הרוויח 3.33% ו-3.67%. המדדים השקליים נותנים תוצאות דומות – תל גוב שקלי 10+ הפסיד 7.36% ו-4.65% ואילו תל גוב שקלי 0 - 2 הרוויח 4.05% ו-4.11% בשנה האחרונה ומתחילת השנה בהתאמה.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

אבל אם מסתכלים דווקא בטווח הזמן הקצר יותר - החודש האחרון - המסלולים הארוכים הניבו תשואה טובה יותר. צמודות 10+ הרוויח 3.48% לעומת הפסד של 0.04% בתל גוב צמודות 0-2. תל גוב צמודות 15+ עם רווח של 3.78%, תל גוב שקלי 10+ הניב 4.2% ואילו תל גוב שקלי 0-2 עם 0.22% בלבד. כלומר התחילה מגמה בה המח"מים הארוכים נותנים תשואה טובה יותר מאלו הקצרים.

יש בסיס להניח שזוהי רק תחילת הדרך, ואם אכן גם בישראל הבנק המרכזי יתחיל בקרוב להוריד את הריבית כמו שצפוי ממקביליו בעולם נראה גם פה את התחזקות ירידת התשואות, ומי שמרוויח מכך בעיקר אלו הן האיגרות הארוכות.

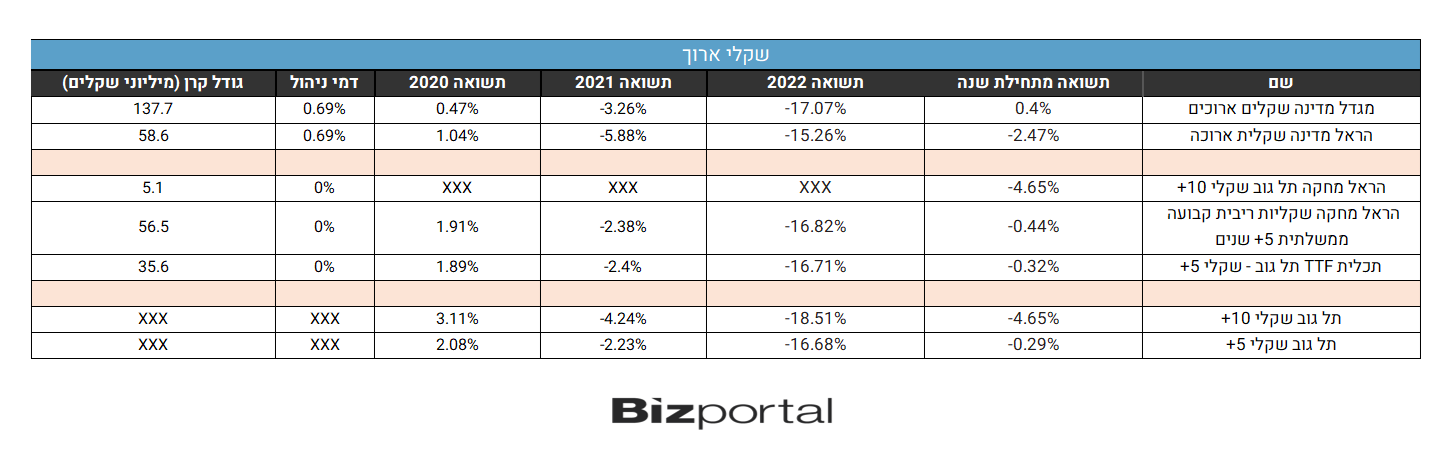

מה יעשה משקיע קרנות ישראלי שמניח שאלו תהיינה ההתפתחויות בעתיד הנראה לעין? למרות שפע קרנות הנאמנות האג"חיות הישראליות, לעיתים קרובות עם קרנות כמעט זהות של אותו בית השקעות, אין כל כך התמקדות במח"מים הארוכים, לפחות לא כמדיניות מוצהרת. ישנן יחסית הרבה קרנות שמשקיעות באגרות לטווח קצר, אבל כמעט אין בנמצא קרנות נאמנות שבאופן מוצהר מתמקדות בקצה הארוך יותר של טווח המח"מים. למעשה, מצאנו רק שתי קרנות שכמדיניות השקעה משקיעות באגרות חוב ארוכות. שתיהן באג"ח מדינה שקלי – "מגדל מדינה שקלים ארוכים" ו"הראל מדינה שקלית ארוכה". אין קרן דומה שמשקיעה באגרות חוב ממשלתיות צמודות ארוכות או באגרות קונצרניות ארוכות צמודות או לא. ישנן מעט יותר קרנות שמשקיעות באג"ח מדינה עם מח"מ בינוני (5 קרנות).

אין קרנות אג"ח לטווח ארוך מאוד

המשקיעים בקרנות הנאמנות בדרך כלל יעדיפו שאת חישובי הכדאיות ביחס למח"מים יעשו בשבילם מנהלי הקרנות. מי שבכל זאת רוצה לכוון לסגמנט מסוים בתחום האג"ח יתקשה למצוא קרן מתאימה.

נציין שבענף התעודות המחקות לעומת זאת ישנו שפע רב של אפשרויות, כך שמי שמאמין במח"מ מסוים יוכל לבחור תעודה מתאימה מכל המגוון – אג"ח ממשלתי או קונצרני. צמוד או שקלי, ובכל טווחי הזמן השונים – קצרים, בינוניים וארוכים.

קרנות במח"מ ארוך

הנה הביצועים של שתי הקרנות הארוכות, ביחס לביצועי המדדים בטווחי זמן זהים:

מבין שתי הקרנות המשקיעות באג"ח ממשלתי שקלי ארוך קשה למצוא עקביות בשאלה מי הייתה טובה יותר בעבר או ביחס למדדים. לפעמים הקרן של הראל מצליחה יותר (2022, 2020) לפעמים דווקא זו של מגדל (2023, 2021). ביחס למדדים, שתי הקרנות הפסידו למדדים ב-2020 ובשאר השנים לפעמים כך ולפעמים כך. באופן כללי אפשר לומר שאפשר לצפות לתשואה דומה למדדים פחות או יותר, כשהמנהלים לא מצליחים להביא באופן עקבי ערך מוסף ביחס למדדים. הוספנו לטבלה חלק מתעודות הסל המחקות המקבילות, שבאופן כללי די צמודות למדדים כך שהן מהוות את האלטרנטיבה להשקעה בקרנות הללו.

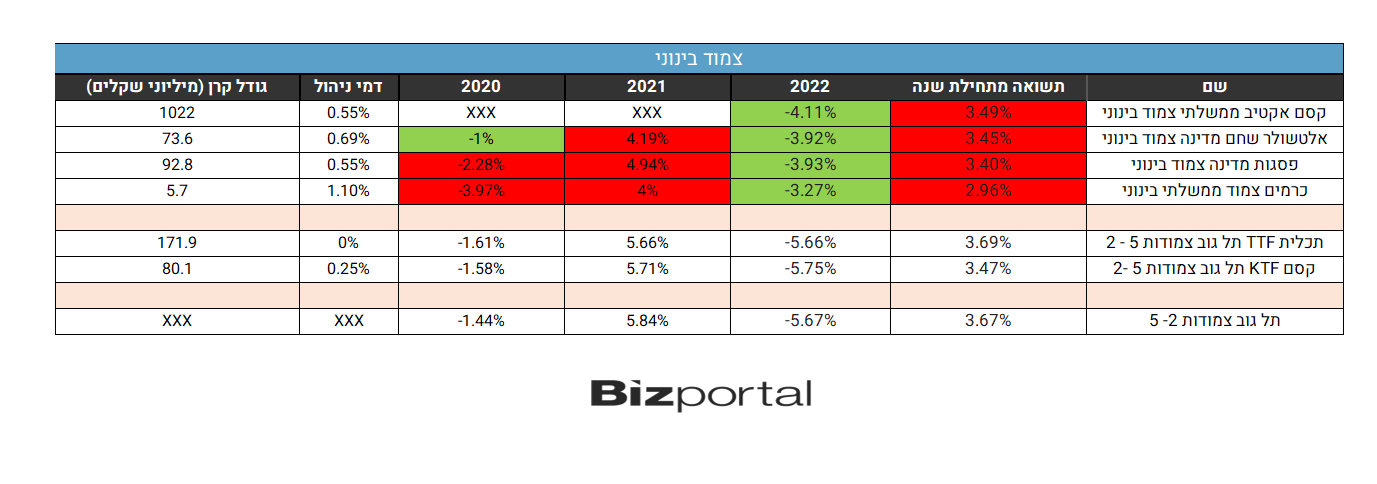

קרנות במח"מ בינוני

ישנן 5 קרנות נאמנות שמשקיעות באג"ח מדינה צמוד בינוני ואף קרן שמשקיעה בשאר הסגמנטים במח"מ בינוני - מדינה שקלי, או קונצרני שקלי או צמוד. אחת מהן, "הראל מדד בינוני ממשלתי", היא קרן שמקיעה גם במניות (עד 10%) לכן היא שייכת לקטגוריה שונה. "בינוני" לפי הגדרת הקרנות הללו הוא מח"מ של 2 עד 5 שנים. להלן תשואות הקרנות בהשוואה למדד הייחוס – תל גוב צמודות 2-5. הבאנו גם שתיים מתוך התעודות המחקות (הטובה והגרועה ביותר בשנת 2023, אם כי ההבדלים מזעריים). להלן התוצאות.

סימנו באדום את המקרים בהן הקרנות הצליחו פחות מהמדדים ובירוק את הפעמים בהן הן עקפו את המדדים. ניתן לומר שהקרנות הללו מצליחות פחות מהמדדים באופן די מובהק, במיוחד הקרן של כרמים (שגם יקרה בהרבה מהאחרות). בשנת 2023 ושנת 2021 כל הקרנות הפסידו למדד היחס, בשנת 2020 רק אחת עברה במעט את המדד. רק שנת 2022, השנה בה נרשמו ירידות חדות יחסית במדדים, הקרנות הצליחו למזער נזקים ולהציג תוצאות מעט טובות יותר

המסקנה העולה היא שנכון להיום למשקיע הישראלי שרוצה לדייק את המח"מ בו הוא מעוניין, דרך המלך היא השקעה בתעודות סל עוקבות מדדים ולא בקרנות נאמנות.

- 8.אז יהיו ירידות רציניות מאוד (ל"ת)אם תהיה מלחמה בצפון? 22/12/2023 14:31הגב לתגובה זו

- 7.לרון 19/12/2023 15:55הגב לתגובה זותרד מעט,הסייקל של ריבית 0-2% עברה מן העולם,העולם השתגע ולכן הרבית לא יכולה לרדת,מסוכן מידי!

- 6.לרון 19/12/2023 15:42הגב לתגובה זונתן במקרה תשואה כלשהי אפילו לא ריאלית ,בד"כ כשהריבית נורמלית אג"ח ממשלתי =חבל על הזמן

- 5.ירון 19/12/2023 09:31הגב לתגובה זוריבית.מושקע בארוכות,מוכר הכל השבוע.

- 4.לרון 19/12/2023 08:51הגב לתגובה זו2%+-הבינו מה שכתבת 0.2%+-יפעלו בהתאם,הרוב ישקיעו,אם,בקרנות לפי שמן

- 3.הרבה יותר פשוט לקנות ישירות אין בזה חכמה יתרה (ל"ת)משה ראשל"צ 19/12/2023 06:33הגב לתגובה זו

- 2.רן 18/12/2023 21:32הגב לתגובה זומהלך צמצום התשואות באג"ח החל מזמן, כשרק היו ריחות של ירידת ריבית והכל היה בתיאוריה. עכשיו, כשירידת ריבית היא עובדה די מוגמרת, השאלה רק מתי תתחיל, גל העליות הנוכחי באג"ח די מוצה. מי שייכנס יאכל ירידות ויתהה....למה??

- ממש לא עדיין מחירים אטרקטיבים מאוד רוצו לקנות (ל"ת)משה ראשל"צ 19/12/2023 06:34הגב לתגובה זו

- 1.בשביל יש קרנות מנוהלות מאריכות ומקצרות את המחמ (ל"ת)אבי 18/12/2023 14:06הגב לתגובה זו

- אבנר 18/12/2023 16:43הגב לתגובה זותקנה באופן ישיר ולא דרך קרנות

- לרון 19/12/2023 15:45אינם מתעניינים בשוק ההון כי "הם מ פ ח ד י ם"יפה שמנסה לעזור אבל למי???