קרנות אגח קצרות-בינוניות: יותר טובות מהכספיות בטווח הקצר

השבוע האחרון של שנת 2023 כבר הגיע. ללא ספק שנה מפתיעה מבחינת עולם ההשקעות עם עליות לא צפויות בשוק המניות העולמי ושינוי כיוון משמעותי בשוק האג"ח. השנה הייתה כבר בדרך להיות השנה השלישית ברציפיות עם ירידות בשוק האג"ח העולמי לראשונה בהיסטוריה המתועדת, אך הכיוון השתנה ברבעון האחרון ואנחנו בדרך לשנה חיובית גם בתחום האג"ח.

בקרוב נתחיל לסכם את הרבעון הרביעי ואת שנת 2023 בשוק הקרנות הישראלי לפי קטגוריות. אבל בינתיים ננצל את השבוע האחרון להעיף מבט על קרנות האג"ח הקצרות, לאחר שבשבוע שעבר בדקנו מה עשו קרנות האג"ח הארוכות (וגילינו שכמעט לא קיימות כאלה).

אגרות חוב קצרות הן בין ההשקעות הפחות מסוכנות שניתן למצוא. על פי רוב בטווח הקצר אין שינוים מהותיים במחירי האגרות עצמן, ובסוף התקופה המשקיע נפגש עם הקרן והריבית על השקעתו. יחד עם זאת כן יכולות להיות ירידות שערים במהלך חיי האיגרת, במיוחד במקרה של העלאות ריבית כפי שהיה בשנתיים האחרונות, דבר שישפיע על קרנות המשקיעות באגרות חוב שצריכות לשערך כל יום את ערך השקועתיהן, ומושפעות משינויי המחירים האלו. כך ייתכן שיהיו ימים, חודשים ואף שנים שבסיכום התקופה הקרנות ירשמו ירידות, כפי שאכן קרה בשנים האחרונת. מצד שני בתקופה של הורדות ריבית, כפי שמצפים בשוק שיקרה בשנת 2024 (בישראל אולי אפילו בקרוב), הקרנות האלו צפויות לראות רווחי הון שיבואו לידי ביטוי בשיערוך היומי. למעשה בשוק לא מחכים לבנקים המרכזיים, וברבעון האחרון חלה ירידת תשואות (עליית מחירי אגרות החוב) גם בחלק הקצר של העקום, מה שבא לידי ביטוי בתשואות שנתיות חיוביות בקרנות האג"ח.

שוק קרנות הנאמנות הישראלי לא עשיר בקרנות אג"ח ארוכות או בינוניות. קרנות אג"ח קצרות קצת יותר שכיחות, אבל גם לא יותר מדי. נקודת ההשוואה צריכה להיות אלטרנטיבות השקעה לטווח קצר. אלו כוללות באופן כללי קרנות כספיות, תעודות מחקות שנותנות פחות או יותר את תשואת המדדים. כלי נוסף הוא פקדונות בבנקים, אלא שבדרך כלל הנזילות בפקדונות כאלה פחותה כיון שהכסף סגור לתקופת ההשקעה, בעוד קרנות מאפשרות קניה ומכירה יומיומיות לפי הצרכים, על פי רוב ללא עלות לקניה ולמכירה עצמה (מלבד קרנות בודדות שגובות דמי הוספה, או בהתאם לתנאי המסחר בבנק או בברוקר בו מתקיימת ההשקעה – נקודה שחשוב לשים אליה לב).

- קרנות החוב הטובות והחלשות - ומה התשואה שתקבלו בקרנות כאלו?

- "מה התשואה על דירה להשקעה?"

- המלצת המערכת: כל הכותרות 24/7

נערוך בהמשך סיכום ממצה של הקרנות הכספיות בשנת 2023, אך לצורך ההשוואה הנוכחית נציין רק שהתשואות מתחילת השנה בקרנות הכספיות נעות בין 4.31% ל-3.99%. קרנות מחקות לשנתיים – שלוש שעוקבות אחרי מדדי התל בונד הניבו בין 6.4% ל-6.6% מתחילת השנה. אלו העוקבות אחר האג"ח הממשלתי בין 4.4% (צמוד) ל-3.7% (שקלי). את תשואות המדדים עצמם נוסיף לטבלאות הרלווטיות.

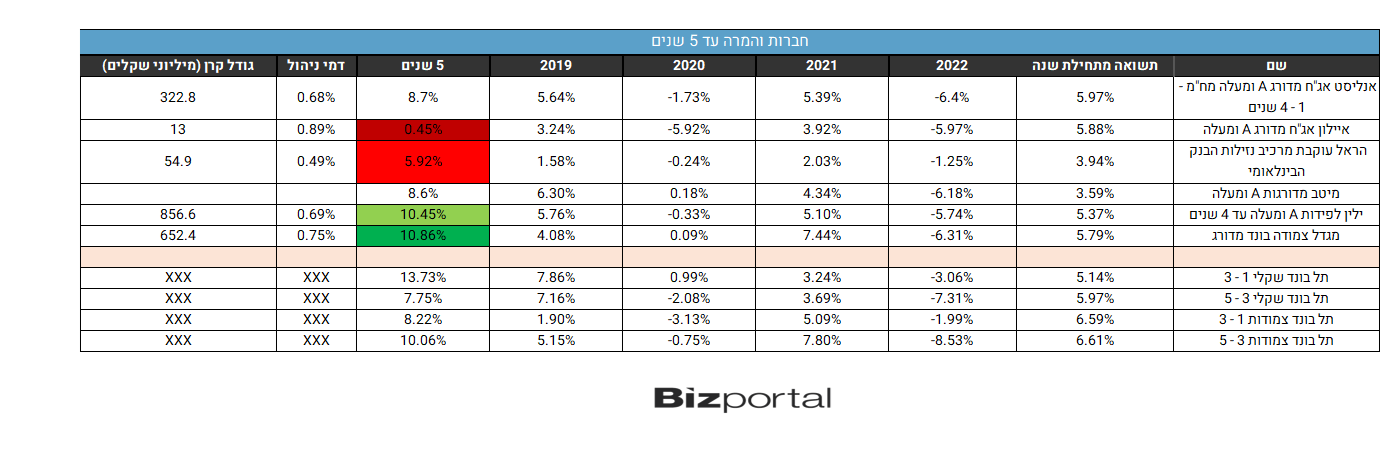

חברות והמרה ללא מניות וללא סימן קריאה עם מגבלת מח"מ עד 5 שנים

הקטגוריה הראשונה שנבחן בעלת השם הארוך מדי שמגדיר אותה היטב ונמצא בכותרת הפסקה. זו הקטגוריה הגדולה ביותר עם 16 קרנות שונות. 5 מתוכן מוגדרות כ: "עוקבות אחר מרכיב נזילות הבנק הבנלאומי". חלקן גם משקיעות לפי דירוג כדי להקטין את הסיכון עוד קצת. רובן מגבילות את המח"מ ל-4 שנים, ויש כאלה עם מח"מ של עד 5 שנים. עד חמש שנים נחשב טווח בינוני -קצר, ולא קצר. בטבלה לא הבאנו את כל הקרנות בקטגוריה אלא רק את ה-2 הטובות והגרועות מתחילת שנה, ואת השניים הגדולות ביותר בקטגוריה. רצינו להוסיף את הטובות והגרועות לחמש שנים, אך מתברר שהן כבר בטבלה כדלהלן. יש לציין שההשוואה בין הקרנות השונות בקטגוריה הזו לא מדויקת כיון שהן מתמקדות במסלולים מעט שונים, וכפי שניתן לראות במדדי היחס ישנן הבדלים מסוימים בין המסלולים האלו. אלו הן התוצאות:

מבט על המדדים מראה שהמסלול שהכי השתלם בטווח הארוך הוא שקלי קצר, מה שנחשב גם אולי הכי פחות מסוכן. קשה להסיק מסקנות חותכות מכך כיון שזה מאד תלוי בהרבה גורמים שמשתנים משנה לשנה כמו התנהגות האינפלציה, מדיניות בנק ישראל והחברות הספציפיות שמנפיקות ונכנסות למדדים.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

קשה גם להשוות בין הקרנתו למדדים כיון שטווחי זמן השקעה לא זהים. כשמסתכלים על הטווח הבינוני רואים שללא ספק הקרנות הפחות טובות מפסידות לכל המדדים באופן עקבי. הקרנות הטובות הפסידו רק לשקלי הקצר והיו מעט מעל הבינוניות הצמודות. ביחס לאלטרנטיבה הכספית ניתן לומר שעל פי רוב הקרנות הללו היו השקעה יותר טובה, אפילו בשנה האחרונה שהייתה מצוינת לקרנות הכספיות.

על כל פנים בחמש השנים התנודתיות הללו, עם אחת מהשנים הגרועות בהיסטוריה של שוק האג"ח (2022) התשואות הנומינליות מתכנסות לכ-2% לשנה עם תנודתיות פחותה בהרבה משוק המניות. התשואות הריאליות די מתאפסות. משתלם? זו שאלה של העדפה אישית.

הקרנות הגדולות של ילין לפידות ומגדל הן הטובות ביותר בטווח הארוך. הקרן של אנליסט מובילה את השנה, וגם בטווח הארוך היא בין הראשונות. איילון הצליחה אמנם להגיע למקום השני השנה, אבל בשאר השנים היא לא בולטת בכלל, והיא האחרונה בפער ניכר בטווח הארוך. הראל עוקבת מרכיב נזילות די עקבית במקומות האחרונים, גם השנה וגם בטווח הארוך.

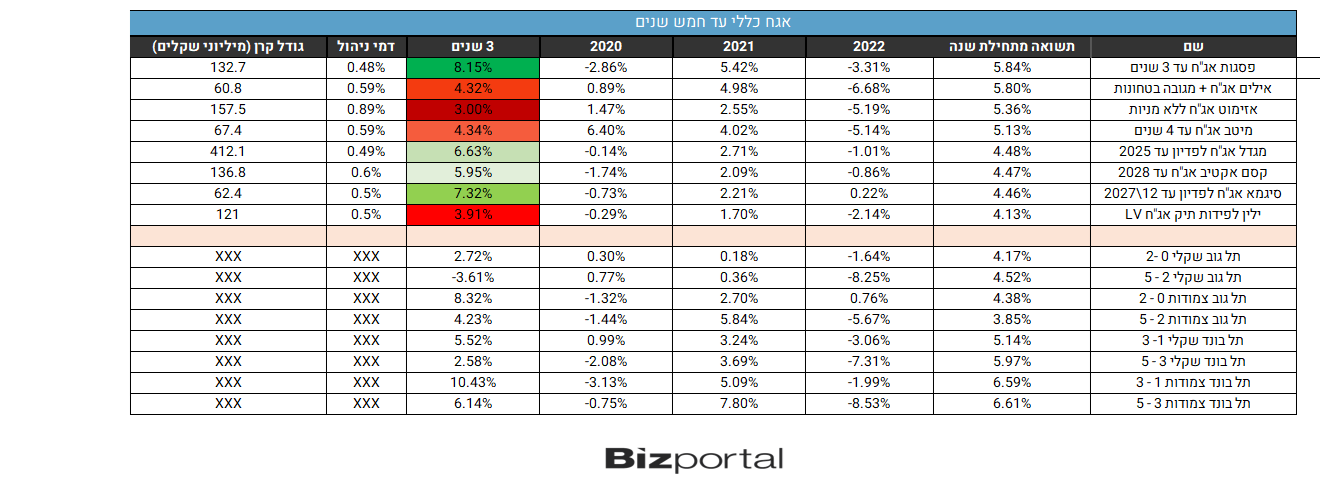

אג"ח כללי בארץ ללא מניות וללא סימן קריאה עם מגבלת מח"מ עד 5 שנים

בקטגוריה הזו ישנן 10 קרנות שפעילות יותר משנה, עם מח"מ משתנה כך ששוב ההשוואה לא מדויקת. לחלקן גם חשיפה למט"ח. קרנות בקטגוריה הזו לפעמים נפתחות לזמן ספציפי (לדוגמה – לפידיון עד 2027) לכן הבאנו בטבלה רק קרנות שקיימות לפחות שלוש שנים וההשוואה לטווח ארוך היא עד 3 שנים בלבד. כל הקרנות שעונות על הקריטריונים האלו נמצאות בטבלה. סה"כ 8 קרנות:

מבט על המדדים מלמד עד כמה מנהל אקטיבי מוצלח יכול להצליח להכות את השוק. ניתן לראות איך מדדים קרובים למדי נותנים תוצאות שונות לחלוטין בשנים מסומיות. כך לדוגמה אג"ח מדינה שקלי לטווח בינוני (2-5 שנים) בשנת 2022 הפסיד 8.25% אבל אותו אג"ח לטווח קצר (0-2 שנים) הפסיד רק 1.64%, ואילו התל גוב הצמוד הקצר הרוויח באותה שנה 0.76%. בשנת 2021 לעומת זאת התל בונד הצמודות לטווח בינוני נתנו תשואה של 7.8% ואילו הממשלתי השקלי הקצר נתן רק 0.18%.

קשה מאד לחזות כל שנה או אפילו כל חודש איזה מסלול יתן את התשואה הטובה ביותר. זו דורש הבנת תהליכי מאקרו (ריבית, אינפלציה) ברמה גבוהה יחד עם ניתוח של חברות וכו', אבל מנהלים שמצליחים לפגוע אפילו בחלק מהמקרים יבלטו מעל האחרים ומעל השוק. זהו אתגר גדול, אבל זה בדיוק האתגר המקצועי העיקרי שעומד בפני מנהלי הקרנות. בקטגוריה של "כללי" יש למנהלים את החופש לבחור כראות עיניהם את המסלול המתאים ואת האגרות הספציפיות בכל רגע נתון.

סך הכל בשלוש השנים האחרונות אג"ח קונצרני צמוד קצר היה המקום הטוב ביותר להיות בו, ולאחר מכן הצמוד הממשלתי הקצר. קרנות הנאמנות לא הצליחו להכות את שני המדדים האלו, אם כי פסגות הצליחה להתקרב. הקרנות הטובות הצליחו לעקוף כל המדדים האחרים, הקרנות הגרועות עקפו את הממשלתי השקלי הקצר והבינוני – המקום הגרוע ביותר להיות בו בשלוש השנים האחורנות, וגם את התל בונד הבינוני. הקרנות הבולטות לטווח ארוך הן אלו של פסגות ושל סיגמא, והגרועות של אזימוט וילין לפידות.

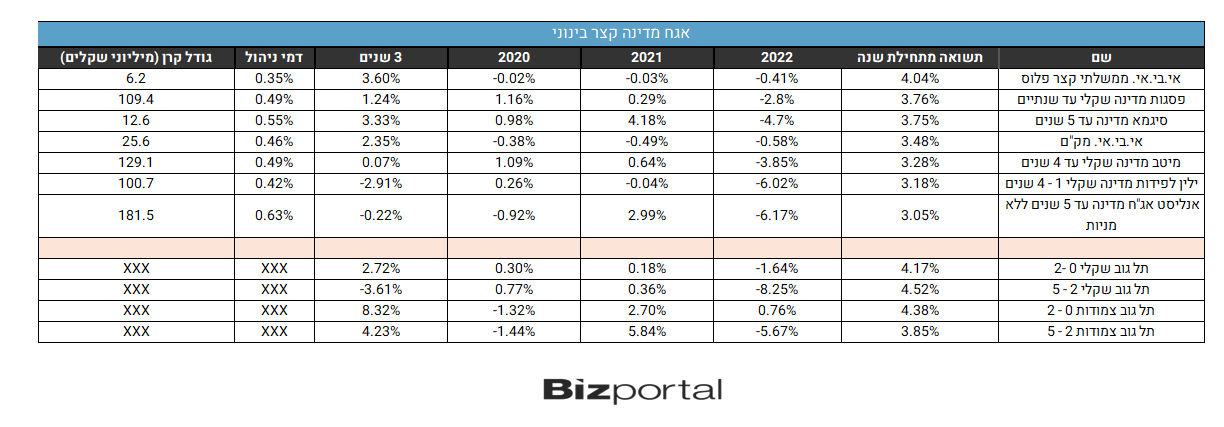

אג"ח מדינה

לסיום נבדוק אלו קרנות אג"ח מדינה לטווח קצר-בינוני ניתן למצוא בשוק. בשבוע שעבר ראינו כבר את הקרנות הצמודות הממשלתיות לטווח בינוני, לכן הן לא נכנסו לטבלה הנוכחית. נותרנו עם 9 קרנות לטווח קצר ובינוני, שתיים מהן לא פעילות 3 שנים כך שהן לא נכנסו לטבלה.

הבאנו את כל הקרנות בטבלה אחת אבל לא באמת ניתן להשוות ביניהן, כיוון שאפיקי ההשקעה שלהן הניבו תוצאות שונות לחלוטין (לכן לא סימנו בצבעים את התוצאות לשלוש שנים). הדבר בא לידי ביטוי במיוחד בשנת 2022 כשהאפיקים הבינוניים היו גרועים בהרבה מהקצרים, בצורה שאף משפיעה מאד לטווח הזמן של שלוש שנים. כך הקרנות לטווח בינוני של ילין לפידות ואנליסט נפגעו מאד משנת 2022, ולכן התשואה הכוללת שלהן לטווח הזמן של שלוש שנים שלילית. למיטב גם קרן לטווח בינוני שנפגעה מכך מעט פחות אך עדיין עם תשואה אפסית בשלוש השנים האחרונות. יחד עם זאת הקרן של סיגמא שגם משקיעה לטווח בינוני נפגעה פחות משנת 2022 והצליחה יותר בשנת 2021 כך שהתשואה הכוללת שלה בשלוש שנים טובה בהרבה.

הבדל משמעותי נוסף הוא בין המסלולים הצמודים לשקליים בטווח הקצר. קרנות הטווח הקצר לא הצליחו כל כך לרכוב על הגל של הצמודות בשלוש השנים האחרונות והתשואה שלהן רחוקה מאד מהמדד.

סך הכל בשנה האחרונה רוב הקרנות האלו הצליחו לתת תשואה טובה יותר מהקרנות הכספיות והתוצאות מעורבות ביחס למדדים. הרעיון בהשקעה באג"ח קצר הוא שבבחירה נכונה ניתן להגיע לתוצאות מעט טובות יותר מהתשואה נטולת הסיכון כפי שהיא משתקפת בקרנות הכספיות, ובזה נראה שרוב המנהלים הצליחו. יחד עם זאת ייתכן שהאלטרנטיבה של השקעה בקרנות מחקות במקרה הזה הייתה נותנת תוצאות טובות יותר.

- 4.המצב יתהפך. (ל"ת)אם הריבית תעלה חזרה 25/12/2023 16:36הגב לתגובה זו

- 3.לא כדאי משיקולי מס (ל"ת)צורי 25/12/2023 15:08הגב לתגובה זו

- 2.רוני 25/12/2023 14:24הגב לתגובה זובקרן כספית כמעט שאין מס על הרווח לעומת כל האחרים שמשלמים מס של כ 25%

- 1.אביב 25/12/2023 12:55הגב לתגובה זולא ברור לי איך ניתן להשוות לקרן כספית, באיזה עולם קרן כספית יכול להיות בהפסד של 6% שנתי כמו תל גוב וכו? * לא יועץ*

- בעולם שבו הריבית עולה מ-0.1 ל-4.75 (ל"ת)משה 25/12/2023 15:41הגב לתגובה זו