איך הצליחה הראל להפסיד למשקיעים כ-7% בוול סטריט בשנה של זינוקים

זוהי הכתבה השישית בסדרת הכתבות שמסכמות את ביצועי קרנות הנאמנות הישראליות ברבעון הרביעי של שנת 2023 ובשנה כולה, והכתבה השנייה בסדרה העוסקת בקרנות המנייתיות. לכתבות הקודמות:

- >>> קרנות אג"ח

- >>> מעורבות 90\10

- >>>מעורבות 80\20

- >>> מעורבות שיעור מניות גבוה

- >>>מנייתיות - גמישות ו-All Cap

הקרנות המנייתיות מתחלקות לסוגים רבים בארץ ובחו"ל ולא נוכל לבדוק את כל תתי הקטגוריות, ולכן אנו מתמקדים בבולטים שבהם. בשבוע שעבר ראינו את הקרנות הגמישות ואת הקרנות השייכות ל-All Cap, כלומר קרנות המשקיעות במניות מכל הגדלים. קטגוריה זו היא בעצם החופשית ביותר שכן היא אינה מגבילה את מנהל הקרן לא מבחינת גודל המניה ולא מבחינת סקטור, ובמובן זה היא דומה לקטגוריית הקרנות הגמישות במידת מה. השבוע נתמקד בשלושה סקטורים יותר ממוקדים. הראשון מניות ישראליות גדולות ובינוניות Large & Mid Cap. החלטנו לוותר הפעם על הקרנות הקטנות (Small Cap) בגלל שמדובר בנתח שוק הולך ונעלם. רק 9 קרנות פועלות בו, ואף קרן לא מנהלת יותר מ-201 מיליון שקל. מדובר בפספוס. בשוק היתר והמניות הקטנות הישראלי יש מציאות רבות של חברות שנסחרות במחירי רצפה, במקרים רבים מסיבות לא מוצדקות, ומנהל קרן טוב יכול לעשות פלאים במניות הללו (תעיפו מבט על הקרן "דולפין יתר"). שני הסקטורים האחרים הם הסקטורים העיקריים של מניות בחו"ל, ללא ניטרול החשיפה למטבע חוץ. הראשון "חו"ל כללי חשופת מט"ח", והשני "ארצות הברית חשופת מט"ח". לא מדובר בסקטורים מאד גדולים, אך בכל זאת מדובר בכיוון שהולך ותופס את תשומת הלב של המשקיעים הישראליים. בשנה האחרונה נפתחו חמש קרנות מהקטגוריה הראשונה שהזכרנו (יותר מ-10% מהקרנות הפועלות בתחום), וקרן נוספת בקטגוריה השניה. אני לא בטוח שהכלי של קרן נאמנות ישראלית היא הדרך הנכונה ביותר להיחשף לחו"ל, אך המגמה של הגדלת החשיפה לחו"ל היא מגמה נכונה. לא בגלל הבעיות שיש בשוק המניות בארץ (שאני מאמין שבטווח הארוך יהיו "מכה קלה בכנף" מבחינת שוק המניות הישראלי), אלא בגלל שאין סיבה לרכז אחוז גבוה מההשקעות דווקא בארץ כשיש אינסוף הזדמנויות ברחבי העולם, והיום קל יותר מאי פעם להיחשף לכל ההזדמנויות האלו, יהא זה דרך קרנות ישראליות או דרך כלי השקעה אחרים.

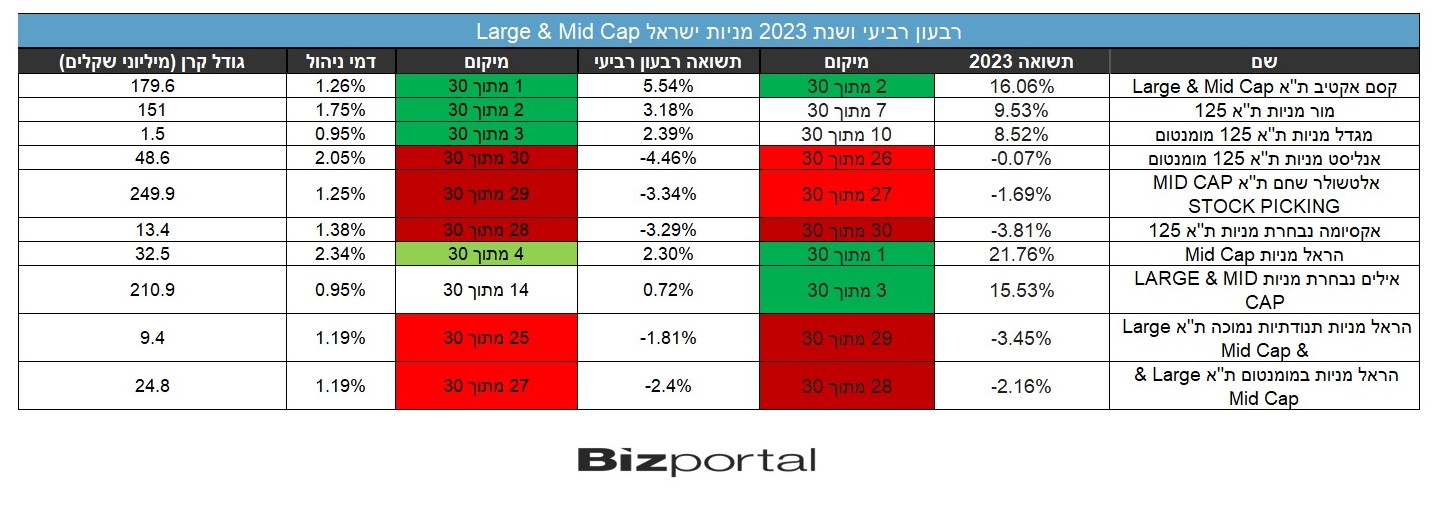

מנית ישראליות Large & Mid Cap

30 קרנות נכנסו להשוואה בקטגוריה הזו, חלקן מהוותיקות ביותר בשוק הקרנות הישראלי שפעילות ברצף כ-30 שנה (מיטב ת"א 125, מגדל Mid Cap, הראל השקעות ת"א Mid & Large Cap).

לא מדובר בהרבה כסף שזורם לכיוון הזה והקרנות, למרות הוותק הרב, לא גדולות במיוחד. אף קרן אינה עוברת את רף חצי מיליארד השקל, ול-6 קרנות פחות מ-10 מיליון שקל. דמי הניהול מגיעים עד ל-2.34% בקרנות היקרות ויורדים עד 0.7% בקרן הזולה ביותר. כמעט אך ורק בתי ההשקעות הוותיקים והגדולים מנהלים קרנות בקטגוריה הזו. שוב אנו נפגשים עם כפילויות: הראל מובילה כרגיל עם 6 קרנות, מגדל עם 3, וחברות רבות עם שתי קרנות כל אחת.

הפיזור של הראל עזר לה להכניס את אחת הקרנות הקטנות שלה למקום הראשון בסיכום שניתי, עם ביצועים טובים גם ברבעון האחרון. הוא גם גרם לכך שיש לה שתי קרנות בין הקרנות הגרועות גם בסיכום שנתי וגם ברבעוני.

קרן נוספת שבולטת לחיוב גם ברבעון וגם בשנה היא הקרן של קסם אקטיב, שגם עושה זאת בקרן גדולה יחסית. גם הקרן השלישית בסיכום שנתי, של אילים, היא גדולה יחסית לקטגוריה. בין הבולטות לרעה, מלבד הראל, ניתן למצוא קרנות של אנליסט, אלטשולר שחם ואקסיומה.

הפיזור של הראל עזר לה להכניס את אחת הקרנות הקטנות שלה למקום הראשון בסיכום שניתי, עם ביצועים טובים גם ברבעון האחרון. הוא גם גרם לכך שיש לה שתי קרנות בין הקרנות הגרועות גם בסיכום שנתי וגם ברבעוני.

קרן נוספת שבולטת לחיוב גם ברבעון וגם בשנה היא הקרן של קסם אקטיב, שגם עושה זאת בקרן גדולה יחסית. גם הקרן השלישית בסיכום שנתי, של אילים, היא גדולה יחסית לקטגוריה. בין הבולטות לרעה, מלבד הראל, ניתן למצוא קרנות של אנליסט, אלטשולר שחם ואקסיומה.

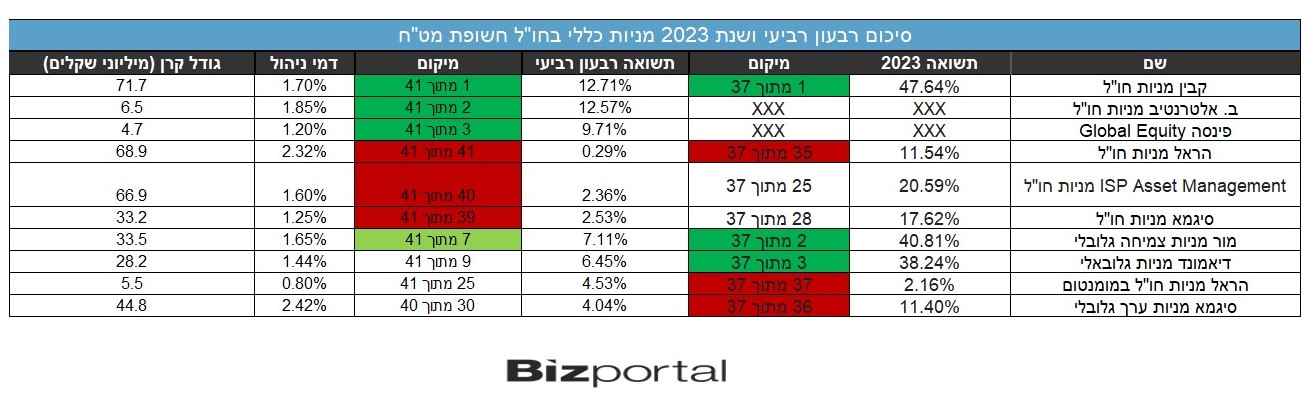

מניות כללי בחו"ל חשופת מט"ח

כאמור, מדובר בקטגוריה בה נפתחו הרבה קרנות חדשות בשנה האחרונה. להשוואה נכנסו רק חברות שלא חשופות לסקטור מסוים (כמו הקרן אקליפטוס שמשקיעה ב"כלכלה דיגיטלית" והציגה שנה מצוינת). סך הכל ברבעון היו 41 קרנות, ו-37 קרנת שפעילות כבר מתחילת שנת 2023 לפחות. במקרה זה יש יותר עניין בקרב בתי ההשקעות הקטנים, אבל הרבה פחות מאשר בקרנות המעורבות. למרות פתיחה של קרנות חדשות, גם פה לא מצאנו קרנות "ענק", ושוב אין אף קרן שמגיעה לחצי מיליארד שקל. גם במקרה זה יש קרנות מיקרוסקופיות. 6 מתוכן עם פחות מ-10 מיליון שקל, כמה מהן הגיעו למקומות הראשונים. דמי הניהול בקטגוריה הזו הם מהגבוהים ביותר בשוק הקרנות הישראלי, מה שמהווה את אחד החסמים בפני הרחבת ההשקעה של הישראלים דרך הכלי הזה. נזכיר שהאלטרנטיבות בדמות קרנות מחקות או אף קרנות אקטיביות מחו"ל שזמינות בפני המשקיע הישראלי בדרכים שונות מציעות לעיתים קרובות דמי ניהול נמוכים בהרבה עם ביצועים לא פחות טובים. 7 קרנות גובות יותר מ-2% (אחת נושקת ל-3%), ורק 9 גובות פחות מ-1.5%.מניות ארצות הברית חשופת מט"ח

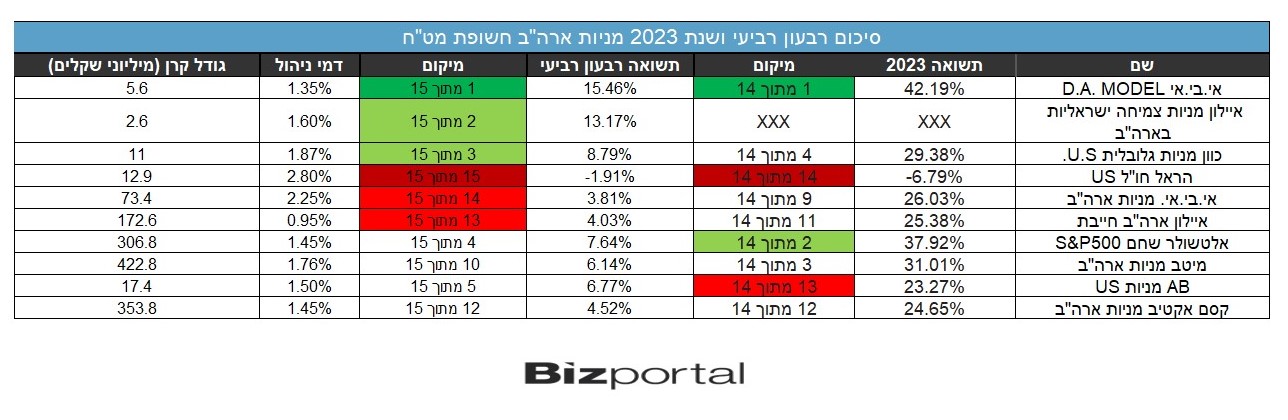

הקטגוריה האחרונה להשבוע היא גם קטנה למדי, אבל כבר גדולה מזו של מניות היתר. ישנן כבר 15 קרנות המשקיעות בארצות הברית מבלי לנטרל את חשיפת המט"ח, אחת מהן שהחלה לפעול רק בשנה האחרונה. גם כאן אף קרן לא עוברת את החצי מליארד שקל, וישנן שתי קרנות עם פחות מ-10 מיליון שקל. דמי הניהול מעט נמוכים יותר מהקטגוריה הקודמת אך לא בהרבה. 5 מתוך 10 הקרנות גובות פחות מ-1.5%, ו2 מעל 2%. הקרן שמנצחת את הקטגוריה הזו גם בסיכום שנתי וגם ברבעוני היא אחת הקרנות של אי.בי.אי. מדובר, עם זאת, בקרן זעירה עם 5.6 מיליון שקל בלבד. קרן גדולה יותר מאותו בית השקעות היא דווקא בין האחרונות בסיכום רבעוני. גם כיוון בולטת לטובה, אך שוב, מדובר בקרן קטנטונת עם 11 מיליון שקל בלבד. קרן שהיא גם גדולה וגם מוצלחת היא הקרן של אלטשולר שחם המשקיעה ב-SP500. לא מדובר בקרן מחקה, אלא קרן אקטיבית המשקיעה במניות המדד. היא השניה בסיכום שנתי והרביעית ברבעון.תשואה שלילית להראל כאשר וול סטריט מזנקת

הראל שמנוהלת על ידי אורי שור מציגה את אחד הכשלונות היותר גדולים שלה, בשנה שבאופן כללי הייתה גרועה מבחינתה. הראל חו"ל US הפסידה 6.79% בשנת שיא בשוק המניות בארצות הברית. נציין שהשנייה הכי גרועה עומדת על פלוס 23%. מדובר בפער עצום, ולא כל כך ברור איך הצליחו בהראל להפסיד כסף בשוק המניות בארצות הברית השנה. נציין שמדובר בקרן היקרה ביותר בקטגוריה שגובה 2.8% דמי ניהול.- 13.שאול 13/02/2024 09:44הגב לתגובה זובזמן שבג"ץ מקבל משכורות עתק ופנסיות חזיריות כנ"ל עובדי בנק ישראל שמתפנקים על משכורות ענקיות ממשלם המיסים מה הטענה על הראל ?

- 12.יוסי אלקין 12/02/2024 17:43הגב לתגובה זוהיא התחושה בעת שיגור טיל ממטוס, לא תיאור של אירוע שעובר על דבר מסויים. המושג הגיע משאלה שנשאל טייס על הרג אנשים חפים מפשע בעת ירי.

- 11.בהפחתת דמי נהיל התמונה פחות נוצצת! (ל"ת)אורן 12/02/2024 13:03הגב לתגובה זו

- 10.בארץ כדאי לקנות רק קרנות (ל"ת)אנונימי 12/02/2024 12:32הגב לתגובה זו

- 9.סוחר ותיק 12/02/2024 10:45הגב לתגובה זוועוד יותר בכאלה שמאמינים להם

- 8.שמנהלים כסף של משהו אחר , הכל אפשרי.... (ל"ת)אדם 12/02/2024 10:36הגב לתגובה זו

- 7.איך? 12/02/2024 09:34הגב לתגובה זווכשאין תשובה פונים לחוכמת ההמונים עם מרכאות ובלי

- 6.כל תקופה 12/02/2024 09:30הגב לתגובה זוילין עובדת,פיזור רחב והחלטה במה להשקיע יותר או פחות

- 5.רן 12/02/2024 09:29הגב לתגובה זובמקום קרן נאמנות ניתן לרכוש קופת גמל להשקעה ו/או תוכנית חיסכון בחברת ביטוח עם מסלולים דומים ועם הרבה יתרונות

- 4.צריך 12/02/2024 09:27הגב לתגובה זוובמקביל לחוקק חוק דמי ניהול 0.1-1% במקסימום

- 3.תציגו 3 שנים ו5 שנים, שניתן יהיה להתרשם גם מתקופות רעות (ל"ת)רועי 12/02/2024 09:12הגב לתגובה זו

- כל תקופה 12/02/2024 09:28הגב לתגובה זואינה אומרת דבר,מה שהיה הוא לא שיהיה

- 2.מה? 12/02/2024 09:01הגב לתגובה זומעניין אם זה קשור לפנסיות התקציביות? מה עם הפנסיות התקציביות? האם שם הכסף הגדול? מה עם הפנסיות התקציביות?

- 1.סבבי 12/02/2024 08:26הגב לתגובה זומבטיח לגם שמנהל ההשקעות שאחראי לניהול הכושל לא פוטר והוחלף, יש מצב שאפילו קיבל קידום השנה. הראל הפכה למסואבת ומבולבלת, וצריכה דם חדש. אגב, מי שגובה 2.84% לשנה בדמי ניהול פשוט גונב מהלקוחות שלו