קרנות כספיות סיכום רבעוני ושנתי: זהירות - לא תמיד זו השקעה סולידית

נסיים את פרויקט סיכום שנת 2023 בקרנות הנאמנות הישראליות עם הלהיט של שוק ההון בשנה האחרונה – קרנות כספיות.

לכל הכתבות בסדרה - סיכום 2023 בשוק קרנות הנאמנות

>>> קרנות אג"ח

>>> קרנות מעורבות שיעור מניות גבוה

>>> קרנות מנייתיות גמישות ו-All Cap

>>> קרנות מנייתיות מניות גדולות ובינוניות, מניות כללי בחו"ל, מניות כללי בארה"ב

הקרנות הכספיות משכו אליהן השנה מיליארדי שקלים עקב היתרונת המובנים: נזילות סיכון נמוך והטבות מס. את קטגוריית הקרנות הכספיות ניתן לחלק באופן כללי לשני סקטורים - שקליות, ומט"ח. נראה שבשני המקרים הקרנות עמדו בציפיות ועשו עבודה לא רעה. הקרנות הכספיות השקליות עם תשואה סולידית נאה של מעל 4% ללא סיכון. הקרנות הכספיות במטבע חוץ אכן הניבו תשואות יפות, גבוהות בהרבה מהשקליות, למרות תשואות גבוהות, מדובר כבר בסיפור אחר לגמרי כפי שנראה בהמשך.

המשך כדאיות האפיק הזה תלוי בעיקר בהתנהגות בנק ישראל ביחס לריבית במשק. אם בנק ישראל יחל להוריד ריבית אז נראה תשואות נמוכות יותר, וייתכן גם בימים מסוימים אף הפסדים קלים. בכל זאת, נכון לעכשיו, מדובר ככל הנראה במקום הנוח ביותר להשאיר מזומן באופן שיהיה נזיל מצד אחד, ויניב תשואה סבירה מצד שני.

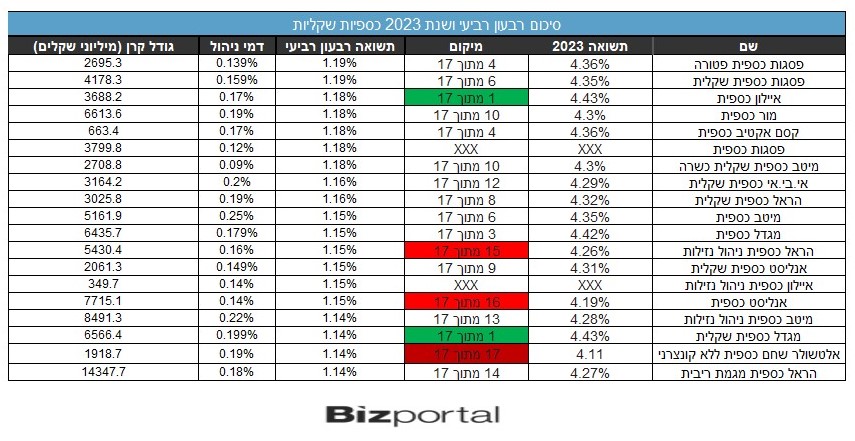

כספיות שקליות

סף הכל 17 קרנות פעלו במשך כל השנה שעברה ו-19 ברבעון האחרון. מאז נוספו עוד כמה קרנות לתחום הלוהט שמשך אליו מליארדים רבים במהלך השנה האחרונה. כאמור, הקרן הגדולה ביותר, אחת מהקרנות של הראל, מנהלת יותר מ-14 מיליארד שקל. אין עוד אף קרן עם מספר דו ספרתי של מיליארדים אבל יש כמה וכמה קרנות שמנהלות יותר מ-5 מיליארד שקל. נציין, שבאף תחום אחר של קרנות הנאמנות אין קרן שמגיעה ל-3 מיליארד שקל נכסים מנוהלים, ואילו פה קשה למצוא קרן שמנהלת פחות מ-3 מיליארד שקל.

דמי הניהול המובאים בטבלה שלפניכם הם אחרי עדכון דמי הניהול בינואר האחרון. הקרנות יכולות לשנות את דמי הניהול פעם בשנה, ורבות מהן ניצלו את חלון ההזדמנויות להעלות את דמי הניהול באופן משמעותי, לאור הביקוש העצום לשירותיהן. כעת דמי הניהול נעים בין 0.09% ל-0.25%. אלו הבדלים שכדאי לקחת בחשבון בבחירת הקרן.

- השקל מתחזק: כך תנהלו את החשיפה המטבעית בתיק ההשקעות שלכם

- הדולר נחלש לשפל של שבועיים: איומי המכסים של טראמפ מטלטלים את שוק המט"ח

- המלצת המערכת: כל הכותרות 24/7

בטבלה שלפניכם הבאנו את כל הקרנות הכספיות השקליות, מסודרות לפי התוצאות של הרבעון הרביעי מהתשואות הגבוהות לנמוכות (אם כי ההבדלים זניחים).

ברבעון הרביעי, כאמור, ההבדלים הם כמעט חסרי משמעות, כשהתשואות נעות בין 1.19% ל-1.14%, הבדל של 0.05% בלבד ברבעון שלם בין הטובות לגרועות.

בסיכום שנתי ההבדלים המצטברים קצת יותר משמעותיים ומגיעים לכשלוש עשיריות האחוז בין הקרן הטובה ביותר לגרועה ביותר. הקרנות המובילות הן של מגדל (ראשונה ושלישית) ואיילון, שהייתה הקרן הזולה ביותר בשנה שעברה, אך בינואר העלתה את דמי הניהול. גם פסגות וקסם עם תוצאות טובות.

סוגרת את הטבלה הקרן של אלטשולר שחם, שהיא ייחודית בכך שאין בה בכלל אג"ח קונצרניות, מה שאמור להוריד את הסיכון הנמוך גם כך, אך נראה שגם פוגע בתשואות. אנליסט כספית והראל נמצאות אף הן במקומות האחרונים. להראל שתי קרנות נוספות ולאנליסט קרן אחת נוספת, אף אחת מהן לא מה-7 המובילות. נציין שבשנת 2022 אנליסט הייתה המובילה, אך ככל הנראה העלאת דמי הניהול פגעה בה בתוצאות.

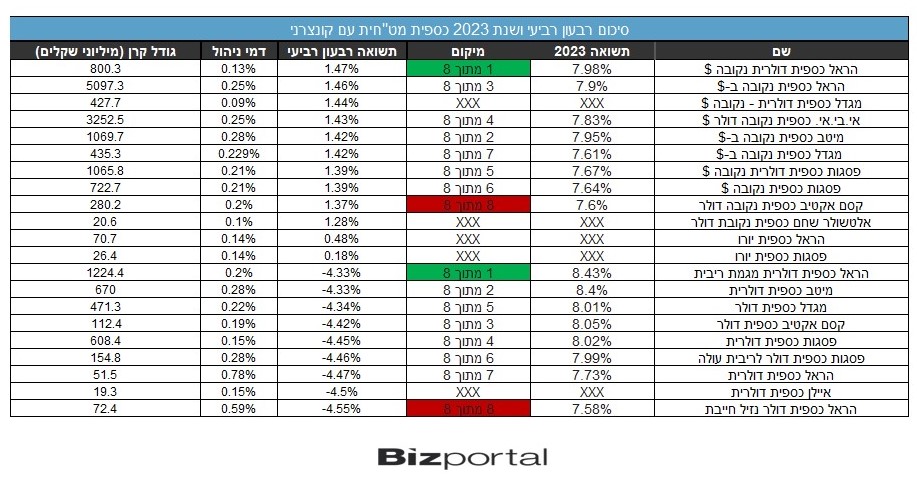

כספיות במטבע חוץ

את הקרנות הכספיות במטבע חוץ יש לחלק לשתי קבוצות: נקובות דולר ודולריות. יש הבדלים משמעותיים בין שתי הקבוצות. נקובות הדולר מציגות תוצאות טובות בהרבה ברבעון אך מעט פחות טובות בסיכום שנתי. כפי שנראה בהמשך הקרנות הדולריות הניבו הפסדים משמעותיים מאד ברבעון האחרון.- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

דמי הניהול הן גורם משמעותי בהרבה בקרנות הללו. במיוחד במקרה של הראל. שתי קרנות של הראל גובות מעל חצי אחוז. בשאר הקרנות דמי הניהול כבר הגיוניים יותר ועומדים על פי רוב בין 0.15% ל-0.3%.

גם במקרה זה הקרנות בטבלה מסודרות לפי סדר התשואות ברבעון הרביעי, אך בסיכום השנתי חילקנו לשתי הקבוצות השונות כיון שהן בעלות מאפיינים שונים מבחינת תשואות.

ברבעון האחרון קיבלנו שיעור חשוב על ההבדל המהותי בין קרנות כספיות שקליות לבין קרנות כספיות במטבע חוץ. קרנות כספיות במטבע חוץ הן השקעה במטבע חוץ לטוב ולרע, וזהו סוג השקעה שונה לחלוטין מהרעיון של קרנות כספיות. מי שמחפש יציבות סולידיות ותשואה אולי נמוכה יחסית אבל בטוחה לא צריך להשקיע בקרנות כספיות במטבע חוץ. כשהשקל יורד הקרנות האלו יתנו תשואה עודפת משמעותית, אבל כשהשקל עולה, כמו שקרה לאחרונה, יגרמו הפסדים.

כך יצא שכל הקרנות הדולריות הפסידו יותר מ-4% ברבעון האחרון עקב התחזקות השקל. בנוסף, תנודות יומיות של אחוז למעלה או למטה אינן מחזה נדיר בסקטור זה. השקעה שיכולה להוביל להפסדים של 4% ברבעון, או שנתונה לתנודתיות כה חריפה, איננה יכולה להיחשב כהשקעה סולידית.

אולי בגלל זה הסקטור הזה היה קצת פחות פופולרי יחסית לקרנות הכספיות השקליות, אם כי גם במקרה זה ישנן כמה קרנות עם מעל מיליארד שקל, וקרן אחת (גם של הראל) עם יותר מ-5 מיליארד שקל.

- 5.מלחמה בצפון פרושו דולר =5 שקלים (ל"ת)מה עם חיזבאללה ? 19/02/2024 11:24הגב לתגובה זו

- 4.זיו 19/02/2024 09:54הגב לתגובה זומתיימרות לתת ריבית הפד 5.5% לעומת 4.5% ריבית בנק ישראל בשקליות

- 3.מה תחליף לקרנות שקליות בריבית האינפלציה יורדת (ל"ת)עמך 19/02/2024 09:15הגב לתגובה זו

- 2.זה בסדר גמור 19/02/2024 09:01הגב לתגובה זוהן נותנות הצמדה למטח ריבית טובה לטווח הקצר. אז כן, ברור שאם השקל מתחזק הן יורדות. אבל מי שרוצה הצמדה לדולר אמור לדעת שאם הדולר ייחלש ביחס לשקל הוא יפסיד כסף בשקלים.

- 1.שכחתם את ההבדל במסוי (ל"ת)העורב 19/02/2024 07:56הגב לתגובה זו

- רוני 19/02/2024 10:13הגב לתגובה זומהנדסים את המדד יופי יופי.