הקרנות היקרות בישראל; מה חשוב יותר - דמי ניהול או תשואות העבר?

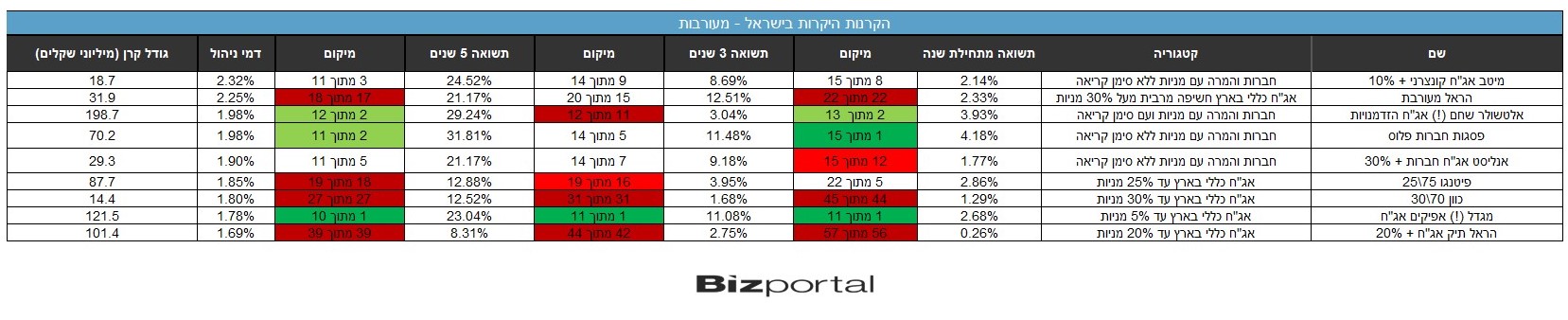

בשבועות האחרונים בדקנו את ביצועי קרנות הנאמנות היקרות בישראל בקרנות המנייתיות ובקרנות האג"ח, והשבוע נשלים את הסדרה עם הקרנות המעורבות שמשקיעות בעיקר באג"ח אך גם באחוזים מסוימים במניות.לקריאה נוספת:>>>קרנות הנאמנות היקרות בישראל - לא מצדיקות את המחיר>>>הקרנות היקרות בישראל - אג"ח: האם משתלם לשלם אקסטרה לקרן יקרה יותר?הסיבה שאנחנו "חופרים" כל כך הרבה על דמי הניהול, גם בסדרת הכתבות הזו וגם בכתבות קודמות הקשורות לקרנות הנאמנות היא שזהו אחד הגורמים החשובים ביותר בתשואה שתניב הקרן מצד אחד, ואחד הגורמים שהכי נוטים להתעלם מהם בבחירת הקרן מצד שני, כך שחשוב מאד להעלות את המודעות לכך. הטענה הנגדית היא שכיון שהתשואות המפורסמות הן לאחר הורדת דמי הניהול אז ממילא המידע הזה כבר גלום בתשואת הקרן ולכן אין חשיבות לבדוק את דמי הניהול. זו טעות כיון שכפי שראינו בסדרת הכתבות הזו, דמי ניהול גבוהים מדי הם מנבא די טוב לכשלון, גם אם הקורלציה היא לא במאה אחוז.במחקר שערכו פרופסור ריצ'רד רול מאוניברסיטת קלטק ופרופסור משה לוי מהאוניברסיטה העברית הם מציינים שמבחינה סטטיסטית תשואות העבר הן לא מנבא טוב לתשואות העתיד. דמי ניהול לעומת זאת יכולים בסבירות גבוהה יותר להצביע על הביצועים העתידיים, ולכן כדי שתשואות העבר יצדיקו דמי ניהול גבוהים יותר יש צורך בפער משמעותי שיתגבר על ה"רעש" של השפעה העבר על העתיד. במחקרם הם מצאו שכדי להצדיק דמי ניהול הגבוהים 1%מקרן בעלת מאפיינים דומים יש ליצור פער תשואה של 5%. על סמך המחקר הם פיתחו מדד שנקרא The Shrinkage Adjusted Sharpe Ratio שמאפשר, לטענתם, בחירה רציונלית יתר של קרנות נאמנות, ובמדד הזה לדמי הניהול יש משקל גבוהפי 5 לדמי הניהול מאשר לתשואות העבר.אינני יכול לבחון את תקפות המודל וחזקה על פרופסורים מכובדים שהוציאו מתחת ידם מחקר ראוי לכל הפחות, אך גם אם היחס הוא לא 1 ל-5, העיקרון שלדמי הניהול צריך להיות משקל משמעותי בבחירת קרן הנאמנות בה תשקיעו, על פי רוב יותר מאשר תשואות העבר, הוא חשוב מאין כמוהו ויש להפנים אותו כמה שיותר אצל כל המשקיעים באמצעות הכלי הזה (ובכלל - קרנות פנסיה, קרנות השתלמות, קופות גמל, ניהול תיק השקעות בבנק וכו').קרנות הנאמנות המעורבות הן אולי הקרנות הפופלריות ביותר בישראל (מלבד הכספיות בשנה האחרונה). השילובים הפופלריים ביותר הם 10\90, 20\80 ו-30\70, אבל יש גם של 5%, 15% ו-25% מניות, וגם סגמנט של קרנת עם מניות במשקל גבוה יותר של עד 50%.דמי הניהול בקרנות הללו מתפרסים על קשת רחבה מאד של מחירים. מטבע הדברים קרנות עם יותר מניות שמשקפות פוטנציאל רווח גבוה יותר עשויות להיות יקרות יותר, אך בפועל ההבדלים הם לא משמעותיים. בנוגע לקרנות היקרות מצאנו כאלה בכל הרמות מבחינת משקל המניות.במקרה זה קבענו את הרף לקרן יקרה על 1.5%, אם כי גם 1.4% או 1.3% נראה כמו דמי ניהול מוגזמים לקרן עם 5% או 10% מניות, ואולי אפילו 20%. סך הכל מצאנו 9 קרנות כמעל הרף הזה, מלבד הקרנות ששיכות ל"חברות והמרה בסיכון גבוה" שלהן נקדיש כמה מילים בפסקה הבאה.הקרנות הללו, כפי שמעיד שמן, משקיעות באגרות חוב של חברות בסיכון, בהן תשואות האגרות בדרך כלל גבוהות למדי, עם פוטנציאל רווח משמעותי, אך נושאות בחובן את הסיכון שהחברה תפשוט את הרגל. לעיתים מדובר בפנינות נסתרות שמניבות רווחים פנומנליים (לדוגמה, אגרות חוב של ג'י סיטי הניבו בשנת 2023 מעל 20%) ולעיתים המשקיע יפסיד את כל כספו. מובן שבקטגוריה הזו יש צורך באנליזה ברמה גבוהה שתדע למצוא את היהלומים ולהימנע מהסכנות.מדובר בקטגוריה קטנה למדי, סך הכל 10 קרנות. מתוכן ל-4 קרנת אין כלל חשיפה למניות, ל-4 נוספות ישנה חשיפה של 10% ול-2 הנותרות חשיפה של 30%. מתוך 10 הקרנות הללו 6 גובות מעל 1.5%ואין אף קרן שגובה פחות מ-1.25%. כנראה שמלבד הסיכון של חדלות פרעוןהמשקיעים צריכים לקחת על עצמם את הסיכון שבדמי הניהול הגבוהים. ההצדקה לדמי הניהול הגבוהים יחסית היא הצורך באנליזה ברמה גבוהה ופוטנציאל הרווח הגבוה יותר שמזכיר לעיתים קרובות תשואות מנייתיות, לכן גם דמי הניהול בקטגוריה מזכירים את דמי הניהול בקרנות המנייתיות. מצד שני השאלה החשובה היא כמובן עד כמה יותר יקר זה עדיין סביר. דמי ניהול של 2.16% (הקרן של הראל) או 1.91% (מגדל) נראים יקרים אפילו לקרן מנייתית וגם לקרן מן הסוג הזה.נחזור לקרנות המעורבות. כאמור, ישנן 9 קרנות עם מעל 1.5% דמי ניהול, שתיים מתוכן עם מעל 2%. להלן הקרנות והתשואות שהשיגו מתחילת השנה, ב-3 השנים וב-5 השנים האחרונות: בשונה מהמקרים הקודמים הצבע האדום לא שולט באופן מובהק ויש לא מעט קרנות שנמצאות בצד הירוק, אפילו בטווח הארוך. כלומר, ייתכן שבמקרה זה ישנן קרנות שמצדיקות את דמי הניהול הגבוהים ומצליחות באופן עקבי להשיג תשואות טובות מהמתחרות למרות שהן גובות יותר כסף. לפחות שתי קרנות מוכיחות זאת.נציין עם זאת שעל פי רוב מדובר בקטגוריות קטנות למדי עם מספר מינימלי של קרנות כך שהתחרות קטנה יחסית.הראשונה והבולטת ביותר היא מגדל אפיקים אג"ח שמצליחה להוביל את הקטגוריה הקטנה של "אג"ח כללי בארץ עד 5% מניות" באופן עקבי בכל טווחי הזמן שנבדקו למרות 1.78% דמי ניהול שהיא גובה. מי שהשקיע בקרן הזו בחמש השנים האחרונות אמנם שילם לא מעט כסף למגדל, אבל בסופו של דבר הרוויח מעל 23% על השקעתו.הקרן השניה שמציגה ביצועים טובים עקביים למדי למרות דמי הניהול המוגזמים היא פסגות חברות פלוס שמצליחה לבלוט לטובה בקטגוריה של "חברות והמרה עם מניות ללא סימן קריאה" כשהיא מובילה מתחילת השנה והיא הקרן השניה בטווח הזמן החשוב יותר של 5 שנים. בטווח הביניים של שלוש שנים היא "בסדר" - חמישיתמתוך 14 קרנות.אלטושלר שחם אג"ח הזדמנויות גובה כמעט 2% ומציגה תוצאות מעורבות בקטגוריה האחות "חברות והמרה עם מניות ועם סימן קריאה".היא במקום השני מתחילת השנה ובחמש השנים האחרונות אבל במקום הלפני אחרון בטווח הזמן של שלוש שנים.ומהטובות יחסית לגרועות. פה נמצא שני בתי השקעות קטנים למדי שגם יקרים וגם לא מוצלחים. פיטנגו כבר הופיעה בסדרת הכתבות הללו של קרנות יקרות מדי, וגם פה היא מציגה את אחת הקרנות המעורבות היקרות ביותר - פיטנגו 75\25, שגם נמצאת בין האחרונות בטווחי הזמן הארוכים. כוון, שפעם לפני הרבה שנים הבליחה לזמן מה כאחת ההבטחות של שוק הקרנות היא אחרונה באופן עקבי למדי בקטגוריה של אג"ח כללי עד 30% מניות. סוגרת את הרשימה הלא מכובדת הזו הראל עם שתי קרנות ברשימת היקרות עם התוצאות הגרועות יחסית.בין לבין ישנן כמה קרנות שלא בולטות לא לטובה ולא לרעה. בנוגע לאלו נזכיר שוב את הסטטיסטיקה - לאורך זמן הן יתקשו לנצח את המתחרות הזולות יותר.

בשונה מהמקרים הקודמים הצבע האדום לא שולט באופן מובהק ויש לא מעט קרנות שנמצאות בצד הירוק, אפילו בטווח הארוך. כלומר, ייתכן שבמקרה זה ישנן קרנות שמצדיקות את דמי הניהול הגבוהים ומצליחות באופן עקבי להשיג תשואות טובות מהמתחרות למרות שהן גובות יותר כסף. לפחות שתי קרנות מוכיחות זאת.נציין עם זאת שעל פי רוב מדובר בקטגוריות קטנות למדי עם מספר מינימלי של קרנות כך שהתחרות קטנה יחסית.הראשונה והבולטת ביותר היא מגדל אפיקים אג"ח שמצליחה להוביל את הקטגוריה הקטנה של "אג"ח כללי בארץ עד 5% מניות" באופן עקבי בכל טווחי הזמן שנבדקו למרות 1.78% דמי ניהול שהיא גובה. מי שהשקיע בקרן הזו בחמש השנים האחרונות אמנם שילם לא מעט כסף למגדל, אבל בסופו של דבר הרוויח מעל 23% על השקעתו.הקרן השניה שמציגה ביצועים טובים עקביים למדי למרות דמי הניהול המוגזמים היא פסגות חברות פלוס שמצליחה לבלוט לטובה בקטגוריה של "חברות והמרה עם מניות ללא סימן קריאה" כשהיא מובילה מתחילת השנה והיא הקרן השניה בטווח הזמן החשוב יותר של 5 שנים. בטווח הביניים של שלוש שנים היא "בסדר" - חמישיתמתוך 14 קרנות.אלטושלר שחם אג"ח הזדמנויות גובה כמעט 2% ומציגה תוצאות מעורבות בקטגוריה האחות "חברות והמרה עם מניות ועם סימן קריאה".היא במקום השני מתחילת השנה ובחמש השנים האחרונות אבל במקום הלפני אחרון בטווח הזמן של שלוש שנים.ומהטובות יחסית לגרועות. פה נמצא שני בתי השקעות קטנים למדי שגם יקרים וגם לא מוצלחים. פיטנגו כבר הופיעה בסדרת הכתבות הללו של קרנות יקרות מדי, וגם פה היא מציגה את אחת הקרנות המעורבות היקרות ביותר - פיטנגו 75\25, שגם נמצאת בין האחרונות בטווחי הזמן הארוכים. כוון, שפעם לפני הרבה שנים הבליחה לזמן מה כאחת ההבטחות של שוק הקרנות היא אחרונה באופן עקבי למדי בקטגוריה של אג"ח כללי עד 30% מניות. סוגרת את הרשימה הלא מכובדת הזו הראל עם שתי קרנות ברשימת היקרות עם התוצאות הגרועות יחסית.בין לבין ישנן כמה קרנות שלא בולטות לא לטובה ולא לרעה. בנוגע לאלו נזכיר שוב את הסטטיסטיקה - לאורך זמן הן יתקשו לנצח את המתחרות הזולות יותר.

- 3.גפני 12/03/2024 10:42הגב לתגובה זולכן אני לא קונה אותם. לעומת זאת קרנות מניות ניתן להשוות למדדים כמו למשל s&p500 או ת"א35. קרנות אג"ח גם ניתן להשוות. ממליץ לקנות תעודות סל לא מנוהלות עם מינימום דני ניהול

- 2.לרון 11/03/2024 09:33הגב לתגובה זופקטור האי תזזיתיות,הדוגמא המתבקשת אנליסט מניות מ שנת 1987 ניהול סולידי הגם שיקרה,בסיכום כל השנים הניבה 20% שנתי בממוצע,באפט היה מתגאה בה

- שיקרה 11/03/2024 18:13הגב לתגובה זולא "שקר"

- 1.ותיק בשוק ההון 11/03/2024 09:23הגב לתגובה זואתה יכול לקנות קרן זולה בישראל וזה לא אומר כלום, רק מגייסים כסף לקראת הקפצה של דמי הניהול. ואם תרצה למכור כל פעם כשמקפיצים דמי ניהול בקרן זולה יהיו לך המון אירועי מס בגלל השיטה פה שמפלה את קרנות הנאמנות לעומת מעבר מסלולי פוליסות/קופות. בקיצור גם אם הכתבה נכונה, צריך קרנות זולות שההערכה היא שימשיכו להיות זולות - אנשי מקצוע טובים יודעים להעריך את ההסתברות לעליית דמי ניהול בעתיד.

- לרון 11/03/2024 11:04הגב לתגובה זובסוף כל יום סה"כ לא כ"כ מורגש ואם אתה גם מגיש דו"ח שנתי כמוני תקבל גם החזר מההפסד