מור: האם הביצועים מצדיקים את הגיוסים החזקים?

מה משותף לקטגוריות הקרנות הבאות: "אג"ח כללי בארץ עד 10% מניות", "גמישות", "מניות All Cap" ו"אג"ח בארץ חברות והמרה"?

התשובה היא שבכולן הקרן הגדולה ביותר בקטגוריה שייכת למור. הקרן של מור נמצאת במקום השני מבחינת היקף נכסים מנוהלים גם בקטגוריות "אג"ח כללי בארץ עד 30% מניות", "מניות small cap", "מניות כללי בחו"ל" ו"אג"ח כללי בארץ עד 25% מניות". במילים אחרות, בית ההשקעות מור מצליח למשוך אליו סכומי עתק בתחום הקרנות הנאמנות, בדומה לכלי השקעה אחרים כמו קרנות פנסיה, קרנות השתלמות וקופות גמל - מור אלופת הגיוסים. במסגרת סקירת בתי השקעות השונים נבדוק השבוע האם הביצועים של מור מצדיקים את הגיוסים המוצלחים גם בתחום קרנות הנאמנות.

סקירות קודמות: >>> מיטב >>> איילון >>> אי.בי.אי.

כבר בבדיקה ראשונית נגלה נקודה חיובית ביחס למור – הם לא מפציצים עם יותר מדי קרנות באותה קטגוריה עם הבדלים זעירים ביניהן – תופעה שמאפיינת גופים גדולים אחרים. למור בסך הכל 49 קרנות נאמנות אקטיביות – מדובר בכמות הגיונית שמאפשרת הצגת קרנות בכל הקטגוריות המרכזיות בנוסף לכמה קרנות נישה (כמו "מור אנרגיה נקיה גלובלי", או "אג"ח חברות זיקה לישראל נקוב $") מבלי לבלבל את המשקיעים. זה לא שאין בכלל כפילויות במור אבל התופעה יחסית בשליטה ולא מוגזמת, וגם די מוצדקת, שכן גם במקרים שיש כמה קרנות באותה קטגוריה, ישנן הבדלים די משמעותיים ביניהן שמצדיקים קיום של קרנות נפרדות.

להשוואה עצמה נלקחו אותם קריטריונים כמו בסקירות הקודמות: קרן שפועלת לפחות 3 שנים, מנהלת לפחות 60 מיליון שקל, לא כולל קרנות כספיות. נציין ששתיים מהקרנות שלא נכנסות להשוואה מפני שהן לא פעילות מספיק זמן מנהלות 1.251 מיליארד שקל ("מור (!) הזדמנויות אג"ח קונצרני"), ו-949 מיליון שקל ("מור 80\20 מניות חו"ל"), כלומר תוך פחות משלוש שנים הן מצליחות להיות בין הקרנות הגדולות בישראל. הישג מרשים שמאפיין את בית ההשקעות שחזק בגיוסים.

- קרנות הפנסיה מנצחות את קרנות ההשתלמות; איך זה ייתכן ודירוג הקרנות

- הקרב על מגדלור - מור שמחזיקה 7% קיבלה הצעה במחיר של 57 אגורות

אחוז גבוה מאד מהקרנות של מור עומדים בקריטריונים שקבענו – 33 מתוך 49. כלומר הקרנות של מור פעילות לאורך זמן ומנהלות כסף "אמיתי", וכבר לא נהנות בשלב זה מהיתרון לקוטן. קריטריון נוסף הוא שהקרן פעילה בקטגוריה עם לפחות 10 קרנות שעונות על אותם תנאים כדי שניתן יהיה להשוות את הביצועים למתחרים, וכך אנחנו נשארים עם 8 קרנות מנייתיות, 6 קרנות אג"חיות ו-7 קרנות מעורבות בקטגוריות המרכזיות של שוק הקרנות הישראלי.

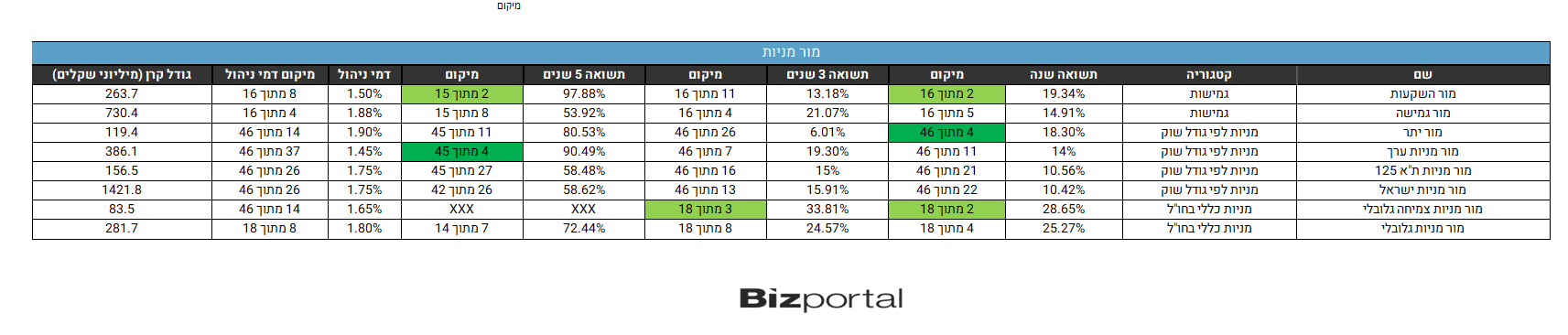

קרנות מנייתיות

נבדקו אם כן 8 קרנות מנייתיות - שתיים בקטגוריות הגמישות, 4 במניות לפי גודל שוק ו-2 נוספות במניות כללי בחו"ל. התוצאות טובות למדי: הקרנות מפוזרות במגוון קטגוריות מנייתיות ובאופן כללי אין אף קרן עם ביצועים גרועים. במקרה הגרוע מדובר בביצועים בינוניים, בדרך כלל טובים מרוב המקבילות באותה רמה סיכון, ובחלק מהמקרים הקרנות של מור נמצאות ב-10% או ב-20% המובילים של כל קטגוריית המניות לפי גודל שוק. בולטות לטובה הקרן הגמישה "מור השקעות", והקרן "מור מניות צמיחה גלובלי" - שתיהן בין המובילות בטווחי זמן שונים.

הקרנות מפוזרות במגוון קטגוריות מנייתיות ובאופן כללי אין אף קרן עם ביצועים גרועים. במקרה הגרוע מדובר בביצועים בינוניים, בדרך כלל טובים מרוב המקבילות באותה רמה סיכון, ובחלק מהמקרים הקרנות של מור נמצאות ב-10% או ב-20% המובילים של כל קטגוריית המניות לפי גודל שוק. בולטות לטובה הקרן הגמישה "מור השקעות", והקרן "מור מניות צמיחה גלובלי" - שתיהן בין המובילות בטווחי זמן שונים.

דמי הניהול של מור באזור האמצע. ישנה קרן אחת שיכולה להיחשב יקרה ביחס לקטגוריה - מור גמישה, אבל גם היא לא חריגה באופן יוצא דופן. למור גם אין קרנות זולות בצורה יוצאת דופן. אולי "מור מניות ערך" יכולה להיחשב זולה.

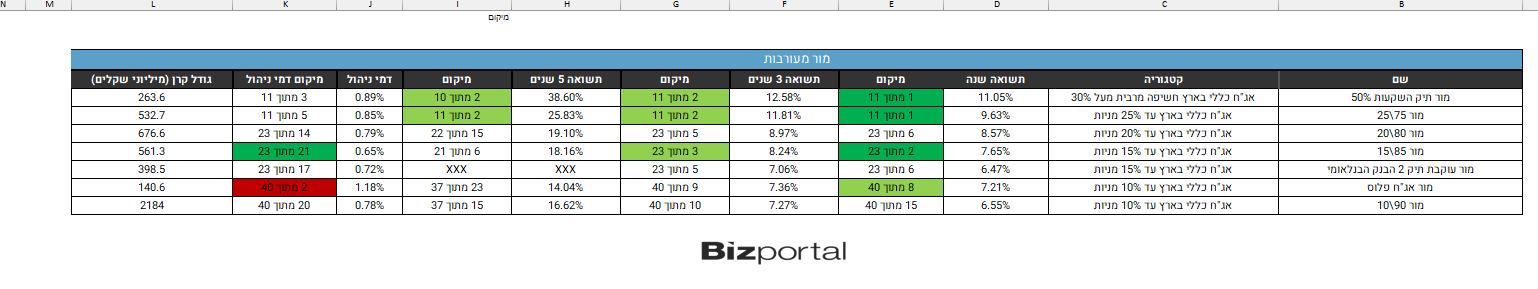

קרנות מעורבות

למור ישנן קרנות בכל החלוקות האפשריות בין אג"ח למניות, רובן גם מספיק גדולות ומספיק וותיקות כדי להיכנס להשוואה. ישנן שתיים כאלה בעד 15% מניות ושתיים בעד 10% מניות. הנה התוצאות בקטגוריה:- גם בתקופה של זעזועים חשוב לזכור - בטווח הארוך המניות מנצחות

- קרנות מעורבות: מהי התשואה השנתית ממוצעת ב-15 השנים האחרונות?

- תוכן שיווקי "הקרנות הפאסיביות מהוות 60% מהענף"

התוצאות בקרנות המעורבות טובות אפילו יותר מהקרנות המנייתיות, במיוחד בשנה האחרונה, בה מור נמצאת בין המובילות ברוב הקרנות. שוב, אין ממש קרן שניתן להגדיר כגרועה. הפחות טובות נמצאות בערך באמצע.

התוצאות בקרנות המעורבות טובות אפילו יותר מהקרנות המנייתיות, במיוחד בשנה האחרונה, בה מור נמצאת בין המובילות ברוב הקרנות. שוב, אין ממש קרן שניתן להגדיר כגרועה. הפחות טובות נמצאות בערך באמצע.

שלוש קרנות בולטות לטובה - "מור תיק השקעות 50%" בקטגוריית חשיפה מרבית למניות והקרן של עד 25% מניות - שתיהן המובילות בשנה האחרונה והשניות בשלוש ובחמש השנים האחרונות. גם מור 85\15 בולטת לטובה בכל טווחי הזמן.

"מור אג"ח פלוס" יקרה באופן חריג, ללא הצדקה בתשואות. מור 85\15 עם דמי ניהול נמוכים יחסית למרות התוצאות הטובות.

קרנות אג"ח

פה ניתן לראות דוגמה למה שכתבנו קודם לכן, שגם כשלמור ישנן כמה קרנות באותה קטגוריה, זה נעשה באופן שמצדיק את עצמו. למור 3 קרנות בקטגורית אג"ח חברות והמרה שעמדו בקריטריונים, אך הן די שונות זו מזו. אחת עם סיכון גבוה (סימן קריאה בשם), השניה אמנם עם סימן קריאה אבל עם "רכיב בטוחה" מה שמוריד מעט את הסיכון, והשניה היא קרן אג"ח ללא סימן קריאה עם מח"מ בינוני - נישה יותר ספציפית. כך שיש אמנם כפילויות אך הן לא נראות כמבלבלות או מיותרות כמו במקרים אחרים.נראה שבתחום האג"ח הביצועים פחות טובים. בשניים מהמקרים הקרנות של מור הן בין ה-20% הגרועות, ורק פעם אחת בין ה-20% המובילות. בולטת לרעה הקרן הכשרה של אג"ח מדינה שנמצאת בין האחרונות בכל טווחי הזמן. אג"ח מדינה הניב באופן כללי תשואה גרועה בשנים האחרונות, אבל גם בין התוצאות החלשות מור בולטת לרעה.

גפ מור סולידית עם ביצועים פחות טובים ונמצאת בין האחרונות בכל טווחי הזמן. הקרן בסיכון גבוה יחסית "מור (!) תיק אג"ח קונצרני" מצדיקה את הסיכון עם תוצאות טובות יחסית.

- 7.קרנות הנאמנות של בתי ההשקעות הקטנים מביסים בתשואות 18/06/2024 19:59הגב לתגובה זוקרנות הנאמנות של בתי ההשקעות הקטנים מביסים בתשואות את בתי ההשקעות הגדולים דוגמת מור,ילין,אלטשולר וכדומה. הן בתחום המניות. הן באגח והן בקרנות 30/70 או 80/20 וכדומה

- 6.אופיר מורן 18/06/2024 15:00הגב לתגובה זוחברה חדשה וקטנה נותנת תשואות עדיפות על הגדולות והמגושמות. אחרי ההצלחה והגידול, בד"כ מתהפכת המגמה

- 5.המסקנות נכונות. 17/06/2024 10:38הגב לתגובה זורוב הקרנות שלי מבוסס על קרנות החברה הזאת, ואני די מרוצה. בדרך כלל ב-TOP 10 ומעלה. רואים שעובדים כמו שצריך. לדעתי בגדול, היא טובה יותר מילין לפידות, מיטב ואלטשולר. דמי ניהול סבירים מאד. צחוק הגורל הוא, שאלטשולר רצה לקנות אותם בתחילת דרכם, אבל יוסי לוי סירב, והוא ידע גם למה. עכשיו הצבר ההון בקרנות המסורתיות במור , גבוה משמעותית מזה של אלטשולר. התהפכו היוצרות.

- 4.חיים 17/06/2024 09:29הגב לתגובה זוב2008 במפולת אנליסט צללה וילין שמרה על יציבות, מאז למדתי דבר או שניים על השוק על אופנה על היפוך מגמה ועל מקצועיות ויציבות גם בימים קשים .מעדיף תשואה טובה ויציבה על פיקים וטרנדים.

- ב-2008 מור רק התחילה 17/06/2024 10:44הגב לתגובה זוולדעתי, עם כל הכבוד לילין לפידות (יש קופות גמל שלה), מור טובה ממנה. לא בהרבה, אבל חד משמעית טובה יותר. תבדוק לאורק 5 ו-10 שנים, ותיווכח. ילין טובה, מור-טובה יותר. יציבה יותר.

- 3.מור 17/06/2024 08:43הגב לתגובה זוומשקיעה כספי ציבור בטרנדים במחירים מנופחים ויוצאים בתע כתית של התחתית ראה גרופ סונוביה טרקנט נור אריקה שהם קנו במחירי בועה ויצאו ב95 אחוז הפסד

- לא נכון לחלוטין. 17/06/2024 10:40הגב לתגובה זונא לבדוק תוצאות בכל טווח של זמן, ותראה שאתה טועה. אולי מתחרה של מור.

- 2.קשקש 17/06/2024 08:17הגב לתגובה זוהמדדים הראשיים בארה"ב הם מעבר לבועה לכן הדוגמה לגרף דומה זה של שנת 2000

- 1.בשבילי רק קבין ואקורד (ל"ת)יוסי 17/06/2024 08:05הגב לתגובה זו