קרנות 90\10 סיכום רבעון ומחצית: מיהן הקרנות המובילות?

נמשיך בסיכום הרבעון השני והמחצית השניה של שנת 2024 בשוק קרנות הנאמנות הישראלי. בשבוע שעבר ראינו את הקרנות המנייתיות והשבוע נתחיל לבדוק את הקרנות המעורבות – הקטגוריה הפופולרית ביותר בשוק הקרנות הישראלי, ונתחיל בקרנות ה90\10 – 90% אגרות חוב ו-10% מניות.

תחילה יש לבדוק מה קרה בשוק במהלך התקופה הזו. במהלך מחצית השנה הראשונה נרשמה שונות גבוהה בשוק אגרות החוב, כך שלמנהל אקטיבי שלא נצמד לאפיק מסוים הייתה עבודה חשובה בבחירת האפיק הנכון והמח"מ המתאים. כך סיכמה הבורסה בתל אביב את המחצית הראשונה בשוק אגרות החוב:

"איגרות החוב הקונצרניות עלו במחצית הראשונה של 2024 בשיעור ממוצע של כ-2%. את עליות השערים הובילו איגרות החוב השקליות הכלולות במדד תל בונד-גלובל שעלה ב-6.4% ואיגרות החוב צמודות המדד הכלולות במדדי תל בונד תשואות צמודות ותל בונד-צמודות A שעלו בכ-4%, כל אחד. מדד תל בונד דולר הכולל את איגרות החוב הקונצרניות צמודות המט"ח עלה ב-4.6% במחצית הראשונה של שנת 2024, תוך תנודתיות בהשפעת השינויים בשער הדולר ביחס לשקל, והגיע לשיא כל הזמנים. מנגד, איגרות החוב הממשלתיות ירדו במחצית הראשונה של 2024 בשיעור ממוצע של כ-2.5%. ירידות שערים אפיינו את מרבית איגרות החוב הממשלתיות, בראשן איגרות החוב הכלולות במדדי תל גוב-שקלי 10+ ותל-גוב צמודות 10+ שירדו בכ-8% בממוצע".

הבורסה לא פרסמה את ביצועי אגרות החוב ברבעון השני, אך לפי בדיקה שלנו, בתקופה זו מדדי אגרות החוב צעדו במקום פחות או יותר, עם נטייה לירידות קלות. הנה ביצועי מדדי אג"ח מרכזיים במהלך הרבעון: תל גוב כללי הכולל את כל אגרות החוב הממשלתיות ירד בכחצי אחוז. תל בונד מאגר הכולל את כל אגרות החוב הקונצרניות הנסחרות בתל אביב נסחר ללא שינוי משמעותי. ו-All Bond כללי הכולל את כלל אגרות החוב הנסחרות בתל אביב מכל הסוגים ירד בכאחוז.

- הבורסה במו"מ למכירת פעילות המדדים לגוף בינלאומי - המניה קופצת

- מניית הבורסה בשיא - היא מרוויחה מכל קליק בשוק

- המלצת המערכת: כל הכותרות 24/7

בקרנות ה-90-10 החלק המנייתי אמור לסייע לשפר מעט את התשואות, מבלי לקחת סיכון גבוה מדי. אך הדבר תלוי כמובן בביצועי שוק המניות. הנה מה שכתבנו בשבוע שעבר על שוק המניות:

"בסיכום חצי שנתי מדד ת"א 125 עלה ב-3.4% ומדד ת"א 35 ב-6.4%. הרבעון השני, לעומת זאת, לא היה טוב בבורסה בתל אביב. מדד ת"א 35 איבד כ-1.35%, מדד ת"א 125 איבד 4.4%".

הרבעון השני, אם כן, הווה אתגר לא פשוט עבור מנהלי הקרנות שהתמודדו עם ירידות בלא מעט אפיקים עם שונות גבוהה למדי. במחצית הראשונה המצב מעט יותר טוב, אבל עדיין מאד מגוון מבחינת ביצועי האפיקים השונים. נותר, אם כן, לבדוק איך התמודדו מנהלי ההשקעות עם המציאות המורכבת הזו. אלו מנהלים הצליחו לנווט היטב, ואילו פחות. נזכיר, עם זאת, שטווח זמן של רבעון או אפילו מחצית שנה, הוא קצר מדי כדי לבחון באמת ביצועים של מנהלי קרנות, ויש לבחון גם, ובעיקר, טווחי זמן ארוכים יותר. הביצועים הרבעוניים יכולים להצביע על תחילת או המשך מגמות, אבל נותנים מידע חלקי בלבד.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

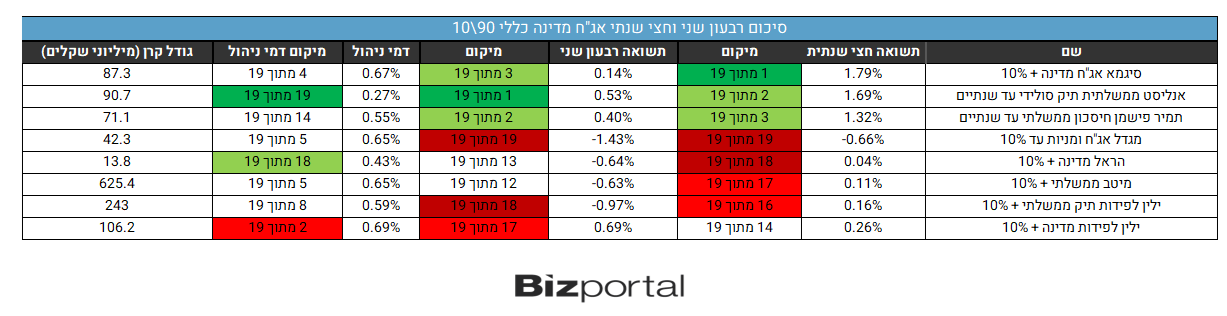

אג"ח מדינה עד 10% מניות

מדובר בקטגוריה לא גדולה במיוחד עם 19 קרנות פעילות. שמנהלות על פי רוב עשרות מיליוני שקלים בודדים. זו קטגוריה שלא מעניינת את בתי ההשקעות הקטנים והפעילים המרכזיים הם בתי ההשקעות הגדולים. בטבלה נציג, כרגיל, את 3 הטובות ו-3 הגרועות בתקופת הזמן מחצית השנה הראשונה של השנה, וכן במהלך הרבעון השני.

הקרן הטובה ביותר בשקלול שתי תקופות הזמן היא הקרן של אנליסט שגם מצטיינת בתחום דמי הניהול הנמוכים במיוחד. גם שתי הקרנות המובילות האחרות עקביות בשני טווחי הזמן - הקרן של תמיר פישמן והקרן של סיגמא. מה שמשותף לקרן של אנליסט ושל תמיר פישמן זה שהן מרוכזות בטווחי המח"מ הקצרים של עד שנתיים - הטווח הטוב יותר השנה שפחות סבל מירידות. נציין לטובה את סיגמא שהציגה ביצועים טובים גם בקרנות המנייתיות, וגם פה מצליחה להתבלט גם ברבעון וגם במחצית הראשונה כולה.

ילין לפידות בולטת לרעה בקטגוריה הזו ששתיים מהקרנות שלה מתברגות בין האחרונות לפחות בחלק מהמקרים שנבדקו, ובשאר המקרים הן בין האחרונות, למרות שמבחינת דמי הניהול הן בחלק העליון של הטבלה - כלומר קרנות יקרות יחסית. על כל פנים הקרן של מגדל היא הגרועה ביותר ללא תחרות.

נציין לטובה שכל הקרנות בקטגוריה למעט אחת (של מגדל) השיאו תשואה חיובית במחצית הראשונה למרות הירידות באגרות החוב הממשלתיות. ייתכן שהמנהלים השכילו לבחור את הטווחים הנכונים, וכן ש-10% המנייתי סייע להתגבר על הירידות. ברבעון השני, לעומת זאת, רק שלוש הקרנות המובילות מציגות תשואה חיובית.

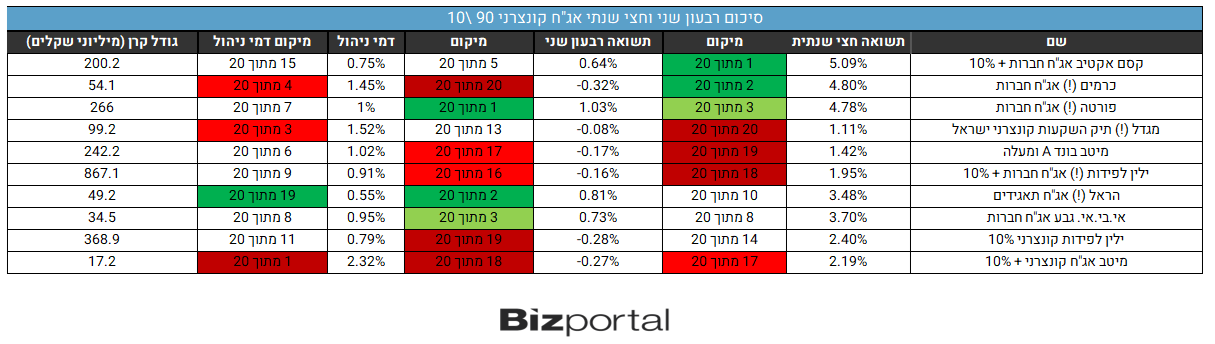

אג"ח קונצרניות עד 10% מניות

אג"ח קונצרני אמור להיות יותר מסוכן ולהציע גם פוטנציאל תשואה גבוה יותר. גם פה על פי רוב בתי ההשקעות הגדולים פעילים יותר מהקטנים שמתקשים להתפזר להרבה קטגוריות.

גם במקרה זה כל הקרנות הציגו מחצית עם תשואה חיובית והצליחו להתגבר על הירידות בחלק מהאפיקים, אם כי במקרה זה מדובר היה במשימה קלה יותר, שכן האג"ח הקונצרני עלה יפה. ברבעון השני, המאתגר יותר, 12 קרנות עם תשואה חיובית ו-8 עם תשואה שלילית.

הקרן הטובה ביותר היא של פורטה שמובילה ברבעון ולא רחוקה מהמובילות גם במחצית הראשונה. הראל מציעה קרן זולה יחסית שגם הצליחה לא רע ברבעון השני, אם כי במחצית השנה היא באמצע.

שלוש קרנות בולטות לרעה, ובראשן הקרן של מיטב. לא ברור למה במיטב חושבים שלגיטימי לגבות 2.32% דמי ניהול בקרן של 90% אג"ח כמו מיטב אג"ח קונצרני + 10%, ולא ברור מיהם הבעלים של 17 מיליון השקל שחושבים שזה המקום הטוב ביותר לנהל את כספם, אבל מדובר בקרן היקרה ביותר בפער שמציגה את הביצועים בין הגרועים ביותר.

מיטב מנהלת עוד קרן אחת עם ביצועים גרועים בטווחי הזמן שנבדקו, מיטב בונד A ומעלה, וגם היא מתברגת די למעלה מבחינת דמי ניהול. אולי כדאי למיטב לבחון מחדש את מדיניות דמי הניהול שלה בקרנות הללו.

מגדל עם קרן חלשה נוספת גם בקטגוריה הזו, שגם היא בין היקרות עם 1.52% דמי ניהול. וכרמים עם קרן שהצליחה היטב במחצית, אבל הרבעון השני היה חלש מאד, ודמי הניהול גם גבוהים מאד - 1.45%.

נראה שהשינויים בדמי הניהול בשנים האחרונות עם חזרה לשפיות ותעריפים הגיוניים יותר קצת פסחו על הקטגוריה הזו. מדובר בקרנות אג"חיות בעיקרן עם מעט מאד מניות, אבל 7 קרנות שונות גובות 1% ומעלה דמי ניהול. מדובר בדמי ניהול מוגזמים, שעל פי הטבלה גם לא ממש מצדיקים את עצמם על פי רוב.

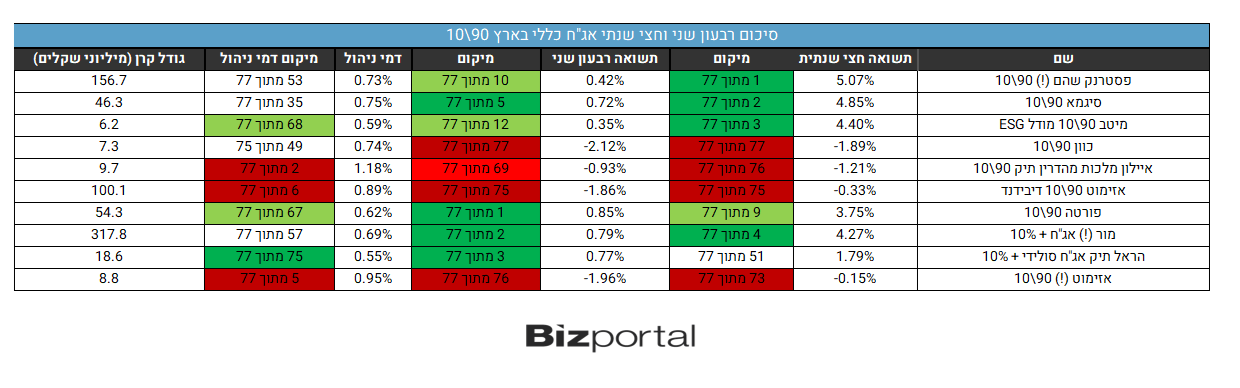

אג"ח כללי עד 10% מניות

הקטגוריה שמעניקה למנהלים את החופש לבחור בין כל אפיקי האג"ח השונים - קונצרני וממשלתי ובכל טווחי הזמן, מושכת את עיקר תשומת הלב בקרנות ה-90\10 עם כמעט 80 קרנות פעילות, וגם בתי ההשקעות הקטנים משתתפים בחגיגה. הקטגוריה מושכת כספים רבים עם 5 קרנות שונות עם מעל מיליארד שקל נכסים מנוהלים, ועוד 6 קרנות נוספות עם מעל חצי מיליארד שקל. על כל פנים, הקרנות הגדולות לא בולטות לא לטובה ולא לרעה, ואף אחת מהן לא נכנסה לטבלה. הקרן הגדולה ביותר בטבלה מנהלת 317 מיליון שקל בלבד. ורובן עם מיליוני שקלים בודדים או לכל היותר כמה עשרות.

רוב מוחלט של הקרנות (72 מתוך 77) עם תשואה חיובית במחצית הראשונה של השנה. ברבעון השני רק 32 עם תשואה חיובית - עדיין מדובר באחוז הצלחה יפה בתנאי שוק לא פשוטים. גם פה נראה ש-10% המנייתי נתן את הערך המוסף.

השמות שחוזרים על עצמם מהקטגוריות הקודמות הם של סיגמא ופורטה (שגם משתמשת בשירותי ההוסטינג של סיגמא), כך שמדובר במחצית שנה מוצלחת לבית ההשקעות הקטן יחסית. בסיכום של שני הרבעונים נראה שהקרן המוצלחת ביותר היא זו של מור שנמצאת ב-10% העליונים בשני טווחי הזמן. עוד בולטות לטובה קרן של מיטב (90\10 מודל ESG) שמוכיחה שגם מיטב יודעת להיות זולה ויעילה כשהיא רוצה. ועוד קרן זולה מאד של הראל (תיק אג"ח סולידי + 10%) עם ביצועים טובים ברבעון השני ובינוניים בסיכום חצי שנתי. הקרן הטובה ביותר במחצית היא של פסטרנק שהם.

- 3.במידה 28/07/2024 11:08הגב לתגובה זובוחרים בסיכון הכללי היותר גבוה של מנהל הקרן הנועז יותר,כי הרי מה שהיה לא יהיה,לכן קחו סולידי מנוהל ע"י דולפין קבין וכד'

- 2.דולפין (ל"ת)איל 22/07/2024 23:04הגב לתגובה זו

- 1.רובן המכריע עשה פחות מקרן כספית או מקמ ודמי הניהול פי 3 (ל"ת)קלבסיאלה 22/07/2024 08:25הגב לתגובה זו