השקעה ב-S&P500: האם הקרנות האקטיביות מצדיקות את דמי הניהול?

הפופולריות של מדד ה-S&P 500 שוברת שיאים בכל העולם. הערכות לגבי היקף ההשקעות במדד עומדות על כ-10 טריליון דולר - המדד הפופולרי ביותר בפער. מדובר גם בהשקעות פאסיביות שמנסות פשוט לעקוב אחר המדד, אך גם לא מעט השקעות אקטיביות של קרנות שמנסות להכות את המדד, ומתייחסות אליו כנקודת הייחוס להשוואה - מדד הבנצ'מארק. הישראלים גילו את המדד בשנתיים האחרונות כשהיקף ההשקעות שלהם במכישירים עוקבים על ה-S&P 500 עולים על ה-150 מיליארד שקל - פי 5 מהמצב לפני כשנתיים.

עלייה מרשימה בשנים האחרונות - S&P 500

הישראלים מאוהבים ב-S&P 500

המכשירים האלו הן בקרנות נאמנות, קופות גמל, קרנות השתלמות, פנסיה, פוליסות חיסכון ואפילו פיקדונות מובנים. מדובר באפיק ההשקעה הצומח ביותר כשהנחת הבסיס של המשקיעים והחוסכים שהתשואה הטובה היסטורית של המדד תימשך גם בעתיד ושלא ניתן "להכות" את המדד מכיוון שמדובר באוסף החברות הכי טוב שנסחר בבורסה האמריקאית. קשה להתווכח עם העבר, אבל צריך להזכיר שי גם סיכונים - המדד כל כך אטרקטיבי שהוא מייצר סביבו נבואה שמגשימה את עצמה - העדר רוכש מכשירים עוקבים וגורם לעלייה ב-S&P 500 שמזינה ציבור חדש שנכנס להשקעה ב-S&P וחוזר חלילה.

מעבר להשקעה פאסיבית - עוקבת אחרי המדד, יש גם השקעות אקטיביות, השקעות מנוהלות שמטרתן לנסות ולהכות את המדד.

איך משקיעים ב-S&P 500?

עם העלייה בפופולריות גם מספר אפשרויות ההשקעה הנפתחות בפני הציבור צומח, בין השאר גם למשקיעים הישראלים. כיום ניתן להשקיע במכשירים שעוקבים אחר המדד גם בקרנות הפנסיה, קרנות השתלמות קופות גמל וכו'.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

הכלי הנזיל והזמין ביותר למשקיע הפשוט הוא עדיין קרנות הנאמנות או הקרנות והתעודות המחקות, וגם פה יש מבחר לא קטן. ראשית יש לא מעט קרנות נאמנות אקטיביות שמדד הייחוס שלהם הוא ה-S&P 500. בנוסף, ישנן גם הרבה קרנות סל וקרנות מחקות שעוקבות אחר המדד. נציג בכתבה הנוכחית את אפשרויות ההשקעה האקטיביות בקרנות הנאמנות בארץ, ובפעם הבאה את הקרנות הפאסיביות. במקרה הראשון השאלה העיקרית היא שאלת הביצועים ביחס לדמי הניהול הגבוהים יותר המאפיינים את הקרנות האקטיביות, בעוד במקרה השני הפוקוס הוא יותר לגבי היכולת לעקוב אחר המדד בצורה אמינה. גם פה אחד הגורמים המרכזיים הוא גובה דמי הניהול.

חשוב לזכור שבנוסף לאפשרויות המקומיות, כיום עומדת בפני המשקיע הישראלי האפשרות להשקיע בקרנות ותעודות סל מחו"ל בקלות רבה. אין בעיה להשקיע דרך הבנק או ברוקר ההשקעות שלך בקרנות בנלאומיות. יש לקחת בחשבון עלויות נוספות של המרה למט"ח ועמלות קניה ומכירה שלעיתים גבוהות יותר בניירות זרים, כמו גם שיקולי מס. בכל זאת מדובר אולי במוצרי ההשקעה המבוקשים בעולם. נציג את תעודת הסל הללו כמדד הייחוס לביצועים.

ישנן הרבה מאד תעודות סל שעוקבות אחר ה-S&P 500, אבל שלוש המפורסמות ביותר הן שלושת תעודות הסל הגדולות בעולם מבחינת היקף נכסים מנוהל.

SPDR S&P 500 ETF Trust (סימול SPY) מנוהלת על ידי חברת הבת של סטנדרד אנד פור. היא גובה 0.09%. היא הפעילה ביותר בתחום הנגזרים, והגדולה ביותר מבחינת היקף נכסים עם 550 מיליארד דולר.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

iShares Core S&P 500 ETF (סימול IVV) של חברת בלקרוק גובה רק 0.03% ומנהלת 500 מיליארד דולר.

Vanguard S&P 500 ETF (סימן VOO) של חברת וונגורד גובה אף היא 0.03% ומנהלת 488 מיליארד דולר.

מה דמי הניהול?

נתחיל, כאמור, עם הקרנות האקטיביות הישראליות המתחרות עם המדד. רק קרן נאמנות אחת מציינת את S&P 500 בשמה (של אלטשולר שחם), אך ישנן לא מעט קרנות שמתייחסות למדד כבנצ'מארק, כלומר כמדד להשוואה, לפחות באופן רשמי (בדפי התשקיף). כמה מהן גובות דמי ניהול הגיוניים, אחרות נראה שמגזימות לא מעט, אבל השאלה החשובה ביותר היא האם הניהול האקטיבי ודמי הניהול הגבוהים יותר מוצדקים על ידי ביצועים? נזכיר שלחשיפה למדד עצמו ישירות באמצעות תעודות הסל הגדולות ישנה עלות אפסית כמעט, האם שווה להוסיף כאחוז בקרן הזולה ביותר, או כמעט שלושה אחוזים בקרן היקרה ביותר בשביל הסיכוי להכות את המדד? לפחות על סמך ביצועי העבר של ארבע השנים האחרונות, התשובה היא חד משמעית, כפי שנראה להלן.

סך הכל 15 קרנות אקטיביות מתמודדות עם המדד, לפחות באופן רשמי, אם כי הן נוקטות באסטרטגיות שונות. שתיים מתוכן מנטרלות את השפעת המט"ח. יש לציין שהשפעת המט"ח בשנים 2023 ו-2022 הייתה לטובת הקרנות הישראליות, בעוד בשנים 2021 ו-2020 ההשפעה הייתה שלילית (ניתן לראות זאת בברור בקרנות הפאסיביות הלא מנוטרלות, כפי שנראה בכתבה הבאה). אין תשובה חד משמעית לשאלה מה עדיף, האם לנטרל או לא, אלא פשוט יש לקחת בחשבון שבהשקעה בקרנות לא מנוטרלות (אקטיביות או פאסיביות), יש לשער החליפין השפעה משמעותית על התוצאות הסופיות.

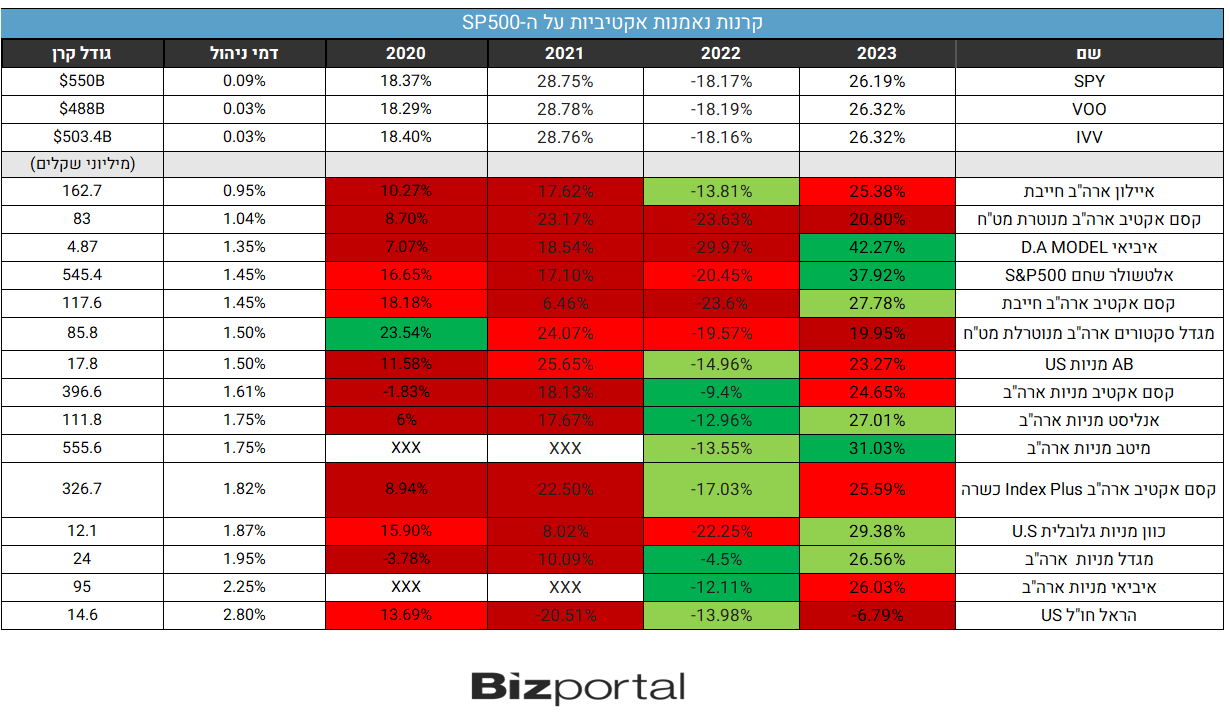

בטבלה הצבנו את שלוש הקרנות הגלובליות בראש הטבלה כמדד להשוואה. הקרנות האקטיביות הישראליות נמצאות מתחת, מסודרות לפי גובה דמי הניהול (ככל שדמי הניהול נמוכים יותר, הקרן נמצאת גבוה יותר בטבלה). ההשוואה נערכה לכל אחת מהשנים 2020 עד 2023. בשנים בהן הקרן עברה את המדד ביותר מ-5% היא נצבעה בירוק כהה, בפחות מ-5% בירוק בהיר. כשהיא הייתה מתחת למדד ביותר מ-5% באדום כהה, בפחות מ-5% באדום בהיר. להלן התוצאות:

רוב הקרנות הפסידו למדד ברוב השנים. ישנה יוצאת דופן אחת, מיטב מניות ארצות הברית, שפעילה רק שנתיים (הייתה קיימת קודם לכן, אך שינתה מדיניות) ובשנתיים האלו הציגה ביצועים טובים מהמדד, אך מדובר בטווח קצר מדי (וכן בשנים בהן המט"ח השפיע לטובה). כמו כן, חשוב לזכור ששינוי מדיניות בקרן וותיקה נועד לעיתים קרובות ל"אפס" תוצאות ולמחוק ביצועים קודמים פחות טובים.

הקרן של אנליסט הצליחה אף היא לנצח את המדד בשנתיים האחרונות, הקלות יותר אך היא הרבה מאחוריו בשנתיים שלפני כן הקשות יותר מבחינת השפעת המט"ח.

הקרן הגרועה ביותר היא של קסם אקטיב מנוטרלת המט"ח (לה 4 קרנות שונות בקטגוריה) שמפגרת אחרי המדד ביותר מ-5% בכל 4 השנים האחרונות. גם הקרן השנייה מנוטרלת המט"ח עם ביצועים גרועים למדי (חוץ מבשנה אחת).

גם הקרן היקרה ביותר, זו של הראל, עם ביצועים גרועים במיוחד, אפילו בשנים שבהן המדד טיפס בעשרות אחוזים, היא הצליחה להפסיד כסף. השנה היחידה הפחות גרועה שלה היא שנת 2022 בה אמנם הפסידה כסף, אך המדד הפסיד יותר. מדובר בקרן יקרה מאד (כמעט 3%) עם ביצועים גרועים מאד, כלומר לא נראה שיש סיבה טובה להשקיע דרכה.

באופן כללי, נראה על פניו במבט כללי שאין טעם להשקיע בקרנות נאמנות אקטיביות על מדד SP500, לפחות לא בישראליות. אם רוצים בכל זאת נקודת מבט אופטימית יותר, נציין שבשנתיים האחרונות נראה שהביצועים טובים יותר. בעוד בשנים 2020 ו-2021 כל הקרנות הפסידו למדד בכל אחת מהשנים (חוץ ממקרה אחד), בשנים 2022 ו-2023 המצב טוב בהרבה. במיוחד בשנת 2022 שהייתה שנה הפסדית מאד, רוב הקרנות הצליחו להפסיד פחות מהמדד, חלקן באופן משמעותי. נזכיר שוב, שאחד הגורמים לכך הוא השפעה חיובית של שינוי שערי המט"ח ולאו דווקא ביצועי המנהלים.

על כל פנים לפחות בטווח הזמן שנבדק נראה שההימור הבטוח ביותר הוא ללכת על קרנות שמחקות את המדד, גובות הרבה פחות דמי ניהול, ומניבות את ביצועי המדד, שאינם רעים כלל בפני עצמם. המדד הניב ב-10 השנים האחרונות 12.7% בממוצע. זה הרבה יותר ממה שהניבו הקרנות. האם כדאי לעקוב אחר המדד באמצעות הקרנות והתעודות המחקות בארץ או בחו"ל? את זה נבדוק בפעם הבאה.

- 11.משקיע7 19/08/2024 13:06הגב לתגובה זועדיף לקנות מדדים ללא דמי ניהול.

- 10.משקיע חכם 19/08/2024 11:25הגב לתגובה זולא איכפת לי לשלם גם 2 %

- עברי 21/08/2024 20:31הגב לתגובה זוהמציאות היא שגם ה"תותחים" מפסידים לתשואת השוק אבל לא יוותרו לך על 2% דמי הניהול.

- 9.דני 19/08/2024 11:23הגב לתגובה זויכולים לקנות מניות והנפקות איזוטריות שיש להם עניין אישי בהם ולהעמיס את ההפסד בקרן כי לא צריך לעמוד במדד השנתי.

- 8.שוני 19/08/2024 10:43הגב לתגובה זוכשהשוק עולה, הדולר צולל בחדות. כשהשוק יורד, הדולר בקושי עולה. זה אחד הסימנים לאנומליה שיש בשוק בת"א

- 7.מתן 19/08/2024 10:31הגב לתגובה זוכל המוסדיים בארץ הם הונאה.

- 6.א. מרק 19/08/2024 09:59הגב לתגובה זוזה לא תמיד ברור ולא תמיד מבטיח רווח אבל התוצאות מרשימות. בגל הטרנדי של ה-AI שהחל בתחילת 2013 היו לא מעט קרנות מנוהלות עם ביצועים מרשימים ומי שעוקב ופעיל בשוק ההון ניצל את הרגע.

- 5.מ ומ ו 19/08/2024 09:47הגב לתגובה זוהציבור מודע ולא קונה באופן ישיר את הקרנות היקרות.חברות ניהול התיקים של החברות הגדולות רוכשות עבור לקוחותיהם את הקרנות היקרות ובכך מעלים את גביית דמי הניהול וזאת באישור הרשות לני"ע שמשתפת פעולה עם החזירים.ולכן הקרנות היקרות ימשיכו להתקיים כדי לשרת את רווחי הגופים הגדולים

- 4.לרון 19/08/2024 08:33הגב לתגובה זוהיכנסו לאתר KIPLINGERבפרוש המלצה

- 3.לרון 19/08/2024 08:32הגב לתגובה זוהעדר ת מ י ד רץ להיכנס ונדרס כשכולם מנסים לצאת,כך יקרה גם בסנופי,רק שאלה של זמן,לא מודעים שכשכולם נכנסים הסיכון עולה

- 2.מה עם עלויות בקניית מדדים , המרה לדולר (ל"ת)אני 19/08/2024 08:23הגב לתגובה זו

- 1.מנחם 19/08/2024 08:22הגב לתגובה זוקוף מסתפק באשכול בננות ולא 3% מההון שלכם.