לאן זורם הכסף של הציבור ומה דמי הניהול שאתם משלמים בקרנות נאמנות?

תעשיית הקרנות גייסה באוגוסט 4 מיליארד שקל, ומאז תחילת השנה כ-50 מיליארד שקל. רוב הכסף זרם לקרנות הכספיות, כשהמשקיעים-חוסכים גם מעבירים כספים מקרנות בקטגוריות שונות לקרנות כספיות.

הקרנות הכספיות מגייסות בקצב של 50 מיליארד שקל בשנה

בזכות היתרון על פקדונות בבנקים, תעשיית הקרנות הכספיות גדלה בקצב של 50-40 מיליארד שקל בשנה - והיא כבר מנהלת כ-140 מיליארד שקל.

מניתוח של מיטב עולה כי התעשייה האקטיבית המסורתית מסיימת את אוגוסט עם פדיון של כ-0.3 מיליארד שקל, בעיקר בשל החמרת המצב הביטחוני בישראל. התעשייה הפסיבית מסיימת את אוגוסט עם מגמה מעורבת וגיוס אפסי בנטו, כשקרנות הסל פדו כ-350 מיליון שקל, ומנגד הקרנות המחקות גייסו כ-390 מיליון שקל.

540 מיליארד מנוהלים בקרנות נאמנות - הכנסות של 3 מיליארד שקל לגופים המנהלים

נכון לסוף אוגוסט, היקף נכסי תעשיית הקרנות הוא כ-539.5 מיליארד שקל. נתון זה מתפלג באופן הבא: תעשייה אקטיבית: כ-301.7 מיליארד שקל, מהם כ-162.2 מיליארד שקל בקרנות מסורתיות, וכ-139.5 מיליארד שקל בקרנות כספיות.

בתעשייה הפסיבית: כ-237.8 מיליארד שקל, מהם כ-147 מיליארד שקל בקרנות סל, וכ-90.8 מיליארד שקל בקרנות מחקות.

דמי הניהול בקרנות - בקרנות האקטיביות כ-1%; בפסיביות 0.4%

דמי הניהול בקרנות נאמנות לא יורדים בשנים האחרונות. למרות התחרות, אף שדמי הניהול בקרנות נאמנות חזקה, הם התקבעו על 1% בקרנות האקטיביות וכ-0.4% בקרנות הפסיביות. זאת בשעה שקרנות השתלמות וקופות גמל מנהלות כספים גם בדמי ניהול של 0.5% עד 0.7%. בפוליסות חיסכון דמי הניהול הם לרוב 1%, אבל זה עניין של מו"מ וניתן להוריד את דמי הניהול.- מה הריבית על פיקדונות בבנקים? בדיקה

- דירוג קרנות כספיות - איפה להשקיע וממה להיזהר?

- המלצת המערכת: כל הכותרות 24/7

דמי הניהול האלה מבטאים הכנסות של יותר מ-3 מיליארד שקל לגופים המנהלים. חלק גדול מדמי הניהול האלה עוברים לבנקים כדמי הפצה. אין סיבה לשלם דמי הפצה, אבל מדובר ביישום של ועדת בכר שהשתרש והתקבע. דמי ההפצה היו פיצוי לבנקים על כך שבוועדת בכר הם "ויתרו" על חברות הקרנות שלהן. בפועל, הם מכרו אותן במחירים גבוהים מאוד, ועד היום נהנים מדמי הפצה של מאות רבות של מיליונים מדי שנה.

זה הופך את המוצרים האחרים לאטרקטיבים יותר, אם כי המוצרים הפסיביים (קרנות סל וקרנות מחקות) הם מוצרים שבהגדרה נותנים את המדד (וזה מספיק לרוב הציבור, במיוחד כשלאורך זמן לא ניתן להכות את המדד) בדמי ניהול נמוכים.

כך או אחרת, קופות הגמל להשקעה הן אפיק עם יתרון גדול מול קרנות הנאמנות - ניתן לשנות מסלולים בלי אירוע מס. בקרנות נאמנות מכירה וקנייה של קרן במסלול אחר (השקולה למעבר קטגוריה) מחייבת במס על רווחי הון. זו אחת הסיבות לכך שתעשיית קופות הגמל להשקעה גדלה, ועדיין - היה אפשר לצפות לירידה בדמי הניהול של הקרנות - בעיקר האקטיביות - ומעבר מהיר יותר של הציבור לקרנות פסיביות.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

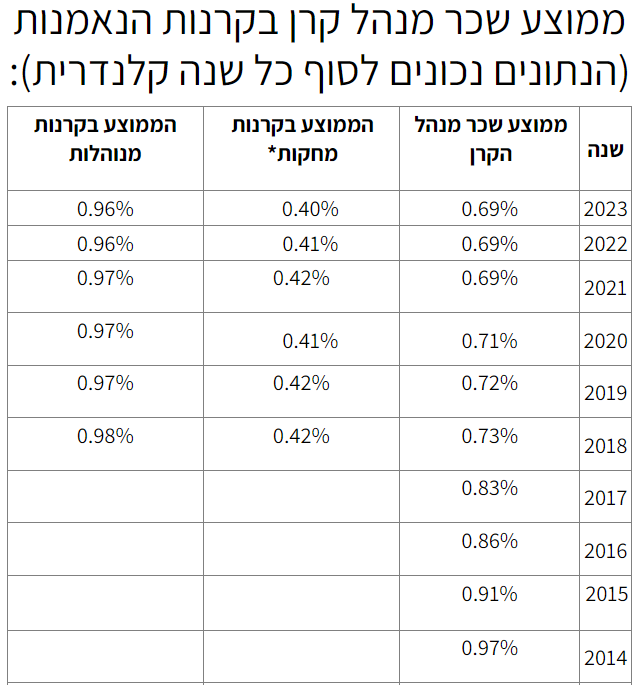

רשות ני"ע מדווחת על דמי הניהול באופן שוטף. הנה דמי הניהול בשנים האחרונות ודמי הניהול המעודכנים בכל קטגוריה:

דמי הניהול בשנים האחרונות - ירידה, אבל האם זה מספיק?

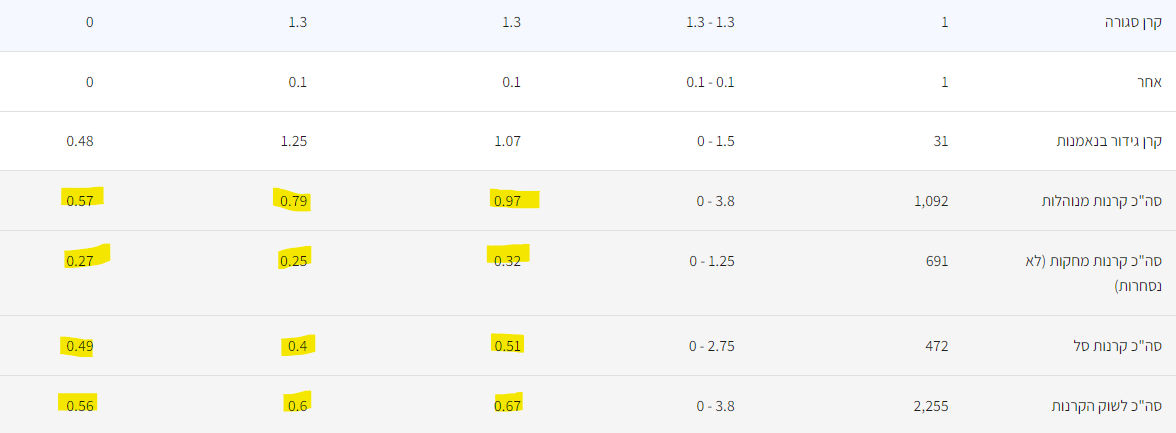

דמי הניהול בכל הקטגוריות:

- 1.ג'וני 02/09/2024 13:47הגב לתגובה זואם בממוצע קרן נאמנות גובה 0.7% אז חצי הולך לרשות לני"ע בצורת דמי הפצה אחידים של 0.35%. תוסיפו לזה דמי יצירה שהרשות לוקחת והנה המנהל מרוויח פחות מהשותפים שלו תורידו את דמי ההפצה וירדו דמי הניהול כי הבנקים אמנם מגיע להם נתח אבל לא 50%