ת"א 125: כל הקרנות מכות את המדד בעקביות ולאורך זמן, אחת בולטת לטובה

המטרה האולטימטיבית של מנהלי הקרנות האקטיביות היא "לנצח" את מדד הייחוס. מחקרים מראים פעם אחר פעם כי מדובר במשימה מאד קשה, אבל בכל זאת ישנם מספר מועט של מנהלי קרנות שעומדים בה. לא מדובר על לנצח את המדד בשנה כזו או אחרת, זה קורה כל הזמן, אלא באופן עקבי שנה אחר שנה, ובמצטבר לאורך תקופת זמן ארוכה.

בתל אביב, מספר הקרנות המנייתיות האקטיביות הרב ביותר שמתרכזות סביב מדד מסויים הן סביב ת"א 125. השבוע נבדוק את ביצועים של הקרנות הללו ביחס למדד הייחוס בטווח הבינוני-ארוך, ונגלה תוצאות מפתיעות - בתל אביב מנהלי הקרנות מכים את המדד, לפחות במקרה הזה, פעם אחר פעם, ובעקביות לאורך תקופה ארוכה, כפי שנראה בהמשך.

כעת נסחרות 21 קרנות נאמנות שמדד הייחוס שלהם הוא ת"א 125. הן מוגדרות כקרנות נאמנות המשקיעות במניות גדולות ובינוניות (Large & Mid Cap) בבורסת תל אביב. בדרך כלל "גדולות" מתייחס לחברות במדד הדגל של ת"א, ת"א 35, וה"בינוניות" למדד המוצלח יותר של ת"א, ת"א 90 (הגדולות ביותר שלא נכללות בת"א 35).

מתוך אותן 21 קרנות, 19 פעילות כבר חמש שנים רצוף, כך שניתן לבחון עקביות לאורך מספר מספיק גבוה של שנים. בנוסף, קבענו את קו הגבול מבחינת גודל הקרנות ל-50 מיליון שקל, וכך נותרנו עם 10 קרנות להשוואה.

- הקרנות החדשות של 2025 - האם הן הציעו ערך מוסף?

- קרנות נאמנות בנדל"ן: האם כדאי להשקיע בקרנות אקטיביות, ואילו קרנות הן הטובות ביותר?

- המלצת המערכת: כל הכותרות 24/7

כל הקרנות מכות את המדד!

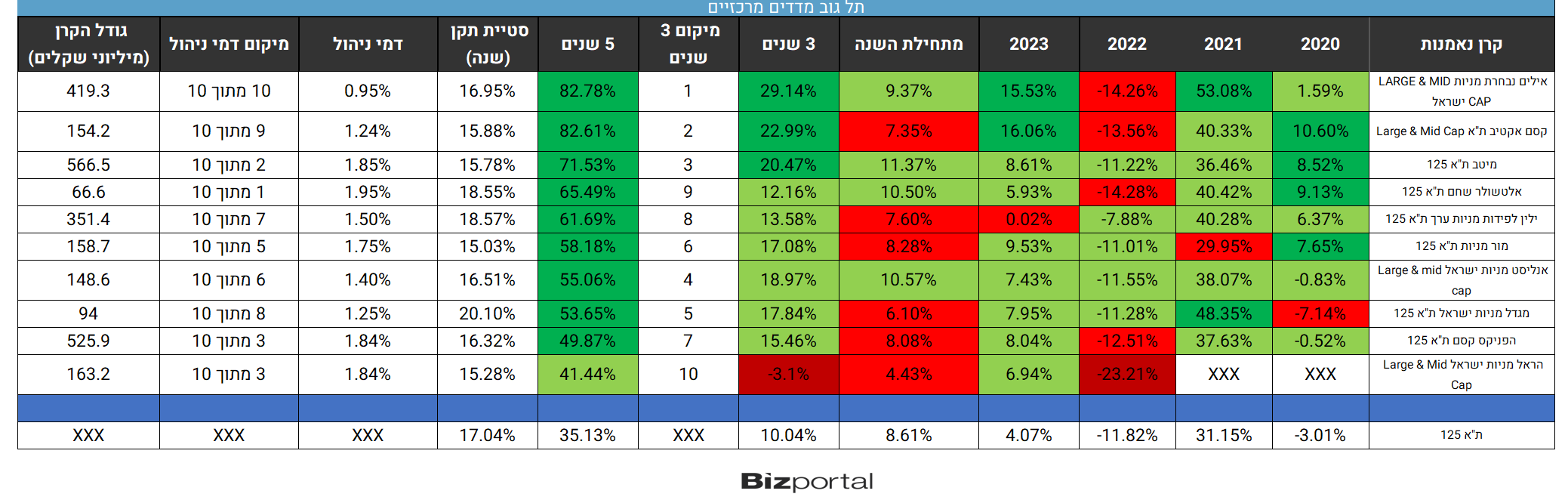

בטבלה שבה ערכנו את ההשוואה נציג את כל עשר הקרנות עם ביצועיהם בכל אחת מחמש השנים האחרונות (כולל השנה הנוכחית), בשלוש השנים ובחמש השנים. בשנים בהן הקרן הציגה ביצועים טובים מהמדד היא תיצבע בירוק, וההיפך באדום. במקרה שבו הפער גדול מ-10% הצבעים יהיו כהים יותר.

להלן ההשוואה:

נתחיל דווקא מהטור האחרון והמדהים - כל הקרנות הביסו את המדד בחמש השנים האחרונות, וכולן למעט אחת עשו זאת בפער של יותר מ-10%. גם כשעוברים טור אחד ימינה, בהשוואה לשלוש שנים, נראה שכל הקרנות למעט אחת הביסו את המדד בטווח הזמן הזה, ושלוש מתוכן ביותר מ-10%.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

כל הכבוד למנהלי הקרנות שהוכיחו את יעילותם והחזירו את ההשקעה בדמי הניהול. נציין עם זאת שתי הסתייגויות. מדובר רק בקרנות שענו על הקריטריונים לעיל (פעילות 5 שנים, ומעל 50 מיליון שקל), בנוסף, ייתכן שקרנות גרועות יותר שפעלו במשך השנים נסגרו או שינו מדיניות השקעה ולכן לא מופיעות בטבלה. בכל זאת, מדובר בהישג מרשים של מנהלי הקרנות הישראליים.

כשעוברים על הביצועים לפי שנים רואים שתי קרנות שניצחו את המדד בכל אחת מחמש השנים האחרונות. הראשונה מיטב ת"א 125 והשניה אנליסט מניות ישראל Large & mid cap. לא מדובר בקרנות הטובות ביותר במצטבר, אך הן כן מראות עקביות יפה ביחס למדד בהיבט השנתי.

השנים בהן מנהלי הקרנות התקשו יותר לנצח את המדד היו שנת ההפסדים (2022) בה 5 מתוך העשר היו מאחורי המדד, והשנה הנוכחית, מתחילת השנה ועד העדכון האחרון, 6 קרנות עדיין מאחורי המדד.

הראשונה והאחרונההקרן שבולטת מעל כולם היא זו של אילים - אילים נבחרת מניות LARGE & MID CAP ישראל. באילים באמת הצליחו לבנות נבחרת שמנצחת את מדד פעם אחר פעם, ובסיכום של חמש שנים התשואה היא הרבה יותר מפי 2 מתשואת המדד ומעל כל הקרנות האחרות. אמנם בחמש שנים קסם אקטיב רק מעט מתחתיה, אבל בשלוש השנים האחרונות, גם הפער מהשניה משמעותי - יותר מ-6%. מה שבולט לחיוב במקרה הזה היא שהיא עושה זאת תמורת דמי הניהול הזולים בקטגוריה, בפער. היא הקרן היחידה עם פחות מ-1% דמי ניהול, כשהבאה אחריה עם 1.24% (אותה קרן של קסם, שגם עושה עבודה טובה, והיא השניה מבחינת התשואות).

מהצד השני של הטבלה נמצאת הראל מניות ישראל Large & Mid Cap. למרות שהקרן פעילה כבר משנת 2013 אין נתונים מלפני 2022 כיון שהיא שינתה את מדיניותה (לעיתים קרובות סימן לחוסר הצלחה של המדיניות הקודמת). מכל מקום משנת 2022 היא עם ביצועים גרועים יחסית. היא היחידה שמפסידה למדד בשלוש שנים, ובפער משמעותי, בעיקר ב"אשמת" שנת 2022. היא גם אחת מ-4 הקרנות היקרות בקטגוריה.

- 10.דמי ניהול 15/10/2024 08:25הגב לתגובה זואני מעריך שכל מי שכותב פה על דמי הניהול לא מודע כנראה לאיך בדיוק דמי ניהול עובדים, כל עוד התשואה שמוצגת שהיא תמיד *נטו* אחריי דמי ניהול גבוהה מתשואת המדדים, זה אומר שמנהלי הקרנות עשו עבודה טובה. דמי הניהול מנוכים באופן יום יומי מהקרן והתשואה שמתקבלת בסוף כל יום מסחר היא תשואה נקייה לאחר ניכוי דמי הניהול. לכן כל מי שכותב שישראלים זה עם ״פרייאר״ בזמן שהקרנות ניצחו לאורך תקופה ארוכה את המדדים שמיוחסים להן, שילך לעשות שיעורי בית בתחום של קרנות נאמנות. לגבי הs&p500 - אחלה מדד, אבל צריך לקחת בחשבון שתמיד כדאי שיהיה פיזור גיאוגרפי טוב בתיק ולא לשים את כל הכסף במדד שעיקרו בארה״ב, היו תקופות ארוכות שדשדש ושהשוק בארץ עלה יפה ולהפך, לכן אני לא רואה שום בעיה לשים שם כסף פשוט לא הכל.

- 9.ארי 16/09/2024 15:02הגב לתגובה זוישראלים הם העם הכי פראייר בעולם מסתבר

- שרון 16/09/2024 23:13הגב לתגובה זוהאם יש פתרון אחר

- גיא טל 16/09/2024 19:16הגב לתגובה זודמי ניהול של אחוז, אחוז וחצי לקרן נאמנות מנייתית זה לא יוצא דופן, גם לא בהשוואה לעולם.

- 8.כפתלו 16/09/2024 13:52הגב לתגובה זומקום ראשון הוא עם דנ הכי נמוכים ולא במקום האחרון כמו שכתוב

- הדירוג הוא מהכי גבוה להכי נמוך. לא מסובך. (ל"ת)גיא טל 16/09/2024 19:16הגב לתגובה זו

- 7.האם התשואות הן לפני דמי הניהול? (ל"ת)דוד 16/09/2024 13:04הגב לתגובה זו

- אחרי (ל"ת)גיא טל 16/09/2024 19:15הגב לתגובה זו

- 6.אלי 16/09/2024 11:18הגב לתגובה זוהטענה ש"כל" הקרנות היכו את המדד צריכה להיות מלווה במידע לגבי כמה קרנות כאלה נסגרו (או עברו הסבה) ב-5 השנים האחרונות. בהגזמה, תשים מיליון קופים שיבחרו באקראי מניות וכל שנה תסגור את כל התיקים של הקופים שלא היכו את המדד אז ברור שאחרי 5 שנים יהיו לך קרנות מנוהלות ע"י קופים שהיכו את המדד.

- זה מצויין בכתבה. (ל"ת)גיא טל 16/09/2024 19:15הגב לתגובה זו

- 5.אל 16/09/2024 11:13הגב לתגובה זוחבל שאתם לא מציינים את עמלת ההפצה הגבוהה מאוד שהקרנות האלה גובות מהלקוחות.

- 4.חושד שיש טעות 16/09/2024 11:06הגב לתגובה זוהאם הניתוח מתחשב בדיבידנדים או שיש סיכוי שהוא מפספס בהשוואה?

- המדד הוא מדד "תשואה כוללת ברוטו" (GTR) (ל"ת)גיא טל 16/09/2024 19:18הגב לתגובה זו

- rubi 16/09/2024 16:06הגב לתגובה זוהדיב׳ או הריבית מאג״חים, מן הסתם נכנסת לקופת הקרן ומשתמשת שוב בכסף לקניית ניירות נוספים, מין הסתם ערך הקרן זה שווי הנכסים שללה, אז הכל בסדר

- 3.אנונימי 16/09/2024 08:43הגב לתגובה זומה ההישג הגדול כאשר מדד S&P עלה בחמש השנים ב 88%? מספרים סיפורים למה מסוכן להשקיע בו וכל המומחים לא מצליחים להשיא תשואה גבוהה ממנו

- מדובר בקרנות המשקיעות בת"א 125 (ל"ת)כלכלן 16/09/2024 11:36הגב לתגובה זו

- לרון 16/09/2024 11:08הגב לתגובה זוההישג מסתמך כולו על ארה"ב,חכו שתגיע לשם מפולת כלשהי כשהשוק כ'כ גבוה ואז נראה מי שחה ללא בגד ים!

- 2.עציוני הכי חזק בקטגוריה הזו (ל"ת)קולגה 16/09/2024 07:56הגב לתגובה זו

- 1.לרון 16/09/2024 07:35הגב לתגובה זואינם מבינים דבר וחצי דבר בנושא שהידגשת,הם רוצים "כספיות" "מדדיות" שיקליות" והשאר מפחיד אותם,לכן חשוב פי כמה לא "הכאת" המדד היחוסי אלא "הכאת" האינפלציה ושמירת ערך הכסף

- לרון 16/09/2024 10:29הגב לתגובה זומדד "משתנים"=25 דאז ומדד 100שלו לקח משנת 2000 15שנה להגיע לשער טרום שנת 2000 ,מה ברצוני לאמר שהכל תקופות והתקופות ה"טובות" קצרות,לכן צריך להיות בשוק כל הזמן ולא לתזמן

- נכון וגם ללא כל סיכון (ל"ת)צור 16/09/2024 09:23הגב לתגובה זו