המדריך למשכנתא: כל מה שצריך לדעת, וכל השינויים החדשים

ההתחייבות הפיננסית הכבדה והגדולה ביותר של רוב הציבור היא משכנתא - שאותה אנשים לוקחים מהבנק כאשר הם רוצים לרכוש דירה ואין להם מספיק כסף פנוי כדי לשלם על הדירה. בדרך כלל מדובר על צעירים, אבל לא רק. המשכנתא מאפשרת מינוף של הכסף (שימוש בכסף של אחרים כדי לטובת הצרכים של האדם, תוך תשלום ריבית לבנק) גובה המשכנתא הממוצעת בישראל חצה בחודש שעבר את 1 מיליון שקל ומדובר בנטל כבד. ההחזרים עולים (בגלל הריביות), והמשמעות היא שהציבור משלם יותר. כדאי לזכור: לאורך השנים, כלל האצבע אומר שמחזירים 1.96 שקלים על כל 1 שקל שלוקחים במשכנתא. כלומר - מחזירים כמעט פי 2 מסכום המשכנתא המקורית שנלקחה.

אבל איך בכלל מתנהל כל ההליך הזה של משכנתא? על רקע תוכנית השקיפות במשכנתאות של בנק ישראל שנכנסת היום לתוקף - ביזפורטל עושה סדר. בנק ישראל גם מלווה את הרפורמה בצעדי הסברה במטרה לסייע לציבור להבין אותה טוב יותר ואולי גם להצליח להוזיל לעצמו עלויות במשכנתא. רק נקדים ונאמר - התוכנית של בנק ישראל טובה. אם הכל יעבוד כמו שצרך היא עשויה באמת לסייע לאנשים להשוות בקלות ולקבל החלטות טובות יותר. אנחנו רק מקווים שהבנקים לא ינסו להתחכם, לסבך את העניינים, לסרס ולעקר מתוכן את הרפורמה של בנק ישראל. רק שמניסיון העבר - האמת שזה מתאים לבנקים והם די טובים בזה (כלומר - זה רע לכם).

אז קודם כל, משכנתא היא הלוואה שאותה לוקחים מהבנק, לתקופה של 20-30 שנה. התקופה נקבעת בהתאם לגובה המשכנתא, גובה הריבית שצריך לשלם על הכסף לאורך השנים, ובעיקר - יכולת ההחזר, כלומר כמה כסף המשפחה מסוגלת להחזיר בכל חודש. ככל שמחזירים יותר בכל חודש מטבע הדברים ניתן לקצר את שנות המשכנתא ולכן גם את התשלומים. אבל רוב נוטלי המשכנתאות לא יכולים להחזיר יותר מ-4000-6000 שקל בחודש וממילא יוצא שהחזר הכסף על המשכנתא ייפרס על פני יותר שנים, כ-22-25 שנה בממוצע.

נדגיש עוד נקודה חשובה: הבנק הוא לא חבר שלכם. הוא משווק, ממש כמו כל משווק אחר. המטרה שלו היא 'למכור לכם' את המשכנתא הכי טובה בשבילו, כלומר כזו שהוא יצליח לקבל מכם הכי הרבה כסף. ואם זו המטרה של הבנק - אז ברור שזו לא המטרה שלכם. המטרה שלכם צריכה להיות הפוכה: לשלם הכי פחות. כלומר, להוזיל את הריביות שאתם משלמים. ומה הדרך הטובה ביותר להוזיל עלויות? תחרות כמובן. תחרות עלינו, הציבור הישראלי, הלקוחות, נוטלי המשכנתאות.

- מאופציות אמריקאיות ואירופאיות עד מרווחי סטרייק - הידע שלא תוכלו לסחור בלעדיו

- עולם האופציות: מ-Call ו-Put ועד סטרייק ופרמיה

- המלצת המערכת: כל הכותרות 24/7

מה השינוי המשמעותי במסגרת התוכנית החדשה?

המציאות עד היום הייתה נוחה מאוד לבנקים. כדי לקחת משכנתא צריך לכתת רגליים בין הבנקים השונים, להתמקח, לבקש הצעות מחיר, לבדוק, לקבל הצעות שונות ולהשוות ביניהן. בקיצור: הרבה בלאגן.

השינוי המרכזי הוא שהחל מהיום הבנקים חייבים להציג ללקוח הצעת משכנתא (נקראת גם "אישור עקרוני") בצורה הבאה: הלקוח יקבל שלוש אפשרויות 'ברירת מחדל' להשוואה, שאותן הגדיר בנק ישראל, וכן הצעה רביעית בהתאם למאפיינים של נוטל המשכנתא ובקשותיו.

בנוסף, כדי לבקש אישור עקרוני למשכנתא כבר לא צריך ללכת יותר לבנק פיזית. מהיום אפשר להגיד את הבקשה באתר של הבנק. נכון, הבנקים יערימו קשיים. נכון, הם יבקשו מסמכים, אבל כבר לא צריך ללכת בין כל הבנקים (בשעות הפתיחה המעטות שיש להם)

- פסק דין היסטורי: חברות נדל"ן שזכו ב"מחיר למשתכן" זכאיות להחזר מיליוני שקלים במס רכישה

- זיהום בשליש משדה דב: בדיקות חושפות חומרי PFAS במתחם הענק

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- משכירי דירות שמעלימים מס - רשות המסים בדרך אליכם

מדריכים קשורים מאתר הון:

>>> מה ההון שלנו וכמה משכנתא צריך?

מדוע בנק ישראל עושה זאת? מאחר שמדובר בהתחייבות הכבדה ביותר, שנמשכת לאורך שנים רבות, "לכל הוזלה בעלויות המשכנתה יש משמעות כלכלית רבה". המטרה היא להגביר את שקיפות המידע ואת התחרות בשוק המשכנתאות, ולאפשר לצרכן לקבל החלטה טובה יותר - על בסיס נתונים - בצורה פשוטה יותר. אפשר יהיה להשוות בין תמהילי משכנתא (הרכבים שונים) על בסיס הריביות שהבנקים השונים מציעים, בצורה אחידה.

נכון, לא קל לערוך סקר שוק. כאשר מדובר בנושאים מסובכים ורחוקים מהיום-יום שלנו, אנחנו נוטים לברוח מההחלטות או לקבל אותן על סמך 'מישהו שכבר יעשה את זה בשבילנו'. משכנתא לא לוקחים כל יום וזו בדיוק הסיבה שזה נראה מפחיד ואנשים מקבלים את ההחלטה שבעצם הבנק עושה עבורם, למרות שכאמור זו בדרך כלל לא תהיה ההחלטה הטובה ביותר למשפחה. ניתן גם להיעזר ביועצי משכנתאות, שאמורים לראות את טובת הלקוח ולא את טובת הבנק, וכן - מדובר על הבדלים של עשרות אלפי שקלים ויותר בין מי שבדק והשווה בין הבנקים ומי שפשוט 'זרם' עם המשכנתא שהבנק הציע לו.

מה השלב הראשון לפני לקיחת משכנתא?

קודם כל - צריך לדעת מה סכום המשכנתא שצריך לקחת, וכמה הון עצמי יש למשפחה (כסף שהמשפחה מביאה מהבית, חסכה בעצמה או נעזרת במשפחה כדי להגיע להון העצמי המינימאלי שמוגדר). גובה המשכנתא נגזר מעלות הדירה (הנכס) שאותו רוצים לרכוש. ככל ששיעור המימון שמבקשים מהבנק נמוך יותר, כך הריבית על המשכנתא תהיה נמוכה יותר, כי הסיכון באותה משכנתא יותר נמוך. ככל שמבקשים מהבנק אחוז מימון גבוה יותר משווי הדירה - הריבית תהיה גבוהה יותר.

חשוב מאוד לתכנן היטב את גובה המשכנתא שלוקחים. אם ההחזר גבוה מדי יש חשש אמיתי שהמשפחה לא תוכל לעמוד בהחזרים ואז הבנק יעקל את הדירה. כדאי להיות מודעים לכך שההוצאות של משפחה נוטות לעלות לאורך השנים. כלל האצבע אומר שאסור להגיע למצב שבו ההחזר החודשי הוא יותר מ-30% מההכנסה החודשית של המשפחה. מדוע? כי יש גם שינויים בשוק. הנה עכשיו למשל, אחרי עשור של ריבית ואינפלציה אפסיים - הריבית עולה, גם האינפלציה עולה (ובניגוד לריביות שבנק ישראל מעלה ומוריד אותן בהתאם לצורך, לאינפלציה אין נטייה לרדת) ולכן החזרי המשכנתא החודשיים עולים. כדי לסבר את האוזן - בחצי השנה האחרונה ההחזרים על המשכנתא הממוצעת התייקרו בעד 1000 שקלים, כן, רק בגלל העלייה בריבית ובאינפלציה. לכן - חשוב להיערך לכך מראש ולקחת את זה בחשבון. לא כדאי להיכנס להתחייבות של 20-30 שנה, עם החזר שהוא כבר בהתחלה מכביד מאוד על המשפחה. בכל מקרה, אי אפשר לקבל משכנתא בגובה של יותר מ-50% מההכנסה החודשית של המשפחה, ומשכנתא שהיא בגובה של 40% מההכנסה ומעלה נחשבת הלוואה בסיכון גבוה - וממילא הריביות עליה גבוהות יותר בהתאם. המשמעות היא שאם המשפחה לא יכולה לעמוד בהחזר כה גבוה, העצה הנכונה היא לחפש דירה זולה יותר. לפעמים דירת החלומות היא פשוט מעבר להישג היד של המשפחה, וממש לא כדאי, וזה למעשה מאוד מסוכן, להיכנס להתחייבות פיננסית גבוהה מדי. לא מדובר כאן על שנה-שנתיים קשות, אלא על 20-30 שנה.

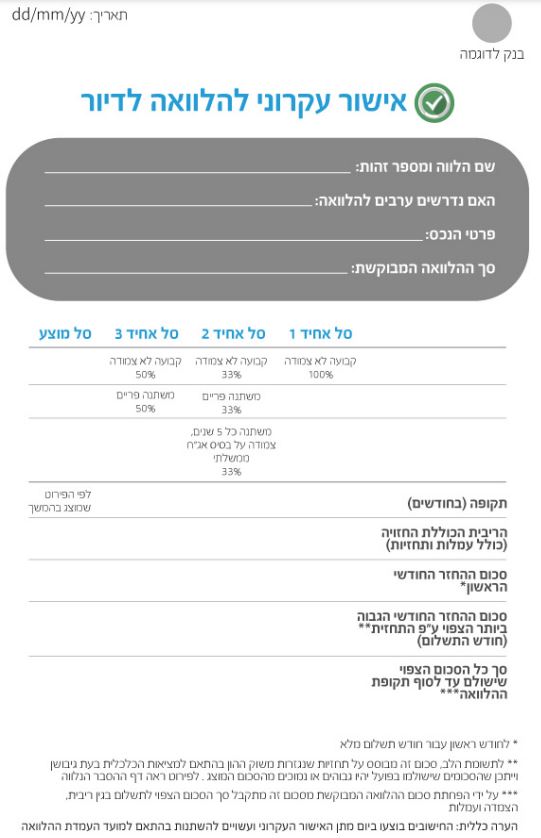

אחרי שהחלטתם על גובה המשכנתא (ובהנחה שלא לקחתם על עצמכם התחייבות קיצונית מדי שלא תוכלו לעמוד בה) אתם צריכים להגיש את הבקשה למשכנתא לבנקים השונים. החל מהיום ניתן לעשות זאת ישירות באתרים של הבנקים, וכאמור - אין צורך להגיע פיזית לסניף הבנק. הבנק יצטרך לתת לכם אישור עקרוני תוך 5 ימי עסקים (למעט מקרים חריגים, בו תקבלו את האישור תוך 7 ימי עסקים). האישור יהיה בתוקף ל-24 ימים. אם לא מממשים את האישור לאחר תקופה זו, צריך להוציא אישור חדש. הבנקים יציגו ללקוח טופס אחיד, כך שיהיה קל יותר להבין אותו ולהשוות בין הטפסים מהבנקים השונים. הבנק לא יוכל לשנות את התנאים שאישר בטופס, למעט שינויים בריבית הפריים, בהתאם לשינויים, אם יהיו, בריבית הפריים של בנק ישראל.

כך ייראה הטופס:

מה האחוז המקסימאלי ממחיר הדירה שמותר לקבל מהבנק בתור משכנתא?

המונח המקצועי נקרא שיעור המימון (LTV). השיעור המקסימאלי לדירה ראשונה/ יחידה הוא עד 75% לכל היותר (למעט בתוכניות מסובסדות ע"י המדינה כמו מחיר למשתכן) בהן בפועל מדובר על 90% ממחיר הדירה בשוק.

כאשר מדובר על 'דירה חליפית' (דירה שרוכש אדם שיש לו דירה והוא מתחייב למכור אותה ) ניתן לקבל משכנתא שהיא עד 70% ממחיר הדירה. כאשר מדובר על דירה להשקעה, או דירה נוספת ש'משעבדים' עבורה דירה קיימת, כלומר שהדירה הקיימת מהווה ערבות לתשלום המשכנתא - ניתן לקבל מהבנק מימון בגובה של עד 50% ממחיר הדירה שרוכשים.

הנה דוגמה מספרית, על פי בנק ישראל:

סך ההכנסות החודשיות נטו של משק הבית: 20,000 שקל.

התשלום החודשי בגין התחייבויות ארוכות טווח (ליותר מ 18 חודשים): 5,000 שקל.

ההכנסה הפנויה: 20,000 פחות 5,000 = 15,000 שקל.

במקרה זה, משכנתה שתאפשר החזר של 30% מההכנסה הפנויה היא כזאת שההחזר החודשי בגינה לא יהיה 5,000 ששקל אלא 4,500 שקל.

מסלולי המשכנתא העיקריים:

כאשר מחזירים משכנתא משלמים גם על סכום המשכנתא המקורי שנלקח (הקרן) וגם את הריבית. למעשה, בשיטת ההחזר החודשית המרכזית (לוח סילוקין שפיצר), שמטרתה לגרום להחזרים החודשיים להיות יחסית מאוזנים לאורך שנות החזר המשכנתא (נקרא גם: חיי המשכנתא), מחזירים בשנים הראשונות בעיקר את הריבית על המשכנתא ובשנים האחרונות מחזירים בעיקר את הקרן. המשמעות היא שאם למשל ממחזרים משכנתא באמצע הדרך (כלומר מחזירים בבת אחת סכום כסף גדול מה שמוביל לקיצור שנות המשכנתא ומחליפים את התנאים בתנאי ריבית טובים ונמוכים יותר, למשל - בעקבות הכנסה גבוהה חד פעמית שהתקבלה בעקבות ירושה) אז לא באמת החזרתם לבנק חצי מתשלומי הקרן, אלא הרבה פחות, ובפועל עדיין נותר להחזיר יותר מחצי מהמשכנתא.

המסלולים הם אלה: (השילוב ביניהם באחוזים השונים נקרא תמהיל המשכנתא)

1. קבועה לא צמודה (קל"צ) - מסלול העוגן של המשכנתא, 'הבונקר'. הריבית נקבעת בעת לקיחת המשכנתא ולא משתנה לאורך כל השנים (לכן, מראש הריבית במסלול הזה תהיה גבוהה יותר. כי הבנק לא יכול להעלות אותה בהמשך הדרך). על פי הוראות בנק ישראל - ובמטרה להגביל את הסיכון - חייבים לקחת לפחות 1/3 מהמשכנתא במסלול קל"צ.

2. קבועה צמודה – כמו במסלול הקודם, הריבית נקבעת מראש בעת נטילת המשכנתא. רק שבמקרה הזה, הריבית אמנם קבועה ואינה משתנה במהלך שנות המשכנתא, אך הקרן (סכום ההלוואה ללא הריבית) צמודה למדד המחירים לצרכן (לאינפלציה), ולכן כל עליה של המדד ב-1% מייקרת את ההחזר החודשי במסלול הזה באותו שיעור (1% במקרה הזה).

3. משתנה על בסיס ריבית הפריים – במסלול זה הקרן אינה צמודה למדד (לאינפלציה), אבל ההחזר משתנה, כי הוא מבוסס על ריבית הפריים. ריבית הפריים היא ריבית בנק ישראל פלוס 1.5%. למשל: נכון לעכשיו ריבית בנק ישראל היא 2% ולכן ריבית הפריים היא 3.5%. עד לפני חצי שנה ריבית בנק ישראל הייתה 0.1% ולכן ריבית הפריים הייתה 1.6%. ריבית בנק ישראל נקבעת ומתפרסמת על ידי בנק ישראל 8 פעמים בשנה (למועדי קביעת הריבית לחצו כאן)

במסלול ריבית הפריים ההלוואה יכולה לעלות (אם בנק ישראל יעלה את הריבית) או לרדת (אם הוא יוריד אותה). עד לפני קצת יותר משנה וחצי ניתן היה לקחת עד 1/3 מהמשכנתא במסלול הריבית המשתנה. ומאז בנק ישראל הסיר את המגבלה (מתוך מחשבה שגויה שהריבית לא תעלה עוד הרבה זמן - טעות שאותה ביקרנו בזמן אמת) וניתן לקחת עד 2/3 מהמשכנתא במסלול זה.

4. משתנה צמודה – במסלול זה הריבית נשארת קבועה במשך מספר שנים (לרוב 5 שנים), ולאחר מכן הריבית משתנה על בסיס פרמטר מוסכם מראש הנקרא "עוגן". בסל האחיד העוגן הוא התשואה על אג"ח ממשלתיות. במסלול שהציבור לוקח בדרך כלל העוגן הוא הריבית במשק. גם כאן, משמעות המילה 'צמודה' היא שההחזרים במסלול מושפעים גם מעליית האינפלציה, וההחזרים מתייקרים יחד עם עליית האינפלציה.

5. משתנה לא צמודה – כמו במסלול 'משתנה צמודה', רק שכאן אין השפעה למדד המחירים לצרכן. גם כאן הריבית מראש תהיה גבוהה יותר, כי הבנק לוקח את סיכון האינפלציה על עצמו.

לאחר שהבנק יציע לכם את תמהיל המשכנתא שלו (החלוקה של המשכנתא המבוקשת למסלולים השונים) תוכלו להשוות את ההצעה של הבנק להצעות של הבנקים האחרים, וכן למסלולי ברירת המחדל של בנק ישראל.

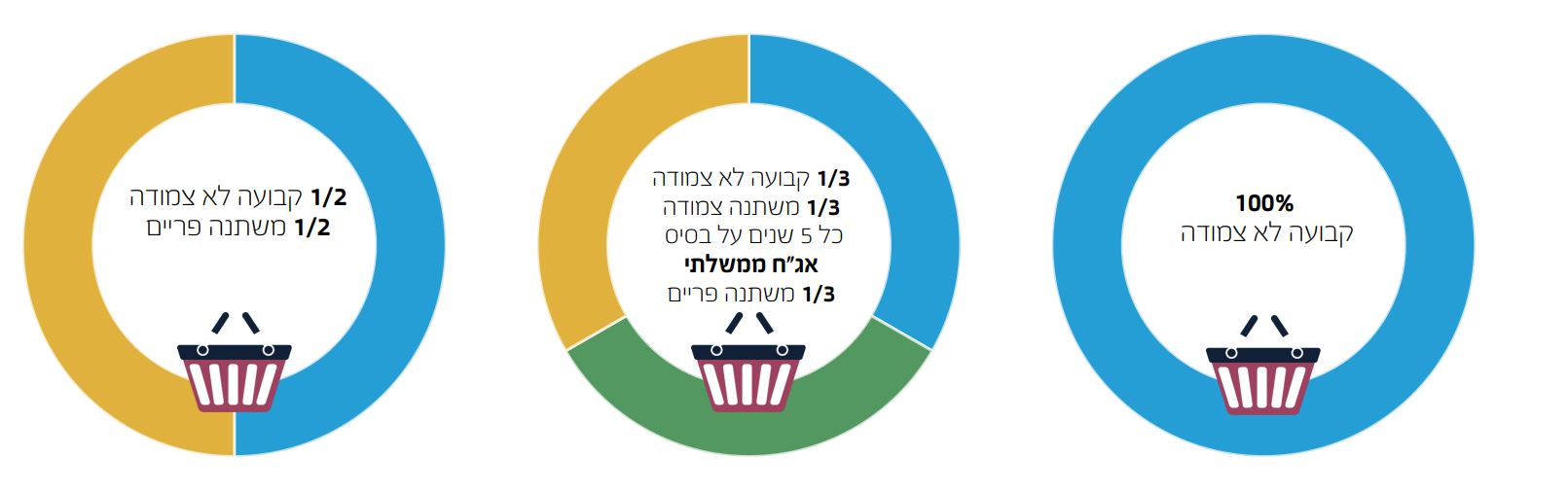

הנה תמהילי ברירת המחדל של בנק ישראל:

מסלול 1: כל המשכנתא בריבית קבועה שאינה משתנה (קל"צ).

מסלול 2: בדיוק 1/3 מהמשכנתא במסלול 'קבועה לא צמודה' (קל"צ), 1/3 ב'משתנה צמודה, כל 5 שנים', על בסיס אג"ח ממשלתי ו-1/3 'משתנה פריים'.

מסלול 3: חצי מהמשכנתא ב'ריבית קבועה לא צמודה' (קל"צ) וחצי ב'משתנה פריים'.

ובכל זאת, איך תדעו כמה אתם צפויים לשלם בעתיד, הרי מדובר בנתונים שמשתנים לאורך שנות המשכנתא ומשפיעות עליה?

כדי להקל על הלווים להעריך את התשלומים העתידיים ולהקל על ביצוע השוואה בין הצעות ואפשרויות, נקבע שבכל תמהיל שיש בו מרכיבים של ריבית פריים וריבית משתנה הבנק צריך להראות ללקוח תחזית לריבית הכוללת החזויה לאורך כל תקופת המשכנתה - את סכום ההחזר החודשי הגבוה ביותר הצפוי על פי התחזית. התחזית אמורה להביא בחשבון את העמלות ואת התשלומים החודשיים הצפויים לאורך כל תקופת המשכנתה על בסיס התחזיות משוק ההון לשינויים במדד המחירים לצרכן (האינפלציה) ובשיעורי הריבית במשק.

האם כל בנק יכול לתת תחזית משלו?

לא. על פי התוכנית, כל הבנקים יתבססו על אותן התחזיות משוק ההון, שיפרסם בנק ישראל, כדי שבסיס ההשוואה בין הצעות המחיר השונות של הבנקים השונים יהיה אחיד. כן חשוב לומר שהתחזיות יכולות להשתנות מעת לעת, ובכך להשפיע גם על התשלומים החזויים.

הלוואת זכאות של משרד הבינוי והשיכון

בעשור האחרון המשכנתאות היו זולות באופן קיצוני והנושא נשכח מהתודעה. אבל בעבר כאשר הריבית במשק הייתה גבוהה יותר, מי שהייתה לו זכאות ממשרד השיכון היה יכול לקבל משכנתא בריבית נמוכה יותר ביחס לשוק. מדובר בקריטריונים שנקבעים ע"י המדינה והריבית אמנם צמודה למדד אך מוגבלת ל-3% (להרחבה לחצו כאן)

השלב השני: נטילת ההלוואה

אז אחרי שהבנו את כל המרכיבים ומה צריך להבין לפני שלוקחים משכנתא - הגענו לשלב של לקיחת המשכנתא. כאמור, מעתה ניתן יהיה להגיש בקשות למשכנתא, ולקבל את האישור באינטרנט, מבלי צורך להגיע לבנק באופן פיזי.

אלו מסמכים צריך לתת לבנק ואלו עמלות תשלמו?

בדרך כלל המסכמים שצריך להגיש לבנק הם תלושי שכר, תדפיסי חשבון עו"ש, תעודות מזהות וכו'. רשימת המסמכים הדרושים תצוין באישור העקרוני, וכן יצוין אם צריך לבצע הערכה של שמאי מקרקעין על הדירה.

פתיחת תיק משכנתה כרוכה בתשלום עמלה, הקרויה "עמלת פתיחת תיק". הבנק עשוי לבקש חיווי אשראי על הלווה (המלצה מגורם מוסמך - לשכת האשראי - האם לאשר מתן משכנתא ללווה או לא) וליידע אותו על כך, או לבקש דוח אשראי מלא על הלווה מהמערכת לשיתוף בנתוני אשראי ((קבלת נתוני היסטורית הלקוח: האם הוא משלם חובות בזמן, כמה כרטיס האשראי שלו מחויב מדי חודש), ולשם כך תידרש הסכמת הלווה.

האם צריך לבטח את המשכנתא?

הבנקים כמובן לא פראיירים. הם רוצים לישון טוב בלילה ולוודא שאתם מסוגלים להחזיר את המשכנתא. לצורך כך הם יבקשו - ידרשו מכן לעשות ביטוח דירה וכן ביטוח חיים (ביטוח למקרה מוות של משלמי המשכנתא) הבנק יכול גם לדרוש מהלווה לרכוש ביטוח חיים בגבולות סכום ההלוואה שקיבל, ובלבד שהבנק יהיה מוטב בלתי חוזר. הביטוחים משמשים ערובה להחזרה וכן להגנה על הלווה במקרה של פטירה או נזק למבנה. ניתן ליצור את הביטוח דרך הבנק עצמו או דרך חברת ביטוח. מדובר בפוליסה אחידה, שתואמת את תנאי המשכנתא (וגם במקרה הזה - כדאי להשוות מחירים).

השלב השלישי - האם למחזר את המשכנתא?

משכנתא היא הלוואה שנלקחת לעשרות שנים. אם התקבל סכום כסף גדול באופן חד פעמי (למשל ירושה) ניתן לבקש מהבנק 'מיחזור' של המשכנתה. כלומר, לפרוע אותה תוך נטילת הלוואת משכנתה אחרת. המטרה במיחזור היא לשפר את תנאי הריבית במשכנתא, להקטין את סכום המשכנתא, את המסלולים, קיצור שנות המשכנתא ועוד.

כחלק מרפורמת השקיפות של בנק ישראל מעתה הבנקים יהיו חייבים להציג ללקוח מידע שיאפשר לו לבחון את הכדאיות של מיחזור המשכנתה. צריך לשים לב לא רק לגובה הריבית החדש אלא גם לאותה עמלת פירעון מוקדם וכן הזמן שנותר עד לעדכון הקרוב של הריבית במסלולים המשתנים. לכן, בנק ישראל דורש מהבנקים להציג ללקוח את הציפיות לגבי הריבית החזויה על יתרת התשלומים, תוך הבאה בחשבון של הסכום שהלקוח יצטרך להחזיר (כולל עמלת הפירעון המוקדם ועמלות נוספות, אם ישנן). הבנק שבו מנוהלת המשכנתא הקיימת צריך להציג ללווה גם את התאריך הקרוב שבו הריבית צפויה להשתנות.

מתי כדאי לשקול מיחזור משכנתה?

אפשר לשקול מיחזור כאמור כאשר נכנס ללווה סכום כסף גדול שניתן להשתמש בו.

מבחינת שינויים בתנאי השוק -

* שינוי ברמת ההכנסה או ההוצאות,

* שינויי הריבית במשק ובשוק המשכנתאות,

* שינויים באינפלציה במשק,

* שינויים והקלות רגולטוריות בתחום המשכנתאות (כדוגמת רפורמת המשכנתאות, ביטול מגבלת הפריים וכיו"ב).

אלו עמלות יקחו לכם בעת ביצוע מיחזור משכנתא?

תשלמו עמלה זניחה יחסית של עד עד 60 שקל על עצם הפעולה. בנוסף. תשלמו עמלת 'אי הודעה מוקדמת' (על מנת להימנע מתשלום העמלה יש להודיע על הפירעון לפחות 10 ימים מראש) ועמלת המדד הממוצע (רק בגין הלוואות צמודות למדד). כן ייגבו מהלווה עמלות בגין נטילת המשכנתה החדשה

העמלה המרכזית בפירעון מוקדם של משכנתה היא עמלת הפרשי ההיוון. זו מבטאת את ההפרשים בין הריבית על המשכנתה הנפרעת ובין הריבית הממוצעת על המשכנתאות (שמפרסם בנק ישראל) ביום ביצוע הפירעון המוקדם או ההפרש בין הריבית הממוצעת על המשכנתאות שמפרסם בנק ישראל ביום ביצוע הפירעון המוקדם והריבית הממוצעת של המשכנתאות ביום העמדת ההלוואה, הנמוך מבין השניים. ככל שההלוואה נפרעת בשלב מאוחר יותר, ההפסד של הבנק שהעמיד אותה קטן יותר, והדבר מפחית את שיעורה.

נשמע מסובך? פשוט תדאגו שהבנק יגיד לכם מה הגובה של אותה עמלה.

דוגמה שנתן בנק ישראל: המשכנתה הנפרעת ניטלה לתקופה של 20 שנה בריבית ממוצעת של 5%. מועד הפירעון הוא בתום 10 שנות החזר; זאת אומרת שנותרו 10 שנים לסיום החזר ההלוואה. הריבית הממוצעת על המשכנתאות בתקופת הפירעון היא 3%.

הבנק יגבה עמלת היוון בגין "הפסד" של 2% על יתרת המשכנתה ביום הפירעון (הסכום שנותר לתשלום ב-10 השנים הבאות), בהפחתה של 30% מהעמלה בהתאם להפחתות.

אם במועד המיחזור הריבית הממוצעת על המשכנתאות גבוהה יותר מהריבית על המשכנתה הנפרעת הבנק לא יגבה עמלת היוון.

במקרה של פירעון חלקי עמלה זו תיגבה באופן יחסי בהתאם לסכום הנפרע ולמספר התשלומים שהוקדמו .

לסיכום – מיחזור המשכנתה כדאי רק אם "שיעור הריבית לצורך ההשוואה" גבוה מ"שיעור הריבית הכוללת החזויה" בהלוואה החדשה המוצעת ללקוח.

נכתוב את זה בשפה פשוטה: - לא תמיד כדאי למחזר משכנתא. הבנקים לוקחים עמלות על ביצוע מיחזור משכנתא. העמלה הכבדה הזו, שנקראת בשפת העם 'עמלת פירעון מוקדם' עשויה להגיע ל-60-80 אלף שקלים. בהחלט קנס גבוה מאוד על עצם ביצוע פירעון מוקדם. הבנקים רוצים בעצם להרוויח כבר עכשיו (בלשונם: הם צריכים לפצות את עצמם על התשלומים שהם לא יקבלו בעתיד, ולכן לוקחים את חלקם כבר כעת).

מהן הלוואות גרייס ובלון?

מדובר על הלוואות לצורך גישור. הלוואת גרייס – תשלום הקרן, ולעיתים גם התשלום הראשון של הריבית, נדחה למועד מאוחר יותר. הלוואת בלון – בזמן הלוואת בלון משולמים רק תשלומי הריבית, והקרן נפרעת רק בסוף התקופה. לעיתים גם הריבית משולמת בסוף התקופה.

פיגורים בתשלומי המשכנתה - לא מומלץ

מה קורה אם לא עומדים בתשלומי המשכנתא? פיגור בתשלומי ההלוואה עלול לגרור ריבית פיגורים והליכי הוצאה לפועל וכן לפגוע בדירוג האשראי במערכת לשיתוף בנתוני אשראי - כך שבעתיד לא ירצו לתת ללקוח הלוואות אחרות. הבנק שנותן את ההלוואה צריך להודיע ללווה, זמן סביר מראש, על כוונתו לפתוח בהליכים משפטיים והוצאה לפועל הנוגעים להלוואה.

השלב הרביעי: סיום ההלוואה

אחרי עשרות שנים, כאשר סיימתם לשלם את המשכנתא כולה (את כל התשלומים, שכללו קרן וריבית) הבנק ייתן לכם, תוך 5 ימי עסקים, אישור סילוק, שבו ייכתב כי הלווה פרע את מלוא ההלוואה, כי אין לבנק אינטרס בנכס המשועבד, וכי הוא מחויב לבטל את השעבודים בגין ההלוואה בתוך 30 ימים. לאחר הפירעון הסופי יודיע הבנק באישור שיישלח בין היתר, כי עקב פירעון ההלוואה ניתן, מבחינתו, לבטל את סעיף שעבוד פוליסת הביטוח לטובתו.

- 3.רפאל 08/11/2022 18:02הגב לתגובה זומי שרוצה לקחת משכנתה כשיש לו דירה אחת שלו ללא משכנתא ובעצם בלי הון כלל אלא הדירה הראושנה, האם הבנקים נותנים מימון של 100% על הדירה השנייה?

- 2.אחלה מדריך (ל"ת)אזרח פשוט 03/11/2022 10:14הגב לתגובה זו

- 1.8 31/08/2022 09:59הגב לתגובה זונסו: סכום 2250000. ריבית 4. שנים 30. מדד 0. במחשבון: 14969. החישוב הנכון: 10742