הסיבות לאופטימיות בשוק, וגם - איזה פתרון השקעה לחירום זמין לישראלים?

ה–S&P500 מימש את הציפיה ממנו ופרץ למעלה. להערכתי השילוב בין האירוע הטכני המשמעותי, שמצטרף לכל האינדיקציות החיוביות שאספנו כאן (למעט אולי ״תיק סוף העולם״ ולרבות אימות כניסתם של משקיעים צעירים אליו התייחסתי בישום חמישי), לבין ההוכחה שהפד' עובד יפה עם דוושות הבלם והגז מאפשר לנו להיות חיוביים על השוק עד תחנת הבדיקה הבאה: הבחירות בארצות הברית.

״תיק סוף העולם״ שאנחנו בונים פה שמאגד מניות של חברות שמתאימות לתרחישי הקיצון שהעולם הולך אליהם בשילוב סחורות וקרנות סל הוא דרך אחת לניהול סיכונים. לבחור משם מניות/סחורות שגם עולות יפה ונותנות תשואה וגם יהיה להן ביקוש בימים קשים זו אפשרות טובה.

כמו הפד' עם שמאזן בין גז לברקס, אנחנו נאזן בין ההליכה שלנו עם השוק שממשיך לעלות (כי הוא זה שקובע ולא מה שאנחנו חושבים ומרגישים) לבין ניהול סיכונים וניהול רגשות. כמו כן, סביר שהשוק יעבור עכשיו מהימורים על הורדות ריבית לבחינה מדוקדקת של אינדיקטורים כלכליים ביחס למיתון אפשרי. צפו לתנודתיות ורגישות של השוק בכל הקשור לאלו ובייחוד לנתוני שוק העבודה. בינתיים בואו נשתדל להרוויח כסף.

השוק

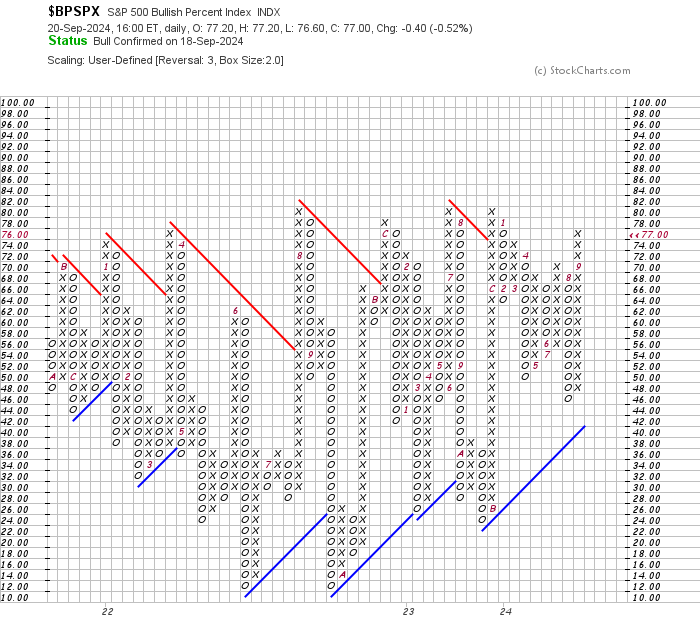

היום נבחן את השוק מנקודת מבט קצת אחרת: אינדיקטור אחוז המניות השוריות. אינדיקטור שבודק כמה מבין מניות מדד מסוים נמצאות במצב שורי.

תראו ש–77% ממניות ה–S&P500 נמצאות במצב שורי ושבדרך כלל 82% זו נקודת קיצון עליונה. יש עוד מקום אבל לא הרבה.

- למה האורניום עשוי להיות הלהיט של 2026?

- כולם מדברים על אורניום - אבל, מה זה בכלל? כל מה שצריך לדעת

- המלצת המערכת: כל הכותרות 24/7

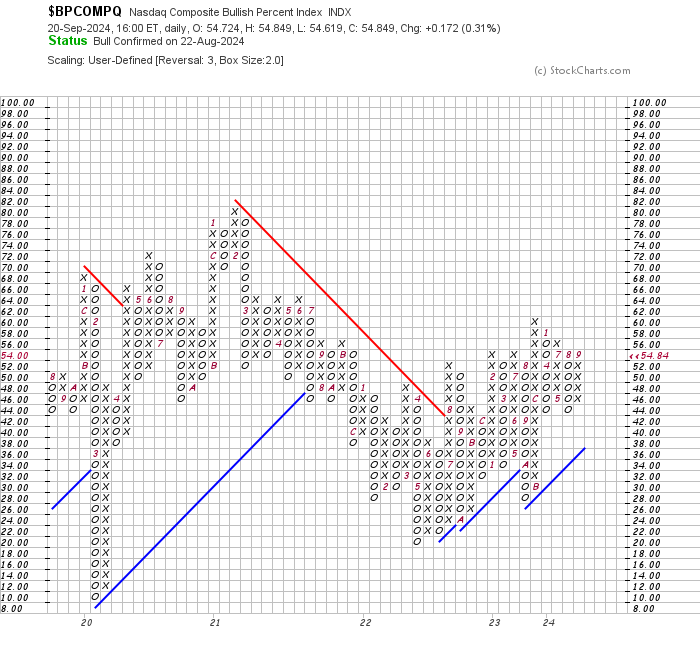

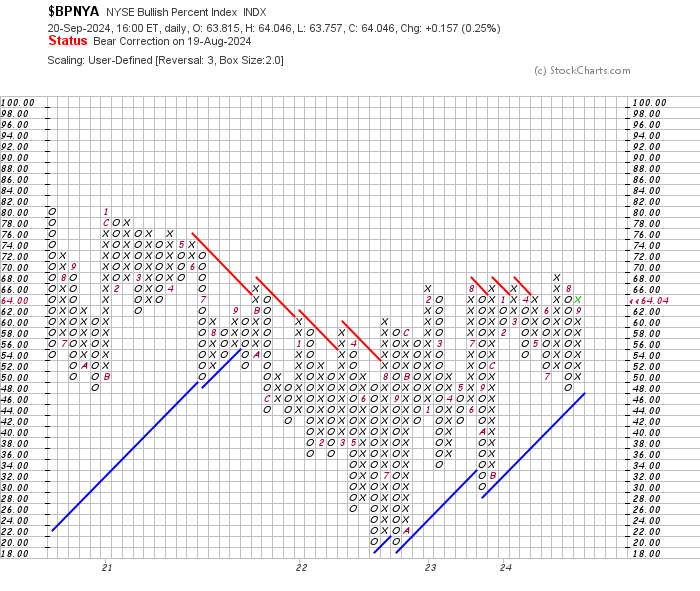

אבל, אם נסתכל על זה של הנאסד״ק נראה שהוא עומד על 54% ובדרכו למעלה. וגם לזה של הבורסה של ניו יורק יש מקום לעלות.

אנחנו מקבלים כאן רמז שהגיע הזמן לשחרר קצת מה–S&P500 כמדד ולחפש רעיונות בין שפע הסקטורים/תעשיות/מניות מעניינים מהמדד ומחוצה לו.

דרך אגב, הדאו ג׳ונס (לא צרפתי גרף) נמצא במצב הקיצוני ביותר-83.

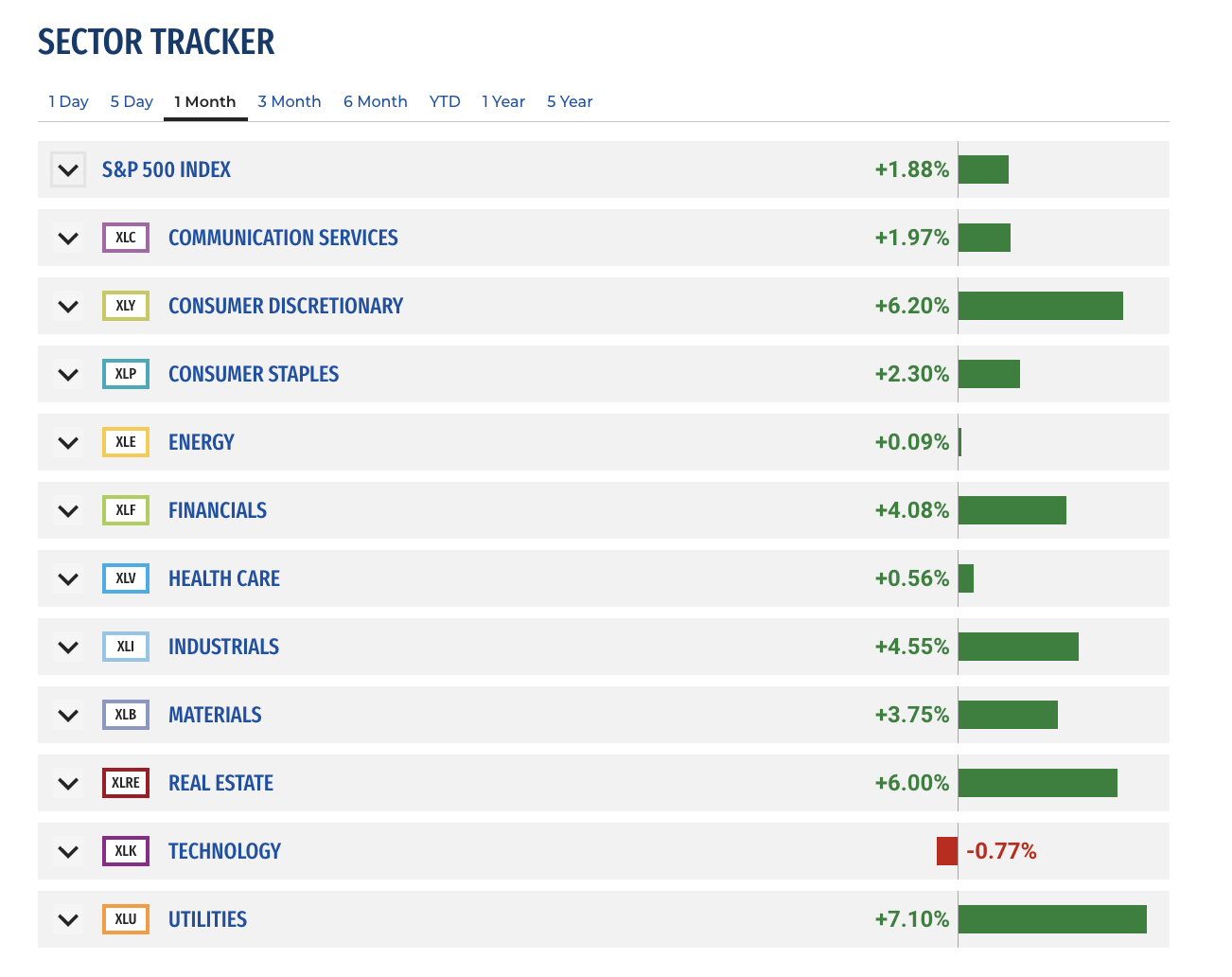

מבחינת סקטורים עדיין הטכנולוגיה והאנרגיה חלשים. אנחנו מדברים על כך כאן לפחות חודש ומצרף סיכום של ביצועי הסקטורים בחודש האחרון בשביל להמחיש את משמעות בחירת הסקטורים.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

שימו לב שיש הבדל של 8% בין הסקטור החזק ביותר–תשתיות ציבוריות לחלש ביותר–טכנולוגיה. 8% בחודש זו המשמעות של בחירת סקטורים בחודש האחרון. מכיוון שה–S&P500 כולל בערך 30% טכנולוגיה ואנרגיה אזי שאם נטרלתם אותם מהמדד/תיק התשואה החודשית כבר הייתה משתפרת. אם תשפרו עוד על ידי בחירת תעשיות ומניות מתוך הסקטורים החדשים התיק שלכם ימקסם את ההון העצמי שהשקעתם בו.

בחנתי לעומק את הגרפים של הסקטורים. עדיין לא הייתי נכנס לאנרגיה בשל חולשתו אבל כפי שמשקף מדד ה–BPI הסקטורים החזקים במצב מתוח מאוד שמצריך תיקון כך שגם שם יכולה להיות תנודתיות. מתוך החזקים נראים טוב יותר על הגרף (לא מתוחים מדי) XLB, XLC (בזכות גוגל), XLI.

אם נחבר את הכל ביחד אזי כדאי לחזור ולשים לב למניות הטכנולוגיה (שימו לה גם ל–IGV), מהשורה השניה והשלישית מבחינת שווי השוק ולמצוא כאלו שהן בהצלבה עם תעשיות שאנחנו בעדם, במקביל להתמקדות ב–XLB ו-XLI.

מכאן אנחנו ממשיכים לרזולוציה של תעשיות ומניות.

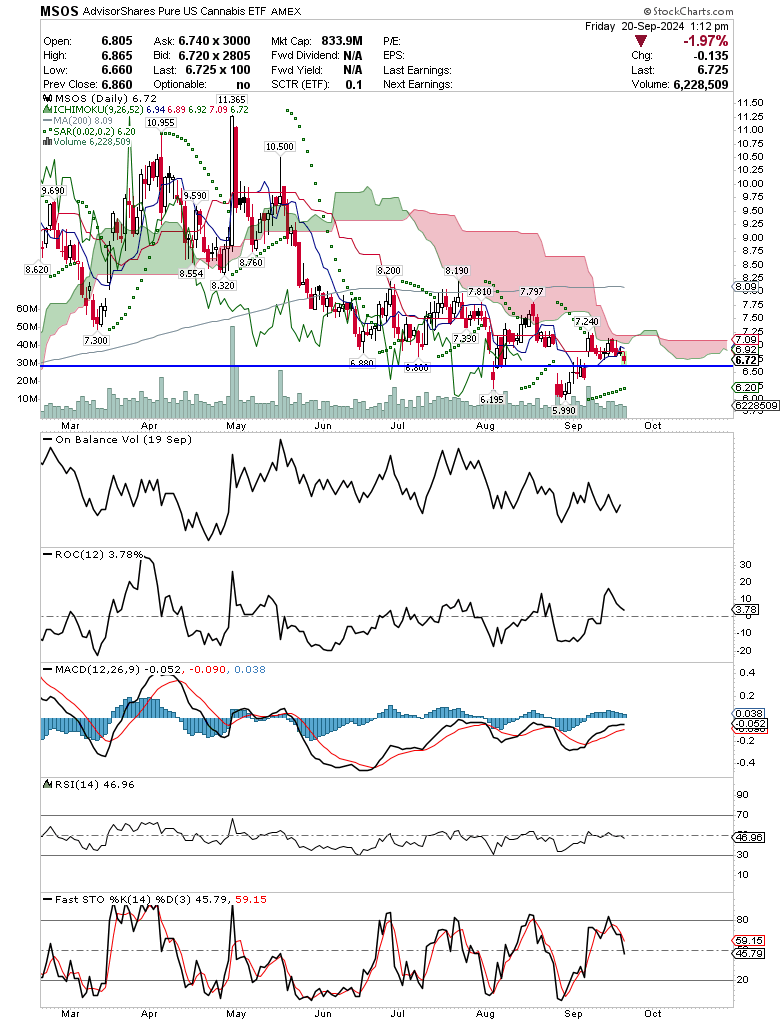

מריחואנה

חברת ADVISORSHARES, שמנהלת גם את קרן המריחואנה הרפואית MSOS, פרסמה מידע לפיו אנחנו במצב מעניין שבו בפעם הראשונה שני המועמדים לבחירות בארה״ב תומכים במריחואנה רפואית. נראה לי סיבה טובה לחשוב על סיבוב נוסף בתעשיה.

הגרף של MSOS מראה שאפשר להתחיל לאסוף מעל 6.6 דולר ולהמשיך כשיתפתח מומנטום. מטבען של מניות התעשיה שכשהן מתחילות לעלות זה קורה מהר.

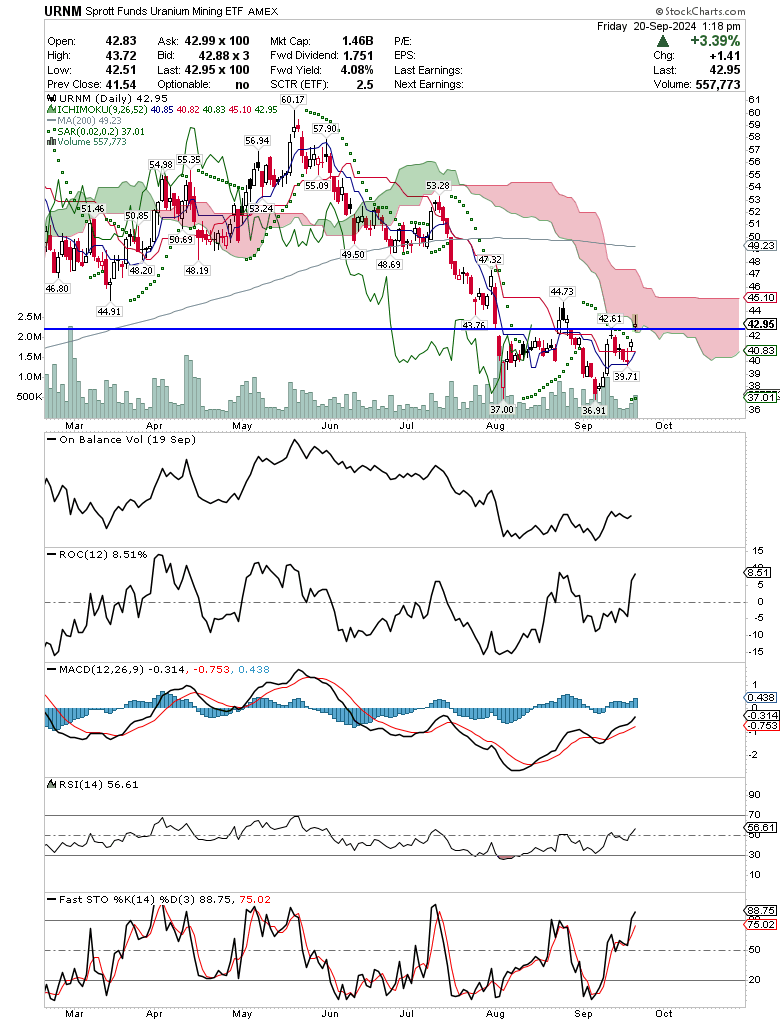

אורניום

אורניום יושב על משבצת האנרגיה הירוקה ואולי, לא יודע כמה זה משמעותי (אשמח לתובנות) על משבצת מרוץ החימוש העולמי. בתחילת החודש פרסמתי כאן גם המלצות של בארונ׳ס בעניין והצבעתי על OKLO שביום שישי התחילה להמריא. היום אעדכן את ניתוח קרן הסל URNM שמאגדת חברות כריה. מעל 42.5 מעניינת.

קרנות סל שמחזיקות סחורות בפועל

בעוד אנחנו מפתחים כאן בהדרגה את תיק הקונספט ״סוף העולם״ כשילוב בין השקעה להערכות לתרחישי קיצון עולמיים (אורניום, זהב וכסף גם שם) כישראלים יש לנו סיבות לאקסטרה חרדה. אני מקבל הרבה שאלות על דרכים לאבטחת הכסף. אין כמובן פתרון בטוח לחלוטין אבל קרנות סל למתכות יקרות שמחזיקות את המתכות היקרות בפועל ונסחרות בדולר הן פתרון משולב מעניין שנותן לנו גם דולר וגם נכסים הגנתיים.

את GLD ו–SLV אני מניח שאתם מכירים מסקירות קודמות והן מהוות פלטפורמת השקעה ישירה בזהב וכסף שבמגמת עליה. יש קרן שהסימבול שלה GLTR שנותנת חשיפה לזהב, כסף , פלטינום ופלדיום. זהב וכסף מהווים 85% מהחשיפה. בינתיים אין לה יתרון טכני על הזהב אבל ממד הפיזור מעניין.

איזה מניה תתגמל סבלנות?

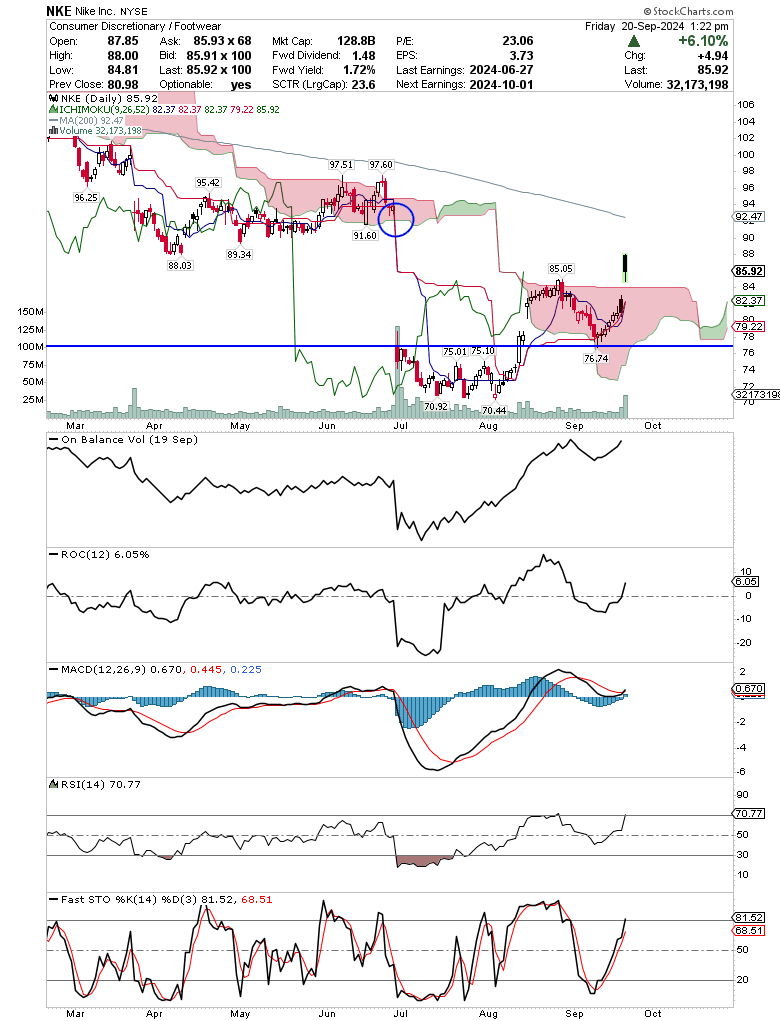

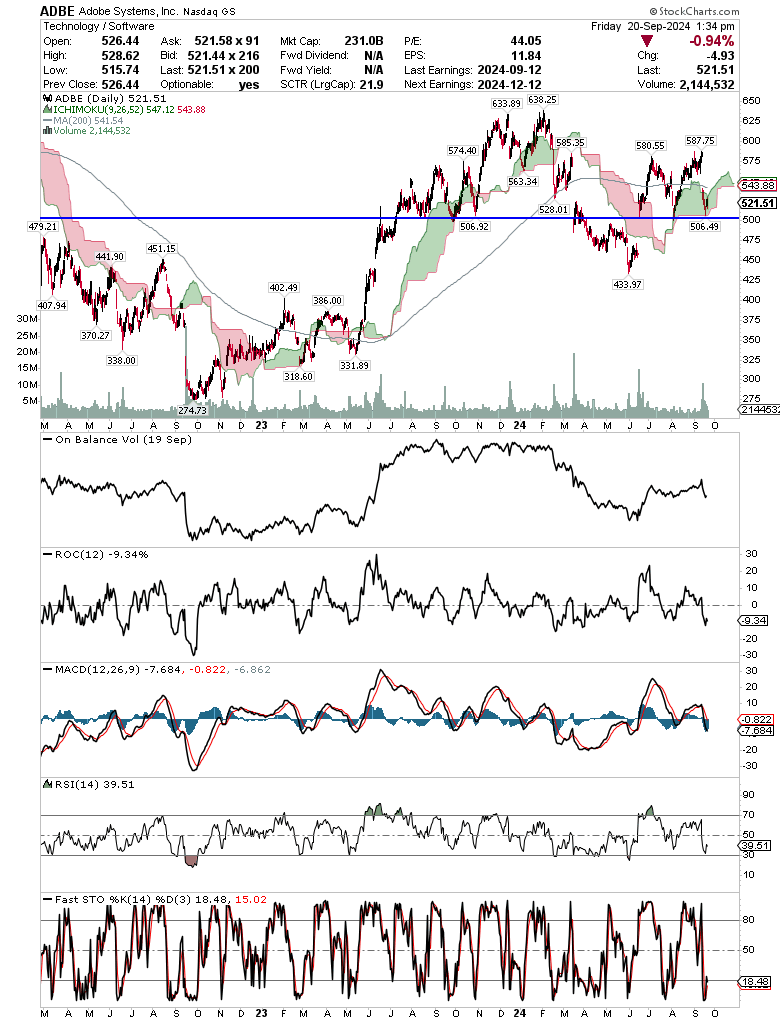

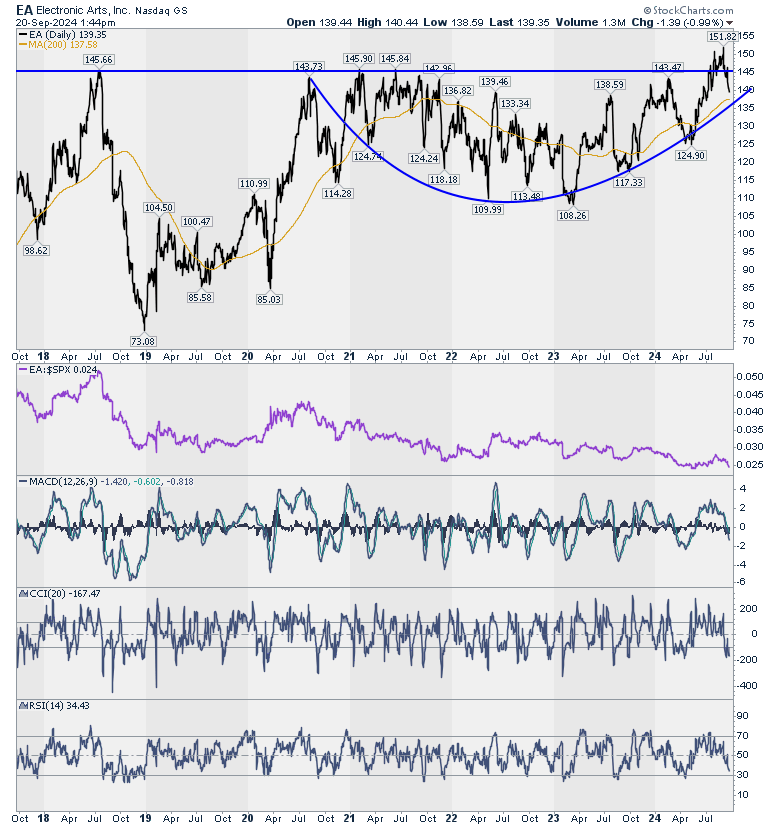

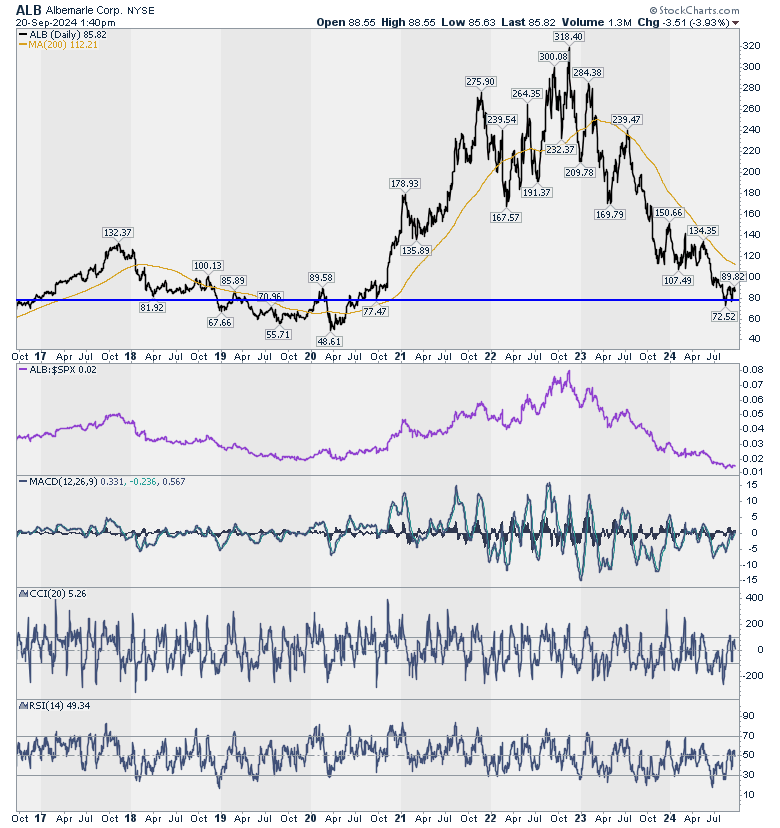

היום נתעדכן בניתוח הטכני של NKE ו–ADBE ונוסיף שלוש מניות חדשות למעקב שלנו.

- NKE הפכה להיות מנית בית פה. המהלך שלה מעל 85 דולר הוא סימן חיובי נוסף והיעד הבא הוא נקודת פתיחת הפער היורד באזור ה–93 דולר. כמו סטארבאקס, הוכחה לכך שחברות איכותיות עם גנים של צמיחה והתפתחות יודעת להתאושש.

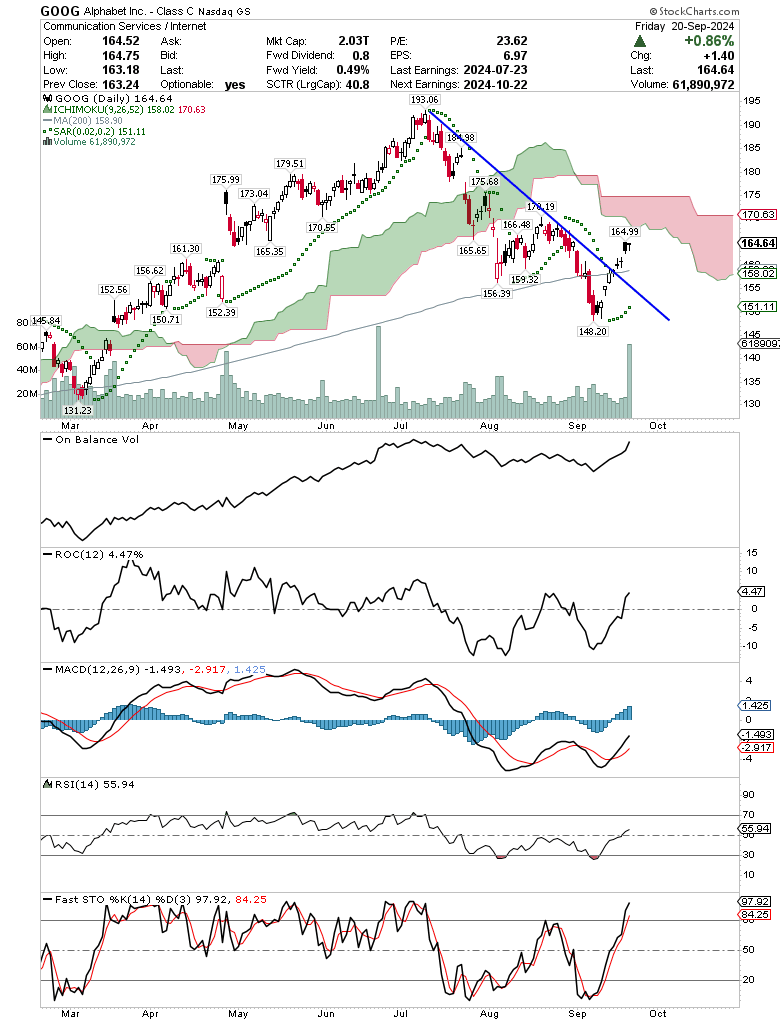

שימו עין בהקשר זה גם על GOOG. חוזרת לעצמה.

- ADBE. התמיכה ב–500 דולר היא הזדמנות להתחיל לאסוף.

- EA. זוכרים מה קרה לזהב ול–IBM אחרי התעגלות ממושכת בפסגה? הנה לכם הזדמנות חדשה. קצת סבלנות וצפוי תגמול.

- ALB. כימיקלים לאחסון אנרגיה לרבות ליתיום. ירדה חדות ונמצאת מעל תמיכה. מקבלת רוח גבית מהממשל שהשיק תוכנית של 3 מיליארד דולר לפתח את אספקת הבטריות.

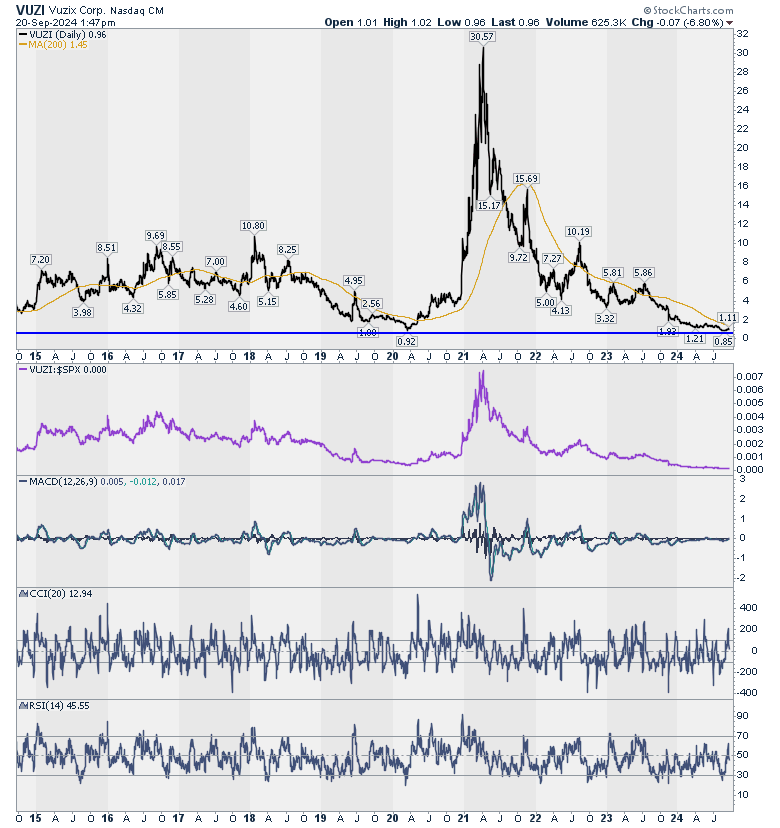

- VUZI. יצרנית משקפיים חכמות וטכנולוגיות מציאות רבודה. התרסקה אחרי הזינוק של תקופת הקורונה והאופטימיות לתעשייה ועכשיו נמצאת על רמת תמיכה מעניינת. מתאימה למסחר כרגע בזכות השער האופטי הנמוך ופוטנציאל העליה.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד. הכותב עשוי להחזיק חלק מן הניירות המוזכרים לעיל.

- 2.תודה רבה על הסקירות (ל"ת)נתי 25/09/2024 10:20הגב לתגובה זו

- 1.ש.ק. 23/09/2024 22:11הגב לתגובה זושלום זיו, אתה מרבה לדבר על סוף העולם. מה יקרה אם באמת תיהיה קטסטרופה בישראל ברמה שהבנקים לא יאפשרו משיכת כספים, הבורסה סגורה והברוקרים המקומיים מושבתים... האם פתרון של חברות פינטק כגון Revolut יכול להציל לנו את הכסף? הכסף מוחזק בדולרים על שרת בין לאומי המאפשר השקעות ומשיכה. תוכל לתת סקירה על הנושא בבקשה?