איך להתייחס לאופטימיות של בתי ההשקעות בוול סטריט? וגם - מצב הסקטורים

ה-S&P500 זוחל לכיוון 6160, היעד שסימנתי פה זה מכבר לעליה. באזור הזה יושלם גל עולה הזהה בנקודות לגל העולה הראשי הקודם. נקודת חשובה על פי תורת גלי אליוט. אבל, בעוד באפט מנזיל ומשקיעים נוספים מזהירים, גופים פיננסיים גדולים בארה״ב יוצאים בהכרזות אופטימיות ל-2025.

בשביל להתחיל אציין שמבחינה סטטיסטית שנים המסתיימות ב-5 הן בעלות תשואה חיובית אם כי ב-2005 ו-2015 היא הייתה נמוכה.

אם נוציא ברבור שחור מהמשוואה אז תחזיות בתי ההשקעות והסטטיסטיקה מדברים בעד המשך הניסיון למצות את גל העליה.

מה עושים? זה מכבר הנחתי את קו הגיל כקו מפריד.

אם אתם, כמוני, מעל גיל 60, אסור לקחת סיכונים גדולים מדי ולנוח על זרי הדפנה של העליות ארוכות השנים בוול סטריט. נתון גלי אליוט שנתתי הוא תמרור אזהרה טכני וכידוע בתי ההשקעות לא טובים בחיזוי משברים. לא חזו (בהכללה) את משבר הסאב פריים. לא חזו את בועת ההייטק. אפשר להגיד תודה לתשואות היפות ולהתחיל לגדר סיכונים באג״ח ושווקים גלובאליים עם פיזור מטבע. ערוצי החיסכון ארוך הטווח לא נותנים מענה מספיק לניהול סיכונים וחלוקה סקטוריאלית בחלק המנייתי ולכן כדאי לשלב בחירת משלימה של סקטורים/מדינות בתיק המניות האישי.

אם אתם צעירים יותר ו/או מוכנים לקחת סיכונים אפשר לנסות להישאר טכנית עם מגמת העליה אבל עם אצבע על הדופק ולא להסס לפעול כשצריך, גם מול מסלולי החיסכון לטווח הארוך. לשם כך אעדכן היום את מיפוי המדדים המובילים והסקטורים. עם המיפוי הזה ננוע לכיוון 2025.

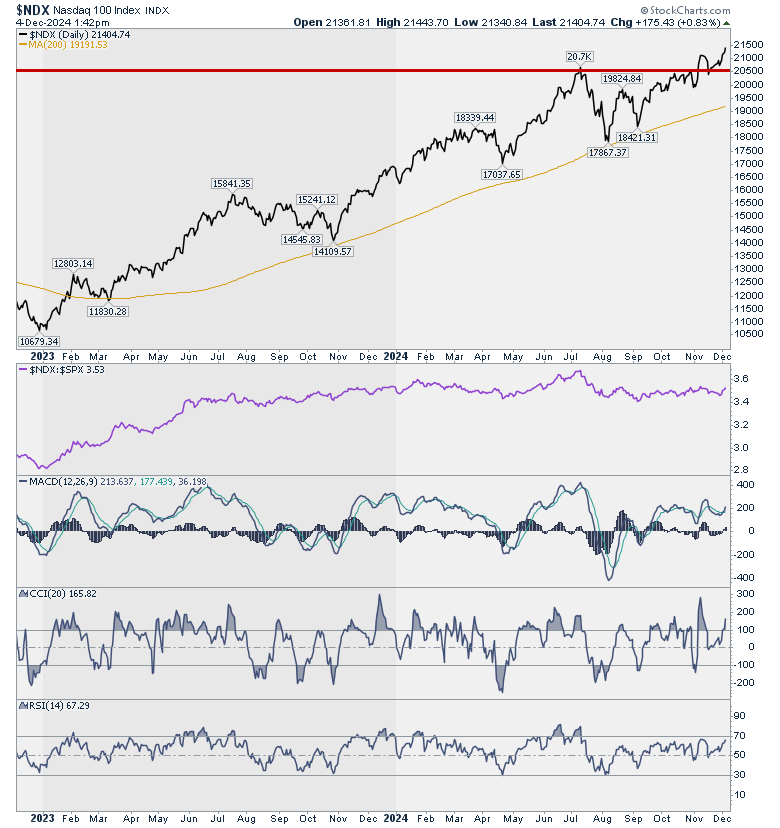

נתחיל בנאסד״ק 100.

התרשים לטווח הארוך מראה פריצה של השיא ותמיכה מעליו. רמז חיובי לבאות. אנחנו עדיין בעניינים.

- הזהב מרסק את המניות: האם זה רמז לסטגנציה שתימשך שנים?

- 9 חודשים בלי ירידה משמעותית: למה גולדמן זאקס מזהירים שהתיקון בשווקים הפך סביר יותר

- המלצת המערכת: כל הכותרות 24/7

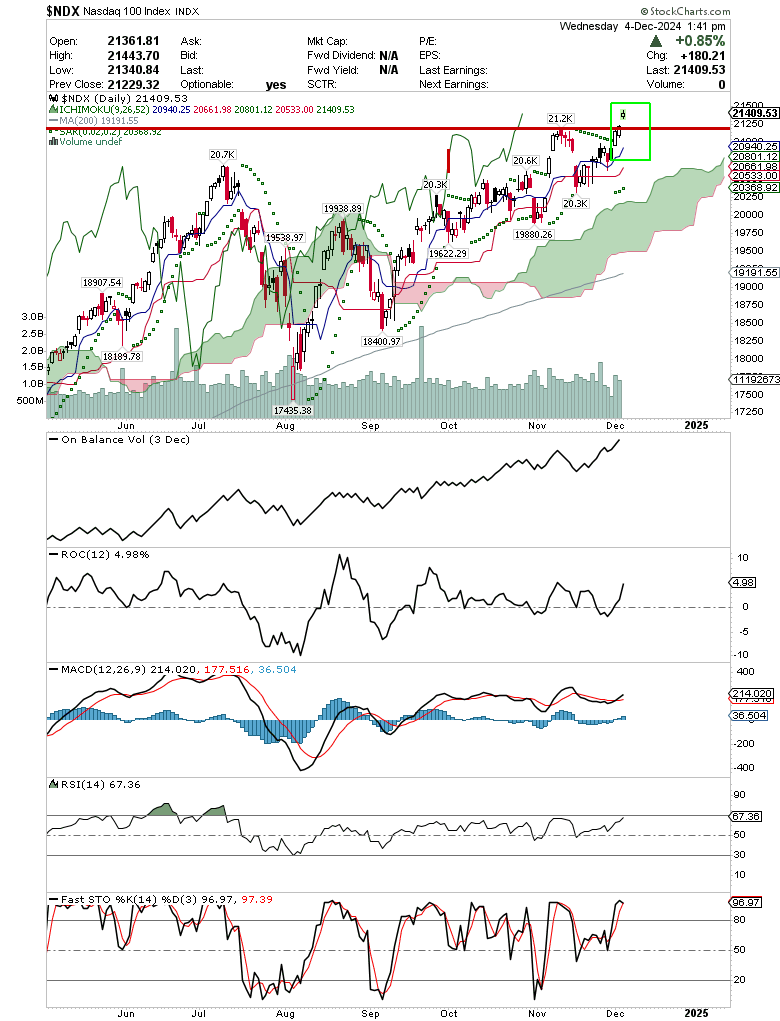

התרשים לטווח הקצר מראה את הקפיצה מאמש. שוב נוצר ״אי״. מבחן הסגירה של האי הוא המבחן המיידי. תמיכה-ממשיכים. סגירה וירידה מתחת-מתחילים לספור נקודות שבירה של המגמה עד להכרה בשינוי. בהנחה שלא יהיה שינוי דובי דרמטי וחד-זו דרכנו ברמות השיא האלו.

מכאן נלך למניות הקטנות שאמורות להיות הרוח הגבית של סוף השנה והרבה וההזדמנויות שהצגתי ביום שני נשענות על כך. בחרתי להציג גרף מקלות של IWM שמראה שאין פה מגמת עליה סדורה ומלהיבה.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

מהם הסקטורים העדיפים כרגע?

נעבור ל-11 הסקטורים הבסיסיים שמרכיבים את ה-S&P500.

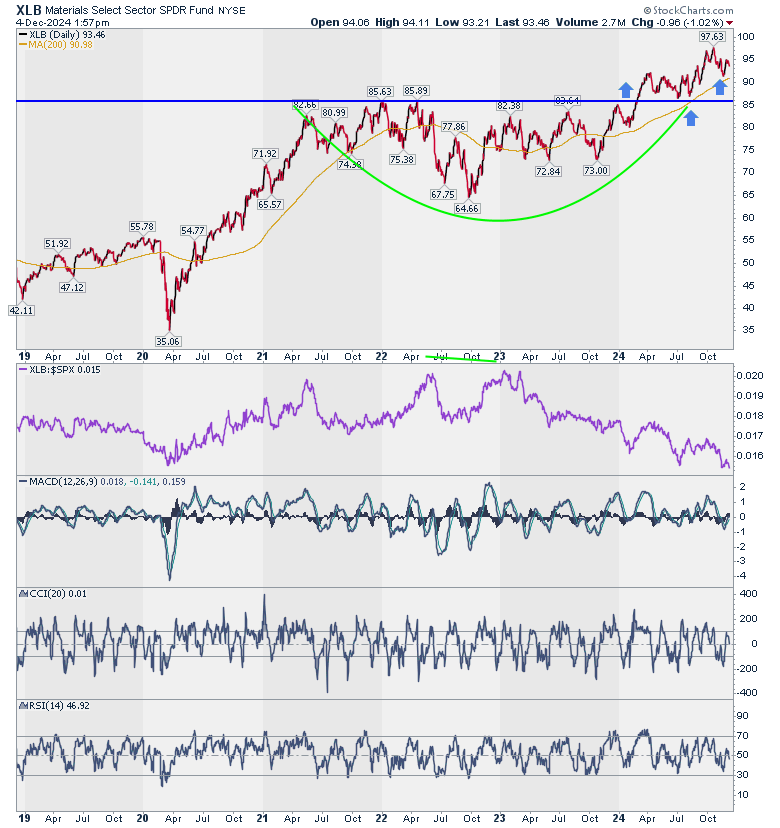

XLB: מצב טכני מלהיב אבל חלש ביחס לשוק.

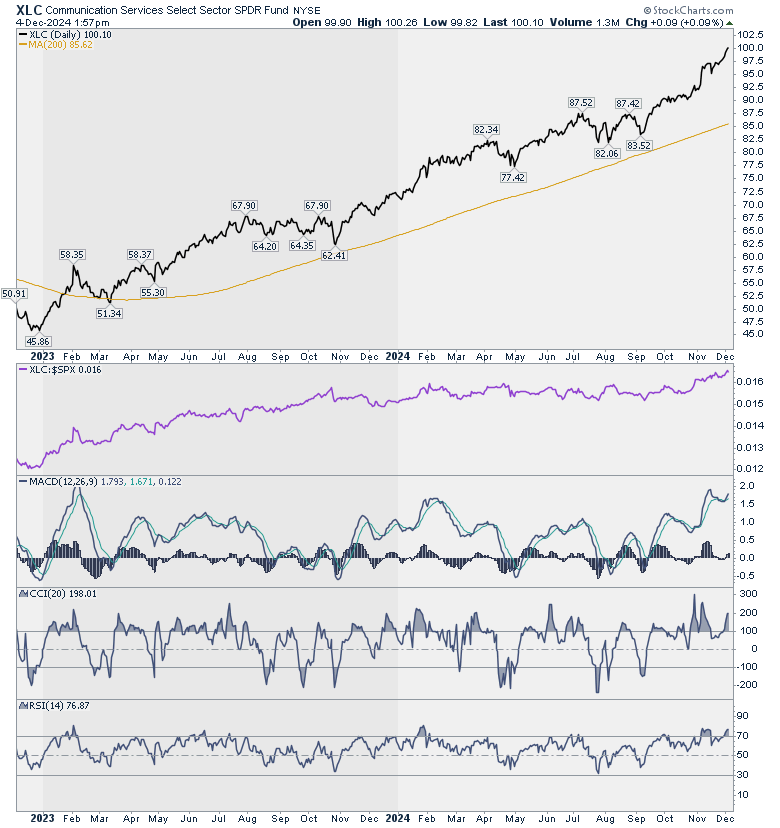

XLC: מצב עוצמה ששואף לקיצוני. אפשר סטופ מתחת ל-98.

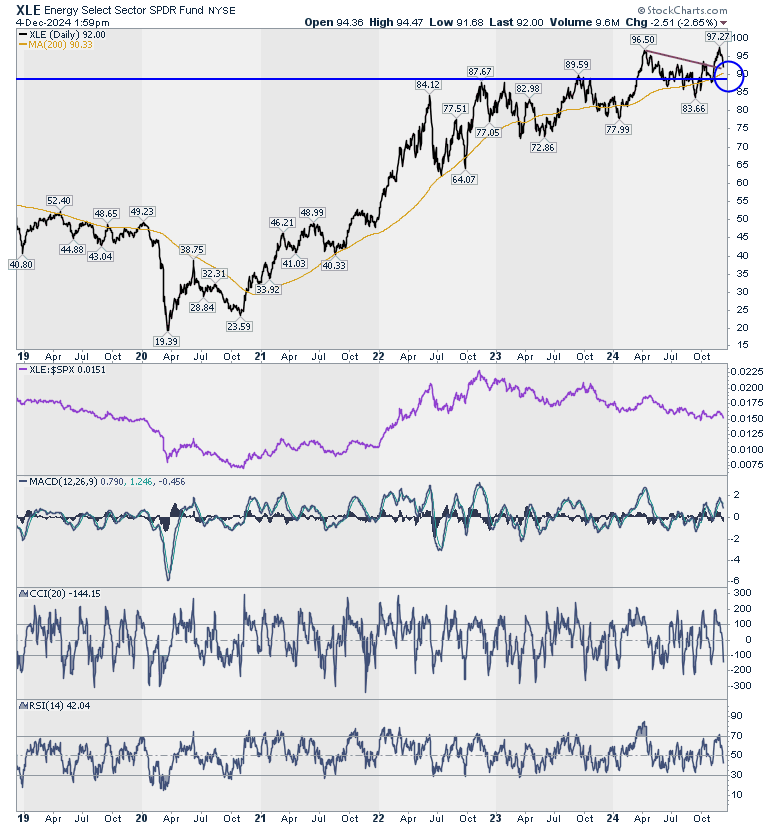

XLE: סקטור שמהווה מבחן חשוב לשוק. לכשעצמו, מבחן ב-89 דולר. מהלך מתחת יהיה סימן דובי לסקטור וכנראה סימן טוב לשוק שכן מחירי אנרגיה נמוכים טובים לו בסה״כ.

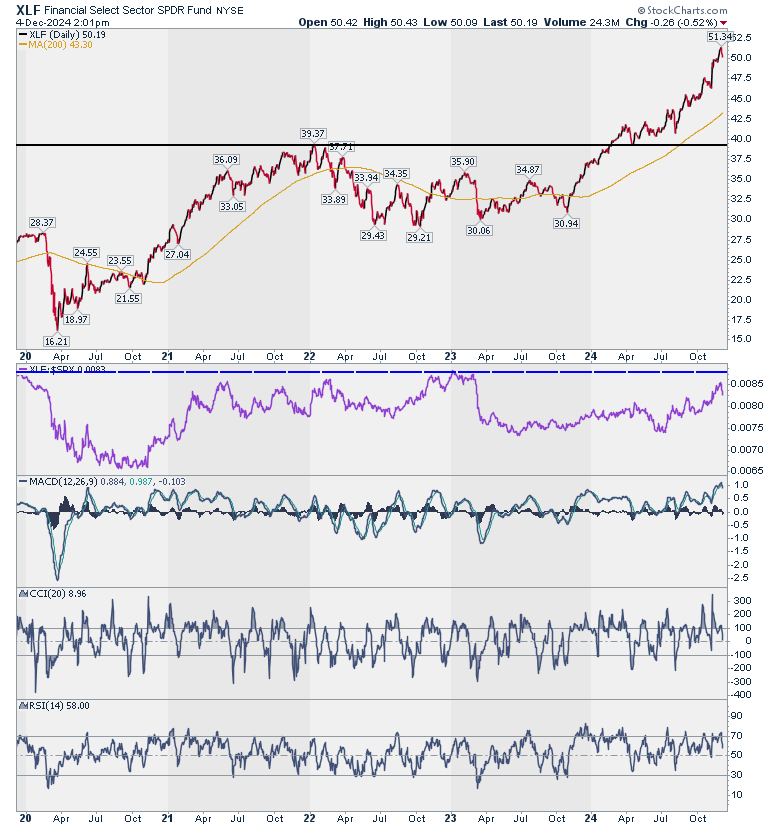

XLF: במצב קיצוני שמבטא את האופטימיות בשוק. אחד הסיכונים למקרה ש-2025 לא תבוא בטוב ובמצב הקיצוני הזה הקריאה הטכנית היא אחזקת חסר.

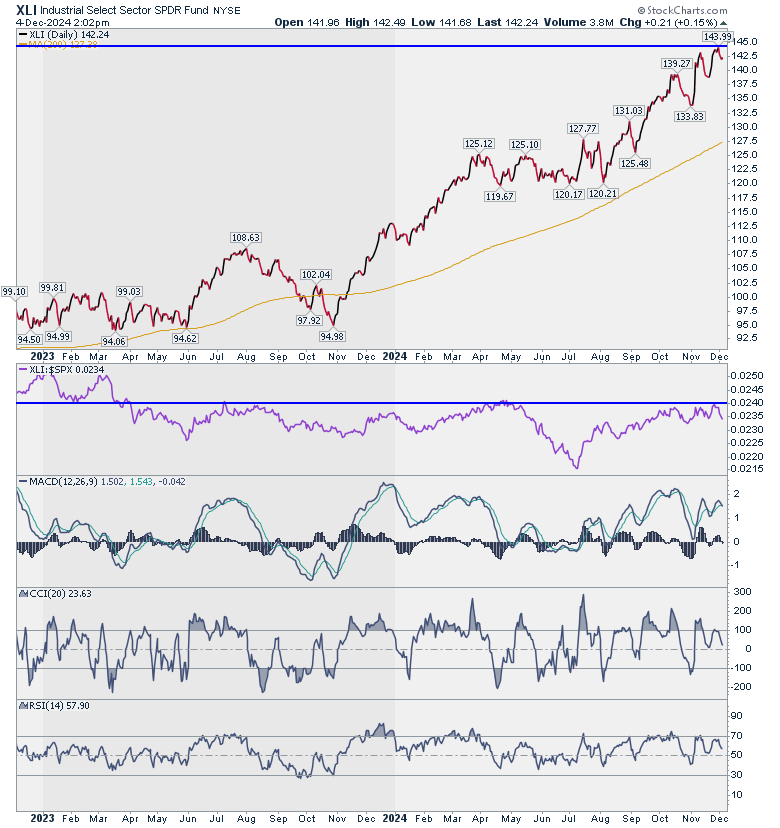

XLI: גם כן במצב קיצוני עליון. גם פה הקריאה הטכנית היא אחזקת חסר.

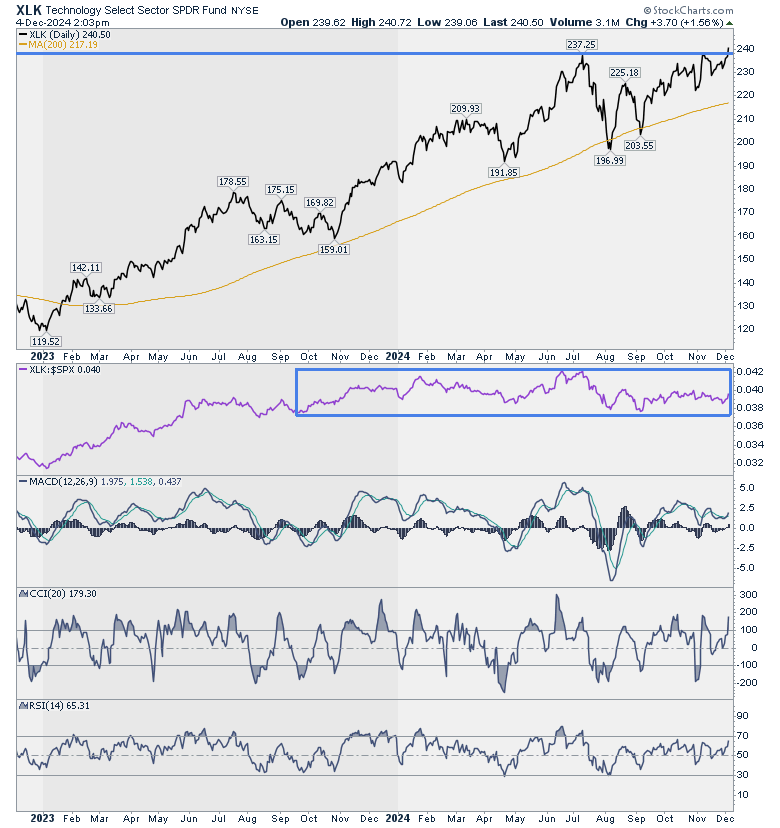

XLK: אפשר לראות פריצה והתחזקות בהשוואה ל-S&P500. לעת עתה זה שוב סקטור להיות בו.

XLP: צרכנות קבועה. חלש מהשוק. לא צרפתי גרף.

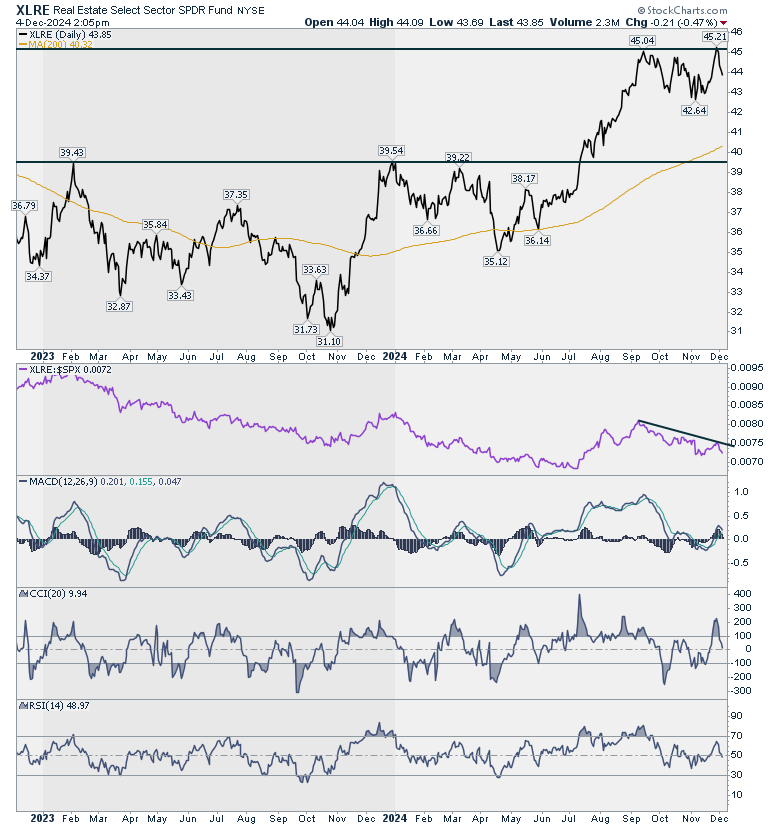

XLRE: נדל״ן נחשב לאחד מסיכוני השוק. נחלש בהשוואה ל-S&P500 ולכן ביחד עם הפיננסים-משקל חסר.

XLU: משקל נמוך במדד ואין סיבה דרמטית להחזיק.

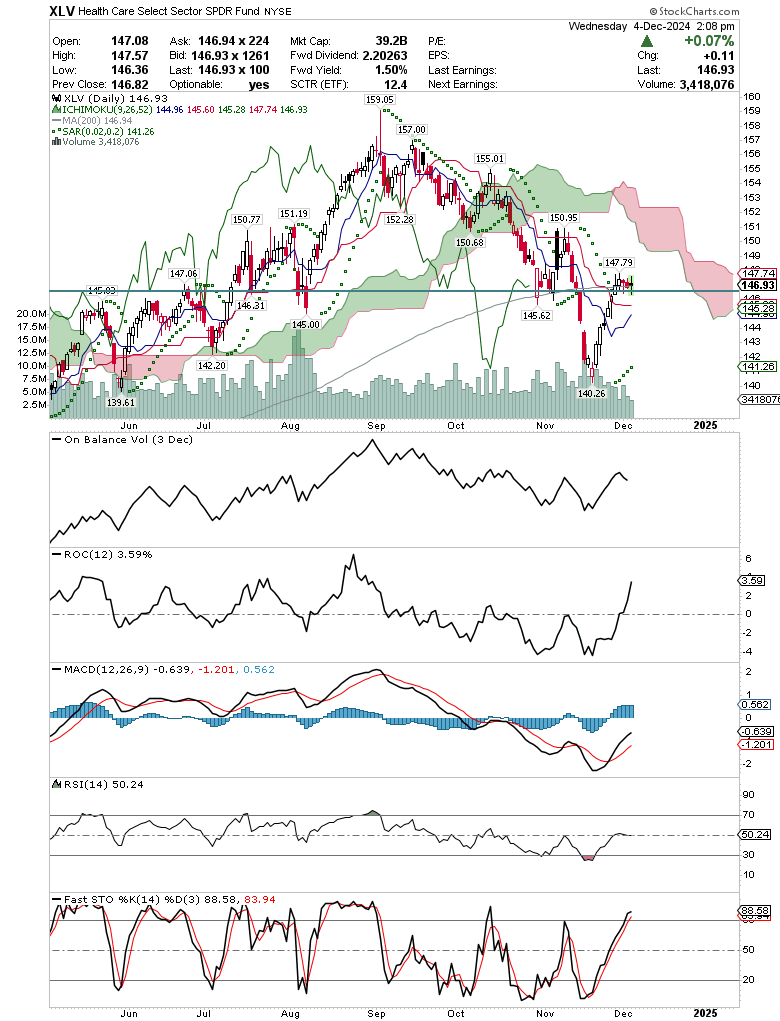

XLV - בריאות: כמו XLB-מצב טכני מצוין, מצב עוצמה חלש. הקריאה הטכנית היא הצטיידות מעל 148.

XLY: מצב קיצוני. משקל חסר. לא צרפתי גרף.

שורה תחתונה: המצב הטכני המצרפי עדיין משמר את מגמת העליה אבל לא מראה פוטנציאל לאיזה שהיא התפרצות למעלה כך שביחס לסיכון נראה לי שהזהירות תקפה. חשיפה עם XLB, XLK, XLV נראית כמו מינון ממוקד ונכון.

בקצרה:

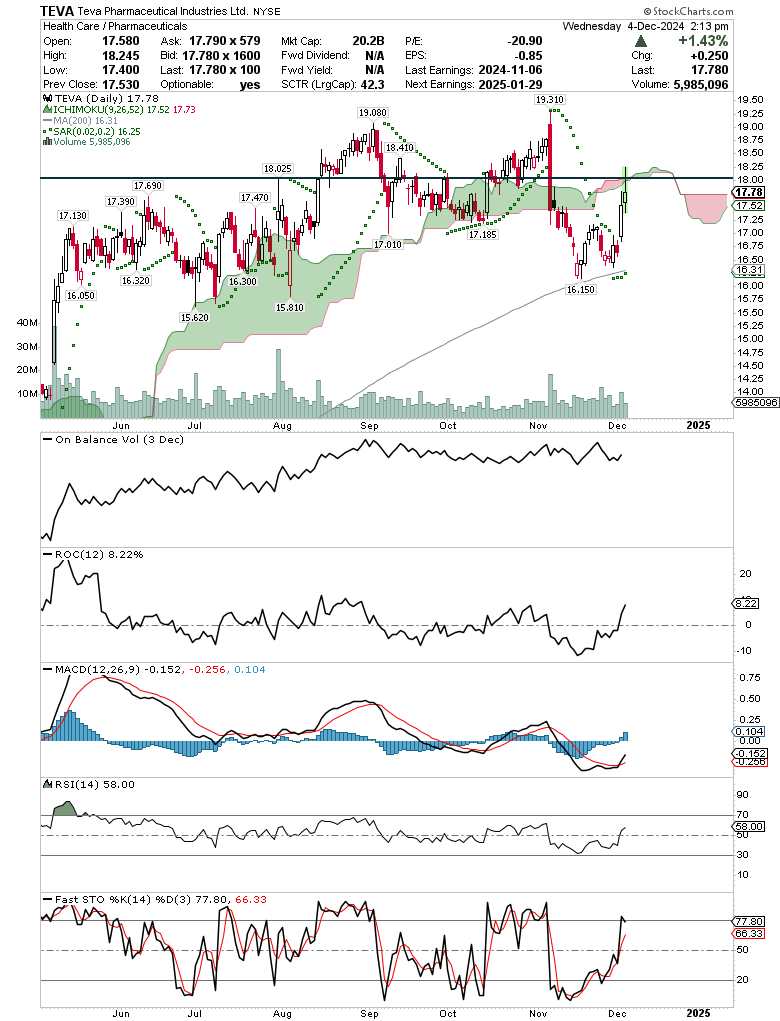

במסגרת חשיפה לבריאות גם טבע רלבנטית. מעל 18 אפשר לתגבר.

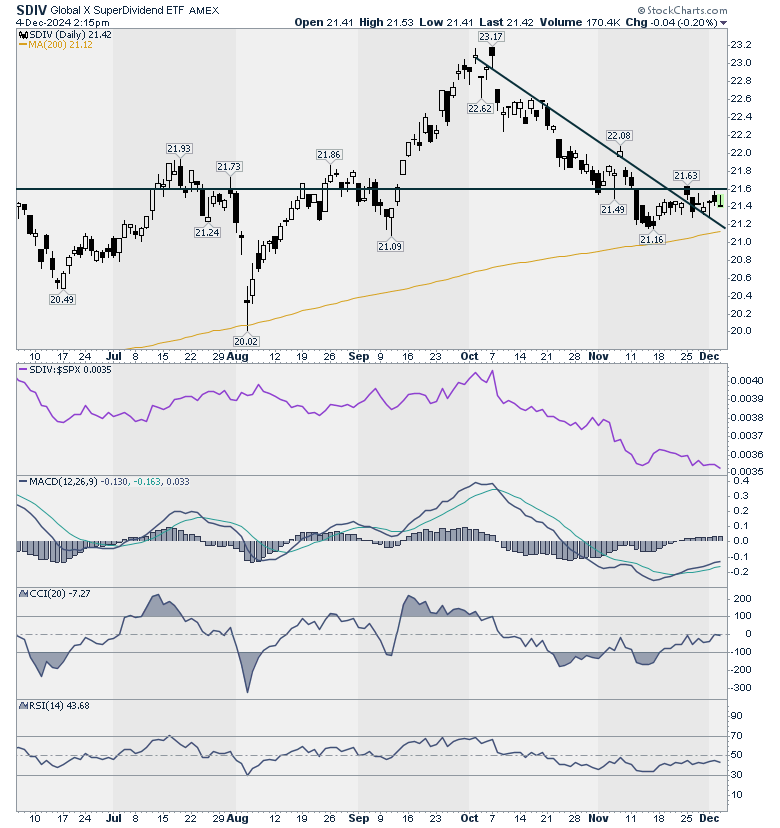

SDIV-המלצה של קוראת. קרן סל ״סופר דיבידנד״ עם פיזור עולמי. להערכתי ראויה לתשומת לבכם. לאחרונה מניות הדיבידנד קצת מקרטעות אבל המצב הטכני של SDIV מעניין. אפשר לחכות למהלך מעל 21.5 לקבל קצת מומנטום.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.

- 5.מוטח 08/12/2024 04:48הגב לתגובה זואתה ממליץ על קרן סל מניות עם דיבידנד של 11 אחוז . נראה לך הגיוני. אין מתנות חינם חמוד.

- 4.ניתוח שמתחיל בזה ששנים עם סיומת 5 הן חיוביות, זה רציני? (ל"ת)אבישלום 06/12/2024 07:40הגב לתגובה זו

- אלו עובדות. אתה יכוללבדוק (ל"ת)יעקב 07/12/2024 13:43הגב לתגובה זו

- 3.מושיקו 05/12/2024 19:30הגב לתגובה זולראות את השם בקטן באנגלית בפינה השמאלית של הגרף זה קצת לא נח

- יצאב 05/12/2024 21:20הגב לתגובה זואפשר לצרף קישור משם ההשקעה לגרף עדכני וכן נתונים נוספים, כמו באתרים פיננסיים נוספים בעולם.

- 2.מומו 05/12/2024 19:04הגב לתגובה זוהאם החשש הוא ל-20% ירידות או 50%. יש משמעות גדולה. 20% אף אחד לא ימכור. תן דעתך לא החלטך.

- 1.בתי השקעות מרוויחים מדמי הניהול. הסיכון הוא של המשקיעים (ל"ת)מציאותי 05/12/2024 18:07הגב לתגובה זו