איזה קרנות סל בוול סטריט נראות מעניינות להשקעה ומה יכול לערער את השוק האמריקאי?

ניתוח טכני על מדדים עיקריים על נדל"ן, חומרי גלם, תקשורת, פיננסים, אנרגיה ועוד - מה מעניין ומה לא?

אנחנו נכנסים לישורת האחרונה של 2024 וממשיכים להיערך ל-2025. אתם יכולים לשמור את המאמרים כתשתית למעקב התפתחויות ב-2025. היום נדבר על ההרכב של ה-S&P 500. המדד הזה מוטה למניות טכנולוגיה, בעיקר לשבע המופלאות. האם המרכיב הטכנולוגי במדד הזה נכון בשבילנו? והיום נתמקד בעיקר בשאלות מהם מדדי ה-S%P הנוספים והאם הם אטרקטיביים?

יש שינוי טכני בפוזיציית הסקטורים

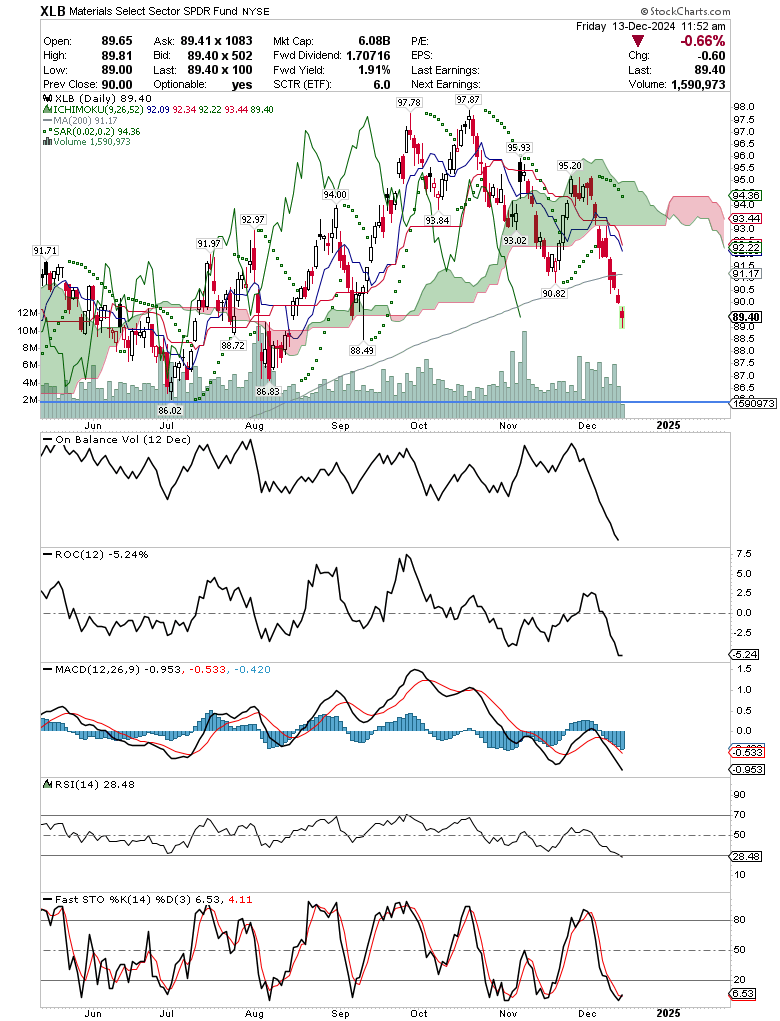

מרכיב משמעותי במעקב המעבר שלנו מ-2024 ל-2025 הוא מעקב סקטורים, תתי סקטורים וענפים. בעדכון הקודם ציינתי את הסקטורים: XLK, XLV, XLB כשילוב טוב להיות בו. נבדוק אם זה עדיין תקף ונעקוב באדיקות לקראת מעבר השנה החדשה.

XLB, חומרי גלם. שבר קצת למטה לטווח קצר. עדיין תבנית חיובית לטווח הארוך. כניסה מעל 91.5.

XLC, תקשורת, אפשר להיות. עוצמה מול ה-S&P500.

XLE, אנרגיה, עדיין חלש ביחס ל-S&P500 ולכן מחוץ לתיק.

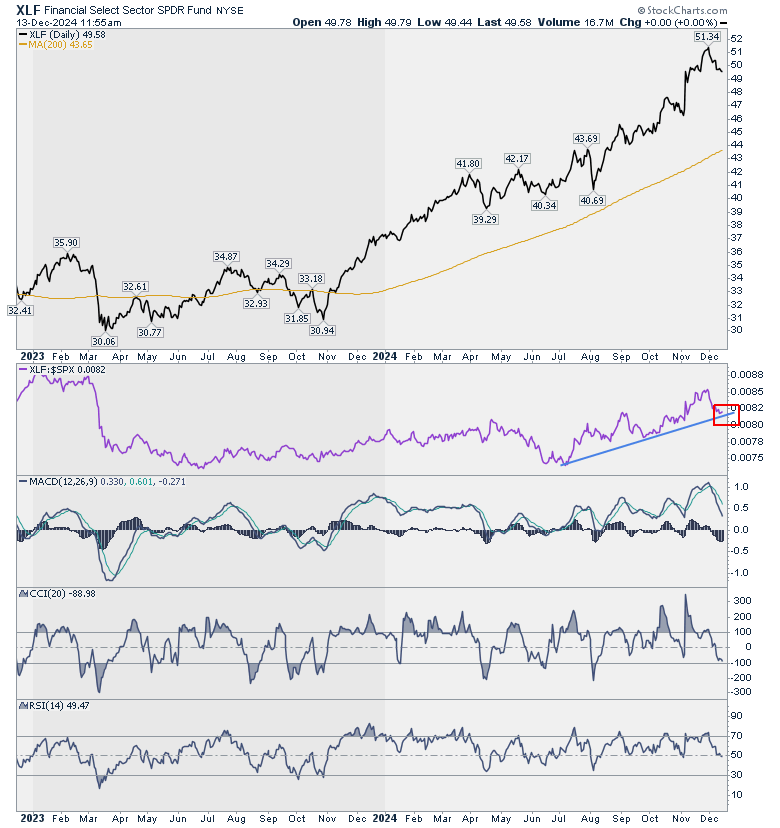

XLF, פיננסים, במעקב הדוק. סימנתי את העוצמה היחסית בהשוואה ל-S&P500. שבירה של העוצמה תלמד על נטישת הסקטור. נראה שלאור מהלך העליה הקיצוני שלו עדיף להסתכל מבחוץ כרגע.

- קרנות נאמנות 80/20 ו-70/30 - האם הן ניצחו את המדדים?

- הקרנות המנייתיות המובילות - כולן סיפקו תשואה מרשימה, אבל מי המנצחות?

- המלצת המערכת: כל הכותרות 24/7

XLI, תעשיה, בינתיים מחוץ לתיק.

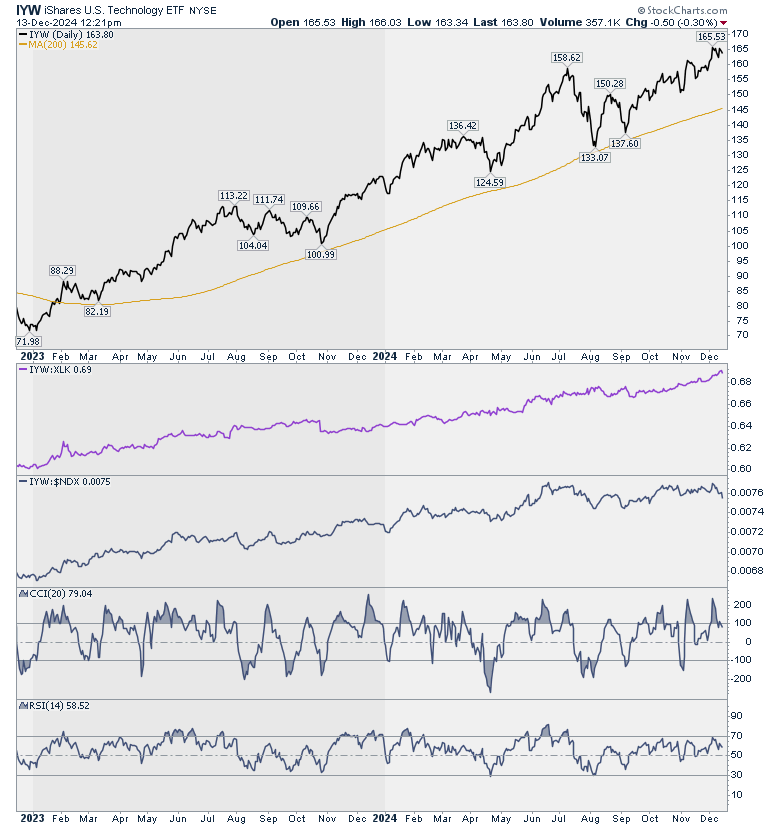

XLK, מרכיב הטכנולוגיה ב-S&P500. מאוזן ביחס ל-S&P500 וחלש ביחס לנאסד״ק. המשמעות היא שחשיפת הטכנולוגיה ב-S&P500 היא לא מיטבית ועדיף לחפש קרנות סל אחרות. נרחיב מיד.

XLP, צרכנות קבועה, עדיין מחוץ לתיק.

XLRE, נדל״ן, אחד מסיכוני השוק ל-2025 על פי חלק מהתחזיות הכלכליות. בינתיים מחוץ לתיק אבל אולי תהיה תפנית בקרוב.

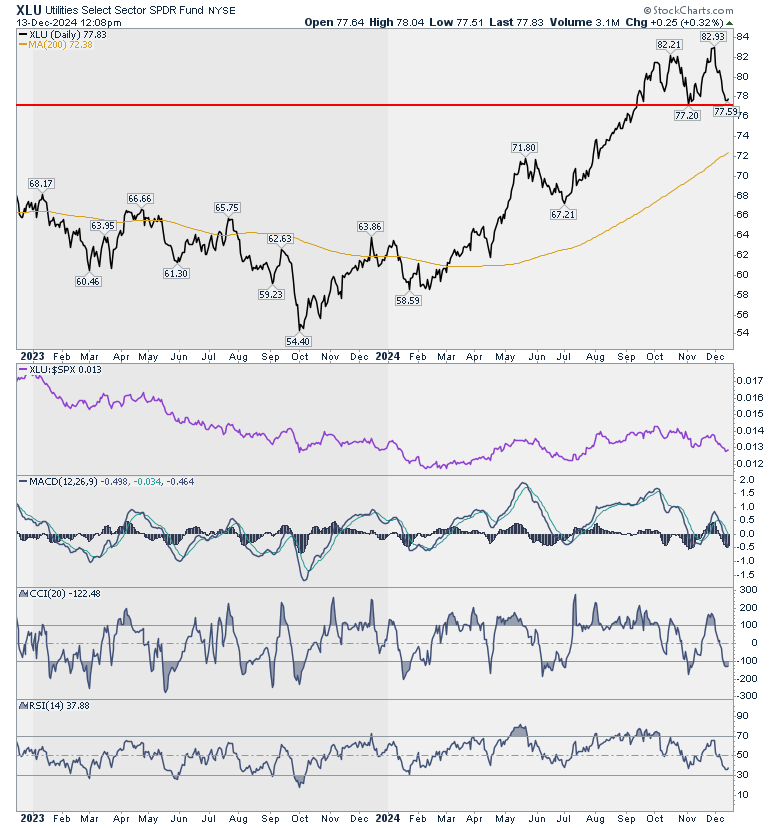

XLU, תשתיות ציבוריות, לא דרמטי במשקלו במדד אבל אפשר להחזיק בשל סיכוי להתאוששות טכנית.

XLV, שבר למטה, אפשר לנטרל מהתיק בינתיים.

נשארנו עם טכנולוגיה שתיכף נשפר שם ביצועים, תשתיות ציבוריות ותקשורת (נוספו היום במקום בריאות) וסחורות שם אנחנו מותחים את הסבלנות. סה״כ לא תמונה מרגשת במיוחד ל-S&P500.

- הדאו בשיא, ה-S&P מדשדש: למה קשה להדביק את המדד המוביל?

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

איך נשפר את האחזקה ב-XLK?

הסתכלו על IYW. היא כוללת כ-פי שתיים מניות בהשוואה ל-XLK לרבות מניות של חברות קטנות ובינונית. גוגל (שב-S&P500 נמצאת ב-XLC) כלולה ב-IYW. תראו שכבר כ-10 שנים היא חזקה מהנאסד״ק 100. כרגע חזקה גם מ-XLK. כמו כן תראו שהיא לא מתאימה לשנים גרועות. נצטרך לבדוק אותה שוב בתחילת ינואר אחרי ה״אפקט״.

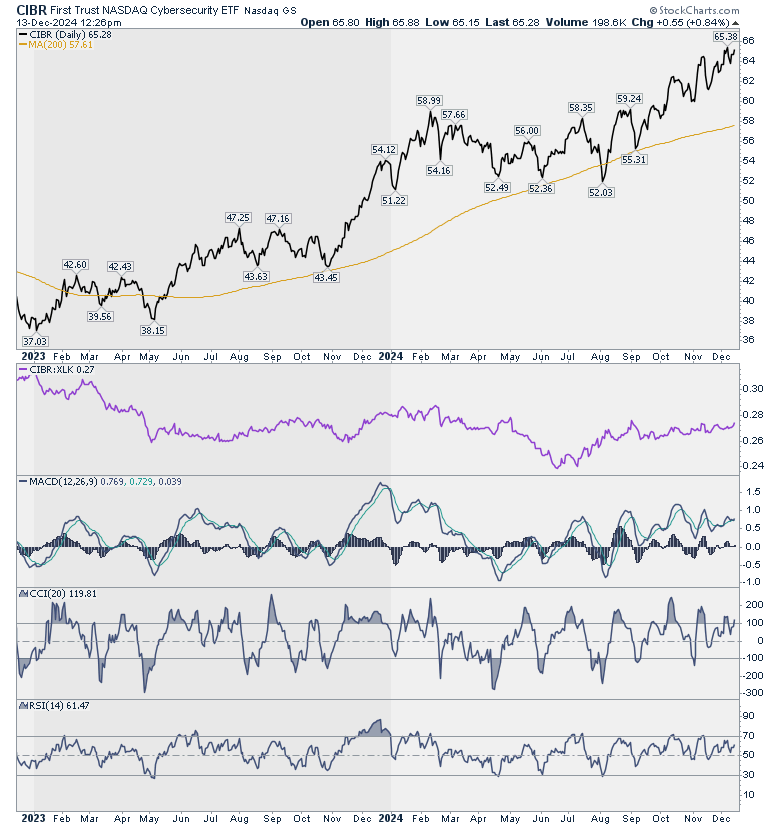

עוד ענף טכנולוגי שחזק מ-XLK הוא הסייבר. CIBR היא קרן גדולה לענף.

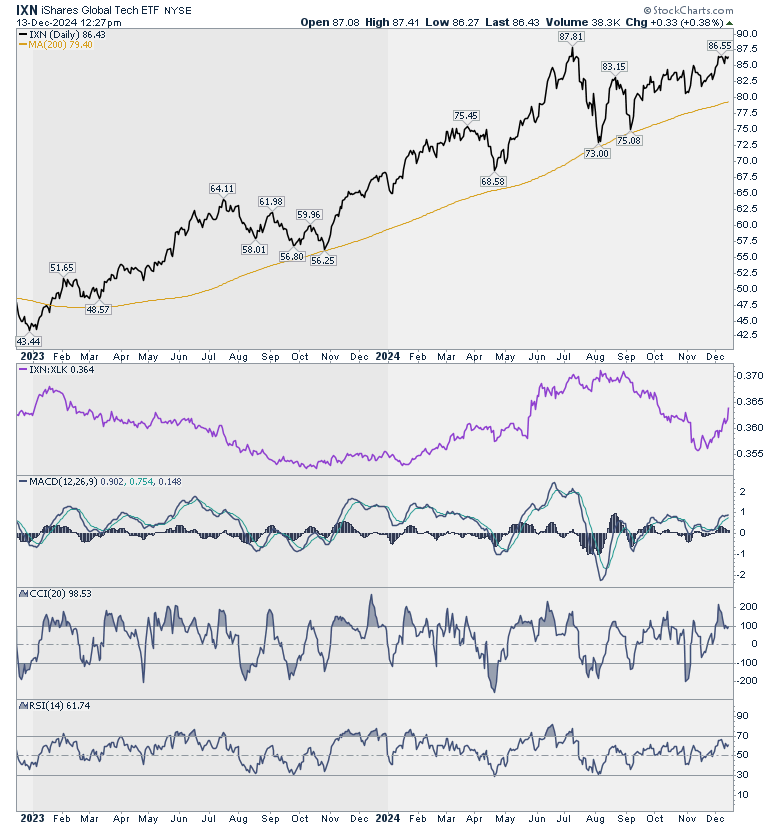

קרן שלישית שמתחזקת משמעותי היא IXN שנותנת חשיפה טכנולוגית עולמית. כמובן שהמניות האמריקאיות הגדולות כלולות בה (80% מניות אמריקאיות) אבל בהמשך למה שכתוב להלן וגם על פי מדד העוצמה, IXN היא אופציה טובה.

מה יכול לערער את השוק האמריקאי ב-2025?

רוב התחזיות של הגופים הפיננסיים ל-2025 הן אופטימיות. השילוב בין התייעלות וצמיחה מבוססות AI להורדת ריבית והפחתת רגולציה על ידי טראמפ נראה כר פורה לרווחיות ושמחה. על פניו אי אפשר להתעלם מהגורמים הנ״ל. מצד שני, כשכולם אופטימיים ושאננים זה מתחיל להיות מסוכן. מסוכן למשל משום שמשקיעים מתפתים לפוזיציות הגדולות מכפי מידתם הפיננסית, למינופים ומניות מסוכנות. במקרה של ירידות, הדבר יגביר את הפאניקה בשווקים. אפשר לסכם שניתן להתחיל את 2025 באופטימיות אבל במינון הנכון והלא מוגזם ועם תשומת לב טכנית מוגברת לסימני תפנית וחולשה. אני כמובן אעקוב אחרי השוק, כאן אתכם, בתחילת השנה ובהמשכה כרגיל.

פידלטי פרסמו פוסט עם חמש הפתעות אפשריות ל-2025. אני מכנה אותן חצי הפתעות משום שאת מה שיפתיע באמת לא ניתן לכתוב עכשיו. במסגרת ההערכות שלנו ל 2025 חשוב להיערך למגוון תרחישים ולעקוב אחר הגרפים שקשורים בהם. חמש ה״חצי הפתעות״ הן:

- האינפלציה בארצות הברית לא תרד בשל לחצים אינפלציוניים קיימים ואחרים.

- המשך עליה ביחס החוב-תוצר בארה״ב.

- תשואות אג״ח לטווח ארוך (10 שנים ומעלה) לא ירדו.

- תחרות מצד שווקים מתעוררים לשוק האמריקאי.

- תשואת המניות לא תענה על ציפיות המשקיעים.

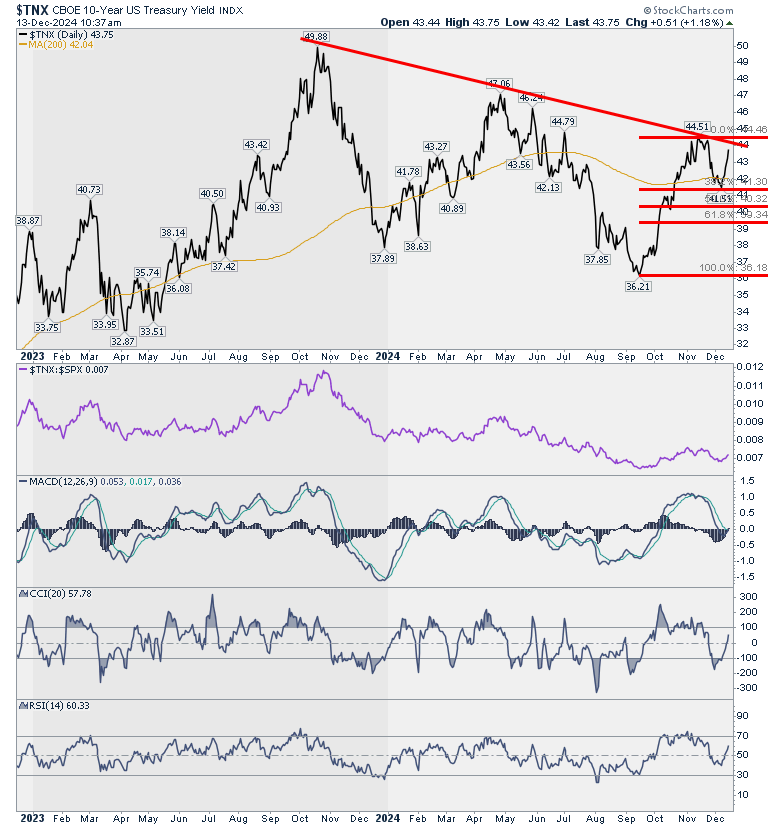

אחרי חלק מההתפתחויות בנושאים הנ״ל נצטרך לעקוב עם נתוני מאקרו שיתפרסמו. אנחנו נסתכל גם על ארבעה גרפים שיעזור לנו לבחון את המגמות האלו: גרף אגרות החוב בארצות הברית, גרף מניות השווקים המתעוררים וגרף התשואות ל-10 ו-30 שנים.

גרף התשואות ל-10 שנים נותן לנו מסגרת למבחן ל-2025. פריצה של קו המגמה היורד למעלה כסימן לעלית תשואות משמעותית או ירידה מ-41.3 כסימן להמשך החלשות התשואות. כרגע נראה שהתשואות מרימות ראש ויש לקחת זאת בחשבון.

גרף התשואות ל-30 שנה במצב דומה. נעקוב אחרי הרמות הרלבנטיות בהתאם למה שכתבתי ביחס ל-10 שנים.

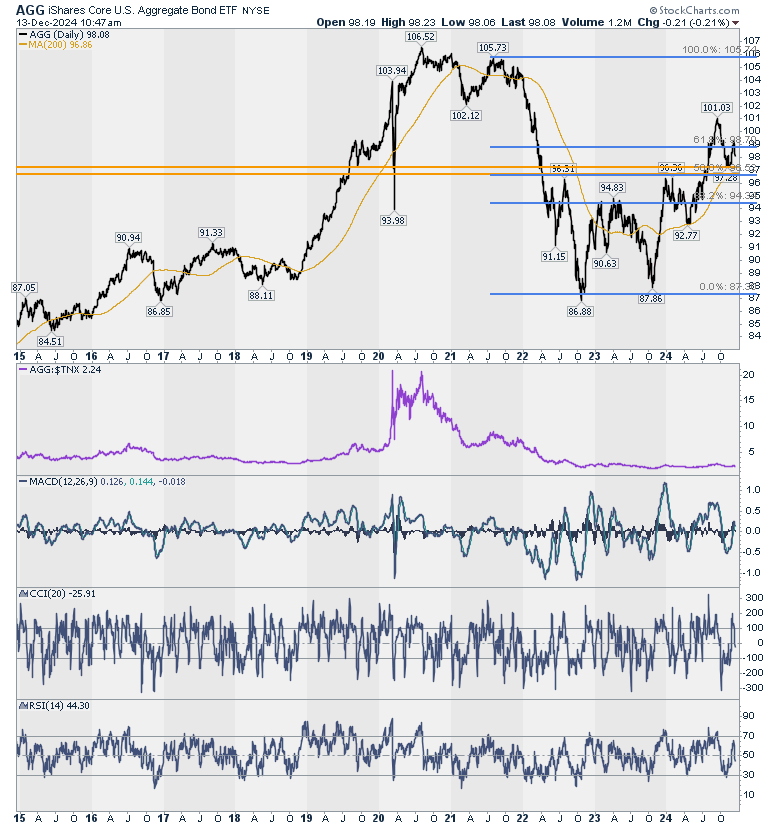

AGG: קרן סל לאג״ח ארצות הברית. רמות המבחן הן 94.3 מלמטה ו-99 מלמעלה.

סה״כ תמונת התשואות מלמדת שהסכנה לעליית תשואות-ירידת אג״ח ממשית.

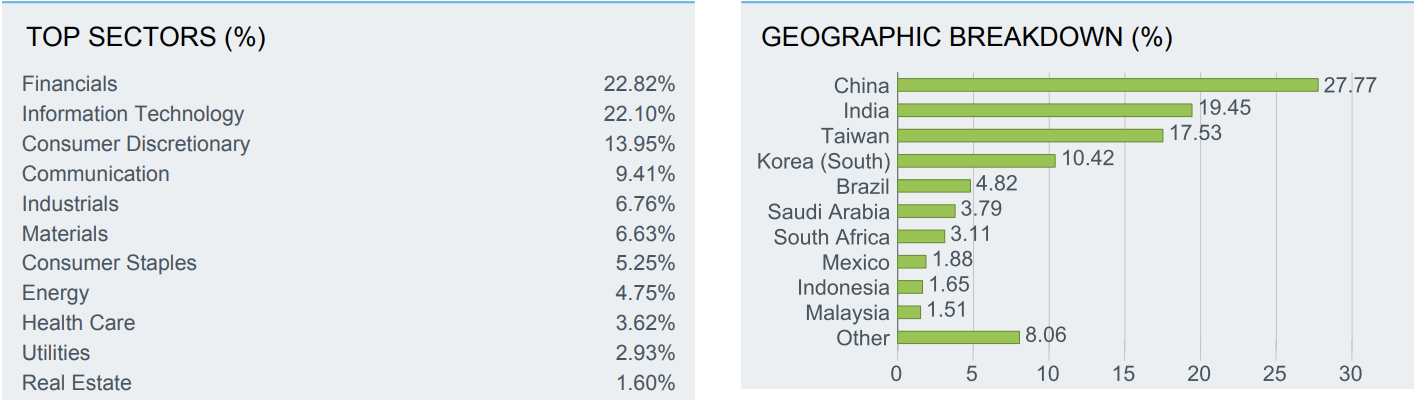

EEM היא קרן סל מובילה לשווקים מתעוררים. מצרף כאן את החלוקה הסקטוריאלית והגיאוגרפית שלה. מבחינת טווח ארוך היא במגמת עליה. מבחינת מומנטום נרצה לראות מהלך מעל 45.5. הנתון המעניין לצורך הדיון כאן הוא האם תתחזק בהשוואה ל-S&P500. בינתיים אין לכך סימנים. נעקוב אל תוך 2025.

איזה רעיונות מיוחדים יש לכם ל-2025? מה קרנות הסל המועדפות עליכם? איזה העמקה והרחבה אתם יכולים להציע לכיוונים שנתתי?

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.

- 3.כותב 19/12/2024 08:34הגב לתגובה זוspy 490-510 תמיכה מהותית ראשונה תלוי בתפקוד של הפד ביחס לממשל אי יציבות מאופיינת תגרור את השווקים

- 2.דובי שור 17/12/2024 15:00הגב לתגובה זוומה עם ראסל 2000? מדברים עליו הרבה ואין כלום IWM למשל

- 1.לפני שבוע מפולת-היום במה להשקיע. אולי כדאי לחכות קצת? (ל"ת)ברוך 17/12/2024 05:55הגב לתגובה זו