מניות לפי ענפים: האם הקרנות הענפיות מצליחות להתמודד עם המדדים?

המשקיע הבוחר להשקיע באמצעות קרנות נאמנות מניח שמנהל ההשקעות יבחר בשבילו בצורה טובה יותר ממה שהוא ישקיע בעצמו, או מחוסר ידע או מחוסר זמן. המעורבות של המשקיע מתמצת בבחירת הקרן שהוא חושב שתיתן ביצועים עודפים.

לקריאה נוספת:

לפעמים המשקיע רוצה להיות קצת יותר אקטיבי, ולא לבחור רק את מנהל הקרן אלא גם להחליט באיזה ענף להתמקד. כאן נכנסות לתמונה הקטגוריה "מניות לפי ענפים". הקרנות הללו מציעות למשקיע להתמקד בענף מסוים, ולהשאיר למנהל הקרן לבחור את המניות הספציפיות בתוך אותו ענף. בדומה לסוגים אחרים של קרנות נאמנות, ההנחה היא שמנהל הקרן ישיג תשואה טובה יותר מתשואת המדד של אותו ענף - משימה לא קלה בכלל. לפני מספר שבועות גילינו שבניגוד למקובל בדרך כלל, הקרנות בישראל אכן מצליחות להכות את מדד היחוס, הן בקרנות בקטגוריה של ת"א 125 והן במדדי אג"ח. האם גם קרנות המניות לפי ענפים מצליחות יותר טוב מהמדדים? בדקנו, והנה התוצאות.

בישראל מגוון הקרנות "לפי ענפים" מוגבל יחסית. הקטגוריה כולה, של כל הענפים השונים, מכילה סך הכל 19 קרנות. נראה לפעמים שהבורסה הישראלית מורכבת מבנקים, נדל"ן, אנרגיה וטכנולוגיה. לא פלא, אם כן, שכל 19 הקרנות הללו מרוכזות פחות או יותר בתחומים האלו. לא מעט מהקרנות הללו הן זעירות, עם מיליוני שקלים בודדים, מה שמשקף את חוסר העניין הכללי בקרנות מן הסוג הזה. ייתכן, שהסיבה לכך היא בביצועים הלא מרשימים של רוב הקרנות הללו.

9 מתוך הקרנות לפי ענפים מתרכזות בענף הנדל"ן (6 קרנות), או בענף הנדל"ן עם שילוב של ענף נוסף (3 קרנות נוספות). נתחיל אם כן ב-6 הקרנות של ענף הנדל"ן.

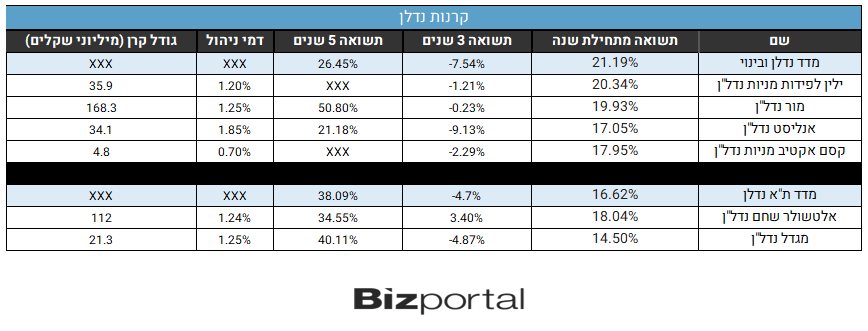

קרנות נדל"ן

קרנות הנאמנות בענף הנדל"ן מגדירות שני מדדים כמדדי הייחוס. 4 מנסות להכות את מדד נדל"ן ובינוי, ו-2 נוספות את מדד ת"א נדל"ן. המדדים הללו כמעט זהים וכוללים גם מניות נדל"ן מניב וגם חברות בניה. נדלן ובינוי רחב יותר וכולל גם המירים, סך הכל 130 ניירות ערך, בעוד מדד ת"א נדל"ן כולל רק מניות, סך הכל 86 ניירות ערך כיום.- חושבים להשקיע בנדל"ן בחו"ל? זה מה שאתם לא לוקחים בחשבון

- הקרב של הערים בארץ על החיים הטובים - כפר סבא ורמת גן בראש

- המלצת המערכת: כל הכותרות 24/7

למרות הדימיון בין המדדים נציין שיש פער לא זניח בביצועים ביניהם, במיוחד בטווח הארוך. בקרנות עצמן לא מצאנו הבדל מובהק בין אלו העוקבות אחר המדד הרחב יותר, נדלן ובינוי, לבין אלו העוקבות אחר המדד הממוקד יותר, ת"א נדלן.

ככלל כל הקרנות מפגרות אחר המדד מתחילת השנה, אך רובן מנצחות את המדדים בטווח הזמן של 3 שנים. בטווח הזמן של 5 שנים רק קרן אחת עם ביצועים טובים יותר מהמדד (מור נדל"ן).

קשה להצביע על מנצחת ברורה בין הקרנות. נראה שהעקבית ביותר לטובה היא מור נדל"ן שעקפה את מדד הייחוס ב-3 וב-5 שנים ולא רחוקה בביצועים מתחילת השנה. כאמור, בטווח הזמן של 5 שנים היא הטובה ביותר בפער משמעותי.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

הקרן שמסתמנת כפחות מוצלחת היא גם היקרה ביותר, זו של אנליסט. בטווח הזמן של 5 שנים היא הרבה אחרי כל הקרנות האחרות, וגם מתחת למדדים. כך גם בטווח הזמן של 3 שנים. מתחילת השנה היא בין האחרונות, ורק מגדל נדל"ן עם תוצאות גרועות יותר.

פיננסים

הענף השני שמרכז כמה קרנות ישראליות הוא הפיננסים, עם סך הכל 4 קרנות, 3 מתוכן מתמודדות עם מדד הבנקים 5 ואחת נוספת בענף האשראי החוץ בנקאי.

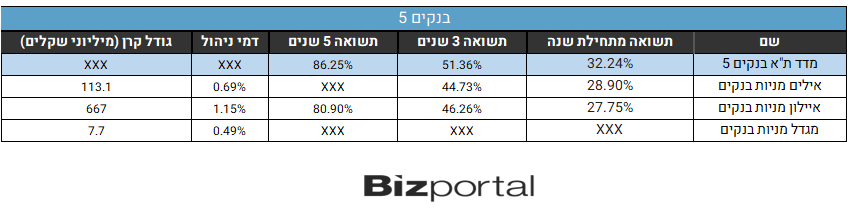

בנקים

ישנן 3 קרנות נאמנות שמדד הייחוס שלהן הוא בנקים 5 שמורכב מ-5 הבנקים הגדולים. אחת מהקרנות הללו פועלת זמן קצר בלבד ואין עדיין נתונים בעלי משמעותי ביחס לפעילותה.

כשמרחב ההשקעות הוא 5 מניות נראה שהיכולת של המנהלים מוגבלת מדי, ובכל זאת נמצאו פערים משמעותיים בשתי הקרנות שפועלות לאורך זמן:

ראשית נציין שתשואת מדד הבנקים 5 מרשימה למדי בכל טווחי הזמן שנבדקו. היא בולטת לטובה בטווח הזמן של 3 שנים, הכולל את שנת 2022 הגרועה, שהשפיעה כל כך על מדדים אחרים עד כדי כך שהתשואה הכוללת היא שלילית. הבנקים הניבו 50% בתקופת הזמן הזו. נראה שכמעט תמיד אפשר אפשר פשוט להיצמד למדד הבנקים הגדולים, וברוב המקרים ככל הנראה התוצאות תהיינה חיוביות.

אבל מי שמנסה להצליח יותר טוב מהמדד הזה יתקשה. למעשה שתי הקרנות לא הצליחו להביס את המדד באף אחד מטווחי הזמן שנבדקו. נציין לטובה את דמי הניהול הנמוכים יחסית בקטגוריה.

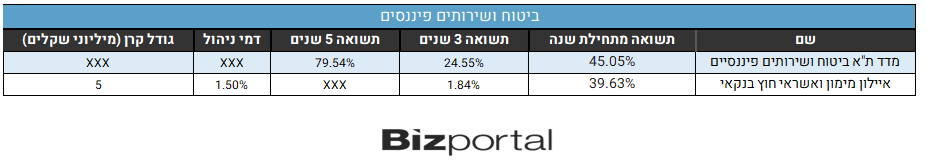

מימון ואשראי חוץ בנק

קרן נוספת מענף הפיננסים מתמקדת בענף המימון והאשראי החוץ בנקאי. מדד הייחוס הרשמי של הקרן הוא ביטוח ופיננסים, אך במקרה זה לא נראה שהמדד אכן משקף את פעילות הקרן שמתמקדת בסגמנט מאד מסוים בתוך הסקטור.

אז עבור מי שהחליט שדווקא מימון ואשראי חוץ בנקאי זה התחום בו הוא רוצה להשקיע יש רק אופציה אחת בשוק הקרנות הישראלי, הקרן הזעירה שמציעה איילון ומתמקדת בתחום המימון והאשראי החוץ בנקאי. באופן כללי נראה שההחלטה להשקיע בתחום הזה בשנה האחרונה הייתה החלטה מאד מוצלחת שהניבה עשרות אחוזים. בטווח הזמן של שלוש שנים התשואה פחות מרשימה.

אנרגיה

שתי קרנות פועלות בשוק האנרגיה המסורתי, וקרן נוספת בתחום האנרגיה הירוקה.

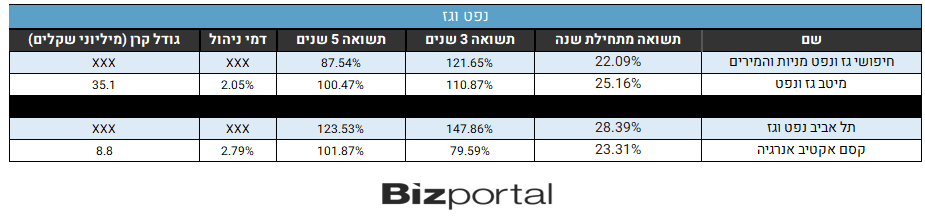

נפט וגז

השנים האחרונות היו נפלאות למניות האנרגיה המסורתית והדבר בא לידי ביטוי בשני מדדי הייחוס של הקרנות הפועלות בתחום, "חיפושי גז ונפט מניות והמירים" הכללי יותר, ו"תל אביב נפט וגז" הממוקד יותר. בשני המקרים מדובר בתשואה תלת ספרתית בטווח הזמן של שלוש שנים. תל אביב נפט וגז הוא המוצלח יותר מבין השניים, עם תשואה תלת ספרתית גם בטווח הזמן של 5 שנים, ותשואה עודפת בשאר טווחי הזמן.

גם פה מי שלא הסתפק בתשואה המרשימה של המדדים וניסה להשיג מעט יותר עם הקרנות המאד יקרות של מיטב וקסם אקטיב נחל אכזבה על פי רוב. הקרנות, מהיקרות בשוק ההון הישראלי, גובות מעל 2% לשנה, ובטווח הזמן של שלוש שנים מפגרות אחרי המדדים בפער של בין 11% במקרה של מיטב למעל 60% במקרה של קסם אקטיב. הקרן של מיטב עקפה את מדד הייחוס בטווח הזמן של 5 שנים. הקרן של קסם אקטיב גם זה לא.

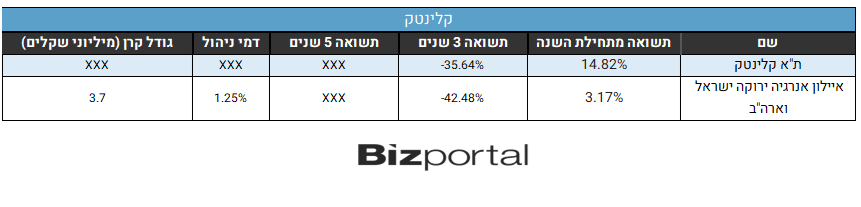

אנרגיה ירוקה

לעומת מניות האנרגיה המסורתית, תחום האנרגיה הירוקה הצליח פחות שנים האחרונות. יש קרן נאמנות אחת בתל אביב המשקיעה בתחום הזה. מדד הייחוס הרשמי הוא מדד הקלינטק, אך גם במקרה זה לא המדד לא לגמרי משקף את תחום הפעילות של הקרן שכן הוא מקיף יותר וכולל תחומים אחרים.

כפי שניתן לראות בטבלה, משקיעי הקרן כמו גם משקיעי הקלינטק באופן כללי ספגו הפסדים משמעותייים בשנים האחרונות, אם כי בשנה האחרונה נרשמת התאוששות מסוימת. מכל מקום גם מתחילת השנה תשואת הקרן מאכזבת למדי לנוכח התשואות הנאות שהיה ניתן להשיג בתחום אחרים בבורסה הישראלית. מכל מקום מדובר בקרן זעירה ונראה שגם התחום הזה לא מושך הרבה תשומת לב בקרב המשקיעים הישראליים.

טכנולוגיה

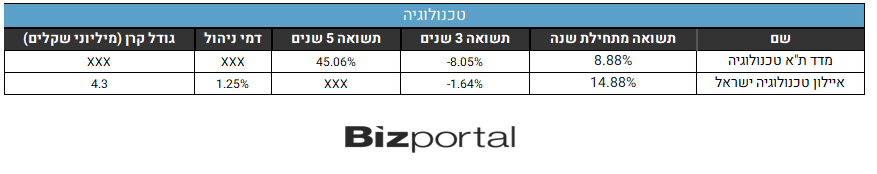

למרות שישראל נתפסת כמעצמת טכנולוגיה, רוב חברות הטכנולוגיה המובילות נסחרות גם, ולעיתים קרובות רק, מעבר לים. ישנם אף מדדים בחול העוקבים אחר מניות הטכנולוגיה הישראלית. מי שבכל זאת רוצה להיחשף להיי טק הישראלי דרך קרנות נאמנות ישראליות יוכל לבחור רק באפשרות אחת.

גם פה המדדים לא הניבו תשואות מרשימות. במקרה זה הקרן הקטנה איילון טכנולוגיה דווקא מציגה תשואות טובות יותר מתשואת המדד, גם מתחילת השנה וגם בשלוש השנים האחרונות.

מעורבות וללא מדד מסוים

כאמור, ישנן שתי קרנות שמשלבות כמה תחומים, כולן קשורות גם לנדל"ן.הראל מניות פיננסים ונדל"ן חשופה למדד ת"א פיננסים ב-80% ולמדד ת"א נדלן ב-20%, כך שהיא בעיקר שייכת לענף הפיננסים.

מיטב נדל"ן – תשתיות עם 50% חשיפה לענף הנדל"ן ובינוי, 35% נוספים לתשתיות וארגיה ו-15% הנותרים חשופים למדד ת"א נפט וגז.

להראל קרן עם חשיפה מעורבת נוספת המכונה "הראל תשתיות ישראל". במקרה זה החלוקה היא בין נפט גז (50%), תשתיות אנרגיה (35%) ובניה (15%).

בנוסף, ישנן קרנות ענפיות ללא מדד ייחוס הקשור לקרן, והן מוגדרות ביחס לת"א 125. בקטגוריה זו כלולות שתי קרנות נוספות שמגדירות עצמן כמשקיעות בתשתיות, ועוד קרן אחת שמוגדרת כקרן תעשיות.

- 2.להתרחק מהשווקים שלנו גם ארהב מסוכנת לא נוגע (ל"ת)שולי 18/11/2024 12:47הגב לתגובה זו

- 1.ירון 18/11/2024 12:47הגב לתגובה זוולהתרחק מתא 35

- ארז 18/11/2024 20:37הגב לתגובה זוהמדדים בארץ עוד לא הדביקו את הפער מול חו"ל.